Как исправить персонифицированные сведения в 2023 году — вопрос актуальный, так как перссведения являются свежим отчетом, который раньше никогда не представлялся в контролирующие органы. Каков порядок исправления ошибок и каковы размеры санкций за нарушения? Всегда ли необходимо корректировать новый отчет при обнаружении ошибок? Рассмотрим эти вопросы в нашей публикации.

Что такое новый отчет о перссведениях

В 2023 году кардинальные перемены в институте уплаты налогов, а также слияние двух фондов (ПФР И ФСС) в единую систему — Социальный фонд России — повлекли за собой значительные изменения в порядке сдачи отчетности. Какие-то формы остались прежними, другие с 2023 года представляются на обновленных бланках. Формы, ранее сдаваемые в фонды, стали единой отчетностью ЕФС-1.

Подробнее остановимся на бланке «Сведения о застрахованных лицах» (СЗВ-М). Дело в том, что форма перестала существовать с 2023 года. Ей на смену пришли «Персонифицированные сведения о физических лицах». Замена 2023 года не является точной копией прежнего отчета. В этих двух формах много общего, но столько же и различий:

- ОДИНАКОВО — респонденты формы; состав физлиц, сведения о которых находят отражение в форме; данные, вносимые в форму (Ф.И.О., СНИЛС, ИНН); частота представления;

- РАЗНОЕ — сроки сдачи (25-е число в 2023 году против 15-го числа до 2023 года); дополнительные данные (начисленные выплаты в пользу физлица — этого не было в СЗВ-М); место представления (налоговая в 2023 году против ПФР до 2023 года).

Подробнее о новом отчете мы писали в статье.

Далее рассмотрим, какие ошибки в персонифицированных сведениях в 2023 году можно допустить и как исправить персонифицированные сведения.

В чем можно ошибиться в перссведениях

Прежде чем говорить об ошибках в персонифицированных сведениях, надо понять, в чем именно можно допустить ошибку в персонифицированных сведениях о физических лицах.

Данных в новом отчете немного:

Бланк отчета можно скачать на нашем сайте.

Итак, далее рассмотрим ситуации, как исправить, если в персонифицированных сведениях допущены ошибки следующего характера:

- неверные персональные данные физлица (Ф.И.О., СНИЛС, ИНН);

- неверная сумма выплат;

- забыли включить физлицо в сведения;

- включили лишнего человека в сведения;

- опоздали со сроком сдачи сведений.

Как исправлять ошибки в перссведениях

Исправление персонифицированных сведений в 2023 году требуется только до момента подачи расчета по страховым взносам (РСВ) за тот же отчетный период. Если расчет уже сдан, то он автоматически исправит персонифицированные сведения, так как окончательные данные вводятся на основании расчета. Если же ошибка допущена и в расчете по страховым взносам, то корректировать надо расчет, а не персонифицированные сведения.

Как заполнить расчет по страховым взносам с 2023 года, рассказали эксперты «КонсультантПлюс». Оформите пробный доступ к системе и переходите в Готовое решение.

Таким образом, персонифицированные сведения правим:

- за январь, февраль, март — до подачи расчета по страховым взносам за 1-й квартал;

- за апрель, май, июнь — до подачи РСВ за второе полугодие;

- за июль, август, сентябрь — до подачи РСВ за 9 месяцев;

- за октябрь, ноябрь, декабрь — до подачи РСВ за год.

Как исправить персонифицированные сведения одного человека, если по всем другим людям ошибок нет? В этом случае в уточненный отчет следует включить только того, в отношении кого допущена ошибка. Физлиц с верными данными повторно включать в корректировку не надо.

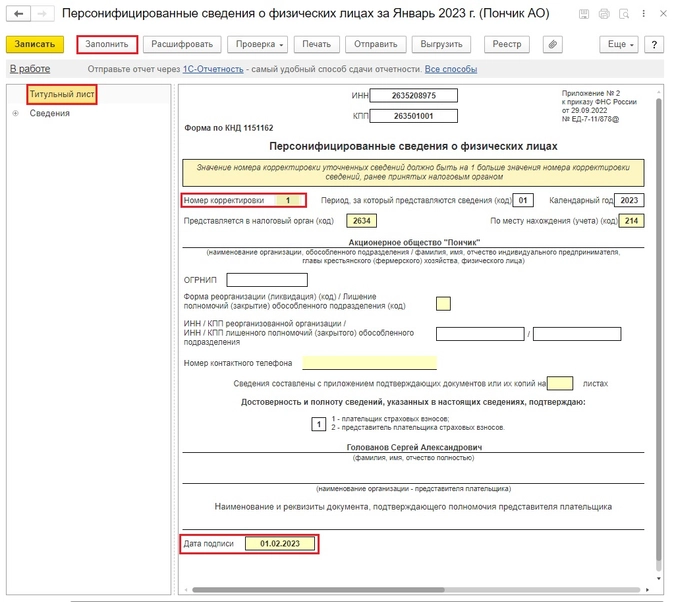

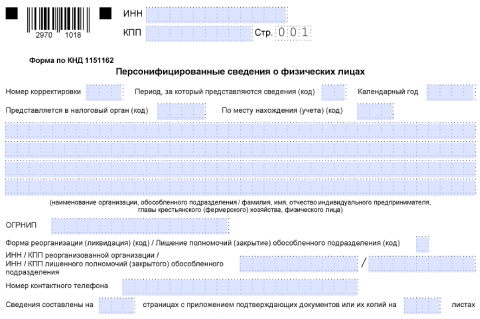

Титульный лист заполняется в любом случае, и при исправлении в поле «Номер корректировки» ставится порядковый номер уточнения.

ВАЖНО! Перечисленные правила установлены порядком заполнения персонифицированных сведений о физических лицах, утвержденном приказом ФНС России от 29.09.2022 № ЕД-7-11/878@. А о том, как сдать корректировку персонифицированных сведений в 2023 году, мы рассказали в этом материале.

Далее рассмотрим, как внести исправления в персонифицированные сведения по каждому виду ошибки.

Внесены неверные персональные данные

Исправление ошибок в персонифицированных сведениях в части персональных данных физлица — Ф.И.О., СНИЛС или ИНН — требует создания двух блоков данных об этом человеке:

Указана неверная сумма выплат

Если в персонифицированных сведениях ошибка в сумме выплат, то заполняется лишь один новый блок, в котором повторяются данные полей 020–060, а в поле 070 вносятся верные данные. То есть исправить сумму в персонифицированных сведениях проще, чем персональные данные: в этом случае в уточненке меняем лишь сумму выплат.

Забыли включить физлицо в сведения

Как исправить персонифицированные сведения, если забыли включить в них физлицо? Подаем уточняющие сведения только на забытое физлицо. Более никого в уточняющий отчет не включаем.

Лишний человек попал в сведения

При исправлении ошибок в персонифицированных сведениях в части включения в них лишнего человека требуется аннулировать данные по нему. Заполняется поле 010 «Признак аннулирования сведений о физическом лице» — ставим признак «1», в полях 020–070 повторяем данные физлица, которое надо исключить из сведений.

Опоздание со сроком сдачи

Если опоздали сдать новый отчет, всё равно необходимо это сделать. Но представление перссведений с просрочкой имеет смысл лишь до сдачи расчета по страховым взносам за тот же отчетный период.

Образец заполнения персонифицированных сведений приведен в «КонсультантПлюс». Оформите пробный доступ к системе и переходите в образец. Это бесплатно.

Штраф за несдачу сведений

Отдельного штрафа за ошибки в персонифицированных сведениях нет. Штрафы могут наложить по общим основаниям за несвоевременную сдачу отчета:

Опять сравним СЗВ-М и персонифицированные сведения. Штрафы за ошибки в СЗВ-М были достаточно высокими и не совсем оправданными — 500 рублей за каждое физлицо. Но СЗВ-М сдавали в ПФ РФ, порядок сдачи подчинялся федеральному закону от 01.04.1996 № 27-ФЗ. «Персонифицированные сведения о физических лицах» подчиняются Налоговому кодексу, поэтому и штрафы за них установлены НК РФ.

Нужно ли сдавать нулевые перссведения, читайте в нашей статье.

Итоги

Ошибки в персонифицированных сведениях необходимо исправлять до подачи расчета по страховым взносам за соответствующий отчетный период. Исправления делаются аннулированием неверных данных и добавлением верных. Штраф за несвоевременную сдачу отчета — 200 рублей. За ошибки штраф не предусмотрен.

С 1 января 2023 года вместо СЗВ-М мы теперь сдаем новый отчет под названием «Персонифицированные сведения о физических лицах».

Основные теоретические данные (кто входит в отчет, сроки сдачи, ответственность за непредоставление) и алгоритм заполнения отчета в программах 1С мы разобрали в предыдущей статье.

Также честно предупредили, что на начало февраля 2023 года наблюдаются неточности в заполнении сведений, попросили не торопиться со сдачей.

Однако от ошибок никто не застрахован, поэтому в этой публикации разберем основные ситуации корректировки персонифицированных сведений в программах «1С».

Продолжим наш пример из предыдущей статьи.

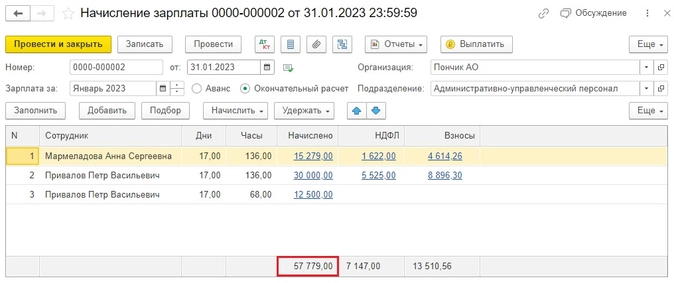

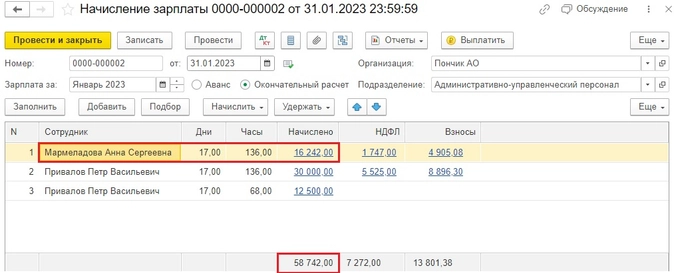

Напомним, в АО «Пончик» трудятся 3 сотрудника: Мармеладова А.С, получающая оклад, Привалов П.В, у которого оклад плюс доплата за внутреннее совмещение, и Синичкин И.П., находящийся весь январь

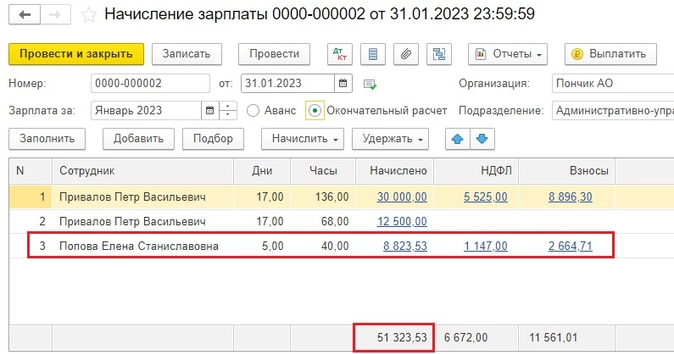

Начисление зарплаты за январь выглядит таким образом:

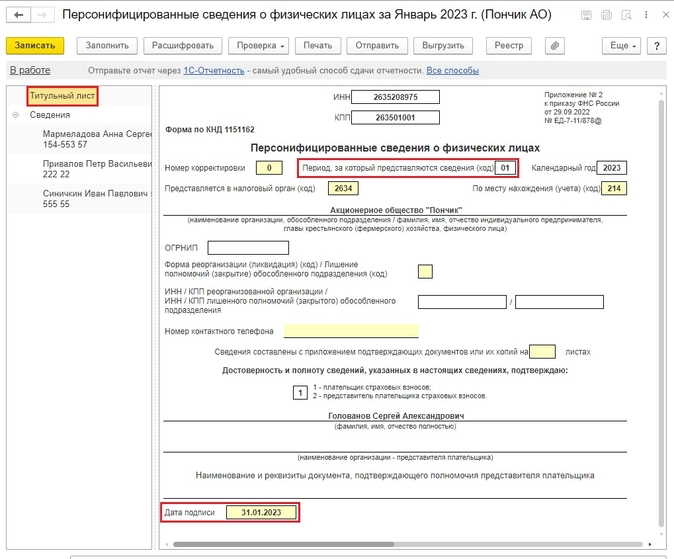

Титульный лист Персонифицированных сведений будет иметь такой вид:

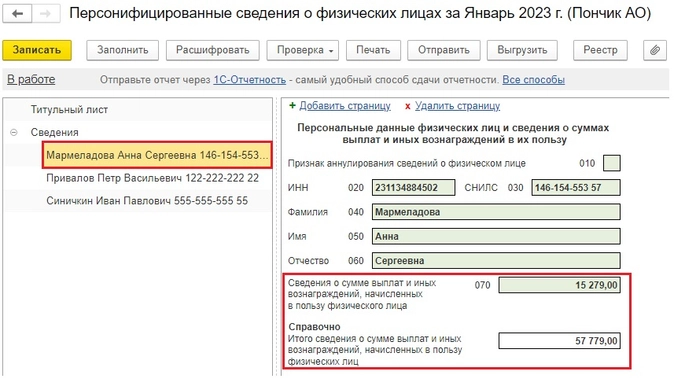

Во вкладку «Сведения» подтянулись все трое сотрудников.

Корректировка Персонифицированных сведений доступна в 1С:Бухгалтерии предприятия ред. 3.0 с релиза 3.0.128 от 28.12.2022 г., в 1С: ЗУП ред. 3.1 – с релиза 3.1.24.308 от 29.12.2022 г.

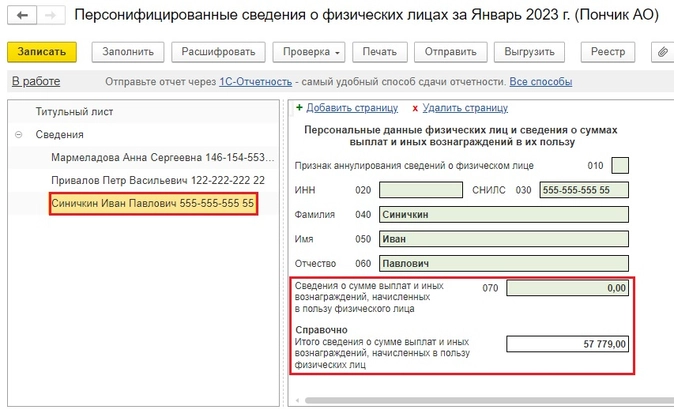

Ситуация № 1. Изменение сумм по сотруднику

Вернемся к нашему примеру и в соответствии с законодательством Мармеладовой А.С. оформим кадровый перевод с 01.01.2023 года, поднимем оклад до нового МРОТ в размере 16 242 рубля, и перезаполним начисление зарплаты за январь.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Сформируем новые Персонифицированные сведения о физических лицах.

На титульном листе укажем номер корректировки № 1 и дату подписи выше сданного первичного отчета.

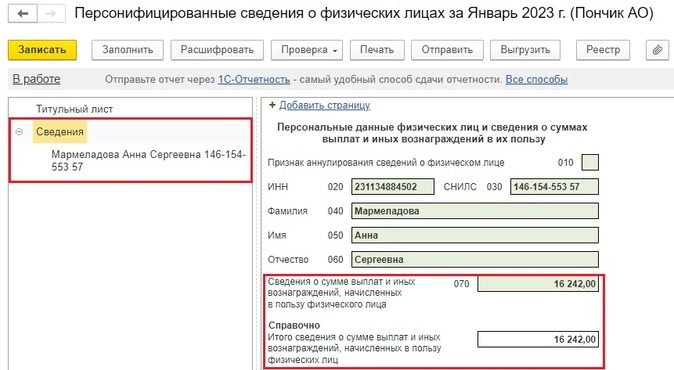

По кнопке «Заполнить» у нас формируются сведения только по корректируемому сотруднику, т.е. только по Мармеладовой А.С.

Теперь по ней в строке 070 и строке «Справочно» указана новая сумма зарплаты.

Ситуация № 2. Изменение персональных данных

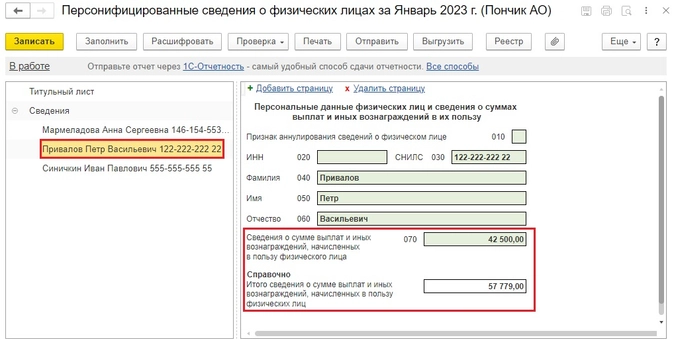

Допустим, у сотрудника Привалова П. В. ошибка в номере СНИЛС. В карточке сотрудника введем корректный СНИЛС и перезаполним сведения.

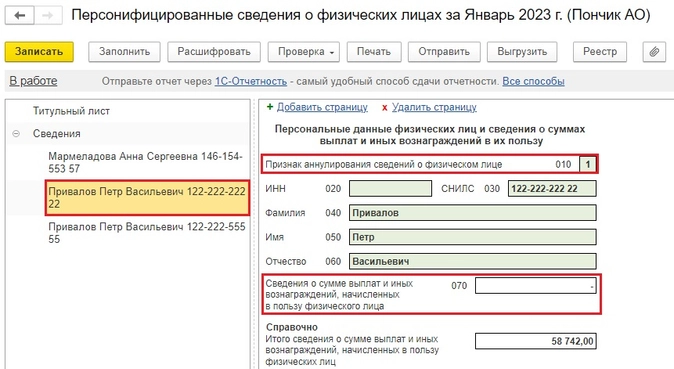

Согласно п. 3.3 приказа от 29.09.2022 г. № ЕД-7-11/878@ «Об утверждении форм расчета по страховым взносам и персонифицированных сведений о физических лицах, порядков их заполнения, а также форматов их представления в электронной форме» строка 010 заполняется при аннулировании ранее представленных Данных, отраженных по строкам 020 – 060.

В случае аннулирования сведений в строке 010 указывается признак аннулирования «1». При этом по строке 070 проставляются прочерки.

Именно это мы и видим: у нас сформировались две страницы с данными Привалова. На первой с неверным СНИЛС (122-222-222-22) по строке 010 указан признак аннулирования сведений о физическом лице «1» и строка 070 пустая.

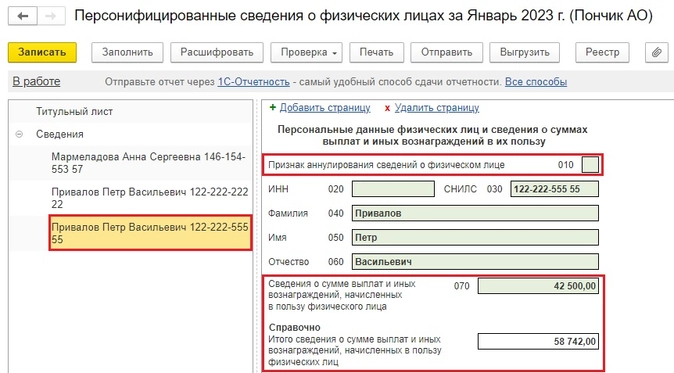

При необходимости внесения исправлений в данные о физическом лице, в пользу которого начислены выплаты и иные вознаграждения, одновременно со сведениями с указанием по строке 010 признака аннулирования «1» представляются исправленные данные о физическом лице, в пользу которого начислены выплаты и иные вознаграждения, по строкам 020 – 060 с указанием сведений о суммах выплат и иных вознаграждений, начисленных плательщиками страховых взносов в пользу физического лица.

При первичном представлении Сведений, т.е. в первичной декларации, где на титульном листе стоит номер корректировки 0, признак аннулирования не проставляется.

На второй странице по Привалову с верным СНИЛС (122-222-555-55) признак аннулирования в строке 010 отсутствует, а вот данные по зарплате в строке 070 появились.

Ситуация № 3. Лишний сотрудник

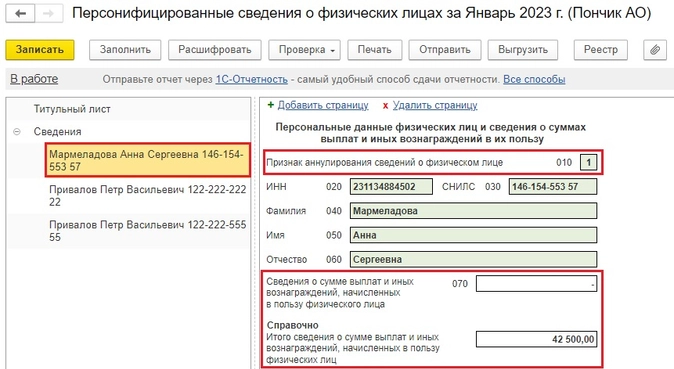

Представим, что Мармеладовой А.С. была ошибочно начислена зарплата за январь 2023 года, она вообще уволилась 30.12.2022 года.

Бухгалтеру по необъяснимым причинам об этом не сообщили и в первичном отчете Персонифицированных сведений Мармеладову все же указали.

Для исправления ошибки необходимо оформить документ увольнения 30.12.2022 года и заполнить корректирующие Персонифицированные сведения.

Программа автоматически по строке 010 проставит признак аннулирования сведений о физическом лице «1», строку 070 очистит.

По строке «Справочно» у нас осталась сумма зарплаты Привалова П.В.

Ситуация № 4. Недостающий сотрудник

Ну и такая ситуация – не редкость, особенно в конце месяца.

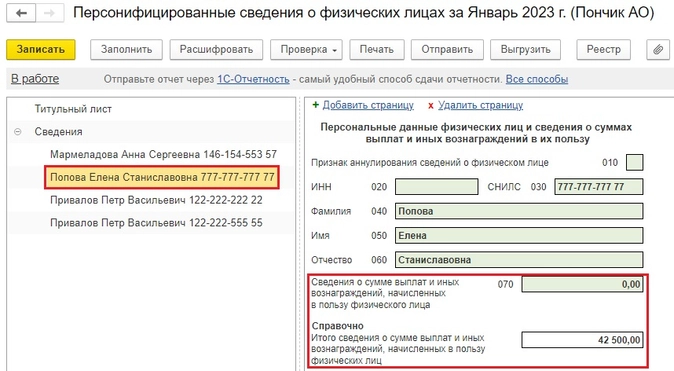

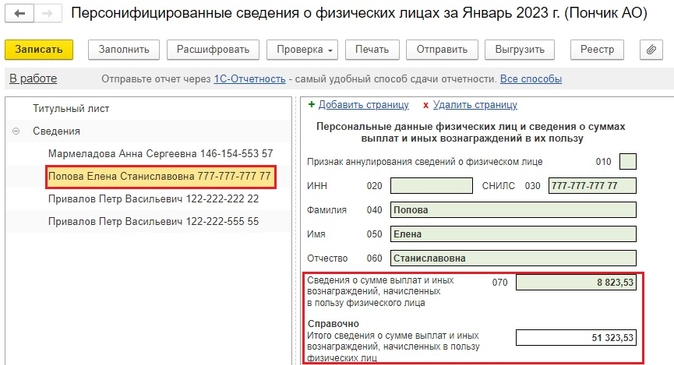

Допустим, 25 января на работу трудоустроилась Попова Е.С., но в первичных Персонифицированных сведениях ее забыли указать.

Если после ввода приема на работу заполнить корректировочный отчет, то Попова туда попадет, конечно, но без начисленной зарплаты по строке 070.

Поэтому начислим зарплату за январь 2023 года нашей новой сотруднице.

Перезаполним Персонифицированные сведения.

Видим, что строка 070 у Поповой теперь заполнена.

Все возможные ситуации, кажется, разобрали. Или что-то упустили?

Дата публикации: 18.02.2019 11:14

Если вы допустили ошибку в персонифицированных сведениях при заполнении расчета по страховым взносам, то при составлении уточненного расчета в его третий раздел необходимо включать сведения только о тех физических лицах, в отношении которых требуются изменения или дополнения.

Корректировка персональных данных производится в следующем порядке. Уточненный расчет за соответствующий расчетный (отчетный) период должен содержать два заполненных третьих раздела.

Один из этих разделов 3 заполняется так:

- в соответствующих строках подраздела 3.1 указываются персональные данные, отраженные в первоначальном расчете;

- в строках 190 — 300 подраздела 3.2 указывается «0», в остальных — ставится прочерк;

- в строке 010 раздела 3 указывается номер корректировки «1—»;

- в строках 160 — 180 подраздела 3.1 следует отразить признак «2», означающий, что физическое лицо не является застрахованным лицом.

Второй раздел 3 заполняется следующим образом:

- в подразделе 3.1 указываются корректные (актуальные) персональные данные;

- строки 190 — 300 подраздела 3.2 заполняются в общем порядке;

- в строке 010 раздела 3 указывается номер корректировки «0—»;

- в строках 160 — 180 подраздела 3.1 указывается код «1» либо «2» в зависимости от того, является лицо застрахованным или нет.

Рассказываем, как правильно составить корректирующий расчет по РСВ.

Нередкими бывают те случаи, когда после сдачи и приема налоговым органом отчетности по страховым взносам бухгалтером могут быть обнаружены неточности в заполнении персональных данных работников, либо же непосредственно со стороны ИФНС может поступить требование о некорректности заполнения ФИО, СНИЛС, ИНН и пр. по физлицам из раздела 3 Расчета по страховым взносам (РСВ) и соответствующем устранении указанных несоответствий.

В подобных ситуациях бухгалтеру необходимо сдать корректирующий расчет. Если организация/ИП проигнорирует исполнение налогового требования по данной части вопроса, то предприятие ожидают штрафные санкции по ст. 119 НК РФ. Однако при заполнении корректировки важно учесть некоторые нюансы.

В соответствии со ст. 431 НК РФ должен быть в обязательном порядке представлен уточненный расчет, если:

- неверно указаны персональные данные застрахованных физлиц;

- сумма всех взносов, указанных по каждому сотруднику из раздела 3 РСВ не равна величине взносов, отраженных в разделе 1 РСВ;

- в разделе 3 РСВ присутствуют ошибки в числовых показателях.

Кроме того, уточненный расчет требуется обязательно подать, когда допущенная ошибка в первоначальном отчете привела к занижению суммы бюджетных обязательств (начисленных страховых взносов) – ст. 81 НК РФ. Если показатели взносов завышены в отчете, то сдавать коррекцию можно на свое усмотрение.

Отражение некорректных персонифицированных данных в разделе 3 РСВ является наиболее частой ошибкой.

В сведениях о застрахованных физлицах ИФНС в обязательном порядке сверяют ФИО и СНИЛС работников из отчета РСВ со своей базой. Если есть расхождения, то налоговый орган в своем требовании/уведомлении запрашивает либо пояснения о выявленных несоответствиях, либо же корректирующий расчет. Уточнение или пояснения нужно подать в течение пяти дней со дня получения настоящего уведомления. Что касается ИНН застрахованных лиц, то по данному реквизиту предоставление уточненных данных не требуется, поскольку в контрольных соотношениях не предусмотрена проверка ИНН. Но несмотря на это, ФНС все-таки зачастую просят о корректировке ИНН.

Для исправления персональных сведений о застрахованных лицах (ФИО, СНИЛС, ИНН) в 3-ий раздел корректирующего расчета нужно включить только тех сотрудников, на которые ранее была предоставлена неактуальная информация. Остальных физлиц в данном разделе отражать не требуется, чтобы данные у ФНС не задвоились. Об этом указано в п. 1.2 Порядка заполнения расчета страховых взносов, утвержденного Приказом ФНС РФ от 10.10.2016 № ММВ -7-11/551@.

Работников, у которых необходимо исправить персональные сведения, в разделе 3 их требуется отразить дважды (Письмо ФНС РФ от 26.12.2018г. № БС-4-11/25634).

Первый раз раздел 3 заполняется для аннулирования неверных данных по сотруднику. Для этого по строке 010 ставится номер корректировки «1», а по строке 040 указывается первоначальный номер страницы персонифицированных сведений. К примеру, в первичном расчете по физлицу Гавриленко Татьяне Ивановне необходимо исправить фамилию, номер страницы с ее сведениями – 53, следовательно, в уточненном расчете так же нужно проставить по строке 040 «53». Далее в подразделе 3.1 по строкам 060-150 переносятся исходные данные из первичного отчета (с ошибочными данными), а по строкам 160-180 необходимо проставить «2» (лицо не подлежит страхованию), в подразделе 3.2.1 по строкам 210-240 ставятся прочерки – таким образом все данные по начисленным взносам физлица обнуляются.

После этого персональные сведения по данному сотруднику нужно заполнить во второй раз, при этом указав уже исправленную информацию. Номер корректировки по строке 010 указываем в этот раз «0», а номер страницы по строке 040 должен быть уникальным, отличным от всех номеров, которые отражены в первичном РСВ. Например, в исходящем отчете всего было 69 сотрудников и номер последней страницы «69». Соответственно, в уточненном расчете во второй раз по сотруднику нужно отразить номер страницы «70» по строке 040. Это необходимо для того, чтобы налоговым органом были зарегистрированы новые верные данные по застрахованному лицу. Далее в подразделе 3.1 по строкам 060-150 указываются верная персональная информация, а по строкам 160-180 ставится признак «1» (лицо подлежит страхованию). В подразделе 3.2.1 по строкам 210-240 соответственно указываются суммовые показатели базы исчисления страховых взносов и величины рассчитанных взносов.

Также требуется заметить, что раздел 1 в уточненном расчете заполняется в обычном порядке, то есть все данные полностью переносятся из первичного РСВ. Если по работнику начисляются страховые взносы по дополнительному тарифу, то заполнение подраздела 3.2.2 аналогично заполнению подраздела 3.2.1 (первый раз заполняются прочерки, во второй раз – суммовые показатели).

Следует обратить внимание, в случае, если в первичный расчет случайно попали физлица, информация по которым не должна отражаться в отчете, то в уточнении сведения по ним необходимо только обнулить, заполнив раздел 3 один раз.

Обратите внимание, что при указании в предоставляемом плательщиком расчете недостоверной персональной информации по каждому застрахованному физлицу такой отчет считается непредставленным (п. 7 ст. 431 НК РФ). Игнорировать получение уведомлений от инспекций о непредставлении сведений не стоит, поскольку это влечет наложение санкций и штрафов.

Особенности заполнения персонифицированных сведений о ФЛ

Персонифицированные сведения о физических лицах с 2023 года

Посмотреть

Скачать

Чтобы изначально преодолеть трудности с заполнением нового отчета, приведем некоторые важные моменты, чтобы разобраться, а нужно ли вообще в какой-то ситуации сдавать корректирующий отчет персонифицированных сведений.

1. Персонифицированный отчет подается не в СФР, а в ИФНС. Старая форма СЗВ-М за декабрь 2022 года до 16 января 2023 года должна быть предоставлена в новый фонд СФР, в который вошли прежние ПФР и ФСС.

2. Индивидуальные предприниматели могут не сдавать очередные персонифицированные сведения, если у них нет работающих по трудовым или гражданско-правовым договорам и в отчетном месяце новые договоры не заключались.

3. Если с некоторыми работниками заключены договоры ГПХ, то по ним должна присутствовать информация в персонифицированных сведениях, даже если в отчетном месяце они не получали выплат.

Как заполнить форму персонифицированных сведений по физлицу, в отношении которого не было выплат, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

4. Не нужно указывать в персонифицированных сведениях самозанятых работников, с которыми заключены договоры ГПХ.

5. На бумажном носителе или в электронном виде можно подавать сведения, если количество физлиц, получающих выплаты, не больше 10 человек. Иначе отчет подается только в электронном виде.

6. Если у организации есть обособленное подразделение, имеющее наемных работников, то оно подает отдельный отчет «Персонифицированные сведения» по месту своего расположения и по своему КПП.

7. Поскольку персонифицированные сведения дублируют часть сведений из ежеквартального отчета РСВ, ФНС своими письмами № БС-4-11/3700 от 28.03.23 и БС-4-11/3915 от 03.04.23 пояснила, что можно не сдавать Персонифицированные сведения за каждый 3-й месяц квартала, то есть за март, июнь, октябрь, декабрь.

Как правильно составить корректировку персонифицированных сведений в 2023 году

Штраф за персонифицированные сведения о физических лицах в 2023 году

Что может повлечь штраф за персонифицированные сведения о физических лицах и какие размеры штрафов могут быть? Ответы на эти и другие вопросы рассмотрим в материале далее.

Подробнее

Если все-таки необходима корректировка персонифицированных сведений, нужно учитывать следующие установленные ФНС правила.

Во-первых, подавать корректирующий отчет по персонифицированным сведениям надо до срока подачи РСВ, то есть до 25-го числа месяца, следующего за отчетным кварталом, поскольку в РСВ уже будут отражены все изменения данных. Например, исправления за апрель подаются до 25 июля, когда должен быть предоставлен РСВ за II квартал.

Во-вторых, в корректировке должны присутствовать только сведения о физлицах, по которым были внесены изменения или исправлены ошибки.

В-третьих, корректировки персонифицированных сведений нумеруются как обычно – от 1 по порядку, считая, что первоначальный отчет подается с признаком «0».

В-четвертых, для изменений сведений о физическом лице, которые указываются по строкам 020–060 раздела «Сведения», используется признак аннулирования по строке 010, за которой повторяются ошибочно указанные в первоначальном отчете сведения с нулевой суммой, а затем добавляется второй блок по тому же сотруднику без указания признака в строке 010 с правильными сведениями и суммой дохода за месяц корректировки.

Рассмотрим варианты корректировок персонифицированных сведений на нескольких распространенных в учете зарплаты и кадров примерах.

Вариант 1

Сотрудник в последний день мая написал заявление на 3 дня отпуска без сохранения заработной платы. Начисления за данный месяц ему ошибочно произвели в полной сумме и ее же указали в персонифицированных сведениях за май 2023 года:

Вариант 2

Сотруднику ошибочно не был указан ИНН. Фактически бухгалтер вряд ли будет подавать корректировку по такому поводу, но рассмотрим его для наглядного составления корректировки сведений о физлице. Запись по сотруднику в первоначальном отчете была такой:

Вторая запись содержит верную информацию по физлицу, в том числе и сумму дохода.

Вариант 3

Предположим, две ранее описанные корректировки не формировали, а сделали одну общую корректировку на два события из Варианта 1 и Варианта 2. В отчете появятся 3 записи: с новой суммой по Лукиной (Вариант 1) и двумя записями по Ковалькову, как в Варианте 2. Общая сумма по строке 070 указана по доходам обоих сотрудников: Ковальков 35 000 + Лукина 28 500 = 63 500.

Вариант 4

Сотрудник уволился 28 апреля, но ошибочно попал в начисление мая. Ситуация довольно редкая, но возможная. Получим следующие документы и корректирующий отчет персонифицированных сведений за май 2023 года:

Вариант 5

Сотрудник Семенова М. А. принята на работу в конце мая, но по оплошности бухгалтера в первоначальные сведения не попала. Придется составить следующие документы:

Еще несколько слов об ошибках при заполнении персонифицированных сведений

По итогам 1-го квартала налоговые органы выявили ряд частых ошибок, которые присутствуют в персонифицированных сведениях:

- Строка 070 первоначальных сведений не может быть отрицательной. Если по какому-либо сотруднику произошло уменьшение дохода, в такой ситуации необходимо сдать корректирующий отчет персональных сведений.

- В строке 020 ИНН должно быть не менее 12 символов, которые соответствуют ИНН физлица, и не могут присутствовать нечисловые символы.

- Если сотрудник увольнялся и вновь был принят на работу в отчетном месяце, по нему должен быть заполнен один раздел в сведениях.

- При изменениях только в сумме дохода сотрудника признак аннулирования по строке 010 не указывается. Он проставляется только при изменении сведений о физическом лице по строкам 020–060.

Новые отчеты без новых трудностей

В 2023 году бухгалтерам и финансовым работникам пришлось изучить множество новых документов и методик по заполнению изменившихся отчетных форм. Новая отчетность преследует цель упрощения отчетного портфеля и расчетов с налоговыми органами и фондом. Со временем выявят основные ошибки, отредактируют протоколы формирования и приема документов, и, возможно, необходимости в корректировках персонифицированных сведений станет гораздо меньше. Но на нашем сайте вы всегда сможете найти помощь и подсказки для сложных ситуаций и с легкостью преодолеете все трудности отчетных периодов.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».