Дата публикации: 22.02.2023 17:10

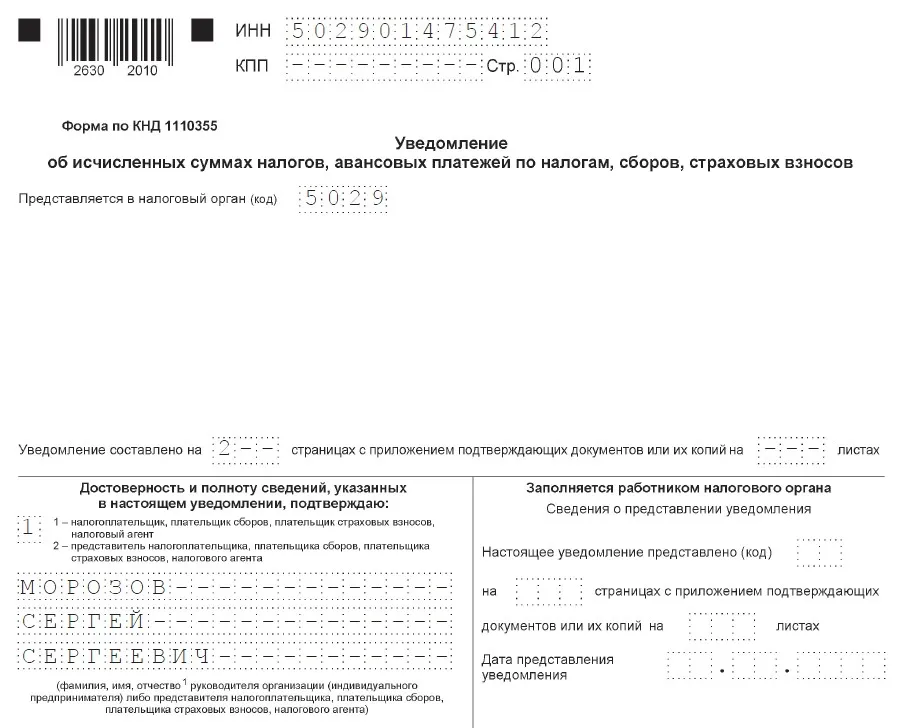

Межрайонная ИФНС России №7 по Республике Крым напоминает, что в соответствии с Налоговым Кодексом РФ (Кодекс) с 01.01.2023 налогоплательщики должны представлять в налоговые органы Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов плательщика (далее – Уведомление).

Уведомление предоставляется по налогам, страховым взносам, срок предоставления декларации/расчета по которым позже, чем срок уплаты налогов, авансовых платежей по налогам, сборов, страховых взносов либо если обязанность по представлению налоговой декларации (расчета) не установлена Кодексом.

Если плательщик ошибся в реквизитах при представлении Уведомления, то следует направить в налоговый орган новое Уведомление с верными реквизитами только в отношении обязанности, по которой произошла ошибка.

Порядок изменения суммы налога в Уведомлении:

- Создайте новое Уведомление

- Повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а сумму впишите новую.

- При поступлении Уведомления в налоговый орган корректировка произойдет автоматически

Порядок изменения других реквизитов Уведомления:

- Создайте новое Уведомление.

- Повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а в сумме укажите «0».

- Новой строчкой укажите верные данные.

- При поступлении Уведомления в налоговый орган корректировка произойдет автоматически.

Корректировка уведомления об исчисленных суммах налогов — новая процедура, с которой многие бухгалтеры еще не знакомы. В статье расскажем, на каком бланке представлять корректировку, какими способами исправлять ошибочные реквизиты и по каким правилам передавать исправленные сведения в инспекцию.

Бланк для корректирующего уведомления

Корректировка уведомления об исчисленных суммах налогов нужна в ситуации, когда в исходном уведомлении допущена ошибка. Потребность в корректирующем уведомлении возникла с начала 2023 года, как только само уведомление ввели в качестве обязательного документа в налоговых взаимоотношениях.

С этого момента у бухгалтера всё чаще стали возникать вопросы о том, можно ли корректировать уведомление об исчисленных налогах и как подать корректирующее уведомление о начисленных налогах.

Решить эти вопросы, изучая только нормы НК РФ, не получится — о таком виде уведомления в Налоговом кодексе ничего не сказано, да и официально утвержденных правил оформления корректирующего уведомления об исчисленных налогах и взносах не существует.

Федеральные налоговики быстро нашли решение — они рекомендуют:

- для оформления корректировки использовать обычный бланк уведомления;

- заполнять его по определенным правилам (о них расскажем в следующих разделах).

Напомним, что бланк уведомления утвержден приказом ФНС от 02.11.2022 № ЕД-7-8/1047@. Ошибки, из-за которых может потребоваться оформить и отправить в инспекцию корректирующее уведомление, располагаются в разделе «Данные»:

Хотите научиться оформлять уведомления без ошибок? Воспользуйтесь подсказками специалистов системы «КонсультантПлюс» из Готового решения после получения бесплатного пробного доступа к системе.

О том, как корректировать уведомление об исчисленных суммах налогов, расскажем далее.

Общее правило

ФНС настаивает на обязательном исправлении ошибок в уведомлениях по налогам и сборам. В своих разъяснениях специалисты ведомства сформулировали основное правило корректировки:

Титульный лист корректировочного уведомления заполняется в обычном порядке. Никаких отметок, отличающих его от исходного уведомления, в бланке уведомления не предусмотрено.

Два способа корректировки от ФНС

В составе раздела «Данные» бланка уведомления шесть реквизитов. Ошибки в них корректируются по разным правилам. ФНС на своем сайте озвучила два способа корректировки уведомлений по налогам и взносам:

- Корректировка в уведомлении суммы налога, сбора, взноса.

- Уточнение остальных реквизитов уведомления.

Проще всего в уведомлении откорректировать неверную сумму. Для этого достаточно повторить все несуммовые реквизиты из исходного уведомления, а по строке «Сумма…» указать верное значение. При таком заполнении ошибочная сумма автоматически заменится верным показателем после попадания корректирующего уведомления в базу налоговиков.

Для исправления ошибок в остальных реквизитах (кроме суммового) придется отражать в уведомлении два обязательства: с начальными (неверными) реквизитами и суммой «0» (обнуление ошибочной исходной информации) и новым обязательством с верными реквизитами.

Четыре уточняющих правила

Сформулируем правила, с помощью которых легче разобраться с корректирующим уведомлением.

В следующем разделе вы найдете образцы корректирующих уведомлений.

Образцы корректирующих уведомлений

Посмотрите, как заполнить корректировку уведомления об исчисленных налогах способами, предложенными ФНС.

Пример 1

ИП Скоробогатов А. Т., применяющий в 2023 году УСН с базой «доходы», заполнил уведомление по авансовому платежу с ошибкой в сумме: вместо 11 080 руб. указал 11 008 руб.

Обнаружив ошибку, предприниматель сформировал новое уведомление, в котором полностью повторил несуммовые реквизиты из исходного (ошибочного) уведомления, а сумму указал верную — 11 080 руб.

После того как сведения из этого уведомления попадут в базу налоговиков, ошибочная сумма 11 008 руб. автоматически заменится на верную 11 080 руб.

Пример 2

ООО «Планета» применяет УСН. В исходном уведомлении на уплату авансового платежа бухгалтер компании ошибся с ОКТМО: вместо 37691000 указал код 37002000. Сумма к уплате — 13 150 руб. Все остальные реквизиты он заполнил верно.

Для исправления ошибки в бланке нового уведомления бухгалтер заполнил два блока строк:

- в первом блоке указал в строках 1, 2, 3, 5 и 6 реквизиты из исходного уведомления, а по строке 4 «Сумма…» проставил 0;

- во втором блоке с верным ОКТМО указал сумму 13 150 руб.

ФНС рекомендует направлять обращения, связанные с оформлением уведомлений и их корректировками, с помощью сервисов «Обратиться в ФНС России» и «Личный кабинет».

Корректирующее уведомление в 1С

Чтобы подготовить в «1С» корректирующее уведомление, сначала в ЗУП 3.1 следует создать вспомогательные документы:

К примеру, по НДФЛ или страховым взносам такими вспомогательными документами являются:

Затем указанные документы нужно перенести из ЗУП 3.1 в бухгалтерскую программу и уже там подготовить новое уведомление.

На нашем сайте вы сможете быстро разобраться в особенностях оформления разнообразных уведомлений:

- уведомление о налоговом вычете для работодателя;

- уведомление о переходе на УСН в 2022–2023 годах;

- уведомление о переходе на профстандарты.

Итоги

Корректирующее уведомление оформляется на том же бланке, что и исходное. Для исправления неверной суммы все реквизиты (кроме суммы) переносятся без изменений из исходного уведомления и проставляется верная сумма. Для исправления ошибок в остальных реквизитах (кроме суммового) в уведомлении отражаются два обязательства: с начальными (неверными) реквизитами и суммой «0» (обнуление ошибочной исходной информации) и новым обязательством с верными реквизитами.

Но как быть, если в уведомлении допущена ошибка? Как ее исправить, и чем это грозит налогоплательщику?

Уведомление об исчисленных суммах налога: вкратце о главном

Уведомление сдается только в двух случаях:

-

Если по платежу не предусмотрена сдача отчетности.

-

Если срок уплаты платежа наступает раньше сдачи декларации (расчета).

Таким критериям соответствуют несколько платежей:

-

УСН – в отношении авансов за I квартал, полугодие и 9 месяцев.

Срок сдачи до 25 апреля, 25 июля и 25 октября соответственно.

-

ЕСХН – по авансовому платежу за полугодие.

Срок сдачи до 25 июля.

-

Имущественные налоги организаций – земельный, транспортный, налог на имущество.

Сдается по итогам I, II, III кварталов и года. Сроки сдачи – до 25 апреля, 25 июля и 25 октября – по квартальным платежам и до 25 февраля следующего года – за прошедший год.

-

Налог на прибыль для налоговых агентов.

Предоставляется за первые два месяца I, II, III квартала и за весь IV квартал в срок до 25 числа. За март, июнь, сентябрь уведомление не подается, так как сроки сдачи уведомления и налоговой декларации совпадают.

-

Страховые взносы за сотрудников.

Уведомление по страховым взносам сдается по первым двум месяцам каждого квартала в срок до 25 числа. За март, июнь, сентябрь и декабрь его составлять и направлять в налоговую не нужно, так как данные по указанным периодам инспекция возьмет из расчета РСВ.

-

НДФЛ за сотрудников.

Уведомление по НДФЛ сдается налоговыми агентами ежемесячно, в срок до 25 числа.

Уведомление не сдается по фиксированным страховым взносам ИП и имущественным налогам предпринимателей.

Если в уведомлении допущена ошибка, ее нужно оперативно исправить. В противном случае налоговая инспекция не сможет списать нужную сумму с ЕНС или спишет ее в неточном размере. Если такая ошибка приведет к образованию отрицательного сальдо по ЕНС, то на него будут начислены пени.

Хотите быть в курсе всех новостей из мира налогов и бухгалтерского аутсорсинга, знать все тонкости общения с клиентами и ценообразования, читайте телеграм-канал BIZNESINALOGI популярного российского бухгалтера Евгении Мемрук.

Как исправить ошибку в уведомлении

Особенности исправления ошибки зависят от того, где она допущена. Всего можно выделить три основные ошибки, которые можно допустить в уведомлении:

-

Ошибка в сумме платежа.

-

Ошибка в реквизитах (КБК, ОКТМО налоговый или отчетный периоды).

-

Ошибка в платежке, которая заменяет уведомление.

Во всех трех случаях потребуется подготовить новое уведомление по той же форме, по которой был подан первичный документ.

Напомним, что уведомление подается по форме, утвержденной приказом ФНС от 02.11.2022 № ЕД-7-8/1047@ (КНД 1110355). Отдельной корректирующей формы для исправления ошибок в первичном уведомлении законом не предусмотрено.

Исправляя ошибку в ранее поданном уведомлении, нужно учесть следующее:

-

Изменения вносятся только в части ошибочных данных, а не всего уведомления.

-

Скорректированное уведомление можно направить в налоговую инспекцию тем же способом: на бумаге или в электронной форме.

-

Не требуется подача корректировки, если после уведомления с ошибкой была подана декларация или расчет.

-

Ответственности за ошибку, допущенную в уведомлении, нет, но проверяющие могут доначислить пени на недоимку, если ошибка привела к образованию отрицательного сальдо по ЕНС.

Исправление ошибки в сумме платежа

Проще всего исправить ошибку, которую допустили в сумме платежа. Для этого нужно:

-

Продублировать данные, отраженные на Титульном листе.

В этом уведомлении не предусмотрено указание номера корректировки, как это предусмотрено, например, для налоговых деклараций. Поэтому на Титульном листе также указываем номер ИНН, код инспекции и подтверждаем достоверность и полноту внесенных сведений.

-

Скорректировать сумму платежа в разделе «Данные».

Остальные реквизиты, при условии, что в них нет ошибки, оставляем без изменения.

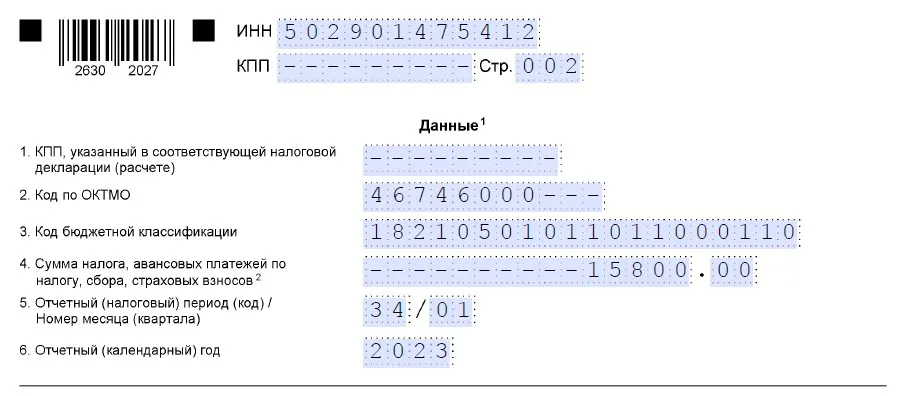

Например, ИП на УСН неверно указал сумму авансового платежа по УСН 6%: вместо 15 800 руб., отразил 15 000 руб. Вот как он заполнит уточняющее уведомление:

Исправление ошибки в реквизитах уведомления

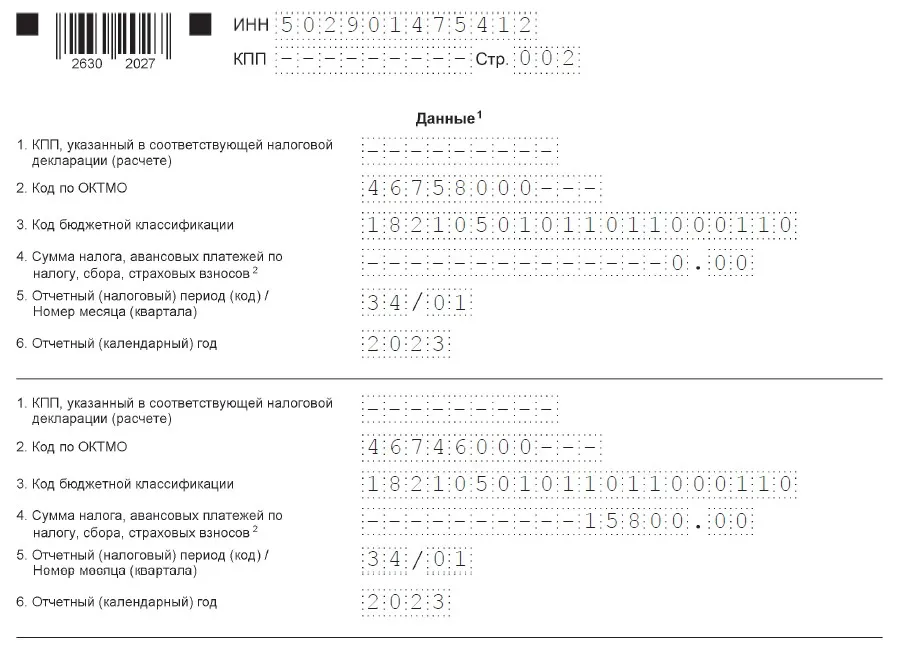

Это более сложный вариант. Для корректировки реквизитов уведомления нужно:

-

В разделе «Данные» заполнить два блока строк 1-6.

В первом блоке, в строках 1-3, 5 и 6, нужно указать старые данные, в которых была допущена ошибка. В строке 4 отразить сумму платежа «0».

Во второй блок внести верные реквизиты и в строке 4 указать правильную сумму налога, аванса или страхового взноса.

-

Продублировать данные, отраженные на Титульном листе.

ИП на УСН 6% ошибся в коде ОКТМО: указал код по месту временного пребывания (г. Пушкино), а не по месту учета (г. Мытищи). Вот как он заполнит корректирующее уведомление:

ЕНС, ЕНП, уплата страховых взносов и уменьшение налогов на взносы – все самое «наболевшее» в телеграм-канале BIZNESINALOGI популярного российского бухгалтера Евгении Мемрук.

Исправление ошибки в платежке-уведомлении

Отдельно стоит сказать об ошибке в платежном поручении, которое заменяет в 2023 году уведомление об исчисленных суммах.

Если какой-либо из реквизитов платежки заполнен с ошибкой, то исправить ее можно будет только через подачу уведомления. Других способов не предусмотрено. А это означает, что вернуться обратно к старому порядку оплаты по платежке, ИП уже не сможет. В связи с этим рекомендуем внимательно проверять все реквизиты поручения на уплату налогов и страховых взносов.

Телеграм-канал Евгении Мемрук BIZNESINALOGI

Все про налоги, клиентов, ценообразование, аутсорсинг.

Реклама: ИП Мемрук, ИНН: 772074952763

Уведомление об исчисленных суммах налогов и взносов – документ совершенно новый. Необходимость в появлении этого бланка возникла одновременно с переходом на ЕНП. Заполнение формы ввиду ее новизны вызывает вопросы. В том числе бухгалтеры задумываются о том, как делать корректировку уведомления об исчисленных суммах налогов и взносов. Об этом и поговорим в статье.

Уведомление об исчисленных суммах налогов и взносов: основные моменты

Бланк нового уведомления можно найти в приложении к Приказу ФНС от 02.11.2022 № ЕД-7-8/1047@.

Форма состоит из двух частей – титульного листа и раздела «Данные». Вот в этот-то раздел с реквизитами платежа и его суммой обычно и закрадываются ошибки, которые необходимо скорректировать.

Корректируем уведомление: общее правило

Уведомление об исчисленных суммах налогов и взносов

Посмотреть

Скачать

В письме ФНС от 03.02.2023 № БС-3-11/1379@ сотрудники налоговой службы дают важные пояснения, касающиеся корректировки уведомления. В нем говорится о том, что, если в уже представленном уведомлении выявили ошибку, в ИФНС следует направить новое уведомление с исправленными реквизитами. При этом корректировке подлежат лишь данные, по которым были допущены неточности. Подавать исправляющий документ в налоговую можно как на бумажном носителе, так и в электронном виде.

Титульный лист корректировочного отчета заполняется в обычном порядке. На нем никаких пометок о том, что это исправленное уведомление, не делается.

Как заполнить уведомление, если в 2023 году вы доплачиваете платежи за отчетные периоды 2022 года, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Корректировке подлежат реквизиты, находящиеся в разделе «Данные». И здесь возможно два варианта развития событий в зависимости от того, в чем заключается ошибка.

Как исправить неправильную сумму в уведомлении

Это одна из самых распространенных ошибок: неправильно прописана сумма налогового отчисления. В этом случае все просто: нужно составить новое уведомление, указав в нем верную сумму. Сразу же, как только корректирующий документ попадет в базу ИФНС, неправильная сумма исходного уведомления автоматически заменится нужными цифрами.

Алгоритм действий при ошибочном указании суммы в исходном уведомлении выглядит так:

- создается новое уведомление;

- из исходного документа в этот документ переносятся несуммовые значения (КПП, КБК, ОКТМО, код периода, год);

- в строку «Сумма» вписываются верные цифры.

Пример: Бухгалтер ООО «Сфера» неправильно указал в уведомлении сумму налога – вместо 18500 вписал 18050. Пришлось подавать корректирующий документ, который выглядит так:

Скачать образец

Как исправить ошибочные реквизиты

Если ошибка вкралась в несуммовые реквизиты, то придется в корректировочном уведомлении в разделе «Данные» заполнить два блока.

В первом блоке указывается информация из исходника (с допущенной в нем ошибкой), а по строке «Сумма» ставится «0». Таким образом, как бы обнуляются ошибочные сведения из первого уведомления. В следующий блок вписываются уже верные (исправленные) реквизиты с верной суммой.

Алгоритм действий при обнаружении ошибки в несуммовых данных таков:

- создается новое уведомление;

- в раздел «Данные» переносятся сведения из исходного уведомления (с ошибками), а по строке «Сумма» указывается «0»;

- в следующий блок вносятся верные данные – и реквизиты, и сумма.

Пример: Бухгалтер ООО «Сфера», заполняя уведомление, допустил ошибку – неправильно указал КБК перечисления. Пришлось следом за исходным документом подать корректирующий.

Скачать образец

Итоги

Итак, при обнаружении ошибок в исходнике необходима корректировка уведомления об исчисленных суммах налогов и взносов. Исправляющий отчет оформляется на том же бланке, что и первоначальный, и может быть сдан в ИФНС как в бумажном, так и в электронном виде. Если неправильно прописана сумма, просто формируется новое уведомление с верными цифрами и реквизитами. Если же ошибочно были указаны несуммовые показатели, то действуют по-другому. В раздел «Данные» сначала вносятся реквизиты с ошибкой из исходника, а по строке «Сумма» при этом проставляется «0». Следующий же блок заполняется уже верными показателями – как суммовыми, так и несуммовыми.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере бухгалтерского учета и налогообложения. Закончила Оренбургский государственный университет по специальности «Бухгалтерский учет, анализ и аудит». Опыт работы бухгалтером с 2007 года.