БухЭксперт8 разработала специальную памятку «Help-Desk для бухгалтера». Она поможет исправить ситуацию некорректного поведения программы в большинстве случаев.

Рекомендации в памятке сгруппированы по методу «от простого — к сложному». Шаг за шагом исключаются внешние источники ошибки, анализируются внутренние причины проблемы и даются ссылки на статьи, которые помогут сориентироваться по дальнейшей работе с ошибкой.

Последовательно выполняйте действия каждого пункта, пока ошибка не будет устранена.

Содержание

- Сервис «Поиск ошибок»

- Проверьте состояние ПК

- Перезагрузите компьютер

- Проверьте обновления ПК

- Проверьте наличие свободного места на дисках

- Выполните действие с ошибкой повторно

- Подготовка к работе с ошибкой

- Сделайте копию базы данных

- Очистите кеш 1С

- Проведите тестирование из Конфигуратора

- Проверьте базу специальной утилитой CHDBFL

- Детализация ошибки

- Обновитесь на актуальный релиз

- Обновите платформу 1С

- Установите в 1С возможность получать патчи

- Проверьте наличие в расширениях неактуальных патчей

- Типовые ошибки и их исправление

Сервис «Поиск ошибок»

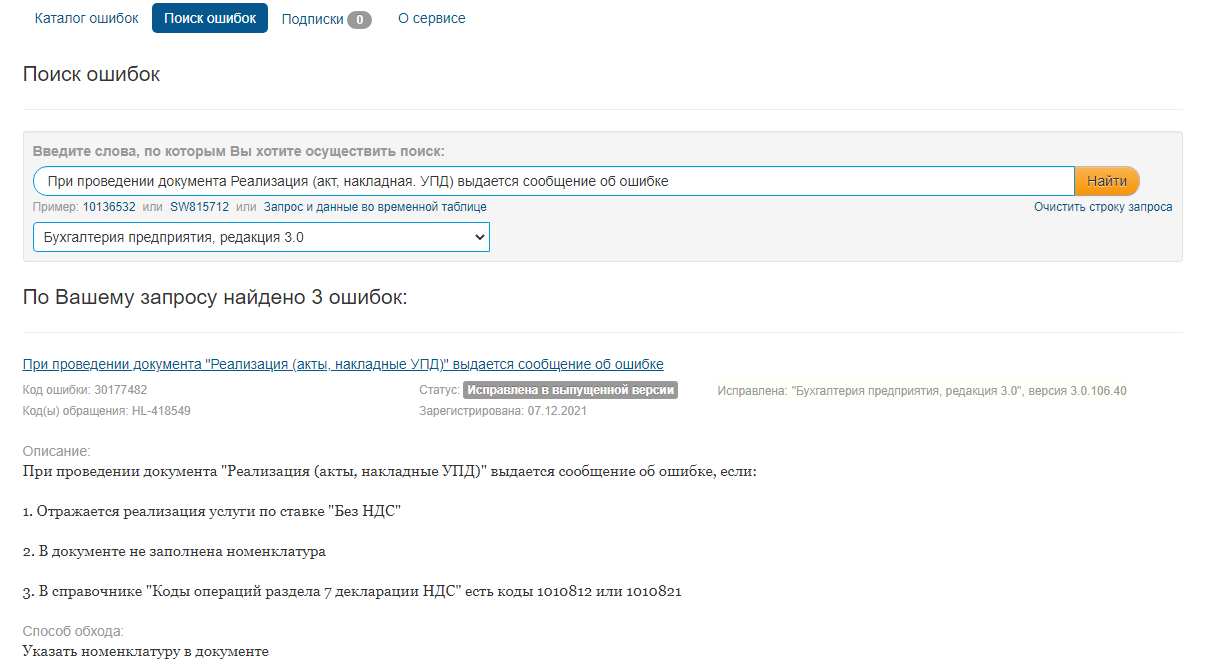

Если вы столкнулись с ошибкой в 1С, возможно, она зарегистрирована, но еще не исправлена. Уточнить наличие зарегистрированной ошибки можно на сервисе Поиск ошибок 1С.

Если ошибка зарегистрирована, сервис поиска отобразит указанную ошибку и версию 1С, в которой она исправлена или планируется к исправлению. Остается дождаться обновления и выполнить его.

Проверьте состояние ПК

Часто ошибки вызваны внешними причинами (отключилось электропитание, «моргнул» свет, не завершились обновления на ПК и т. д.). Что делать в этом случае? БухЭксперт8 рекомендует начать с самых простых действий.

Перезагрузите компьютер

Это первое, что нужно делать в любых непонятных ситуациях. При перезагрузке компьютера очищается память ПК и удаляется «мусор», собравшийся во время работы, — то, из-за чего программа может сбоить и выдавать ошибки.

Всегда начинайте с этого примитивного, но очень полезного действия!

Проверьте обновления ПК

Если они есть, но еще не установлены — запустите процесс обновления. Отсутствие актуальных обновлений системы часто блокирует нормальную работу приложений и 1С в том числе.

Проверьте наличие свободного места на дисках

При отсутствии свободного места на дисках ПК (не менее 500 Мб) 1С не сможет сохранять временные файлы по выполняемым операциям. Это приведет к ошибкам. Контролируйте свободное место на дисках компьютера и своевременно освобождайте дисковое пространство от ненужных и старых файлов.

Выполните действие с ошибкой повторно

После перезагрузки ПК, проверки обновлений и наличия свободного места на компьютере выполните действие с ошибкой повторно: удалите некорректный документ или операцию и введите снова. В 99,99% случаев именно это и помогает.

Подготовка к работе с ошибкой

Если предыдущие действия не помогли, переходите к анализу ошибки типовыми средствами 1С. Для этого выполните следующие операции:

Сделайте копию базы данных

Сделать копию базы необходимо для исключения риска потери данных. При попытке исправить ошибку можно внести в базу данных необратимые изменения. Наличие архивной копии всегда позволит восстановить базу или передать данные программисту, если исправить ошибку самостоятельно не получится.

Очистите кеш 1С

Если программа внезапно стала выдавать ошибку — скорее всего, проблема в кеше. Чистить кеш рекомендуется всегда при появлении ошибок, особенно, если было аварийное отключение питания, подключение собственных доработок кода или выполнение динамического обновления 1С. По статистике на чистку кеша 1С приходится большинство исправленных ошибок программы. Пользуйтесь этим инструментом постоянно!

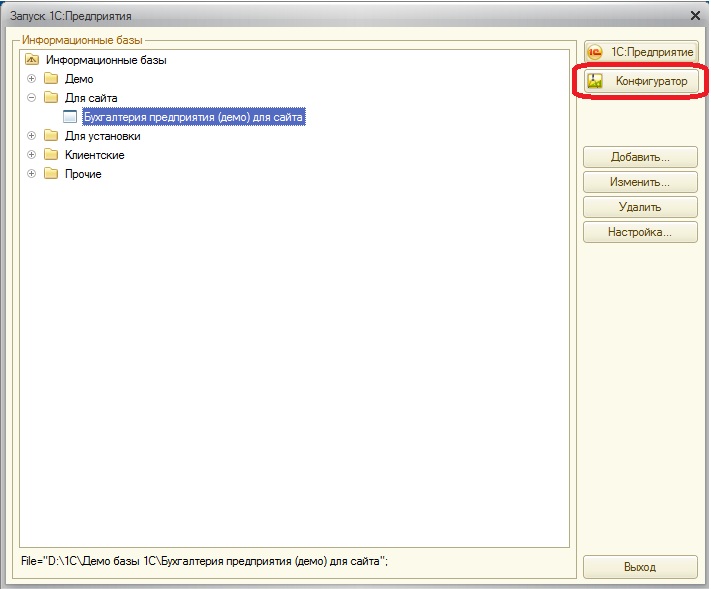

Проведите тестирование из Конфигуратора

Встроенная в Конфигуратор команда Тестирование и исправление базы проверяет ссылочную и логическую целостность базы данных, проводит ее переиндексацию, пересчет итогов и пытается исправить полученные при тестировании ошибки. Если чистка кеша 1С в предыдущем пункте не помогла, тестирование базы — это следующее действие, которое обязательно нужно выполнить.

Проверьте базу специальной утилитой CHDBFL

Платформы 1С содержат специальную утилиту CHDBFL.exe, которая предназначена для проверки физической целостности внутренних таблиц в программе. Ошибки во внутренних таблицах относятся к разряду самых тяжелых: нарушение физической целостности может блокировать сам вход в программу! Эта утилита не только найдет, но и в автоматическом режиме запустит действия по исправлению выявленных нарушений.

Детализация ошибки

Если предыдущие действия не исправили ситуацию и проблема осталась, переходите на следующий уровень работы с ошибкой — детализации проблемы. Это автоматически предполагает наличие ошибок в самом коде программы. Порядок действий такой:

Обновитесь на актуальный релиз

Бывают ошибки, допущенные разработчиками при подготовке обновлений 1С. Они быстро обнаруживаются и исправляются в последующих релизах программы. Если у вас появилась ошибка в программе, проверьте актуальность версии 1С и при необходимости выполните обновление.

Обновите платформу 1С

Если обновление на актуальный релиз не помогло, можно попробовать запустить 1С с другой платформы. Запуск с новой платформы автоматически чистит кеши 1С, подключает доработанный и исправленный функционал. Это успешно решает проблему в определенных случаях.

Установите в 1С возможность получать патчи

Установка патчей (исправлений) позволит быстро исправлять зарегистрированные ошибки разработчиков, не дожидаясь выхода обновлений 1С. Это уменьшит число появления ошибок при работе с программой.

Проверьте наличие в расширениях неактуальных патчей

При автоматической загрузке патчей проверьте, что среди них нет устаревших. Неактуальные патчи должны автоматически удаляться из подключенных расширений базы при обновлении 1С. Если какие-то старые патчи не удаляются — это приводит к ошибкам. Удалите найденные неактуальные патчи в вашей базе и перезапустите 1С.

Типовые ошибки и их исправление

Чтобы качественно вести бухгалтерский и налоговый учет, бухгалтеру приходится разбираться не только с дебетом и кредитом, но и с самой программой. Значит, ему нужны хотя бы минимальные знания администрирования 1С, представление о типовых ошибках программы и методах их исправления. Далеко не каждая организация может позволить себе иметь собственного программиста.

Для помощи «бухгалтерам-без-программистов» команда БухЭксперт8 подготовила специальный сборник ПУТЕВОДИТЕЛЬ по ошибкам и их исправлению в 1С. Сохраните эту страничку в социальных сетях или в закладках как шпаргалку. Пользуйтесь ею онлайн всегда, когда необходимо исправить ошибки 1С 8.3.

Для дополнительной профессиональной помощи

в работе с 1С:Бухгалтерия 3.0 БухЭксперт8 рекомендует

специальный авторский курс Ольги Шерст

Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред.3 от А до Я,

ОСНО или УСН на ваш выбор

См. также:

- Бухгалтер без Админа при работе с 1С:Бухгалтерия

- Как установить патчи (исправления) в 1С

- Исправление технических ошибок при работе с 1С:Бухгалтерия

- Утилита chdbfl.exe для 8.3

- Тестирование и исправление базы 1С

- 1С оптимизация: что делать, если программа тормозит

- Как сделать копию базы 1С

- Очистка кэш

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Тестирование и исправление информационной базы 1С 8.3 необходимо выполнять в случае, если у вас возникают ошибки в работе информационной базы и перед обновлением конфигурации базы. В большинстве случаев при повреждении вашей информационной базы оно помогает.

Перед выполнением тестирования и исправления необходимо сделать резервную копию базы. Если же вы не можете зайти в конфигуратор, то в папке с установленной программой 1С есть утилита для тестирования и исправления, которая не требует запуска программы в режиме конфигуратор. Обо всем этом поговорим ниже.

Рассмотрим этот инструмент и как с ним работать. Особенно подробно разберем какие флаги надо ставить в интерфейсе.

Если у вас нет времени читать, можете просто просмотреть наше видео:

Содержание

- Тестирование и исправление в конфигураторе

- Какие галочки ставить?

- Если конфигуратор не открывается: утилита chdbfl.exe

Тестирование и исправление в конфигураторе

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С.

Связаться с нами можно по телефону +7 499 350 29 00.

Услуги и цены можно увидеть по ссылке.

Будем рады помочь Вам!

Запустим программу в режиме конфигуратор:

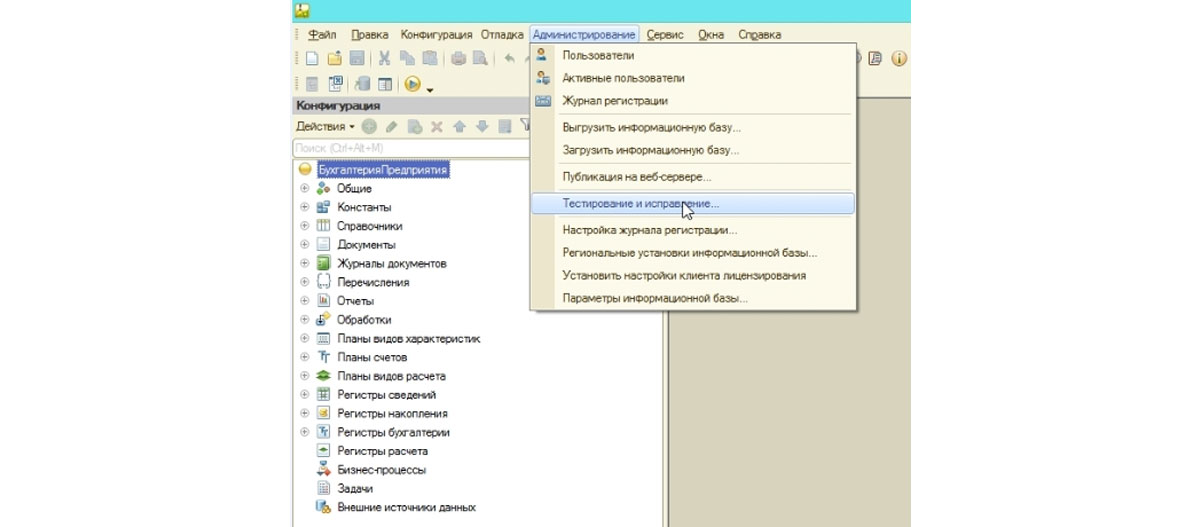

Выбираем из меню Администрирование пункт “Тестирование и исправление”:

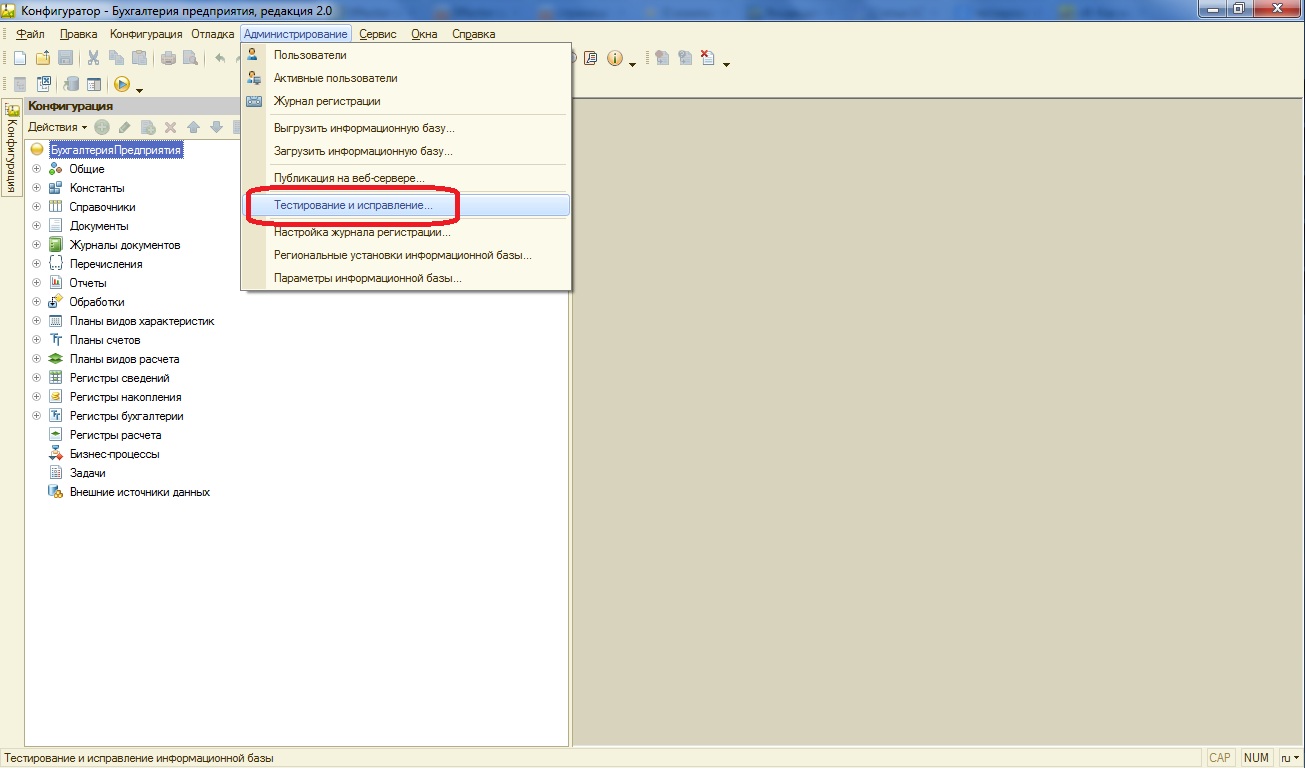

Какие галочки ставить?

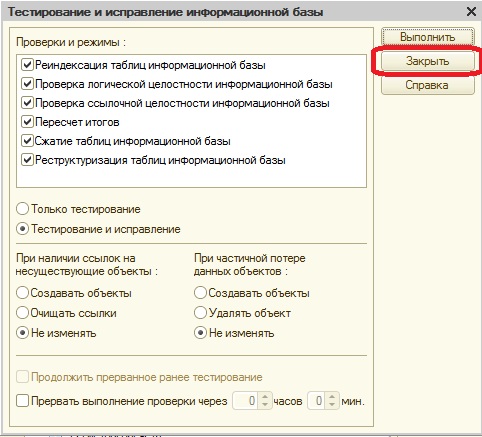

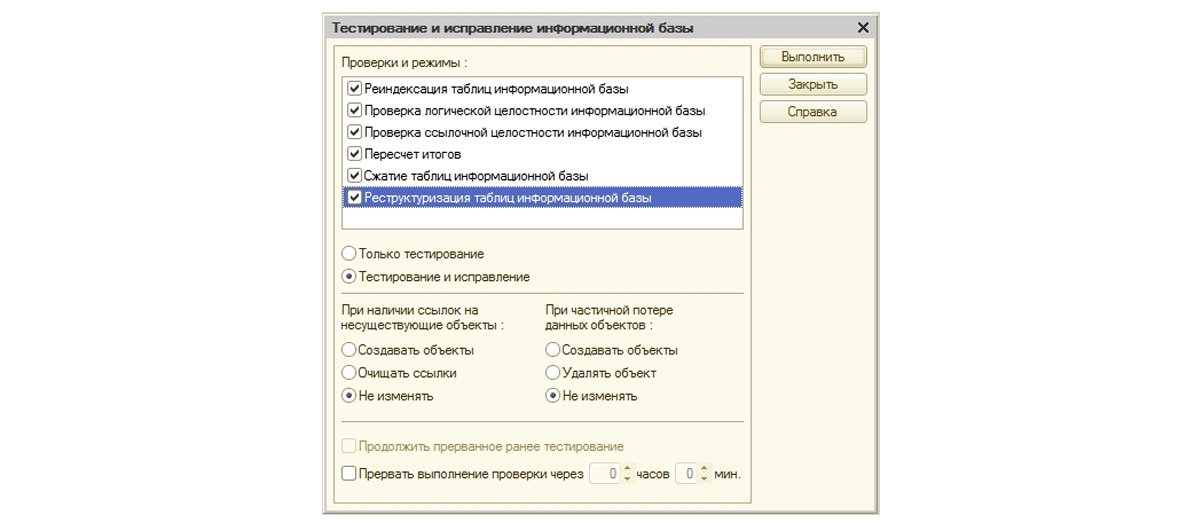

Существуют различные варианты настройки тестирования, рассмотрим эти галки:

- Реиндексация таблиц информационной базы — это полное перестроение индексов для таблиц базы данных. Реиндексация повышает скорость работы информационной базы. Процедура длительная, но никогда не будет лишней.

- Проверка логической целостности информационной базы — проверять логическую и структурную целостность БД, исправляет ошибки в данных;

- Проверка ссылочной целостности информационной базы — проверка «битых ссылок» в базе данных. Такие ошибки могут возникать при непосредственном удалении объектов системы или сбоях. Существует 3 варианта действий для исправления таких ошибок:

- Создавать объекты — система создает элементы-заглушки, которые можно потом заполнить необходимой информацией,

- Очищать ссылки — «битые» ссылки будут очищены,

- Не изменять — система только покажет вам ошибки.

- Пересчет итогов. Итоги — таблица предварительно подсчитанных результатов в регистрах накопления, расчета и бухгалтерии. Пересчет итогов, также как реиндексация, никогда не будет вредна и даст плюс в скорости работы программы;

- Сжатие таблиц информационной базы — при удалении данных 1С не удаляет строки таблиц, а лишь «помечает» их на удаление. Они не видны пользователю, но продолжат находится в БД. Сжатие базы данных удаляет эти данные безвозвратно. Так же такого же эффекта можно достичь выгрузкой и загрузкой файла информационной базы (*.dt);

- Реструктуризация таблиц информационной базы — долгий процесс, с помощью которого система осуществляет пересоздание таблиц базы. Такая процедура происходит и при внесение изменений в структуру конфигурации.

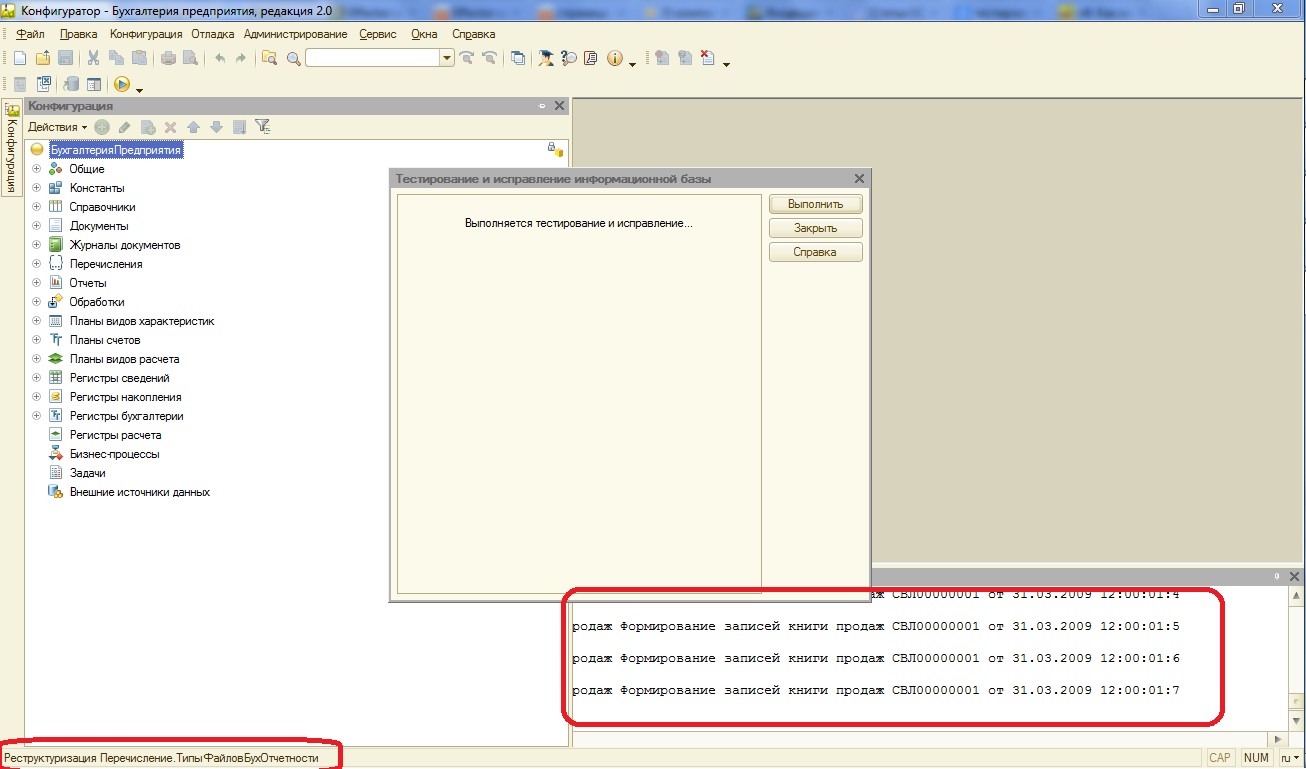

В нашем примере проставим все галочки как показано на рисунке и нажимаем “Выполнить”:

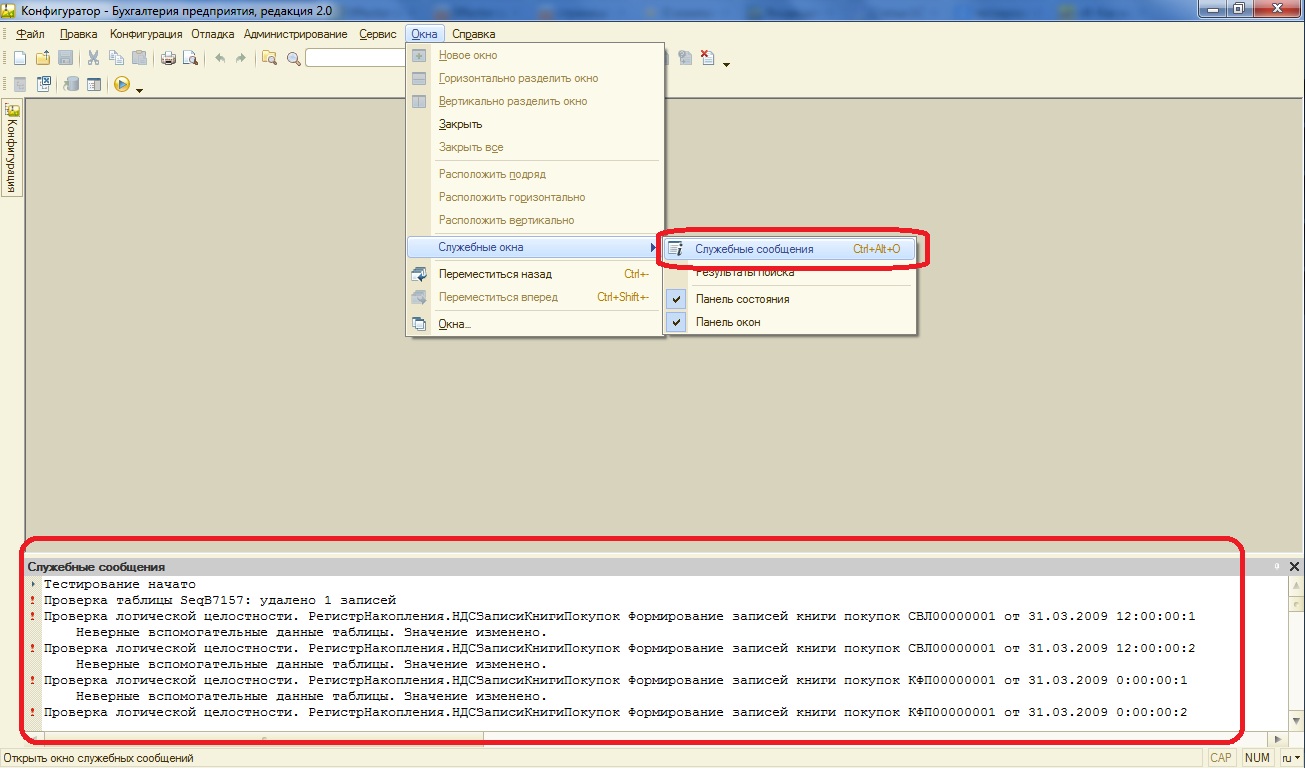

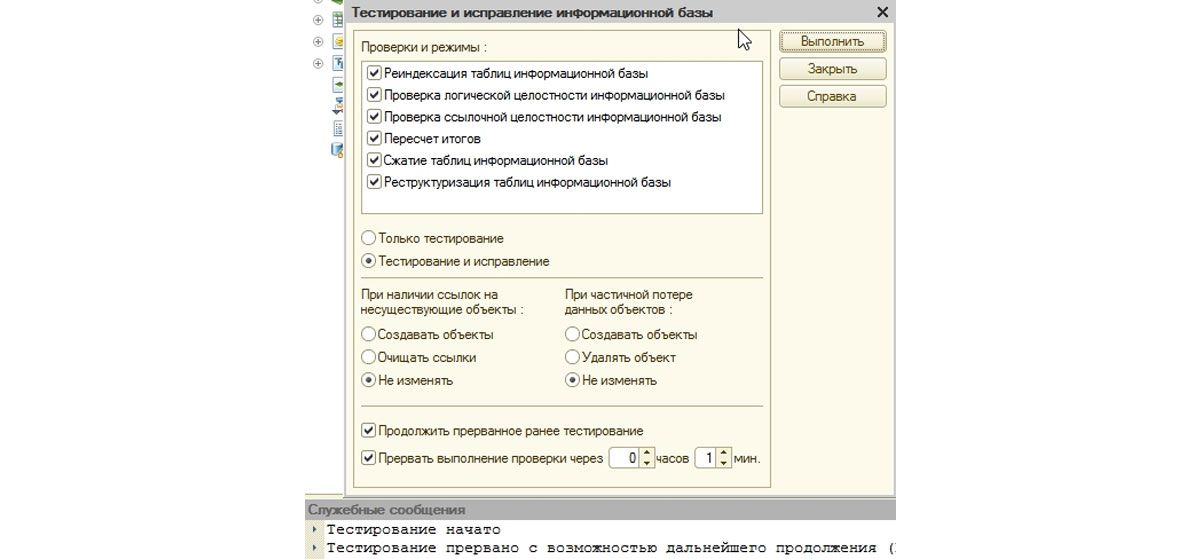

Этап выполнения операции мы можем наблюдать в левом нижнем углу окна конфигуратора 1С. Выявленные ошибки показываются в окне служебных сообщений.

После окончания тестирования нажимаем “Закрыть”:

Результат выполнения операций мы можем увидеть в окне служебных сообщений.

Тестирование и исправление закончено.

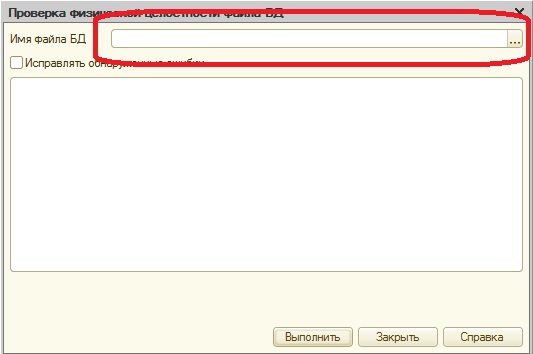

Если конфигуратор не открывается: утилита chdbfl.exe

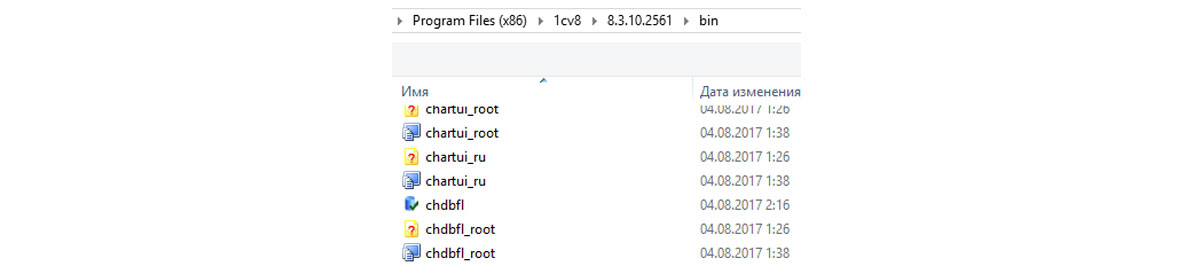

Если база повреждена настолько, что вы не можете зайти в конфигуратор, можно воспользоваться утилитой от 1С chdbfl.exe. Утилита устанавливается вместе с платформой 1С и найти ее можно в папке Bin каталога установки:

Перед тем как приступить к тестированию вам обязательно нужно сделать копию вашей базы, так как использование этой утилиты может привести к необратимым последствиям. Так как вы не можете зайти в конфигуратор, резервную копию надо делать простым копированием каталога вашей информационной базы.

После того как нажали копировать, нажимаем правой кнопкой на пустом месте окна папки и нажимаем “Вставить”. Копия сделана, запускаем утилиту:

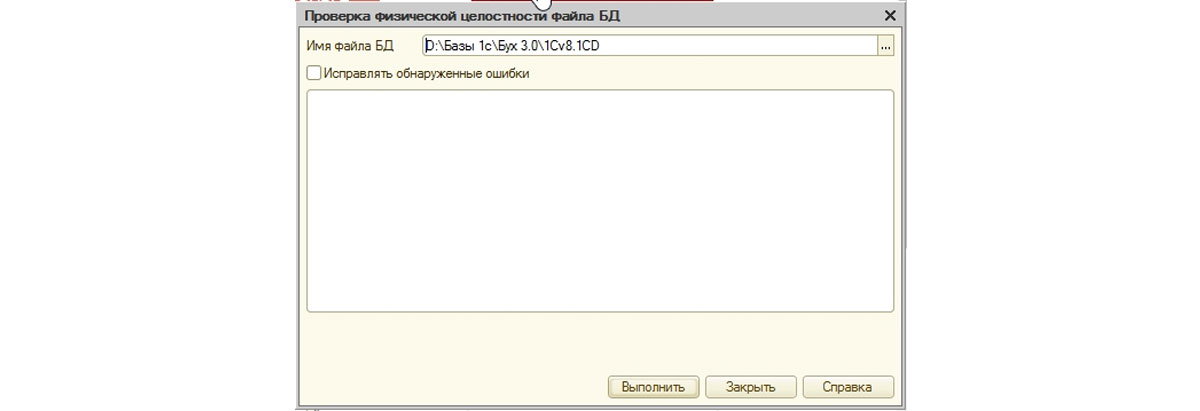

Появляется главное окно утилиты. Нам нужно указать имя файла базы данных. Нажимаем на три точки. Открывается окно выбора файла БД. Ищем каталог вашей базы и в нем указываем на файл 1Cv8.1CD. Нажимаем “Открыть”.

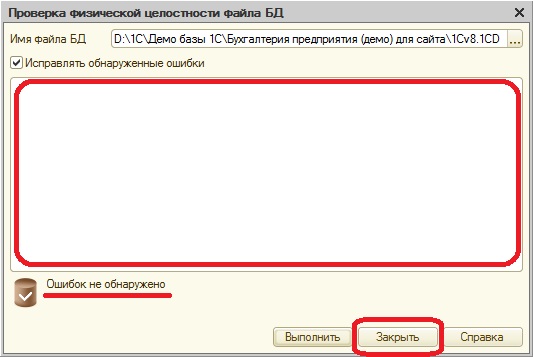

Ставим галочку “Исправлять обнаруженные ошибки” и нажимаем “Выполнить”.

Ждем окончания операции. Она может занять продолжительное время, в зависимости от размера базы.

После выполнения, если были исправлены ошибки они отобразятся в окне утилиты. В моем случае ошибок не обнаружено. Нажимаем “Закрыть” и пробуем зайти в программу. Если зайти все же не получается, вам необходимо обратиться к специалисту.

Мы собрали ответы экспертов 1С на частые вопросы по исправлению ошибок, допущенных в учете и отчетности по НДС, а также в бухгалтерском и налоговом учете для целей налогообложения прибыли. Рассказываем, как исправить ошибки и отразить исправления в «1С:Бухгалтерии 8» ред.3.0.

Как исправить ошибки в номерах, датах и суммах полученных счетов-фактур, зарегистрированных в прошлых налоговых периодах?

Если покупатель вручную регистрирует в учетной системе первичные документы и счета-фактуры, поступившие от продавцов, то ситуация, когда возникают технические ошибки (неправильно введен номер или дата счета-фактуры и пр.), не такая уж и редкая. Как следствие, появляются ошибки в регистрационных записях книги покупок, которые приводят к отражению недостоверных сведений в Разделе 8 декларации по НДС. Ошибки ввода можно минимизировать, если использовать обмен электронными документами (ЭДО).

Об обмене электронными документами из «1С:Бухгалтерии 8» (ред. 3.0), применении УПД и УКД эксперты 1С рассказывали на лекции от 14.12.2017 в 1С:Лектории.

Допущенные при регистрации счетов-фактур ошибки может обнаружить сам налогоплательщик, а может выявить налоговый орган при проведении камерального контроля (п. 3 ст. 88 НК РФ).

В первом случае налогоплательщику придется представить в налоговый орган уточненную налоговую декларацию с корректными сведениями. Несмотря на то, что обязанность по представлению уточненной декларации возникает только в случае, если допущенные ошибки привели к занижению суммы налога, подлежащей уплате в бюджет (п. 1 ст. 81 НК РФ), исправление сведений, ранее представленных в Разделе 8 декларации по НДС, возможно только путем представления уточненной налоговой декларации.

Во втором случае налогоплательщик получит от налогового органа сообщение с требованием представления пояснений (п. 2.7 Рекомендаций по проведению камеральных налоговых проверок, направленных письмом ФНС России от 16.07.2013 № АС-4-2/12705). В ответ на полученное сообщение налогоплательщик должен направить в налоговый орган пояснение с указанием корректных данных. При этом необходимость в последующем представлении уточненной декларации у налогоплательщика отсутствует, хотя ФНС России рекомендует это сделать (письмо от 06.11.2015 № ЕД-4-15/19395).

И в том, и в другом случае налогоплательщику придется уточнять данные, ошибочно введенные в учетную систему, и вносить исправления в книгу покупок.

Ошибки, допущенные в прошлых налоговых периодах, исправляются путем аннулирования ошибочных регистрационных записей и внесения новых регистрационных записей в дополнительном листе книги покупок (п.п. 4, 9 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 № 1137 (далее — Постановление № 1137), письмо ФНС России от 30.04.2015 № БС-18-6/499@). Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 6 Правил заполнения дополнительного листа книги покупок, утв. Постановлением № 1137).

Для исправления технических ошибок, допущенных при регистрации полученного счета-фактуры, в программе «1С:Бухгалтерия 8» редакции 3.0 используется документ Корректировка поступления (раздел Покупки) с видом операции Исправление собственной ошибки.

Документ можно создавать на основании документа Поступление (акт, накладная), в этом случае основные поля на закладке Главное и табличная часть на закладках Товары или Услуги будут заполнены сразу при открытии документа.

Операция Исправление собственной ошибки позволяет исправить ошибочно введенные реквизиты счета-фактуры:

- номер и дату;

- ИНН и КПП контрагента;

- код вида операции;

- суммовые и количественные показатели.

Если технические ошибки не затрагивают суммовые или количественные показатели, то на закладке Главное в поле Отражать корректировку целесообразно установить значение Только в учете НДС, поскольку исправление технических ошибок ввода реквизитов счета-фактуры не влияет на отражение операций на счетах бухгалтерского учета и не требует внесения записей в регистр бухгалтерии.

В блоке Исправление ошибок в реквизитах счета-фактуры:

- в строке Что исправляем автоматически проставляется гиперссылка на исправляемый документ Счет-фактура полученный;

- для реквизитов: Входящий номер, Дата, ИНН контрагента, КПП контрагента, Код вида операции формируются две колонки с показателями Старое значение и Новое значение, куда изначально автоматически переносятся соответствующие сведения из документа Счет-фактура полученный.

Для исправления реквизита, содержащего ошибки (например, ошибочного номера счета-фактуры), соответствующий показатель в колонке Новое значение необходимо заменить на правильный (рис. 1).

Рис. 1. Исправление технической ошибки, допущенной при регистрации полученного счета-фактуры

Технические ошибки могут возникать при переносе в документы учетной системы информации из первичных документов о цене и количестве приобретенных товаров (работ, услуг, имущественных прав), а также о ставке и сумме предъявленного НДС.

В этом случае в поле Отражать корректировку следует установить значение Во всех разделах учета, если необходимо одновременно скорректировать данные бухгалтерского и налогового учета по налогу на прибыль и НДС.

Устранение ошибок, затрагивающих количественно-суммовые показатели, выполняется на закладках Товары или Услуги. Табличная часть Товары (Услуги) заполняется автоматически по документу-основанию.

Каждой строке исходного документа соответствуют две строки в документе корректировки: до изменения и после изменения. В строке после изменения нужно указать исправленные суммовые (количественные) показатели.

В результате проведения документа Корректировка поступления с видом операции Исправление собственной ошибки:

- в строке Счет-фактура внизу документа появляется гиперссылка на новый автоматически созданный документ Счет-фактура полученный, который является, по сути, «техническим дубликатом» ранее введенного ошибочного документа по операции приобретения товаров. Все поля нового документа Счет-фактура полученный будут заполнены автоматически на основании сведений, указанных в документе Корректировка поступления;

- вносятся записи в специальные регистры для целей учета НДС.

В дополнительном листе книги покупок будут отражены две записи:

- аннулирование записи по полученному счету-фактуре, содержащему ошибки в реквизитах;

- регистрационная запись по тому же самому счету-фактуре с исправленными реквизитами.

1С:ИТС

Подробнее о порядке исправления ошибок ввода реквизитов полученного счета-фактуры в «1С:Бухгалтерии 8» (ред. 3.0) см. в справочнике «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет».

После утверждения годовой бухгалтерской отчетности организация, применяющая общую систему налогообложения (ОСНО), выявила ошибку прошлого года: завышена сумма прямых расходов в бухгалтерском учете и для целей налогообложения прибыли. При этом за прошлый год получен убыток, а в текущем году получена прибыль. Можно ли корректировку по налогу на прибыль отразить в текущем году?

В бухгалтерском учете ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется в текущем отчетном периоде (п.п. 9, 14 Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н, далее — ПБУ 22/2010).

В налоговом учете, в том числе и для целей налогообложения прибыли, по общему правилу, в соответствии с пунктом 1 статьи 54 НК РФ, ошибки (искажения) исправляются в том периоде, в котором они были совершены. В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если:

- невозможно определить период совершения этих ошибок (искажений);

- такие ошибки (искажения) привели к излишней уплате налога.

Очевидно, что завышение суммы прямых расходов не могло привести к излишней уплате налога на прибыль за прошлый год. Налог за прошлый период не был излишне уплачен еще и потому, что у организации в прошлом году образовался убыток, следовательно, такие ошибки учитываются относительно налогового периода, в котором они были совершены (письмо Минфина России от 07.05.2010 № 03-02-07/1-225). Поэтому организация должна выполнить перерасчет налоговой базы и суммы налога за период совершения ошибки, а также представить в налоговый орган уточненную налоговую декларацию за прошлый год (абз. 1 п. 1 ст. 81 НК РФ).

В «1С:Бухгалтерии 8» редакции 3.0 ошибку прошлых лет, связанную с завышением расходов, можно исправить либо документом Корректировка поступления, либо документом Операция.

Отметим, что внутренним регламентом организации корректировка данных прошлого года (в том числе и данных налогового учета) в программе может быть запрещена: установлена дата запрета изменения данных прошлого года, и «открывать» закрытый период недопустимо.

Если изменения в данные налогового учета (НУ) за прошлый год все же вносятся, то меняется финансовый результат в НУ, поэтому возникает необходимость заново сформировать операцию Реформация баланса, причем без перепроведения всех остальных документов, чтобы не затронуть данные бухгалтерского учета.

Избежать указанных трудностей можно, если выполнить следующие действия:

- в текущем периоде исправить ошибку только в бухгалтерском учете — записями по соответствующим счетам в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)» или со счетом 91 «Прочие доходы и расходы» в зависимости от существенности ошибки (п.п. 9, 14 ПБУ 22/2010);

- для организаций, применяющих Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 № 114н (далее — ПБУ 18/02), отразить постоянную разницу (ПР). В данном случае под ПР понимаются доходы, формирующие бухгалтерскую прибыль отчетного периода, но не учитываемые при определении налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов;

- вручную составить регистр налогового учета за прошлый год, где отразить уменьшение прямых расходов;

- заполнить и представить в ФНС уточненную декларацию по налогу на прибыль за прошлый год;

- доначислить и доплатить налог на прибыль за прошлый период;

- рассчитать, начислить и уплатить пени по налогу на прибыль.

Организация (на ОСНО, плательщик НДС, положения ПБУ18/02 не применяет) обнаружила ошибки: в прошлых отчетных периодах текущего года не все расходы были отражены в учете. Как и в каком периоде нужно зарегистрировать в программе соответствующие документы?

Как следует из вопроса, неотраженные вовремя расходы и момент обнаружения данного факта относятся к одному и тому же налоговому периоду.

В этом случае документы, учитывающие расходы (Поступление (акт, накладная), Поступление доп. расходов, Требование-накладная, Операция и т. д.) и относящиеся к прошлым отчетным периодам текущего года, можно зарегистрировать в момент их получения или обнаружения, то есть до окончания текущего года.

Таким образом, указанные расходы автоматически будут учтены при определении налоговой базы (прибыли) текущего отчетного (налогового) периода, которая в соответствии с пунктом 7 статьи 274 НК РФ определяется нарастающим итогом с начала года.

Поскольку в данной ситуации ошибки, допущенные в декларациях по налогу на прибыль за прошлые отчетные периоды текущего года, не привели к занижению суммы налога, подлежащей уплате, то организация не обязана представлять в ИФНС уточненные декларации за эти периоды (абз. 2 п. 1 ст. 81 НК РФ).

А как быть, если организация выявила в текущем отчетном (налоговом) периоде расходы, относящиеся к прошлым налоговым периодам (например, в связи с тем, что первичные документы были получены не вовремя)?

По мнению Минфина России (письмо от 24.03.2017 № 03-03-06/1/17177), такое неотражение является искажением налоговой базы предыдущего налогового периода, поэтому действовать надо в соответствии с положениями статьи 54 НК РФ. При этом, если в текущем отчетном (налоговом) периоде организация понесла убыток, то в этом периоде перерасчет налоговой базы невозможен, так как налоговая база признается равной нулю.

Таким образом, документы прошлого года также можно регистрировать в текущем периоде, при условии, что получена прибыль и в прошлом году, и в периоде внесения исправлений.

Если хотя бы одно из этих условий не выполняется, то исправлять ошибки (искажения) в бухгалтерском и налоговом учете придется в разных периодах. Для этого можно воспользоваться последовательностью действий, описанной в ответе на предыдущий вопрос: с помощью документа Операция отразить расходы прошлых лет в бухгалтерском учете, затем вручную составить регистр налогового учета, где отразить корректировки налоговой базы прошлого года.

При этом уплачивать недоимку по налогу на прибыль и пени за прошлый год не потребуется. В интересах налогоплательщика представить уточненную декларацию по налогу на прибыль за прошлый год, чтобы в дальнейшем учесть либо переплаченный налог, либо возросший убыток прошлых лет.

Что касается налога на добавленную стоимость, то налогоплательщики-покупатели имеют право заявлять налоговый вычет в пределах 3-х лет после принятия на учет приобретенных на территории РФ товаров, работ, услуг, имущественных прав (абз. 1 п. 1.1 ст. 172 НК РФ). Поэтому организация не обязана представлять уточненную декларацию по НДС.

Организация (применяет ОСНО и ПБУ 18/02) ошибочно не отразила в прошлом отчетном периоде текущего года принятие к учету основных средств (ОС) с применением амортизационной премии. Можно ли в программе автоматически исправить эту ошибку в периоде ее обнаружения (предыдущий отчетный период для корректировок закрыт)?

Поскольку в программе установлена дата запрета изменения данных (например, 30 июня), то зарегистрировать принятие к учету основного средства следует в периоде обнаружения ошибки (например, в июле) с помощью документа Принятие к учету ОС (раздел ОС и НМА).

В документе нужно указать параметры начисления амортизации для целей бухгалтерского и налогового учета, в том числе срок полезного использования (СПИ), как если бы ошибка не была допущена.

На закладке Амортизационная премия следует установить флаг Включить амортизационную премию в состав расходов.

При этом, если в действительности ОС было принято к учету в предыдущем отчетном периоде (например, в мае), данный факт хозяйственной жизни необходимо подтвердить первичными документами (приказом руководителя, актом о приеме-передаче объекта ОС, инвентарной карточкой объекта ОС), где зафиксированы соответствующие даты. Амортизация в программе начнет начисляться с августа. В этом же месяце в состав косвенных расходов будут включены расходы на капитальные вложения в размере не более 10 % (не более 30 % — в отношении ОС, относящихся к 3-7 амортизационным группам) первоначальной стоимости ОС (п. 9 ст. 258, п. 3 ст. 272 НК РФ).

В программе не предусмотрено автоматическое начисление амортизации за пропущенные месяцы (за июнь и июль), поэтому следует составить бухгалтерскую справку и использовать документ Операция (рис. 2). Поскольку ошибка не затрагивает параметры начисления амортизации, корректировка регистров подсистемы учета ОС не потребуется.

Рис. 2. Корректировка начисленной амортизации ОС

В данной ситуации можно не уточнять налог на прибыль за полугодие. Но, если в организации зарегистрированы обособленные подразделения (ОП), допущенная во II квартале ошибка могла повлиять на расчет долей прибыли за указанный период. Если указанное ОС является объектом налогообложения налога на имущество организаций, и законодательным органом субъекта РФ установлены отчетные периоды, то организация обязана представить уточненную декларацию по налогу на имущество за полугодие.

Организация (ОСНО) в апреле приняла к учету ОС (движимое имущество), а в августе обнаружила арифметическую ошибку, в результате которой стоимость ОС была завышена. Как уменьшить первоначальную стоимость ОС и пересчитать амортизацию?

Из вопроса не ясно, каким способом движимое имущество поступило в организацию. Допустим, указанное ОС было приобретено у поставщика за плату. Для корректировки стоимости приобретенного основного средства в августе текущего года в программе необходимо создать документ Операция, где указать следующую корреспонденцию счетов:

-

СТОРНО Дебет 08.04.1 Кредит 60.01— на сумму корректировки стоимости ОС;

-

СТОРНО Дебет 01.01 Кредит 08.04.1— на сумму корректировки стоимости ОС;

-

СТОРНО Дебет 20.01 (26, 44) Кредит 02.01— на сумму корректировки амортизации за май, июнь, июль текущего года;

-

Дебет 20.01 (26, 44) Кредит 02.01— на сумму амортизации за август текущего года с учетом скорректированной первоначальной стоимости ОС.

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт. Чтобы в дальнейшем амортизация в бухгалтерском и налоговом учете начислялась с учетом внесенных корректировок, параметры амортизации нужно уточнить с помощью документа Изменение параметров амортизации ОС (раздел ОС и НМА — Параметры амортизации ОС). Документ следует также создать в августе (рис. 3). При вводе документа Изменение параметров амортизации ОС в шапке нужно указать следующие реквизиты:

- наименование события в «жизни» основного средства, которое отражается данным документом;

- установить флаги Отражать в бухгалтерском учете и Отражать в налоговом учете.

Рис. 3. Изменение параметров амортизации ОС

В табличном поле нужно указать:

- основное средство, у которого изменяются параметры начисления амортизации из-за обнаруженной ошибки;

- в поле Срок использ. (БУ) — срок полезного использования основного средства в бухучете в месяцах, первоначально установленный организацией при принятии к учету, например 62 месяца;

- в поле Срок для аморт. (БУ) — оставшийся срок полезного использования для начисления амортизации в бухгалтерском учете. Данный СПИ рассчитывается как первоначально установленный СПИ за вычетом количества месяцев начисления амортизации за май-август (62 мес. — 4 мес. = 58 мес.);

- в поле Стоимость для вычисления аморт. (БУ) — оставшаяся стоимость ОС для начисления амортизации в бухгалтерском учете. Данная стоимость рассчитывается как скорректированная первоначальная стоимость ОС за вычетом начисленной амортизации за май-август;

- в поле Срок использ. (НУ) — срок полезного использования в месяцах для начисления амортизации в налоговом учете. В указанной ситуации этот срок не меняется.

Начиная с сентября при выполнении регламентной операции Амортизация и износ основных средств программа будет рассчитывать амортизацию согласно уточненным параметрам.

Данная ошибка привела к недоплате налога на прибыль, поэтому организация обязана представить уточненную декларацию за полугодие.

Завышенная стоимость ОС также могла повлиять на расчет долей прибыли, если в организации зарегистрированы ОП.

В июле текущего года организация (ОСНО, плательщик НДС) подписала с поставщиком дополнительное соглашение на уменьшение цены товарно-материальных ценностей (ТМЦ), приобретенных в прошлых налоговых периодах. В этом же месяце получены корректировочные счета-фактуры. Данные ТМЦ были включены в состав расходов в периоде поступления. В каком налоговом периоде необходимо отразить доходы, связанные с уменьшением покупной цены: можно ли их учесть в текущем периоде или следует подать уточненные декларации за прошлые годы? В прошлых годах у организации была прибыль для целей налогообложения.

Сначала разберемся, можно ли признать ошибкой учет ТМЦ по ценам, указанным в первоначальных первичных документах. В соответствии с пунктом 2 ПБУ 22/2010, не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности, выявленные в результате получения новой информации, которая не была доступна организации на момент отражения (неотражения) таких фактов. На момент получения ТМЦ и списания их в производство в предыдущих налоговых периодах организация корректно отражала все доходы и расходы. Подписанное с поставщиком соглашение об изменении цены товара является независимым событием, которое не является ошибкой в бухгалтерском учете. Таким образом, при отражении в бухгалтерском учете изменения цены ТМЦ правила ПБУ 22/2010 не применяются.

В бухгалтерском учете прибыль прошлых лет, выявленная в отчетном году, включается в состав прочих доходов (прочих поступлений). Прочие поступления признаются по мере их выявления и подлежат зачислению на счет прибылей и убытков организации (п.п. 7, 11, 16 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н, далее — ПБУ 9/99). А как быть с налогом на прибыль? НК РФ не раскрывает понятия «ошибки (искажения)», поэтому данное понятие следует использовать в том значении, в каком оно используется в законодательстве о бухгалтерском учете (п. 1 ст. 11 НК РФ), и Минфин России с этим соглашается (письмо от 30.01.2012 № 03-03-06/1/40). Несмотря на это, контролирующие органы настаивают на корректировке налоговой базы по налогу на прибыль в прошлых периодах при уменьшении цены на проданный товар:

- при отражении в налоговой базе покупателя скидки, предоставленной ему путем пересмотра цены товара, у данного налогоплательщика налогооблагаемого дохода не возникает (пп. 19.1 п. 1 ст. 265 НК РФ не применяется). Необходимо пересчитать стоимость сырья и материалов в налоговом учете с учетом изменения цены, в том числе путем пересчета средней стоимости соответствующих ТМЦ начиная с периода оприходования до момента списания (письмо Минфина России от 20.03.2012 № 03-03-06/1/137);

- изменения показателей доходов или расходов, возникшие в связи с изменением цены договора, в том числе в связи с предоставлением скидок, учитываются в порядке, предусмотренном статьей 54 НК РФ, т. е. как при обнаружении ошибки (письмо Минфина России от 22.05.2015 № 03-03-06/1/29540).

Следуя данным рекомендациям Минфина России, налогоплательщик должен не только представить уточненные декларации за прошлые налоговые периоды, но и доплатить недоимку по налогу на прибыль, а также пени.

Поскольку в рассматриваемой ситуации корректировка налогового учета затрагивает несколько прошлых налоговых периодов, в программе целесообразно воспользоваться последовательностью действий, описанных ранее: с помощью документа Операция отразить доходы прошлых лет в бухгалтерском учете, в специальных ресурсах для целей налогового учета отразить ПР (если организация применяет положения ПБУ18/02), затем вручную составить регистры налогового учета, куда приложить расчеты корректировок налоговой базы по каждому налоговому периоду.

В отношении НДС — ситуация намного проще. При получении от поставщика корректировочного счета-фактуры на уменьшение стоимости ТМЦ, покупатель должен:

- восстановить часть входного НДС, принятого к вычету при оприходовании ТМЦ. Восстановление НДС нужно выполнить в том налоговом периоде, на который приходится наиболее ранняя из следующих дат: дата получения дополнительного соглашения на уменьшение стоимости ТМЦ либо дата получения корректировочного счета-фактуры (пп. 4 п. 3 ст. 170 НК РФ). В нашей ситуации — это III квартал;

- отразить в книге продаж документ, полученный первым (п. 14 Правил ведения книги продаж, утв. Постановлением № 1137).

Данные операции автоматически выполняются с помощью документа Корректировка поступления с видом операции Корректировка по согласованию сторон.

Чтобы не затрагивать бухгалтерский и налоговый учет, на закладке Главное в поле Отражать корректировку следует установить значение Только в учете НДС.

1С:ИТС

Подробнее о корректировке входного НДС у покупателя (при уменьшении цены товара в прошлом налоговом периоде) в «1С:Бухгалтерии 8» (ред. 3.0) см. в справочнике «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет».

В документе реализации за прошлый год обнаружены ошибки, одна из которых привела к переплате налога на прибыль, а другая — к недоплате, причем сумма переплаты больше недоплаты. Как исправить данные ошибки? Как сформировать проводки по данной корректировке?

По мнению контролирующих органов, при обнаружении нескольких ошибок (искажений), повлекших как занижение, так и завышение налоговой базы и суммы налога, относящихся к прошлым налоговым (отчетным) периодам, налоговая база и сумма налога уточняются в разрезе каждой обнаруженной ошибки (письмо Минфина России от 15.11.2010 № 03-02-07/1-528).

Перерасчет налоговой базы и суммы налога производится в соответствии с абзацами 2 и 3 пункта 1 статьи 54 НК РФ.

Это означает, что допущенные в документе реализации прошлого года ошибки, повлекшие занижение налоговой базы и суммы налога, следует исправлять в прошлом году, а не повлекшие занижения — можно исправить и в текущем периоде.

Именно так работает документ учетной системы Корректировка реализации (раздел Продажи) с видом операции Исправление в первичных документах (если корректировка выполняется во всех разделах учета).

Изменения в данные налогового учета вносятся:

- в прошлом налоговом периоде — если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате. При этом для внесения изменений корректируемый период должен быть открыт, иначе документ не будет проведен;

- в текущем отчетном (налоговом) периоде — если ошибки (искажения) не привели к занижению суммы налога, подлежащей уплате. При этом программа не проверяет наличие убытков в прошлом или текущем периодах.

Если годовая бухгалтерская отчетность утверждена, то в документе Корректировка реализации на закладке Расчеты необходимо установить флаг Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана). В этом случае ошибки прошлых лет в бухгалтерском учете исправляются в текущем периоде как прибыли и убытки прошлых лет в разрезе каждой ошибки.

Данный документ автоматически исправляет все ошибки прошлых лет в упрощенном порядке, который установлен для несущественных ошибок согласно пунктам 9 и 14 ПБУ 22/2010.

Для исправления НДС необходимо зарегистрировать новый (исправленный) экземпляр счета-фактуры (п. 7 Правил заполнения счетов-фактур, утв. Постановлением № 1137). В дополнительном листе книги продаж автоматически будут отражены две записи (п. 3 Правил заполнения дополнительного листа книги продаж, утв. Постановлением № 1137):

- аннулирование записи по выставленному счету-фактуре, содержащему ошибки;

- регистрационная запись по исправленному счету-фактуре.

Порядок исправления ошибок в налоговом учете (по налогу на прибыль) в разных налоговых периодах в данной ситуации приведет к тому, что наряду с обязанностью представить уточненную декларацию за прошлый налоговый период организации придется еще и доплатить недоимку по налогу на прибыль, а также пени.

Данной неприятности можно избежать, если все ошибки исправить в прошлом налоговом периоде, поскольку сумма переплаты налога больше суммы недоплаты. Для этого в программе целесообразно воспользоваться последовательностью действий, описанной ранее: в текущем периоде с помощью документа Операция отразить доходы и расходы прошлых лет в бухгалтерском учете (в корреспонденции с 91 или 84 счетом), при необходимости отразить постоянные разницы, затем вручную составить регистр налогового учета за прошлый налоговый период. А документ Корректировка реализации — использовать только для корректировки НДС.

1С:ИТС

Подробнее об исправлении реализации в следующем налоговом периоде в «1С:Бухгалтерии 8» (ред. 3.0) см. в справочнике «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет».

Надоело искать новости на множестве бухгалтерских сайтов? Боитесь пропустить действительно важные изменения в законодательстве? Подписывайтесь на крупнейший бухгалтерский канал БУХ.1С в Telegram https://t.me/buhru (или набрать @buhru в строке поиска в Telegram) и мы оперативно пришлем важные новости прямо в ваш телефон!

P.S. А еще у нас весело

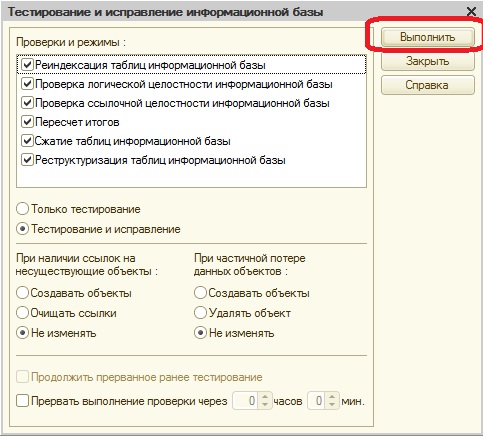

При работе в 1С возникают случаи, когда наблюдается замедление работы базы данных, возникают ошибки в работе информационной базы и перед обновлением конфигурации. В данной ситуации рекомендуется провести Тестирование и исправление ошибок в информационной базе. Перед выполнением тестирования рекомендуется сделать резервную копию базы. После можно приступать к тестированию.

Тестирование проводится в монопольном режиме: в базе не должны работать пользователи.

Запускаем программу в режиме Конфигуратор

В главном меню выберите «Администрирование — Тестирование и исправление.»

В открывшемся диалоговом окне поставьте отметки напротив нужных режимов проверки.

Поставьте отметку «Тестирование и исправление», чтобы автоматически исправлять ошибки,найденные в базе.

Тестирование и исправление может занимать некоторое время. После выполнения проверки будет открыт список найденных и исправленных ошибок.

В случае если ошибки были устранены, нужно зайти в базу в режиме предприятия и проверить ее работоспособность.

Если же в ходе тестирования или по его результатам ошибки были найдены, но не устранены, рекомендуем обратиться в службу поддержки для анализа и исправления ошибок нашими специалистами.

Уже более 10 000 компаний работают

в облачной 1С от 42Clouds

— Консультация по 1С Бесплатно!

— Поддержка 24/7 по техническим вопросам: в чате, по телефону, по почте

— Все типовые конфигурации онлайн, доступ через RDP, Remote App, Web

С ошибками в работе баз данных, возникающими по самым разным причинам, начиная с отключения электричества, заканчивая поломкой оборудования, сталкивался любой пользователь и системный администратор. И если пользователь просто видит, что программа дает, например, перезагрузиться, но закрыть ее не получается, то администратор будет ошибки искать и бороться с ними.

Первым предложением каждого специалиста в такой ситуации, станет восстановление резервной копии. Если таковой не имеется или она устарела, необходимо будет предпринять ряд несложных действий, например, протестировать базу 1С. В данной статье мы рассмотрим только один из механизмов поиска и устранения ошибок в базах данных 1С, а также особенности его использования.

Тестирование и исправление информационной базы 1С мы рассмотрим на примере конфигурации 1С Бухгалтерия редакции 3.0 (релиз – 3.0.54.20), платформа — 8.3.10.2561. Для более старых редакций и других конфигураций, а также версий платформы 8.2, алгоритм работы данной утилиты аналогичен.

Начнем с нашего обязательного напоминания о том, что перед ЛЮБЫМИ манипуляциями с конфигуратором 1С, в том числе и перед тем, как провести тестирование и исправление базы 1С 8.3, рекомендуется создать резервную копию той базы данных, с которой мы собираемся иметь дело.

Нужный нам режим работы, созданный, чтобы протестировать базу 1С и исправить найденные ошибки, доступен в конфигураторе, в разделе меню «Администрирование».

Запустив утилиту, мы увидим следующее окно:

Оно содержит перечень проверок и режимов, а также способы тестирования. Остановимся на каждом из них подробнее.

Реиндексация таблиц ИБ – при постановке галочки проводится реиндексация таблиц. Это процесс полного перестроения индексов таблиц БД. Реиндексация достаточно сильно улучшает производительность и быстродействие систем 1С.

Контроль логической целостности ИБ – механизм проверки организации данных, а также нахождения ошибок в логической и структурной целостности исследуемой БД.

Ссылочная целостность ИБ – проверяет ИБ на наличие «битых» или «пустых» ссылок, которые появляются при некорректной обработке информации, а зачастую и при удалении данных или некорректно настроенном обмене данными.

Пересчет итогов, с понятием о которых мы сталкиваемся в регистрах 1С. Это таблицы результатов, подсчитанные данные из которых анализировать проще и быстрее, чем «пересматривать» весь регистр. Процедура способна увеличить скорость работы БД.

Сжатие таблиц ИБ – уменьшает объем БД. Дело в том, что при удалении объектов из БД, 1С не удаляет их окончательно, а только помечает на удаление. Т.е. они остаются в БД, но не доступны в работе. Если такие данные не удаляются специальной обработкой, то они удаляются при сжатии таблиц ИБ. Того же эффекта, кстати, можно достичь выгрузкой/загрузкой файла БД.

Реструктуризация таблиц ИБ – во время этого процесса система пересоздает таблицы БД. Обычно это происходит при внесении изменений в структуру метаданных конфигурации. Процесс может занять длительное время.

Чуть ниже этого списка находится поле выбора вида тестирования: будет ли проходить просто тестирование, при котором система покажет имеющиеся ошибки, но не будет их исправлять, или тестирование с дальнейшим исправлением. В этом случае система постарается исправить все найденные ошибки.

Еще ниже находятся варианты работы с «битыми» ссылками и при частичной потере данных. Доступны три варианта:

- Создавать объекты – система создает пустой элемент, который потом можно будет заполнить данными вручную.

- Очищать ссылки – «битые» ссылки и объекты с частичными данными будут удалены.

- Не изменять – только показав ошибки, объекты система менять не станет.

И последняя зона нашего окна – возможность приостановить и продолжить прерванное тестирование. Дело в том, что в некоторых БД процесс тестирования и исправления может занять длительное время (от 1-2, до 20-30 часов). При наличии подозрений на то, что система будет проводить проверку очень долго, можно поставить галочку «Прервать выполнение проверки через» и установить временной промежуток, по истечении которого выполнение проверки будет приостановлено.

При наличии галочки «Продолжить прерванное ранее тестирование», нажатие кнопки «Выполнить» продолжит тестирование с места остановки.

Утилита chdbfl.exe

Если в силу ряда причин попасть в конфигуратор мы не можем – нет прав на запуск, например, то можно воспользоваться утилитой «chdbfl.exe». Это, по сути, аналог тестирования и исправления файловой (для SQL не подходит) информационной базы. Она проводит проверку физической целостности БД. Рассмотрим, где она находится и как ею пользоваться.

Заходим в папку с установленной платформой. Скачивать файл не надо.

После запуска мы увидим следующее окно:

В нем нужно указать путь к файлу БД и подтвердить (или не делать этого) необходимость исправления выявленных ошибок. Путь к файлу БД можно узнать из списка баз данных.

После окончания проверки система сообщит о найденных ошибках.