Как исправить ошибки прошлых лет в бухгалтерском учёте

Что такое бухгалтерские ошибки и почему они возникают

Ошибки в бухгалтерском учёте — это неправильное отражение или пропуск фактов хозяйственной жизни (ФХД). Такие действия считаются ошибкой, если на момент создания учётных записей у организации была вся необходимая информация для верного отражения указанного ФХД. Правила исправления ошибок в бухгалтерском учёте установлены в ПБУ 22/2010.

Если же неточности в отражении ФХД стали понятны только впоследствии при получении новой информации, то ошибками они не являются (п. 2 ПБУ 22/2010). Подобные факты называются событиями после отчётной даты и регулируются отдельными нормативными документами. Мы рассказывали как раскрыть информацию о них в бухгалтерской отчетности в этой статье.

Причинами бухгалтерских ошибок могут быть как опечатки или неточности в подсчётах, так и неверное применение норм законодательства либо положений учётной политики компании. Возможны и умышленные искажения из-за недобросовестности ответственных лиц.

Например, с 1 января 2022 года вступили в силу несколько новых бухгалтерских стандартов. Поэтому в 2022 году были распространены ошибки, связанные с изменениями законодательства: бухгалтеры не соблюдали правила перехода на новые стандарты или по привычке продолжали применять старые нормы.

Чтобы помочь бухгалтерам разобраться с уже действующими ФСБУ, мы собрали в электронной книге подробные инструкции по применению пяти стандартов, вступивших в силу для обязательного применения. Пособие написано коллективом экспертов интернет-бухгалтерии «Моё дело» под редакцией директора по знаниям и развитию учётной системы Алексея Иванова — кандидата экономических наук и соразработчика ФСБУ. В каждой главе приведены примеры отражения конкретных ситуаций в бухгалтерском учёте, которые можно использовать в повседневной работе.

Новые ФСБУ: инструкция по применению

Бесплатная электронная книга — практическое пособие для бухгалтера.

Получите бесплатно!

Оставьте заявку в форме ниже, и мы вышлем вам запись

Что такое существенные и несущественные ошибки в бухучёте

Способы исправления ошибок в бухгалтерском учёте зависят от их существенности. Существенная ошибка в бухгалтерском учёте — это искажение данных, которое может повлиять на экономические решения пользователей отчётности (п. 3 ПБУ 22/2010). Несущественная ошибка в бухгалтерском учёте — это незначительное отклонение, которое неважно для пользователей и не повлияет на их решения, принимаемые на основании отчётности.

Критерии для определения существенности компания устанавливает сама и указывает в учётной политике. Это могут быть:

1. Количественные показатели: фиксированная сумма или определённый процент от статьи отчетности. Например, компания признаёт несущественной любую ошибку на сумму менее 1 000 рублей или ошибку, которая искажает значение статьи отчетности менее, чем на 5%.

2. Качественные показатели. Например, у компании есть два направления деятельности: основное и дополнительное. При этом выручка по дополнительному направлению составляет в среднем 2-3% от общей выручки компании. Тогда можно установить, что любые ошибки в учёте, связанные с дополнительным направлением, относятся к несущественным.

Исправление ошибок в бухгалтерском учёте прошлых лет, выявленных до подписания отчётности

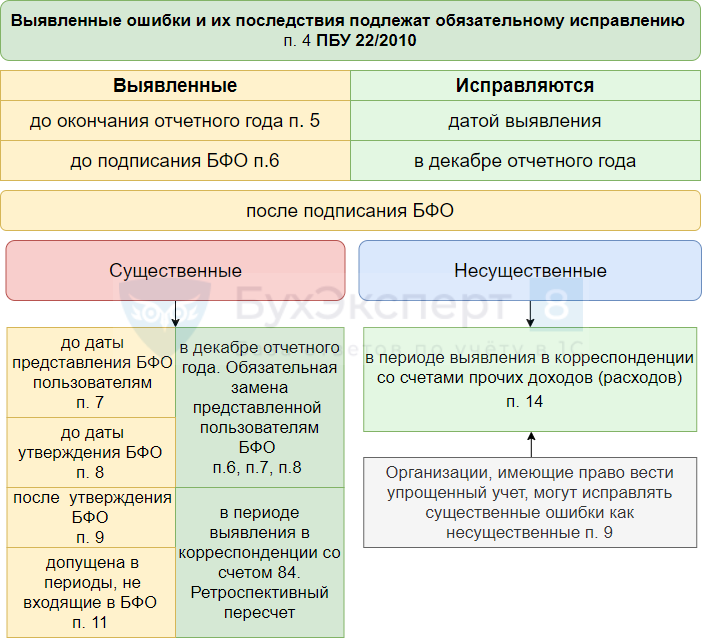

Если существенную или несущественную ошибку в бухгалтерском учёте нашли до подписания отчётности, то порядок её исправления будет одинаковым (п. 5, 6 ПБУ 22/2010):

1. Если ошибка найдена до конца отчётного года, то её нужно исправить записью по соответствующим счетам в том же месяце, в котором она была обнаружена.

2. Если ошибка найдена в период между окончанием года и подписанием отчётности, то её нужно исправить декабрём отчетного года, также записями по соответствующим счетам.

Пример 1.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли в феврале 2023 года до подписания отчётности за 2022 год. Поэтому ошибку исправили, сделав сторнировочную проводку на 31.12.2022:

[Дт 62.1 Кт 90.1] 9 000 руб.

Исправление несущественных ошибок, выявленных после подписания бухгалтерской отчётности

В этом случае ошибку нужно исправить проводками по соответствующим счетам в периоде обнаружения и отнести разницу на прочие доходы или расходы текущего периода (п. 14 ПБУ 22/2010).

Пример 2.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли 20.04.2023 года, когда бухгалтерская отчётность за 2022 год уже была подписана.

Общая выручка компании за 2022 год составила около 100 млн руб., т.е. отклонение в 9 000 руб. — это примерно сотая доля процента. Поэтому данную ошибку исправили, как несущественную — отнесли сумму отклонения на прочие расходы 20.04.2023:

Дт 91.2 Кт 62 9 000 руб.

Исправление существенных ошибок, выявленных после подписания отчётности

До утверждения собственниками компании

В этом случае нужно сделать корректирующие проводки декабрём отчётного года, аналогично несущественной ошибке, найденной до подписания отчёта.

Если при этом подписанная отчётность уже была сдана в государственный информационный ресурс бухгалтерской отчётности (ГИРБО) или направлена другим внешним пользователям, то нужно повторно сдать в ГИРБО и во все иные адреса исправленные формы. При этом в новой отчётности нужно указать, что она предоставляется вместо предыдущей и раскрыть причины замены (п. 7,8 ПБУ 22/2010).

Срок для предоставления исправленной отчётности в ГИРБО — до 1 июля года, следующего за отчётным. Если отчётность исправили и утвердили после 1 июля, то её нужно направить в ГИРБО в течение 10 дней после утверждения, но не позднее 31 декабря года, следующего за отчётным (п. 5 ст. 18 закона № 402-ФЗ).

Пример 3.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли 20.04.2023 года, когда бухгалтерская отчётность уже была подписана, но ещё не была утверждена собственниками. Компания работает на общей налоговой системе и платит налог на прибыль по ставке 20%.

Общая выручка компании за 2022 год равна 150 000 руб., т.е. отклонение в 9 000 руб. — это 6%. Поэтому данную ошибку исправили как существенную, сделав сторнировочную проводку на 31.12.2023:

[Дт 62 Кт 90.1] 9 000 руб.

Кроме того, внесли изменения в отчётность за 2022 год:

1. В балансе уменьшили на 9 000 руб. статьи «Дебиторская задолженность» и «Нераспределённая прибыль» по состоянию на 31.12.2022.

2. В отчёте о финансовых результатах:

-

уменьшили на 9 000 руб. статьи «Валовая прибыль», «Прибыль от продаж» и «Прибыль до налогообложения»;

-

уменьшили на 1 800 руб. статью «Налог на прибыль»;

-

уменьшили на 7 200 руб. статью «Чистая прибыль».

После утверждения собственниками компании

В этом случае нужно отнести корректировки на нераспределённую прибыль (непокрытый убыток) в текущем периоде (п. 9 ПБУ 22/2010). При этом отчётность за предыдущие периоды переделывать и сдавать повторно не нужно (п. 10 ПБУ 22/2010). Кроме того, при исправлении бухгалтерской отчётности после утверждения собственниками следует пересчитать сравнительные показатели в отчётности за текущий период, на которые повлияла ошибка.

Пример 4.

Предположим, что существенная ошибка из примера 3 была найдена 30.04.2023, уже после того, как собственники компании утвердили отчётность за 2022 год. В этом случае излишнюю выручку нужно отнести на убыток проводкой на 30.04.2023:

Дт 84 Кт 62 9 000 руб.

Отчётность за 2022 год при этом не меняется, а отчётность за 2023 год нужно скорректировать:

1. В сравнительных показателях баланса на 31.12.2022 уменьшить на 9 000 руб. статьи «Дебиторская задолженность» и «Нераспределённая прибыль».

2. В сравнительных показателях отчёта о финансовых результатах:

-

уменьшить на 9 000 руб. статьи «Валовая прибыль», «Прибыль от продаж» и «Прибыль до налогообложения»;

-

уменьшить на 1 800 руб. статью «Налог на прибыль»;

-

уменьшить на 7 200 руб. статью «Чистая прибыль».

Если ошибка была несколько лет назад и этот период уже не отражается в текущей отчётности, то нужно скорректировать начальное сальдо по соответствующим статьям за самый ранний из представленных в отчёте периодов.

Например, была найдена ошибка в расчётах с поставщиками за 2020 год. В балансе за 2023 год есть три отчётные даты: 31.12.2021, 31.12.2022 и 31.12.2023. Нужно пересчитать статьи по учёту задолженностей на самую раннюю из них — 31.12.2021.

Организации, которые ведут упрощённый бухучёт, могут исправлять существенные ошибки, найденные после утверждения отчётности аналогично несущественным — декабрём отчётного года. Пересчитывать сравнительные показатели им не нужно.

Для удобства представим все варианты исправления бухгалтерских ошибок в виде таблицы.

|

Когда обнаружена ошибка |

Несущественная |

Существенная |

|

До конца отчётного года |

Запись по соответствующим счетам в месяце обнаружения в отчётном году |

|

|

По завершении отчетного года, но до подписания отчётности |

Запись по соответствующим счетам в декабре отчётного года |

|

|

После подписания и сдачи отчётности, но до её утверждения собственниками |

Запись по соответствующим счетам в месяце обнаружения с отнесением на прочие доходы (расходы) текущего периода |

Запись по соответствующим счетам в декабре отчётного года, повторное предоставление во все адреса, куда уже была сдана отчётность с ошибкой |

|

После утверждения отчётности собственниками |

Запись по соответствующим счетам в текущем периоде с отнесением на нераспределённую прибыль (непокрытый убыток); пересчёт сравнительных показателей в отчётности за текущий период* |

* организации с упрощённым учётом имеют право исправлять существенную ошибку, выявленную после утверждения отчётности, аналогично несущественной

Как раскрывать информацию об исправлении ошибок в бухгалтерской отчётности

В пояснительной записке к бухгалтерской отчётности нужно раскрывать следующую информацию (п. 15, 16 ПБУ 22/2010):

1. Суть ошибки: какие показатели искажены, на сколько, по какой причине.

2. Корректировки статей по предшествующим периодам, отраженным в отчётности, если это возможно сделать практически. Если нет возможности определить влияние ошибки на тот или иной предшествующий период, то нужно раскрыть причины этого и указать самый ранний период, за который внесены исправления.

3. При необходимости — сумму корректировки базовой и разводнённой прибыли на акцию.

4. Корректировки вступительного сальдо, если ошибка найдена за период, не отражённый в сравнительных показателях отчётности.

Эти правила распространяются на все организации, включая те, которые ведут упрощённый учёт. В общем случае компании с упрощённым бухучётом могут не оформлять пояснительную записку к бухгалтерской отчётности. Но если такая организация исправляла ошибки в учёте, то придётся составить этот документ.

Что будет, если не исправлять ошибки в бухучёте

За грубые нарушения правил ведения бухучёта штраф для ответственного должностного лица составляет от 5 до 10 тыс. руб. При повторном нарушении должностное лицо оштрафуют на сумму от 10 до 20 тыс руб, или дисквалифицируют на срок от 1 до 2 лет (ст. 15.11 КоАП РФ).

К грубым нарушениям для КоАП относится, например, искажение данных любой статьи бухгалтерской отчётности более, чем на 10% или занижение суммы налога из-за ошибок в учёте более, чем на 10%.

Кроме того, за грубые нарушения правил учёта доходов, расходов и объектов налогообложения предусмотрены штрафы для организации по статье 120 НК РФ:

1. Нарушения правил учёта без занижения облагаемой базы:

-

в течение одного налогового периода — 10 000 руб.;

-

в течение более, чем одного налогового периода — 30 000 руб.

2. Нарушения, которые вызвали занижение облагаемой базы — 20% от неуплаченного налога (взноса), но не менее 40 000 руб.

С точки зрения НК РФ к грубым нарушениям правил учёта относятся:

-

отсутствие первичных документов;

-

отсутствие учётных регистров;

-

систематическое (два или более раза за год) неверное отражение в учёте и отчётности фактов хозяйственной жизни.

Как исправить ошибки прошлых лет в налоговом учёте

От чего зависит порядок исправления ошибок в налоговом учёте

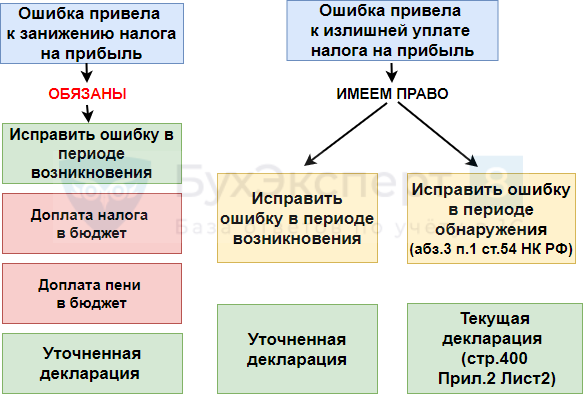

В отличие от бухучёта, для налоговых ошибок нет понятия «существенности». С точки зрения правил исправления ошибки в налоговом учёте можно разделить на три группы:

1. Не повлияли на сумму налога.

2. Привели к недоплате налога.

3. Привели к переплате налога.

Рассмотрим порядок исправления ошибок для каждого из этих вариантов.

Как исправить ошибки, которые не влияют на сумму налога

В общем случае налогоплательщик не обязан исправлять ошибки в декларации, которые не повлияли на сумму налога. Изменение декларации в такой ситуации — это право, а не обязанность налогоплательщика (п. 1 ст. 81 НК РФ).

Здесь речь идёт о различных опечатках: в отчётном периоде, названии компании, ИНН/КПП, ОКТМО, ФИО руководителя и т.п. Но на практике многое зависит от того, где именно допущена ошибка.

Если ошиблись в периоде или в ИНН, то лучше сдать исправленную форму. В противном случае налоговики, ориентируясь на правильный ИНН в своей базе данных, могут решить, что организация вовсе не сдала декларацию за данный период.

Бывают ситуации, когда исправлять декларацию при технических ошибках будет необходимо. При сдаче отчётности в электронном виде, если ошибки выявят при автоматической контрольной проверке, система не пропустит декларацию. Например — это неверное указание кода ИФНС, в которую сдают отчёт.

При незначительных опечатках, например, в ФИО директора, новый отчёт действительно можно не сдавать. Здесь важно учесть, что каждая «лишняя» уточнённая декларация привлекает внимание налоговиков к компании и повышает риск назначения выездной проверки (п. 4 ст. 89 НК РФ).

Как исправить ошибки, которые привели к недоплате налога

Налогоплательщик обязан исправить ошибки, если выяснилось, что в результате он недоплатил налог. В общем случае следует исправить ошибки в периоде, когда они были совершены и подать уточнённую декларацию (п. 1 ст. 54 НК РФ, п. 1 ст. 81 НК РФ).

Для налога на прибыль одна из типичных ошибок — включение части прямых расходов в состав косвенных. Косвенные расходы налогоплательщик может списать в текущем периоде в полном объёме, а прямые он должен включать только в той части, в которой они приходятся на проданную продукцию, товары, выполненные работы или оказанные услуги. Мы рассказывали как разделить прямые и косвенные расходы в налоговом учёте в этой статье.

При УСН налогоплательщики часто признают для налогового учёта расходы, которые не входят в закрытый список, приведённый в п. 1 ст. 346.16 НК РФ.

Кроме занижения суммы платежей в бюджет, подать уточнённую декларацию нужно в следующих случаях:

1. В исходной декларации была указана не вся необходимая информация (п. 1 ст. 81 НК РФ).

2. Налоговики по результатам камеральной проверки направили требование о внесении исправлений в декларацию и налогоплательщик не возражает (п. 3 ст. 88 НК РФ).

Однако налогоплательщик имеет право исправить ошибки, приведшие к занижению налога, в текущем периоде, если период, в котором допущена ошибка, определить невозможно (п. 1 ст. 54 НК РФ). В этом случае уточнённую декларацию подавать не нужно, все корректировки будут учтены в налоговой отчётности за текущий период. Для этого в декларации по налогу на прибыль есть специальная строка 400 приложения 2 к листу 02.

Также не нужно подавать уточнённую декларацию, если налог доначислен в ходе проверки и налоговики по её итогам не потребовали от налогоплательщика сдать новый отчёт (письмо ФНС РФ от 21.11.2012 № АС-4-2/19576).

Пример 5.

Компания из-за неверного распределения расходов между прямыми и косвенными занизила облагаемую базу по налогу на прибыль в третьем квартале 2022 года на 100 тыс. руб.

Ошибка была обнаружена во втором квартале 2023 года. В этом случае нужно провести исправление ошибки в регистре налогового учёта за 3 квартал 2022 года, сдать уточнённые декларации за 9 месяцев 2022 года и за 2022 год в целом, а также доплатить налог на прибыль в сумме 20 тыс руб. и пени.

Теперь предположим, что выявить период, в котором совершена ошибка, не удалось. В этом случае нужно включить 100 тыс. руб. во внереализационные доходы в периоде выявления — в декларацию за 1 полугодие 2023 года и далее в отчёты за 9 месяцев 2023 года и 2023 год.

Как исправить ошибки в налоговом учёте, которые привели к переплате налога

При переплате налога из-за ошибки налогоплательщик в общем случае не обязан подавать уточнённую декларацию, но имеет право это сделать (п. 1 ст. 81 НК РФ).

Такие ошибки часто возникают из-за того, что документы, подтверждающие расходы, приходят с опозданием, уже после закрытия периода и сдачи отчётности. В этом случае налогоплательщик имеет право принять их к учёту в текущем периоде.

Но есть ситуация, когда, по мнению Минфина, при переплате тоже обязательно подать уточнённую декларацию за прошедший период. Это случай, когда в прошедшем периоде из-за занижения расходов налог был переплачен, но в текущем периоде получен убыток (письмо Минфина РФ от 06.04.2020 № 03-03-06/2/27064).

Однако позиция Верховного Суда РФ по этому вопросу отличается от мнения налоговиков. Суд считает, что рассматривать результат расчётов с бюджетом (переплата или недоимка) следует не отдельно в периоде возникновения ошибки или в периоде корректировки, а в целом за все время с момента возникновения ошибки до даты корректировки. Если за указанный период в целом налог был переплачен, то исправлять ошибку можно в периоде обнаружения (определение ВС РФ от 12.04.2021 № 306-ЭС20-20307). Суды при рассмотрении подобных ситуаций в дальнейшем будут ориентироваться на позицию ВС РФ.

Ещё один особый случай относится к упрощёнке с объектом «Доходы». При этом спецрежиме налогоплательщик может уменьшить сумму налога на страховые взносы. Если он забыл это сделать ранее, то провести корректировку текущим периодом нельзя, так как уменьшить налог можно только за тот период, когда взносы были фактически уплачены. В этом случае для корректировки переплаты по налогу обязательно нужно будет подать уточнённую декларацию за прошедший период.

Как сдавать уточнённую налоговую декларацию и урегулировать расчёты по налогу

В общем случае НК РФ не регламентирует сроки предоставления уточнённой налоговой декларации. Есть только одно исключение. Если налоговики затребовали исправленную декларацию в рамках камеральной проверки, то её необходимо сдать в течение пяти дней после получения требования (п. 3 ст. 88 НК РФ). За нарушение этого срока предусмотрен штраф в размере 5 000 руб (п. 1 ст. 129.1 НК РФ).

В любом случае уточнённую декларацию нужно подать в ту ИФНС, где налогоплательщик зарегистрирован сейчас, вне зависимости от того, в какую инспекцию была подана первичная декларация. Сдавать новую декларацию нужно по той же форме и тем же способом, что была сдана первичная.

В новой декларации нужно заполнить все разделы, а не только те, в которых допущены ошибки. Суммы должны быть полные, а не разница между ошибочными и верными.

Номер корректировки на титульном листе нужно указывать, исходя из того, что первичная декларация имеет номер «0». У первой исправленной декларации будет номер «1», если потребуются еще исправления за тот же период, то номер «2» и т.д. В случае, если на момент выявления ошибки декларация за исправляемый период ещё не подана, то отчёт с верными данными нужно сдать, как первичный, с номером «0».

Чтобы не было вопросов от налоговиков, можно вместе с исправленной декларацией сразу предоставить пояснения, хотя формально такой обязанности у налогоплательщика нет. В общем случае пояснения можно составить в свободной форме, но для НДС есть специальный электронный формат (письмо ФНС РФ от 16.12.2016 № ММВ-7-15/682@).

Если по результатам исправления потребуется доплатить налог, то перед тем, как подать уточнённую форму, нужно сначала пополнить единый налоговый счёт (ЕНС). Переплата по ЕНС на момент подачи уточнённой декларации должна покрывать сумму неуплаченного налога и пени.

Если после подачи новой декларации сформируется положительное сальдо по ЕНС, то налогоплательщик может вернуть переплату (ст. 79 НК РФ) или зачесть её в счёт других платежей, своих или иного лица (ст. 78 НК РФ).

С 2023 года в связи с введением ЕНС не действует трёхлетнее ограничение на возврат или зачёт переплаты. Но речь идёт только о платежах, перечисленных после 01.01.2020 года. Излишне уплаченные до этой даты налоги и взносы не вошли в начальное сальдо по ЕНС на 31.12.2022. Поэтому вернуть эти суммы в 2023 году или позднее просто по заявлению не получится.

Чтобы вернуть налоги, уплаченные до 2020 года, налогоплательщик должен доказать в суде, что узнал о переплате позднее и этого момента ещё не прошло три года.

Что будет, если не исправлять ошибки в налоговом учёте

За искажение данных налогового учёта предусмотрена ответственность по статье 120 НК РФ. Это штраф до 30 тыс. руб., либо в размере 20% от суммы неуплаченного налога, если в результате нарушения была занижена налоговая база.

За неуплату или неполную уплату налогов или других обязательных платежей установлена ответственность по статье 122 НК РФ:

1. Штраф в размере 20% от неуплаченной суммы, если нарушение допущено неумышленно.

2. Штраф в размере 40% от недоимки — при наличии умысла. Например, если налогоплательщик использовал для снижения облагаемой базы «схемы» с участием фирм-однодневок.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Реклама: ООО «Мое дело», ИНН: 7701889831, erid: LjN8KKCXg

Автор статьи

Анастасия Владимировна Селиванова

Налоговый консультант. Автор и разработчик курсов: «Бухгалтерский и налоговый учет», «1С Бухгалтерия», «1С Управление торговлей (Торговля и склад)», «Продвинутый бухгалтер». Соучредитель УЦ Профирост. Директор.Эксперт в области ведения бухгалтерского и налогового учета на предприятии. Аттестованный налоговый консультант.

Порядок исправления ошибок прошлых лет в бухучете зависит от вида ошибки. Для существенных и несущественных ошибок есть отдельные правила (разд. II ПБУ 22/2010).

Как отличить ошибку от новой информации

Существенные и несущественные ошибки прошлых лет исправляйте в учете по-разному

Не каждая на первый взгляд ошибка действительно будет таковой. Например, бухгалтер получил от поставщика документы и отразил операцию в учете. Позже контрагент скорректировал цену товара и представил исправленную первичку. Закон считает подобные уточнения не ошибкой, а новой информацией (п. 2 ПБУ 22/2010, утв. приказом Минфина от 28.10.2010 № 63н). Изменение цены товара — это новый факт хозяйственной жизни. Его отражают отдельной операцией.

Ошибка — это неверное или неполное отражение работы предприятия в учете и отчетности. Например, бухгалтер допустил неточности в вычислениях или неверно оценил факт хозяйственной деятельности, действовал вразрез с учетной политикой, неправильно применил ПБУ или ФСБУ. Устраняйте подобные ошибки, опираясь на ПБУ 22/2010.

Ошибки в бухучете бывают существенные и несущественные. Существенная ошибка значительно влияет на финансовые показатели компании. Критерий существенности определите для себя самостоятельно и закрепите в учетной политике. Чаще всего устанавливают порог в 5 процентов. В учетной политике используют формулировку: «Ошибка считается существенной, если она приводит к искажению статьи бухгалтерской отчетности за год более чем на 5 процентов».

Правила, как исправлять ошибки

Если ошибка возникла в текущем году, ее легко устранить. Скорректируйте учет в месяце, когда обнаружили ошибку (п. 5 ПБУ 22/2010). Сложнее исправить прошлогоднюю ошибку, которую нашли после утверждения отчетности. Тут опирайтесь на существенность ошибки.

Важная деталь

Если компания ведет учет упрощенно, все ошибки можно исправлять как несущественные. Пересчитывать показатели предыдущей отчетности не нужно (п. 9 ПБУ 22/2010).

Несущественные ошибки прошлых лет. Исправляйте в зависимости от времени обнаружения. Если нашли ошибку до подписания отчетности, сделайте сторнирование или дополнительную запись декабрем того года, в котором допущена ошибка (п. 6 ПБУ 22/2010).

Ошибку нашли уже после подписания годовой бухотчетности? Исправьте ее в месяце обнаружения. В результате исправления могут возникнуть прибыль или убыток: отразите их в составе прочих доходов или прочих расходов периода текущего года (п. 14 ПБУ 22/2010).

Пример 1. Как исправить несущественную ошибку 2022 года, которую нашли после утверждения бухотчетности

В апреле 2023 года бухгалтер ООО «Ромашка» обнаружил, что в октябре 2022 года неверно отразил выручку от реализации товара: 100 000 руб. (в том числе НДС — 16 666,67 руб.) вместо 120 000 руб. (в том числе НДС — 20 000 руб.). Ошибку признали несущественной. На дату обнаружения ошибки бухгалтер сделал проводки:

|

ДТ 62 КТ 91 субсчет «Прочие доходы» 20 000 руб. скорректирована выручка за октябрь 2022 года; |

120 000 – 100 000 |

||

|

Дт 91 субсчет «Прочие расходы» 3333,33 руб. скорректирована сумма НДС за октябрь 2022 года; |

20 000 – 16 666,67 |

||

|

ДТ 99 КТ 68 субсчет «Налог на прибыль» 3333,33 руб. отражена сумма налога на прибыль за 2022 год к доплате. |

(20 000 ₽ – 3333,3 ₽) × 20% |

Из-за ошибки налог на прибыль за 2022 год был занижен, поэтому бухгалтер подал уточненку. Так как исправления не повлияли на налог на прибыль за 2023 год, то в отчете о финансовых результатах за 2023 год сумму 3333,33 руб. бухгалтер отразил отдельной строкой после строки текущего налога на прибыль (п. 22 ПБУ 18/02).

Существенные ошибки прошлых лет. Порядок исправления существенных ошибок, выявленных после отчетного года, зависит от периода их обнаружения. Вспомнить правила поможет таблица.

Как и когда исправлять существенные ошибки прошлого года

|

Когда обнаружили |

Как исправить |

Когда исправить |

Основание |

|

До даты подписания годовой бухгалтерской отчетности |

Сторнировать или сделать дополнительную запись |

В декабре прошлого года |

П. 6 ПБУ 22/2010 |

|

После подписания, но до утверждения бухотчетности |

Сторнировать или сделать допзапись. Отчетность сформировать и подписать заново |

В декабре прошлого года |

П. 7, 8 ПБУ 22/2010 |

|

После утверждения бухотчетности |

Сделать корректировочные записи со счетом 84. Изменения прошлых лет отразить в текущей отчетности без уточнения периода ошибки. В пояснениях к отчетности указать характер ошибки и суммы корректировок по каждой статье |

В месяце, когда обнаружили ошибку |

Подп. 1 п. 9 ПБУ 22/2010 |

Пример 2. Как исправить существенную ошибку 2022 года, которую нашли после утверждения бухотчетности

В апреле 2023 года бухгалтер обнаружил, что в течение 2022 года арендную плату за помещение дважды учитывали в расходах. Причем происходило это ежемесячно. Сумма излишне начисленной арендной платы — 1 200 000 руб. Ошибку признали существенной. В апреле 2023 года бухгалтер сделал корректировочные проводки:

|

ДТ 76 КТ 84 1 200 000 ₽ cкорректирована сумма излишне начисленной в 2022 году арендной платы; |

|

|

ДТ 84 КТ 68 субсчет «Налог на прибыль» 240 000 руб cкорректирована сумма налога на прибыль за 2022 год. |

1 200 000 ₽ × 20% |

«Бухгалтерская энциклопедия «Профироста»

06.04.2023

Информацию на странице ищут по запросам: бухгалтерский учет, исправление ошибок в учете, как исправить ошибку если сдали баланс.

Материал подготовлен с использованием информации системы ГлавБух

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 7 марта 2013 г.

Содержание журнала № 6 за 2013 г.

Схемы исправления старых ошибок

Как исправить ошибку прошлых периодов в бухучете, налогах и страховых взносах с учетом и официальных, и негласных правил

Ошибки неприятны сами по себе. А если за них могут еще и оштрафовать, совсем невесело. Избежать штрафов можно, если вовремя и правильно все исправить. Эта статья посвящена исправлению ошибок прошлых периодов. Поскольку с текущими периодами, как правило, сложностей не возникает.

Исправляем прошлогодние ошибки в бухучете

Новый Закон о бухучете ничего не изменил в этом вопросе. Таким образом, исправлять ошибки прошлых лет надо по всем знакомой схеме.

1п. 6 ПБУ 22/2010; 2п. 3 ПБУ 22/2010; 3п. 14 ПБУ 22/2010; 4п. 9 ПБУ 22/2010; 5подп. 2 п. 9 ПБУ 22/2010; 6пп. 6—8 ПБУ 22/2010

(1) Критерий существенности ошибки вы определяете и устанавливаете сами. Его надо закрепить в учетной политикеп. 3 ПБУ 22/2010; п. 4 ПБУ 1/2008

Исправляем налоговые ошибки

Под ошибками мы будем понимать неверный расчет в декларации (уже поданной вами в инспекцию) каких-либо сумм, влияющих на расчет налога. Если же вы нашли какие-то неточности в учете до подачи декларации, то просто исправьте их до ее составления.

Универсальный способ исправления ошибок — представить уточненную декларацию за тот период, в котором ошибка была допущена (далее — «ошибочный» период). Поэтому сразу хотим обратить внимание на особенности составления и представления в инспекцию уточненной декларации:

- составлять ее надо по форме, действовавшей в период совершения ошибкип. 5 ст. 81 НК РФ;

- на титульном листе декларации надо указать номер корректировки;

- уточненная декларация должна включать в себя не только исправляемые данные, а все показатели, в том числе и те, которые были изначально верные;

- к уточненной декларации инспекторы часто рекомендуют приложить сопроводительное письмо с описанием сложившейся ситуации и копии платежек, подтверждающих уплату недоимки и пеней (если такая уплата требовалась, например, чтобы избежать штрафовп. 4 ст. 81 НК РФ).

Однако конкретный порядок исправления ошибки зависит от вида налога и от того, к чему привела ошибка: к занижению суммы налога или ее завышению.

Ошибки, занизившие налог

Если в результате ошибки сумма налога была занижена, то корректировки надо внести по следующей схеме. Причем не имеет значения, какой именно налог вы занизили.

1пп. 2, 3 ст. 81 НК РФ

(1) Срока для представления уточненной декларации нет. Однако штрафа за занижение налога не будет, только если ошибка обнаружена и исправлена до того, как сама инспекция нашла такую ошибку либо назначила выездную проверку по налогу за этот периодподп. 1 п. 4 ст. 81 НК РФ

Если вы подадите уточненку, но до этого не заплатите недоимку и пени, то вас могут оштрафовать за несвоевременную уплату налогаподп. 1 п. 4 ст. 81, ст. 122 НК РФ. Правда, подача уточненки в таком случае может быть смягчающим обстоятельством, сославшись на которое, вы сможете уменьшить штрафподп. 3 п. 1 ст. 112 НК РФ; Постановления ФАС МО от 16.07.2012 № А40-90732/11-91-391, от 22.05.2012 № А40-41701/11-91-182; ФАС СЗО от 22.05.2012 № А05-8232/2011.

Ошибки, завысившие налог

Ошибки, которые привели к переплате налогов, можно вообще не исправлять, ведь так вы бюджету хуже не сделаете. Но исправление таких ошибок выгодно самой организации — зачем же понапрасну расставаться с деньгами?

Если вы вносите какие-либо исправления в расчет налога, то должны в случае документальной проверки суметь доказать, что налоговая база прошлого периода была рассчитана неверно. Это означает, что у вас на руках должны быть не просто документы, подтверждающие конкретные доходы или расходы. Вам надо иметь все иные первичные документы, которые были учтены при расчете налога за тот год, в котором допущена ошибка.

Особенности исправления ошибок зависят от вида завышенного налога.

Налог на прибыль и НДС можно исправить двумя способами: или подав уточненку, или исправив их текущим периодом. Но сразу оговоримся: при исправлении ошибок, допущенных при расчете НДС, приводимая ниже схема применима только к тем из них, которые связаны с расчетом налоговой базы. То есть были завышены облагаемые доходы, неправильно применена ставка налога (18% вместо 10%) и так далее.

1Постановление Президиума ВАС от 28.06.2011 № 17750/10; Письмо ФНС от 21.02.2012 № СА-4-7/2807; 2Письма Минфина от 27.04.2010 № 03-02-07/1-193, от 23.04.2010 № 03-02-07/1-188; 3п. 1 ст. 78 НК РФ

(1) Риск связан с тем, что проверяющие считают: исправление ошибок, приведших к переплате налога, ограничено сроком, отпущенным НК на зачет и возврат налоговп. 1 ст. 78 НК РФ; Письмо Минфина от 05.10.2010 № 03-03-06/1/627. Если вы готовы пойти на риск, то он оправдан, только если ошибка привела к переплате налога. Ведь только в этом случае вы соблюдаете все условия для исправления ошибок, предусмотренные НК РФст. 54 НК РФ

(2) Учтите, что уточненная декларация, по которой сумма налога уменьшается, — повод для назначения выездной проверки уточняемого периода (в том числе и повторной)п. 10 ст. 89 НК РФ

Исправить ошибку в расчете налога на прибыль в текущем периоде можно так:

- <если>ошибка связана с неправильным учетом расходов или убытков — отражаете «забытые» расходы и убытки в текущем периодеп. 1 ст. 54 НК РФ; Письмо Минфина от 30.01.2012 № 03-03-06/1/40:

- <или>как расходы прошлых лет, выявленные в текущем периоде;

- <или>как обычные текущие расходы;

- <если>ранее были завышены облагаемые доходы — признаете ошибочно учтенные суммы в составе внереализационных расходов текущего периода — в качестве убытка прошлых летп. 1 ст. 54, п. 1 ст. 81, подп. 1 п. 2 ст. 265 НК РФ.

Исправить ошибку в расчете налоговой базы по НДС в текущем периоде, если ориентироваться на НК, можно такп. 1 ст. 54 НК РФ:

- <если>ошибка связана с неверным выставлением счета-фактуры покупателю/заказчику, то:

- составляете исправительный счет-фактуру в двух экземплярах и заполняете строку 1а «Исправления…»подп. «б» п. 1 Правил заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 № 1137 (далее — Постановление № 1137);

- делаете исправительные записи в книге продаж за текущий квартал, для этого:

— первоначальный счет-фактуру регистрируете, отражая суммовые данные с минусом;

— исправленный счет-фактуру регистрируете в обычном порядке;

- <если>ошибка не затронула выставленные счета-фактуры, то корректируете данные книги продаж. К примеру, если в ней был ошибочно зарегистрирован дважды один и тот же счет-фактура, то в книге продаж текущего периода можно зарегистрировать его суммовые данные со знаком минус.

Однако учтите, что данная схема применима для исправления ошибок в НДС, только если ориентироваться на Налоговый кодекс. Ведь в Правилах ведения книги продажутв. Постановлением № 1137 нет ни слова об исправлении ошибок в текущем периоде. Более того, эти Правила предусматривают регистрацию исправленных счетов-фактур в дополнительном листе книги продаж за квартал излишнего начисления НДСп. 11 Правил ведения книги продаж; п. 3 Правил заполнения дополнительного листа книги продаж, утв. Постановлением № 1137. То есть Правила как бы предлагают исправлять все ошибки только в периоде их совершения. За разъяснениями мы обратились к специалистам ФНС.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

“При необоснованном завышении налоговой базы по НДС в одном из прошлых кварталов (к примеру, при ошибочном включении сумм в облагаемые НДС операции), ошибку нужно исправить. Пункт 1 ст. 54 Налогового кодекса предусматривает возможность исправления таких ошибок в текущем периоде. Однако тогда следовало бы в книге продаж за текущий период отразить операцию со знаком минус. А Правила ведения книги продаж, утвержденные Постановлением № 1137, не предусматривают подобных записей. Поэтому для того, чтобы исправить ошибку в такой ситуации, надо заполнить дополнительный лист книги продаж за тот период, когда была допущена ошибкап. 3 разд. 4 приложения № 5, утв. Постановлением № 1137. То есть исправить ее текущим периодом, учитывая утвержденные Правительством Правила, не получится.

Не исключаю, что на местах налоговые инспекторы могут предъявить организации претензии за занижение базы по НДС текущего периода и привлечь к ответственности по ст. 122 НК РФ”.

Получается, что налог на прибыль текущим периодом исправлять можно без опаски. А вот про НДС такого однозначно сказать нельзя. Однако нормы НК, несомненно, имеют больший вес, чем Правила ведения книги продаж. И наверняка арбитражные суды с этим согласятся.

Если же ошибка связана с занижением вычетов по НДС, ее нужно исправлять в особом порядке. Ведь вычеты НДС не участвуют в формировании налоговой базы (которая определяется как стоимость реализованных товаров (работ, услуг)п. 1 ст. 154 НК РФ). Таким образом, принятие вычета, относящегося к прошлому налоговому периоду, не приводит к перерасчету налоговой базы текущего налогового периодаПисьмо Минфина от 25.08.2010 № 03-07-11/363. А значит, приведенная выше схема вообще не применима.

Остановимся подробнее на заявлении забытых вычетов входного НДС — когда вы не отразили счет-фактуру в книге покупок в том периоде, в котором у вас возникло право на вычет.

1Постановления Президиума ВАС от 15.06.2010 № 2217/10, от 30.06.2009 № 692/09

Если же вы отразили счет-фактуру своевременно — в том периоде, в котором у вас появилось право на этот вычет, однако затем обнаружилось, что ошибка допущена в самом счете-фактуре, ситуация складывается следующая. Поставщик должен выставить вам исправленный счет-фактуру. А вам нужно:

- <если>не хотите споров с проверяющимиПисьма Минфина от 02.11.2011 № 03-07-11/294, от 01.09.2011 № 03-07-11/236, от 26.07.2011 № 03-07-11/196:

- снять вычет в прошлом периоде, отразив в дополнительном листе к книге покупок суммы неправильного счета-фактуры со знаком минус;

- подать уточненную декларацию за квартал, в котором был отражен неправильный счет-фактура;

- отразить в книге покупок текущего периода показатели исправленного счета-фактуры;

- <если>готовы поспорить с инспекцией — снять вычет в прошлом периоде (как уже было описано выше), но в том же периоде и принять к вычету НДС по исправленному счету-фактуре. Большинство судов такой подход поддерживаютПостановления Президиума ВАС от 03.06.2008 № 615/08, от 04.03.2008 № 14227/07; ФАС ЦО от 20.08.2012 № А35-8786/2011; ФАС МО от 07.09.2011 № А40-136255/10-129-436; ФАС УО от 24.05.2011 № Ф09-1652/11-С2; ФАС ПО от 12.04.2011 № А55-14064/2009. Если исправление ошибки не привело к уменьшению суммы налога, то пени платить вообще не придется. А вот уточненная декларация понадобится (если сумма НДС в ошибочном счете-фактуре не совпадает с суммой налога в исправленном счете-фактуре).

Налог на имущество. Исправить ошибку можно, только подав уточненную декларацию за «ошибочный» период.

Виной тому форма декларации и особенности расчета имущественного налога. Ведь в ней отражается остаточная стоимость основных средств только текущего года. Если вы ошиблись со стоимостью ОС в прошлом году и исправите ее в отчетности по налогу на имущество текущего периода, то у вас будет правильно рассчитан лишь налог за последний квартал. А суммы налога за предшествующие периоды не изменятся.

Земельный налог. И тут не обойтись без уточненки. Ведь декларация по земельному налогу составлена аналогично «имущественной»: в ней невозможно отразить перерасчеты налога за прошлые годы.

Но результат исправления ошибок по налогу на имущество и земельному налогу повлияет на расчет налога на прибыль только в текущем периоде — излишне начисленные ранее суммы земельного и имущественного налога можно включить в доходы на момент обнаружения ошибки. Нет необходимости снимать расходы задним числом, подавая уточненку по прибыли. Ведь ранее вы обоснованно включали начисленные налоги в «прибыльные» расходыПостановление Президиума ВАС от 17.01.2012 № 10077/11.

Исправляем ошибки по страховым взносам

Прежде чем их исправлять, определитесь, а точно ли это ошибка прошлого периода. К примеру, если вы ошибочно начислили работнику в прошлом периоде меньше, чем нужно, на сумму страховых взносов прошлого периода это повлиять не должно. Ведь доначисление дохода вы отразите текущим периодом — и в текущем периоде эта выплата должна быть учтена для целей расчета страховых взносов. В таком случае не нужно ни доплачивать взносы за прошлые периоды, ни начислять и уплачивать пени.

Но если это все же ошибка прошлого периода, за который уже сдана отчетность, и она привела к занижению взносов, ее надо исправлять. Вот какой вариант исправления ошибок, приведших к недоплате взносов, предлагают внебюджетные фонды.

1ч. 9 ст. 35 Закона от 24.07.2009 № 212-ФЗ (далее — Закон № 212-ФЗ); 2ч. 4 ст. 17 Закона № 212-ФЗ; 3ч. 5 ст. 8 Закона № 212-ФЗ; 4Письмо ПФР от 18.05.2011 № 08-26/5320; 5п. 1 ч. 9 ст. 15 Закона № 212-ФЗ; пп. 71, 72 Инструкции, утв. Постановлением Правления ПФР от 31.07.2006 № 192п; 6п. 68 Инструкции, утв. Постановлением Правления ПФР от 31.07.2006 № 192п; Письмо ПФР от 18.05.2011 № 08-26/5320

(1) Это связано с тем, что инспекторы могут вносить в программу только данные, содержащиеся в текущей отчетности

Если же вы хотите исправить ошибку, приведшую к завышению взносов, можно отразить ее исправление в текущей отчетности (уменьшив в отчетном периоде базу по взносам)ч. 2 ст. 17 Закона № 212-ФЗ. Можно составить и уточненную отчетность, но ее вам в электронной форме сдать вряд ли удастся. Так что придется подавать ее либо лично, либо отсылать по почте.

***

При исправлении ошибок не забудьте составить бухгалтерскую справку. В ней надо отразить не только суть выявленной ошибки, но и то, как вы ее исправляете и в каком периоде. Такая справка — первичный документ, обосновывающий ваши записи и в бухгалтерском учете, и в налоговомст. 313 НК РФ; п. 1 ст. 9 Закона от 06.12.2011 № 402-ФЗ.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Ошибки — исправление

2023 г.

2022 г.

2018 г.

Узнайте о секретах заполнения типового документа Корректировка поступления вида операции Исправление в первичных документах.

Данная статья поможет понять, каким образом осуществить исправление документов и ошибок в 1С 8.3, в т. ч. как исправить:

- ошибки прошлых лет в 1С;

- поступления прошлого и текущего периода в бухгалтерском учете;

- ошибки по налогу на прибыль;

- ошибки по НДС, в т.ч. регистрировать исправительные счета-фактуры;

- проводки, когда типовой документ делает неверные записи.

Создание и заполнение документа

Содержание

- Документ Корректировка поступления

- Алгоритм исправления ошибок в БУ

- Ошибки текущего года, выявленные до окончания отчетного года

- Ошибки прошлых лет, выявленные до подписания отчетности

- Несущественные ошибки прошлого года, выявленные после подписания отчетности

- Существенные ошибки прошлого года, выявленные до даты представления отчетности или даты утверждения отчетности

- Существенные ошибки прошлых лет, выявленные после утверждения отчетности

- Алгоритм исправления ошибок в НУ

- Ошибка текущего года не приводит к занижению налога

- Ошибка текущего года приводит к занижению налога

- Ошибка прошлого года не приводит к занижению налога

- Ошибка прошлого года приводит к занижению налога

- Алгоритм исправления ошибок по НДС

- Суммовая ошибка в книге покупок обнаружена в текущем периоде

- Суммовая ошибка в книге покупок обнаружена в следующем периоде

Документ Корректировка поступления

Документ Корректировка поступления используется для:

- исправления:

- технических ошибок, допущенных при вводе первички в базу;

- ошибок, допущенных поставщиком в первичных документах;

- корректировки суммы или количества приобретенных товаров, работ, услуг по согласованию сторон, в т. ч. оформления возврата товаров поставщику.

Основные способы создания документа Корректировка поступления:

- на основании документов по кнопке Создать на основании:

- Поступление (акт, накладная),

- Корректировка поступления,

- Поступление доп.расходов,

- Возврат товаров поставщику.

- из журнала документов:

- Покупки – Корректировка поступления.

Виды операций документа Корректировка поступления в 1С 8.3:

- Корректировка по согласованию сторон:

- регистрируется корректировочный счет-фактура.

- Исправление в первичных документах:

- регистрируется исправительный счет-фактура.

- Исправление собственной ошибки:

- первичные документы оформлены правильно, ошибку совершил бухгалтер при вводе информации в базу.

Особенности заполнения:

- вкладка Главное – основные настройки;

- вкладка Товары – корректировка, исправление стоимости или количества приобретенных материальных ценностей;

- вкладка Услуги – корректировка, исправление стоимости или количества приобретенных нематериальных ценностей;

- Исправление № от — данные входящего исправленного документа;

- Получен – дата отражения исправлений в учете;

- Основание – исправляемый документ;

- Отражать корректировку – где вносятся изменения:

- Во всех разделах учета – формируются проводки по БУ, НУ и движения по регистрам НДС;

- Только в учете НДС – формируются только движения по регистрам НДС;

- Только в печатной форме – проводки и движения не формируются.

Рассмотрим, как в 1С 8.3 исправить ошибки в бухгалтерском учете (исправление документов и проводок), налоговом учете (налог на прибыль), по НДС: исправление счета-фактуры.

Алгоритм исправления ошибок в БУ

Подробнее об исправлении ошибок в бухгалтерском учете

Ошибки текущего года, выявленные до окончания отчетного года

По алгоритму 1С исправления вносятся в бухгалтерском учете (БУ) в периоде обнаружения ошибки (п. 5 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладке Товары – как и в первичном документе;

- в корреспонденции со счетами и субконто, что указаны на вкладке Услуги, либо в Дт 90.02 – переключатель в разделе Отражение доходов и расходов.

- в бухгалтерской отчетности ошибка будет отражена по строкам текущих расходов.

Практикум по исправлению в БУ ошибки текущего года

Ошибки прошлых лет, выявленные до подписания отчетности

Как исправить ошибки прошлых лет в 1С 8.3? По алгоритму 1С, если дата выявления ошибки прошлый год, то корректировка прошлых периодов в 1С 8.3 осуществляется всегда по дате обнаружения ошибки и через 91 счет.

В этой ситуации в соответствии с п. 6 ПБУ 22/2010 исправления должны быть внесены в декабре прошлого года, поэтому придется откорректировать дату и счета учета в проводках:

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить дату проводок в БУ на 31 декабря.

Для Услуг:

- изменить корреспонденцию со счетом 91 на текущие счета учета доходов/расходов в БУ 90.02, 90.07, 90.08;

- добавить проводку по исправлению фин.результата:

- Дт 90.09 Кт 99.01.1

либо - Дт 99.01.1 Кт 90.09

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка поступления.

При этом если появился остаток в БУ на субсчетах 90 (91), то его нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытия месяца за декабрь прошлого года.

Бухгалтерскую отчетность необходимо переформировать. Ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Несущественные ошибки прошлого года, выявленные после подписания отчетности

По алгоритму 1С, если дата выявления ошибки прошлый год, то исправление ошибок прошлых лет в 1С осуществляется всегда по дате обнаружения ошибки и через 91 счет — как для несущественных ошибок (п. 14 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- всегда в корреспонденции со счетом 91;

- субконто к счету 91 – Статья прочих доходов и расходов, подставляется по умолчанию;

- в бухгалтерской отчетности за текущий год ошибка будет отражена по строкам Прочих доходов/расходов.

Подробнее Практикум по исправлению в БУ несущественной ошибки прошлого года, выявленной после подписания отчетности

Существенные ошибки прошлого года, выявленные до даты представления отчетности или даты утверждения отчетности

Алгоритма для исправления существенных ошибок в 1С не заложено, но принцип корректировки прошлого года 1С 8.3 такой же как для Ошибок прошлого года, выявленных до подписания отчетности:

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить дату проводок в БУ на 31 декабря.

для Услуг:

- изменить корреспонденцию со счетом 91 на текущие счета учета доходов/расходов в БУ 90.02, 90.07, 90.08;

- добавить проводку по исправлению финансового результата 90.09 / 99.01.1.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка поступления

При этом если появился остаток в БУ на субсчетах 90 (91), то его нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Сформируйте исправленный экземпляр бухгалтерской отчетности и представьте его всем пользователям. Ошибка будет отражена по тем же строкам, что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ существенной ошибки прошлого года, выявленной до даты представления отчетности или даты утверждения отчетности

Существенные ошибки прошлых лет, выявленные после утверждения отчетности

Алгоритма для такой корректировки поступления прошлого периода в 1С не заложено, но можно воспользоваться механизмом для исправления Несущественных ошибок прошлого года, выявленных после подписания отчетности.

По алгоритму 1С исправление ошибок прошлых лет в 1С осуществляется только через 91 счет, а в этой ситуации исправление существенной ошибки должно быть сделано через 84 счет (п. 9 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить корреспонденцию со счетом 91 на счет 84 только в бухгалтерском учете на дату выявления ошибки;

- в текущей бухгалтерской отчетности ретроспективно поправить вручную входящие остатки по изменившимся счетам на 31 декабря.

Либо для исправления существенной ошибки через 84 счет можно воспользоваться документом Операция, введенная вручную.

Но! решение лучше принимать в зависимости от необходимых правок в НУ и НДС.

Алгоритм исправления ошибок в НУ

Подробнее об исправлении ошибок в налоговом учете для налога на прибыль

Ошибка текущего года не приводит к занижению налога

По алгоритму 1С исправления вносятся в налоговом учете (НУ) в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т. к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладке Товары – как и в первичном документе;

- в корреспонденции со счетами и субконто, что указаны на вкладке Услуги, либо в Дт 90.02 – переключатель в разделе Отражение доходов и расходов;

- в текущей декларации ошибка будет отражена по тем же строкам, что и доходы/расходы в декларации за период ошибки.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая не приводит к занижению налога на прибыль

Ошибка текущего года приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде. Но это не верно!

При занижении налога мы должны представить уточненную декларацию за период возникновения ошибки — за прошлый отчетный период. Поэтому тут два варианта исправления ошибки.

Вариант 1. Ручная корректировка даты проводки в НУ документа

- в проводках документа Корректировка поступления установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ:

- повторите процедуру Закрытия месяца для ранее закрытого периода;

- налог на прибыль будет начислен автоматически.

Плюсы варианта:

- все расходы в НУ в периоде ошибки будут разнесены верно;

- налог на прибыль будет пересчитан автоматически;

- уточненная декларация по налогу на прибыль за период ошибки будет автоматически заполнена программой.

Минусы варианта:

- придется перезакрывать ранее закрытый период.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая приводит к занижению налога на прибыль, при ручном варианте корректировки проводок документа Корректировка поступления

Вариант 2. Ручное заполнение уточненной декларации

При проведении документа Корректировка поступления ничего корректировать не нужно:

- проводку по исправлению доходов/расходов в НУ оставляем датой обнаружения ошибки и «влезать» в НУ прошлого периода не нужно.

Плюсы варианта

- не нужно перепроводить ранее закрытый период – все останется как было;

- налог на прибыль будет автоматически рассчитан в периоде исправления.

Минусы варианта

- сумма расходов в НУ за предыдущий отчетный период будет отражена не корректно. Она станет правильной только в периоде исправления ошибки нарастающим итогом;

- уточненную декларацию по налогу на прибыль за период ошибки придется формировать вручную;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть:

- повторите процедуру Закрытия месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая приводит к занижению налога на прибыль, при ручном варианте заполнения уточненной декларации

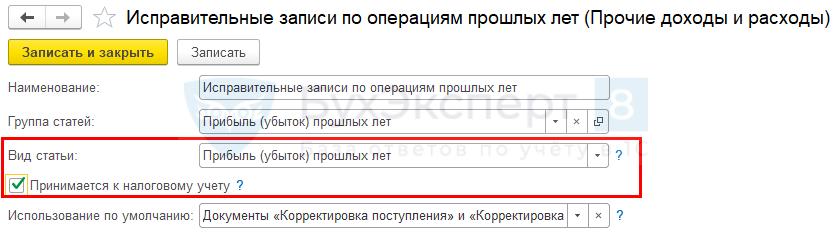

Ошибка прошлого года не приводит к занижению налога

По алгоритму 1С исправления ошибок прошлых лет в 1С вносятся в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ.

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетом 91;

- статья Прочих доходов и расходов на вкладке Главное должна быть вида Прибыль (убыток) прошлых лет:

- в декларации по налогу на прибыль ошибки будут автоматически попадать в стр. 300 (301). Необходимо сумму ошибки вручную перенести в стр. 400 (401).

По итогам текущего года убедитесь, что декларация с прибылью (Письмо Минфина РФ от 13.04.2016 N 03-03-06/2/21034), иначе нельзя воспользоваться правилами п. 1 ст. 54 НК РФ и учесть ошибку прошлых лет в текущем периоде. Если декларация оказалась убыточной, то исправить ошибку можно только подав уточненку за предыдущий период.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая не приводит к занижению налога на прибыль

Ошибка прошлого года приводит к занижению налога

По алгоритму 1С исправления ошибок прошлых лет в 1С вносятся в НУ в прошлый период:

- необходимо открыть «закрытый» период, т.к. проводки в НУ будут формироваться датой ошибки;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- Кт 90.01.1 – увеличение налоговой базы в составе доходов от реализации – не верно! Необходимо откорректировать проводку в корреспонденции со счетами 90.02, 90.07, 90.08 (91.02) – должен быть счет учета текущих расходов, а не выручки.

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводка в НУ будет сделана в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в НУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года;

- доначислить налог на прибыль за прошлый год с помощью документа Операция, введенная вручную датой обнаружения ошибки – по правилам БУ.

- уточненная декларация по налогу на прибыль сформируется автоматически.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая приводит к занижению налога на прибыль

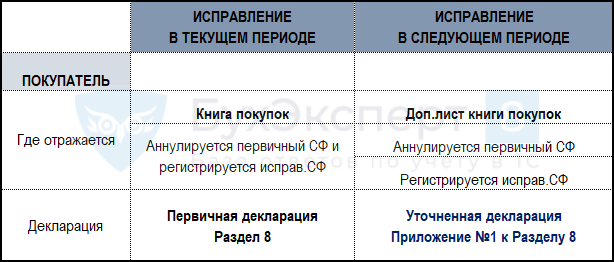

Алгоритм исправления ошибок по НДС

Рассмотрим алгоритм исправления ошибок НДС в 1С 8.3 в учете покупателя.

Суммовая ошибка в книге покупок обнаружена в текущем периоде

По алгоритму 1С исправления осуществляются в текущей Книге покупок:

- зарегистрируйте Исправительный счет-фактуру (ИСФ);

- автоматически в Книге покупок текущего периода:

- аннулируется первичный (дефектный) СФ;

- принятие НДС к вычету по ИСФ с помощью документа Формирование записей книги покупок:

- регистрируется исправительный СФ.

- текущая декларация по НДС будет сформирована автоматически:

- Раздел 8;

- Раздел 3 данные указаны верно, с учетом исправленной ошибки.

Суммовая ошибка в книге покупок обнаружена в следующем периоде

По алгоритму 1С исправления вносятся с помощью Дополнительного листа книги покупок:

- зарегистрируйте Исправительный счет-фактуру (ИСФ);

- автоматически в Доп.листе книги покупок прошлого периода:

- аннулируется первичный СФ;

- принятие НДС к вычету по ИСФ с помощью Формирование записей книги покупок:

- регистрируется исправительный СФ.

- уточненная декларация по НДС в 1С будет сформирована автоматически:

- Раздел 8 в поле Ранее представленные сведения переключатель Актуальны;

- Приложение 1 к Разделу 8 переключатель Неактуальны;

- Раздел 3 данные указаны верно в уточненке по НДС в 1С, с учетом исправленной ошибки.

Подробнее Практикум по исправлению НДС суммовой ошибки, обнаруженной в следующем периоде, в книге покупок

См. также:

- Исправление ошибок в учете

- Исправление ошибок в БУ

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Документ «Корректировка поступления» вид операции «Исправление собственной ошибки»

- Документ «Корректировка реализации» вид операции «Исправление в первичных документах»

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

4. Выявленные ошибки и их последствия подлежат обязательному исправлению.

5. Ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

6. Ошибка отчетного года, выявленная после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность).

7. Существенная ошибка предшествующего отчетного года, выявленная после даты подписания бухгалтерской отчетности за этот год, но до даты представления такой отчетности акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т.п., исправляется в порядке, установленном пунктом 6 настоящего Положения. Если указанная бухгалтерская отчетность была представлена каким-либо иным пользователям, то бухгалтерская отчетность, в которой выявленная существенная ошибка исправлена (исправленная бухгалтерская отчетность), подлежит повторному представлению этим пользователям.

(п. 7 в ред. Приказа Минфина России от 07.02.2020 N 19н)

(см. текст в предыдущей редакции)

8. Существенная ошибка предшествующего отчетного года, выявленная после представления бухгалтерской отчетности за этот год акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т.п., но до даты утверждения такой отчетности в установленном законодательством Российской Федерации порядке, исправляется в порядке, установленном пунктом 6 настоящего Положения. При этом в исправленной бухгалтерской отчетности раскрывается информация о том, что данная бухгалтерская отчетность заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления исправленной бухгалтерской отчетности.

(в ред. Приказа Минфина России от 07.02.2020 N 19н)

(см. текст в предыдущей редакции)

Исправленная бухгалтерская отчетность представляется во все адреса, в которые была представлена первоначальная бухгалтерская отчетность.

(в ред. Приказа Минфина России от 07.02.2020 N 19н)

(см. текст в предыдущей редакции)

9. Существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется:

1) записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде. При этом корреспондирующим счетом в записях является счет учета нераспределенной прибыли (непокрытого убытка);

2) путем пересчета сравнительных показателей бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год, за исключением случаев, когда невозможно установить связь этой ошибки с конкретным периодом либо невозможно определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

Пересчет сравнительных показателей бухгалтерской отчетности осуществляется путем исправления показателей бухгалтерской отчетности, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

Ретроспективный пересчет производится в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий отчетный год, в котором была допущена соответствующая ошибка.

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут исправлять существенную ошибку предшествующего отчетного года, выявленную после утверждения бухгалтерской отчетности за этот год, в порядке, установленном пунктом 14 настоящего Положения, без ретроспективного пересчета.

(абзац введен Приказом Минфина России от 08.11.2010 N 144н, в ред. Приказов Минфина России от 27.04.2012 N 55н, от 06.04.2015 N 57н)

(см. текст в предыдущей редакции)

10. В случае исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухгалтерской отчетности, утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит исправлению и повторному представлению пользователям бухгалтерской отчетности.

(в ред. Приказа Минфина России от 07.02.2020 N 19н)

(см. текст в предыдущей редакции)

11. В случае если существенная ошибка была допущена до начала самого раннего из представленных в бухгалтерской отчетности за текущий отчетный год предшествующих отчетных периодов, корректировке подлежат вступительные сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из представленных отчетных периодов.

12. В случае если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, организация должна скорректировать вступительное сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из периодов, пересчет за который возможен.

13. Влияние существенной ошибки на предшествующий отчетный период определить невозможно, если требуются сложные и (или) многочисленные расчеты, при выполнении которых невозможно выделить информацию, свидетельствующую об обстоятельствах, существовавших на дату совершения ошибки, либо необходимо использовать информацию, полученную после даты утверждения бухгалтерской отчетности за такой предшествующий отчетный период.

14. Ошибка предшествующего отчетного года, не являющаяся существенной, выявленная после даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода.