Дата публикации: 01.09.2015 09:51 (архив)

Минфин России письмом от 22.06.2015 № 03-11-09/36020 разъяснил вопрос правомерности проведения в соответствии с п.1 ст. 54 НК РФ налогоплательщиком — индивидуальным предпринимателем пересчета налоговой базы и налога, уплачиваемого в связи с применением упрощенной системы налогообложения, за налоговый (отчетный) период, в котором выявлена ошибка, приведшая к излишней уплате налога.

В соответствии с п. 2 ст. 54НК РФ индивидуальные предприниматели исчисляют налоговую базу по итогам каждого налогового периода на основе данных учета доходов и расходов и хозяйственных операций в порядке, определяемом Министерством финансов Российской Федерации.

Порядок заполнения книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, утвержден приказом Минфина России от 22.10.2012 N 135н. Пунктом 1.6данного Порядка предусмотрено, что исправление ошибок в Книге учетадоходов и расходов должно быть обосновано и подтверждено подписью индивидуального предпринимателя с указанием даты исправления и печатью индивидуального предпринимателя при ее наличии.

Вместе с тем, установленный гл. 26.2 НК РФ порядок исчисления налога, ведения налогового учета и составления налоговой декларации действует как в отношении организаций, так и индивидуальных предпринимателей. Поэтому, налогоплательщики упрощенной системы налогообложения — индивидуальные предприниматели при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде вправе перерасчет налоговой базы и суммы налога производить применительно к п. 1 ст. 54НК РФ за период, в котором были совершены указанные ошибки (искажения).

Организация на УСН (доходы-расходы) получила товар от поставщика на УСН, счет-фактура не предоставлен. В документе поступления бухгалтер допустил ошибку — указал неверную цену товара, период уже закрыт. При попытке сделать корректировку поступления (вид операции Исправление собственной ошибки) программа предлагает заполнить данные счета-фактуры. Как в этом случае сделать корректировку: ведь счета-фактуры нет?

Содержание

- Учет в 1С

- Корректировка поступления с видом операции Исправление в первичных документах

- Регистр Расходы при УСН

- Регистр Книга учета доходов и расходов (раздел I)

Учет в 1С

21 января Организация на УСН (доходы-расходы) получила от поставщика товарную накладную на сумму 3 300 руб. (без НДС). Поставщик применяет УСН, счет-фактуру не предоставил.

Бухгалтер допустил ошибку в стоимости материалов — занизил общую стоимость по документу на 300 руб. (без НДС).

15 апреля ошибка обнаружена и исправлена.

На момент исправления ошибки материалы не списаны, период совершения ошибки закрыт.

Товары оплачены до момента обнаружения ошибки на сумму 3 300 руб.

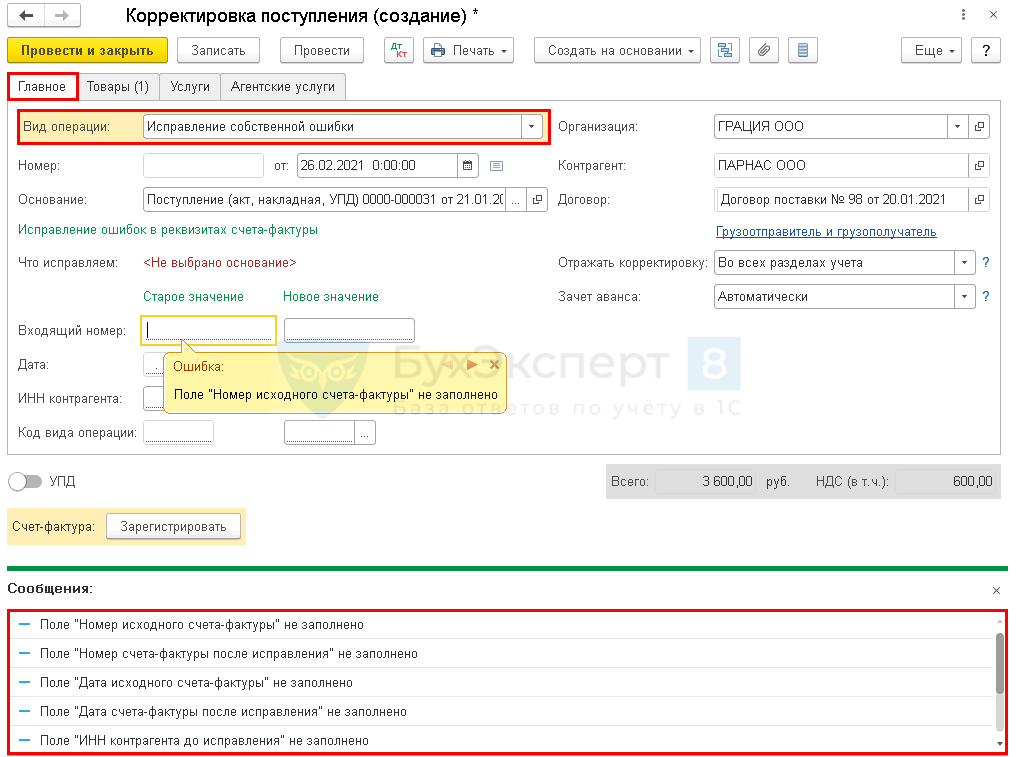

Когда в первоначальном документе Поступление — Товары (накладная, УПД) не зарегистрирован счет-фактура, то при создании на его основании документа Корректировка поступления с видом операции Исправление собственной ошибки программа требует заполнить данные исходного счета-фактуры, и документ не проводится.

Для исправления ошибки следует использовать документ Корректировка поступления с видом операции Исправление в первичных документах.

Корректировка поступления с видом операции Исправление в первичных документах

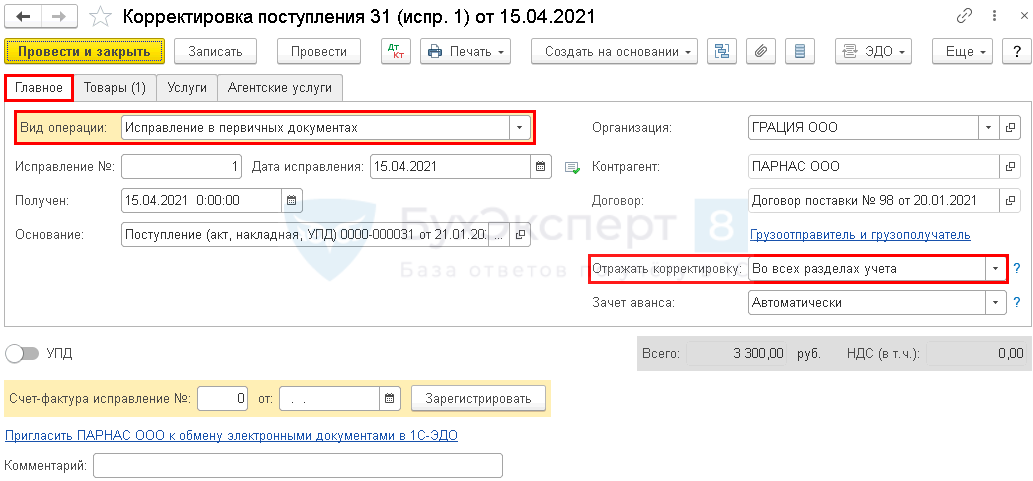

Создайте документ Корректировка поступления с видом операции Исправление в первичных документах на основании неверного документа Поступление — Товары (накладная, УПД).

Укажите на вкладке Главное:

- Исправление №… — порядковый номер корректировки (например, 1);

- Дата исправления — дату исправления ошибки;

- Получен — ту же дату исправления ошибки;

- Отражать корректировку — Во всех разделах учета;

- Счет-фактура исправление №… от — не заполняйте.

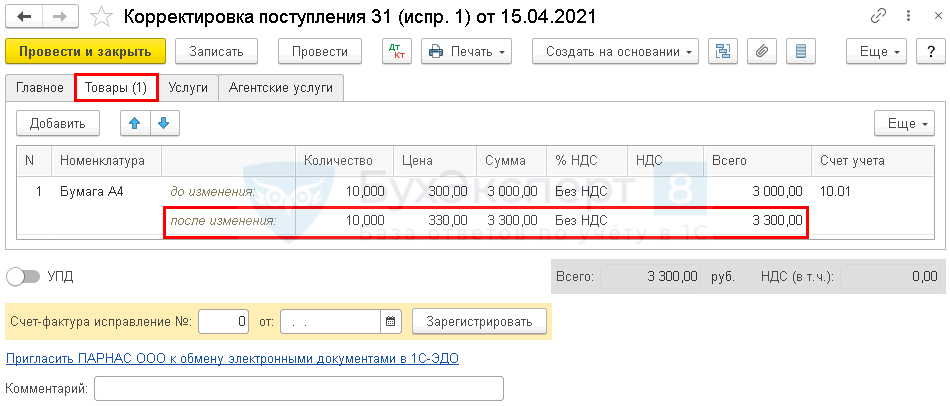

На вкладке Товары укажите верные данные по строке после изменения.

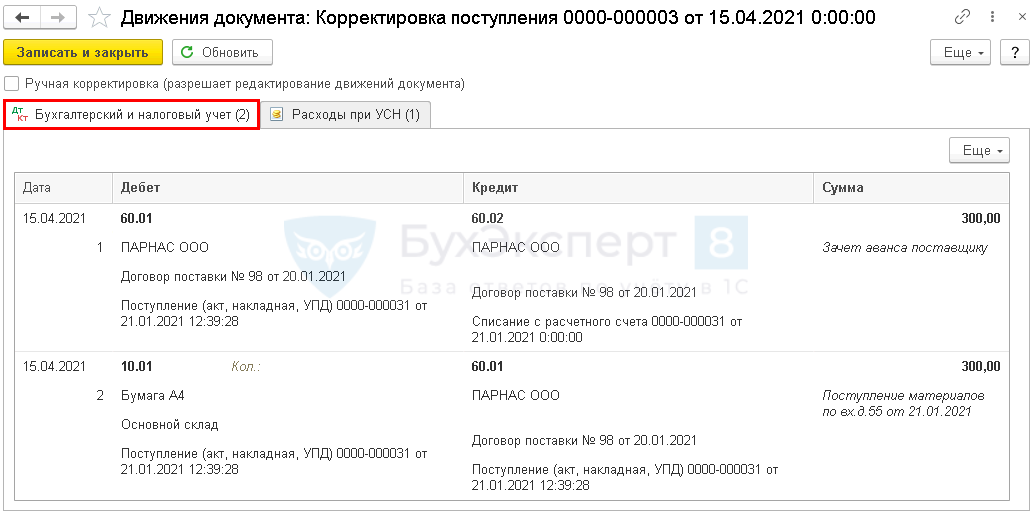

Проводки по документу

Документ формирует проводки:

- Дт 60.01 Кт 60.02 — зачет аванса, выданного поставщику на сумму корректировки (в нашем примере товары оплачены);

- Дт 10.01 Кт 60.01 — скорректирована стоимость материалов.

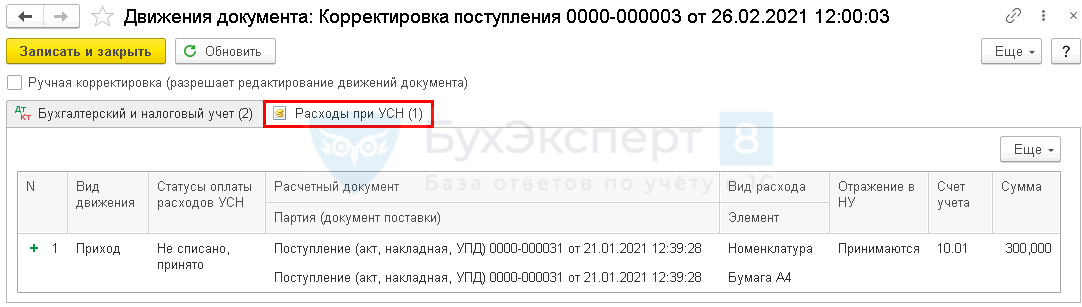

Регистр Расходы при УСН

Документ формирует движения по регистру Расходы при УСН:

- регистрационную запись с видом Приход и со статусом Не списано, принято на сумму корректировки.

Несмотря на то, что запись в регистр по принятию расходов формируется, запись в Книгу доходов и расходов УСН не создается, если оплата товаров была до создания Корректировки поступления. Поэтому нужно ввести вручную Запись книги учета доходов и расходов УСН (Операции — Запись книги доходов и расходов УСН).

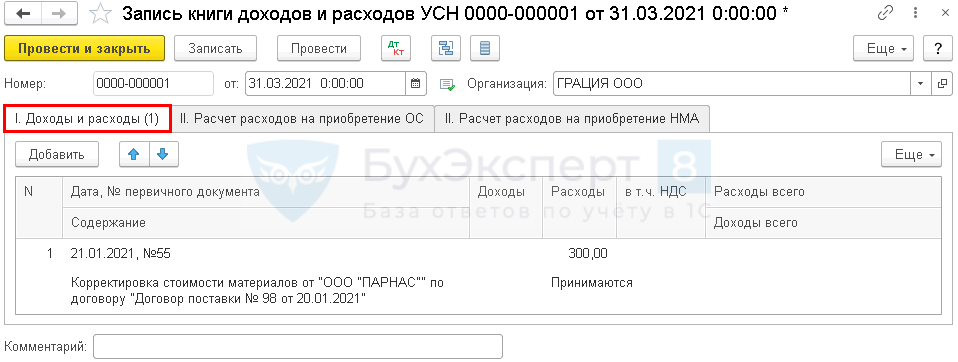

Чтобы исправление отразилось в 1 квартале, нужно открыть период и внести запись последним числом квартала.

На вкладке I. Доходы и расходы укажите:

- Дата, № первичного документа — дату и номер первичного документа поставщика;

- Содержание — «Корректировка стоимости материалов»;

- Расходы:

- сумму корректировки (в нашем примере — 300 руб.),

- выбрать — Принимаются.

Регистр Книга учета доходов и расходов (раздел I)

Документ формирует движения по регистру Книга учета доходов и расходов (раздел I):

- регистрационную запись по расходам УСН на сумму корректировки стоимости материалов.

После этого в КУДиР за 1 квартал отразится полная стоимость материалов.

В процедуре Закрытие месяца за март по ссылке Перепроведение документов выберите Перепроведение не требуется.

Расчет налога с учетом корректировки будет осуществлен в процедуре Закрытие месяца за 2 квартал.

Запись в КУДиР формируется автоматически, если:

- оплата поставщику произошла после Корректировки поступления;

- корректировка поступления сделана в сторону уменьшения.

См. также:

- Документ Корректировка поступления вид операции Исправление в первичных документах

- Документ Корректировка поступления вид операции Исправление собственной ошибки

- Как отразить расходы прошлого года при УСН?

- [20.04.2021 запись] Расчет налога при УСН за 1 квартал 2021 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(3 оценок, среднее: 5,00 из 5)

Загрузка…

Предприниматели на упрощенной системе налогообложения так же обязаны вести Книгу учета доходов и расходов. Как поступить, если выясняется, что какие-то доходы или расходы отражены неверно? Первый возникающий вопрос — можно ли в принципе не исправлять ошибки в Книге? Если в результате ошибки вы не доплатили налог и это откроется при проверке, вам доначислят «упрощенный» налог, пени, а также штраф — 20% от неуплаченной суммы (ст.122 НК РФ). Если докажут, что налог не перечислен умышленно, то штраф возрастет до 40% от суммы недоимки.

Если же вы вовремя заметите и исправите ошибку сами, заплатите налог, пени, подадите уточненную декларацию, то штрафы начисляться не будут (п.3 ст.81 НК РФ). Что касается ошибок, из-за которых налог вы переплатили, законодательство исправлять их не требует. Однако в ваших интересах подать уточненную декларацию: излишне уплаченный налог можно вернуть либо зачесть в счет будущих платежей.

Итак, ошибки исправлять в любом случае надо. Какие для этого нужны шаги?

1. Определите период, к которому относится найденная ошибка

Выясните, когда была совершена ошибка, чтобы понять, налоговую отчетность какого года вам нужно корректировать.

По общему правилу пересчитывать следует налоговую базу именно того года, в котором вы допустили ошибку. Есть и исключения: период обнаружения ошибки неизвестен, то придется корректировать записи в текущем году. Так же можно поступить, если в результате допущенной ошибки получилась переплата налога (п.1 ст.54 НК РФ): при переплате вы можете исправлять данные текущего года, а можете и прошлогодние.

Если же база занижена и получилась недоимка по налогу, то корректировать надо именно тот период, в котором вы допустили ошибку.

2. Внесите исправления в Книгу учета

Определив период, внесите изменения в Книгу учета доходов и расходов за требуемый год. Порядок действий будет зависеть от того, в каком виде вы заполняете Книгу учета — в бумажном или в электронном (п.1.4 и 1.5 Порядка заполнения Книги учета, утвержденного приказом Минфина России от 22.10.2012 N 135н).

- Книга учета ведется в бумажном виде

Аккуратно перечеркните неверную сумму, а рядом запишите правильную. Поставьте текущую дату и подпись руководителя фирмы или бизнесмена, а также печать, если она есть (п.1.6 Порядка). Рядом с корректировкой можете сделать надпись: «Исправлено верно».

Кроме того, обязательно составьте бухгалтерскую справку: она будет являться обоснованием корректировок Книги учета (п.1.6 Порядка).

Если прошлогодняя ошибка привела к переплате налога, то исправления можно вносить в Книгу учета как прошлого, так и текущего периода.

- Книга учета ведется в электронном виде

Внесите исправления в программу — удалите неверные данные и введите новые. По итогам года распечатайте верный вариант (п.1.4 Порядка). Например, так можно поступить, если вы нашли ошибку за прошлый год, но Книгу за этот год вы еще не распечатывали. Тогда можно сразу скорректировать регистр.

Однако если Книга учета распечатана, придется исправлять ее первым способом.

3. Определите недоимку или переплату «упрощенного» налога и при необходимости рассчитайтесь с бюджетом

Недоимка по «упрощенному» налогу возникает, если налоговая база по УСН была занижена: не были учтены полученные доходы или отражены лишние расходы. Чтобы определить сумму недоимки, умножьте величину неучтенных доходов или излишне отраженных расходов на ставку налога. И перечислите недоимку в бюджет.

Кроме того, за несвоевременную уплату налога в результате занижения налоговой базы вам придется перечислить пени. Их нужно рассчитать исходя из ставки рефинансирования за каждый день просрочки со дня, следующего за днем, установленным для уплаты налога. И заканчивая днем, когда недоимку уплачивают в бюджет (п.3 ст.75 НК РФ).

Переплата возникает, когда база по УСН завышена: учтены лишние доходы или не полностью отражены расходы. Рассчитывается переплата в том же порядке, что и недоплата. Умножьте величину, на которую завышена налоговая база, на применяемую ставку налога при упрощенной системе.

Переплата означает, что соответствующую сумму вам должен вернуть бюджет. Это возможно только после того, как вы подадите уточненную декларацию и напишете заявление о зачете переплаты в счет будущих платежей или о возврате суммы (ст.78 НК РФ). Без уточненной декларации налоговики не узнают о том, что у вас есть переплата — она просто не будет числиться у них в учете.

4. Отразите исправление ошибки в декларации по УСН

Если год уже закончен и декларация по УСН по нему сдана, то нужно исправить ошибку и подать уточненную декларацию.

Если же вы исправляете ошибку в текущем году, по которому налоговая отчетность еще не подавалась, то у вас в декларацию сразу попадут нужные данные с учетом тех корректировок, которые вы внесли в Книгу учета.

Как составлять уточненную декларацию?

Это нужно делать по форме, действовавшей в том периоде, за который подается декларация (абз.2 п.5 ст.81 НК РФ). Отражайте в ней все корректные данные, а не разницу между правильными и неправильными суммами: действуйте так, как будто вы оформляете декларацию заново, руководствуясь новыми цифрами.

К «уточненке» приложите сопроводительное письмо, в котором объясните причину корректировки и ее содержание, либо бухгалтерскую справку, на основании которой делали исправления в учете.

Обратите внимание: начиная с отчетности за 2014 год действует новая форма декларации по УСН, утвержденная приказом ФНС России от 04.07.2014 N ММВ-7-3/352@. А предыдущая форма декларации была утверждена приказом Минфина России от 22.06.2009 N 58н. Поэтому если вы будете подавать «уточненку» за 2013, 2012 или 2011 год, вам нужно при этом заполнять старую форму.

Автор: П.А.Лисицына, эксперт журнала «Упрощенка» Источник: «Упрощенка», N 5, 2015 год

Уточненная декларация по УСН предоставляется в налоговый орган в случае обнаружения ошибок в периоде, за который вы уже отчитались. Всегда ли нужно подавать уточненку и как это сделать правильно, рассмотрим в нашей статье.

Когда и как подать уточненную декларацию по УСН?

Когда налогоплательщик упрощенного налога обнаруживает в своем учете ошибки, в результате которых сумма налога была занижена, его обязанностью становится подача уточненной декларации по этому налогу (п. 1 ст. 81 НК РФ). Период предоставления уточненных деклараций не ограничен временными рамками, т. е. если ошибка обнаружена в отчете, отправленном более 3 лет назад, к примеру в 2017 году, нужно подать уточненку и за этот период. Но имейте в виду, что это всего лишь позволит вам синхронизировать с налоговой сальдо. Обнаружившуюся переплату вам не вернут.

В какой срок подать уточненку, если ошибки выявлены налоговиками, узнайте в КонсультантПлюс. Получите бесплатный пробный доступ к справочно-правовой системе и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Сделать это несложно. Главное — придерживаться простого алгоритма:

1. Находим ошибку и определяем период, к которому она относится.

2. Высчитываем сумму недоимки, рассчитываем пени и перечисляем эти суммы в составе единого налогового платежа в бюджет. Это важно сделать до подачи уточненной декларации (п. 4 ст. 81 НК РФ), чтобы не было штрафа. В настоящее время важно, чтобы на момент сдачи уточненки на едином налоговом счете налогоплательщика денежных средств хватало для покрытия доначисленного налога и соответствующей суммы пеней. Только в этом случае в соответствии с подп. 1 п. 4 ст. 81 НК РФ штрафа удастся избежать.

Чтобы быстро и без ошибок посчитать сумму налога используйте наш калькулятор УСН 15% или калькулятор УСН 6%. Есть у нас и отдельный калькулятор пеней.

3. Для составления уточненной декларации по УСН используем ту форму документа, которая действовала в периоде ошибки (п. 5 ст. 81 НК РФ). На титульном листе декларации в специальном поле указываем порядковый номер уточненки. Например, уточненку за 2020 год следует подать на бланке, который сейчас уже не актуален, а действовал в 2020 году. Ссылку на этот бланк вы можете найти в начале нашей статьи.

4. Указываем в уточненной декларация правильные данные. Проще говоря, заполняем ее заново, а не вписываем разницу между первичными и вторичными суммами.

5. Составляем сопроводительное письмо к уточненной декларации (как это сделать, расскажем ниже) — это не требование, а рекомендация.

ВНИМАНИЕ! Если обнаруженная в декларации ошибка привела к переплате налога, т. е. занижения налоговой базы не было, налогоплательщик имеет право, а не обязанность подать уточненную декларацию. Скорее всего, подача такой декларации привлечет к себе внимание налоговых инспекторов, и вероятность проведения налоговой проверки за уточняемый период резко возрастет.

В 2022-2023 гг. действует форма декларации, утвержденная Приказом ФНС России от 25.12.2020 № ЕД-7-3/958@. Законодатели планировали обновить ее с учетом новых правил 2023 г., однако на момент выхода статьи никаких изменений опубликовано не было.

Сопроводительное письмо к уточненной декларации по УСН

Остановимся подробнее на сопроводительном письме. Его составляют для предупреждения вопросов со стороны налоговой о причинах, повлиявших на изменение сумм, причитающихся к уплате в бюджет или возврату из него.

Основные реквизиты, которые должны быть указаны в письме:

- наименование органа, в который предоставляется уточненная информация;

- реквизиты вашей организации (наименование, ОГРН, ИНН, КПП, адрес, телефон);

- исходящий номер письма и его дата;

- подпись главного бухгалтера и директора организации; печать, если она у фирмы есть.

В текст письма рекомендуем включить следующие данные:

- за какой период и по какому налогу предоставляется уточненная декларация;

- в чем именно заключается обнаруженная бухгалтером ошибка, повлекшая за собой необходимость представления уточненной декларации;

- что именно изменилось — желательно указать не только новые, но и старые значения изменяющихся показателей;

- сумма налога и пени к уплате с указанием реквизитов платежек на их оплату;

- сумма переплаты по налогу — при желании возвратить или зачесть излишне уплаченный налог указать номер и дату заявления на возврат или зачет налога.

Итоги

В процессе учета периодически совершаются ошибки. Рассмотрев порядок подачи уточненной налоговой декларации по УСН, мы выяснили, что сделать ее совсем не сложно. Тем более что для организации будет лучше, если бухгалтер сам найдет и исправит неточности в учете, не дожидаясь ревизоров. Главное помнить, во избежание штрафных санкций в момент подачи уточненной декларации на ЕНС плательщика должно быть достаточно средств для закрытия доначисленного налога и пеней.