Уточненная декларация по УСН предоставляется в налоговый орган в случае обнаружения ошибок в периоде, за который вы уже отчитались. Всегда ли нужно подавать уточненку и как это сделать правильно, рассмотрим в нашей статье.

Когда и как подать уточненную декларацию по УСН?

Когда налогоплательщик упрощенного налога обнаруживает в своем учете ошибки, в результате которых сумма налога была занижена, его обязанностью становится подача уточненной декларации по этому налогу (п. 1 ст. 81 НК РФ). Период предоставления уточненных деклараций не ограничен временными рамками, т. е. если ошибка обнаружена в отчете, отправленном более 3 лет назад, к примеру в 2017 году, нужно подать уточненку и за этот период. Но имейте в виду, что это всего лишь позволит вам синхронизировать с налоговой сальдо. Обнаружившуюся переплату вам не вернут.

В какой срок подать уточненку, если ошибки выявлены налоговиками, узнайте в КонсультантПлюс. Получите бесплатный пробный доступ к справочно-правовой системе и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Сделать это несложно. Главное — придерживаться простого алгоритма:

1. Находим ошибку и определяем период, к которому она относится.

2. Высчитываем сумму недоимки, рассчитываем пени и перечисляем эти суммы в составе единого налогового платежа в бюджет. Это важно сделать до подачи уточненной декларации (п. 4 ст. 81 НК РФ), чтобы не было штрафа. В настоящее время важно, чтобы на момент сдачи уточненки на едином налоговом счете налогоплательщика денежных средств хватало для покрытия доначисленного налога и соответствующей суммы пеней. Только в этом случае в соответствии с подп. 1 п. 4 ст. 81 НК РФ штрафа удастся избежать.

Чтобы быстро и без ошибок посчитать сумму налога используйте наш калькулятор УСН 15% или калькулятор УСН 6%. Есть у нас и отдельный калькулятор пеней.

3. Для составления уточненной декларации по УСН используем ту форму документа, которая действовала в периоде ошибки (п. 5 ст. 81 НК РФ). На титульном листе декларации в специальном поле указываем порядковый номер уточненки. Например, уточненку за 2020 год следует подать на бланке, который сейчас уже не актуален, а действовал в 2020 году. Ссылку на этот бланк вы можете найти в начале нашей статьи.

4. Указываем в уточненной декларация правильные данные. Проще говоря, заполняем ее заново, а не вписываем разницу между первичными и вторичными суммами.

5. Составляем сопроводительное письмо к уточненной декларации (как это сделать, расскажем ниже) — это не требование, а рекомендация.

ВНИМАНИЕ! Если обнаруженная в декларации ошибка привела к переплате налога, т. е. занижения налоговой базы не было, налогоплательщик имеет право, а не обязанность подать уточненную декларацию. Скорее всего, подача такой декларации привлечет к себе внимание налоговых инспекторов, и вероятность проведения налоговой проверки за уточняемый период резко возрастет.

В 2022-2023 гг. действует форма декларации, утвержденная Приказом ФНС России от 25.12.2020 № ЕД-7-3/958@. Законодатели планировали обновить ее с учетом новых правил 2023 г., однако на момент выхода статьи никаких изменений опубликовано не было.

Сопроводительное письмо к уточненной декларации по УСН

Остановимся подробнее на сопроводительном письме. Его составляют для предупреждения вопросов со стороны налоговой о причинах, повлиявших на изменение сумм, причитающихся к уплате в бюджет или возврату из него.

Основные реквизиты, которые должны быть указаны в письме:

- наименование органа, в который предоставляется уточненная информация;

- реквизиты вашей организации (наименование, ОГРН, ИНН, КПП, адрес, телефон);

- исходящий номер письма и его дата;

- подпись главного бухгалтера и директора организации; печать, если она у фирмы есть.

В текст письма рекомендуем включить следующие данные:

- за какой период и по какому налогу предоставляется уточненная декларация;

- в чем именно заключается обнаруженная бухгалтером ошибка, повлекшая за собой необходимость представления уточненной декларации;

- что именно изменилось — желательно указать не только новые, но и старые значения изменяющихся показателей;

- сумма налога и пени к уплате с указанием реквизитов платежек на их оплату;

- сумма переплаты по налогу — при желании возвратить или зачесть излишне уплаченный налог указать номер и дату заявления на возврат или зачет налога.

Итоги

В процессе учета периодически совершаются ошибки. Рассмотрев порядок подачи уточненной налоговой декларации по УСН, мы выяснили, что сделать ее совсем не сложно. Тем более что для организации будет лучше, если бухгалтер сам найдет и исправит неточности в учете, не дожидаясь ревизоров. Главное помнить, во избежание штрафных санкций в момент подачи уточненной декларации на ЕНС плательщика должно быть достаточно средств для закрытия доначисленного налога и пеней.

Рассказываем, как в «1С:Бухгалтерии 8» корректируются данные налогового учета при применении УСН.

Примечание:

* О том, как исправить ошибки текущего года и прошлых лет при применении общей системы налогообложения, читайте в статьях:

- Исправление ошибки отчетного года в «1С:Бухгалтерии 8»

- Исправление ошибок прошлых лет в «1С:Бухгалтерии 8»

- Удаление ошибочного документа поступления в «1С:Бухгалтерии 8»

Общие принципы корректировки налогового учета

Общие принципы корректировки налогового учета

Общие принципы корректировки налогового учета и отчетности изложены в статьях 54 и 81 НК РФ и не зависят от применяемой системы налогообложения — общей или упрощенной.

В соответствии с пунктом 1 статьи 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки:

- обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате;

- вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) не привели к занижению суммы налога, подлежащей уплате.

К ошибкам (искажениям), которые не привели к занижению суммы налога, подлежащей уплате при применении УСН, можно отнести неотражение или занижение расходов, а также завышение доходов. И, конечно, образовавшуюся в результате указанных ситуаций переплату по налогу налогоплательщик заинтересован вернуть или зачесть в счет будущих платежей. Это можно сделать путем подачи уточненной декларации либо, в некоторых случаях, путем внесения изменений в данные налогового учета в текущем периоде.

В общем случае ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам и обнаруженные в текущем налоговом (отчетном) периоде, исправляются путем перерасчета налоговой базы и суммы налога за тот период, в котором указанные ошибки (искажения) были совершены (п. 1 ст. 54 НК РФ).

В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если:

- невозможно определить период совершения этих ошибок (искажений);

- такие ошибки (искажения) привели к излишней уплате налога.

Комментируя право налогоплательщика на исправление ошибок (искажений) в текущем периоде, контролирующие органы обращают внимание на факт существования налоговой базы в текущем периоде. Если в текущем отчетном (налоговом) периоде организация понесла убыток, то в этом периоде перерасчет налоговой базы невозможен, поскольку налоговая база признается равной нулю (п. 8 ст. 274 НК РФ, письмо Минфина России от 24.03.2017 № 03-03-06/1/17177).

Что касается условия об излишней уплате налога в прошлом периоде, то, по мнению Минфина России, оно не выполняется, если в указанном периоде у организации образовался убыток, или налоговая база была равна нулю. Поэтому в таких ситуациях исправления необходимо вносить в периоде совершения ошибки (письмо от 07.05.2010 № 03-02-07/1-225).

Приведенные разъяснения относятся к корректировке налоговой базы по налогу на прибыль. Несмотря на это, считаем, что и при УСН также нельзя «править» налоговый учет в текущем периоде, если ошибка в расчете налоговой базы допущена в «нулевой» или «убыточной» декларации, или если в текущем периоде получен убыток.

Согласно статье 346.24 НК РФ налоговый учет при УСН — это учет доходов и расходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (далее — КУДиР).

В «1С:Бухгалтерии 8» отчет Книга доходов и расходов УСН (раздел Отчеты) заполняется автоматически на основании специальных регистров накопления. Записи в регистры учета для целей УСН вводятся, как правило, автоматически при проведении документов, которыми регистрируются хозяйственные операции. Для ручной регистрации записей регистров служит документ Запись книги учета доходов и расходов (УСН) (раздел Операции — УСН).

Датой получения доходов признается день поступления денежных средств, а также день оплаты налогоплательщику иным способом — кассовый метод (п. 1 ст. 346.17 НК РФ).

Порядок признания расходов зависит от условий, изложенных в пункте 2 статьи 346.17 НК РФ, обязательным из которых является их фактическая оплата.

Таким образом, при исправлении ошибок (искажений), допущенных при отражении (неотражении) хозяйственных операций в учете организации, применяющей УСН, налоговый учет корректируется в соответствии с положениями статьи 346.17 НК РФ, то есть с учетом фактора оплаты.

Корректировка бухгалтерского учета и отчетности

Корректировка бухгалтерского учета и отчетности

Исправление ошибок (искажений), допущенных при отражении (неотражении) хозяйственных операций, влечет за собой, как правило, одновременную корректировку как налогового, так и бухгалтерского учета. Исключение составляют индивидуальные предприниматели (ИП), которые бухгалтерский учет вести не обязаны (ст. 6 Федерального закона от 06.12.2011 № 402?ФЗ).

В бухгалтерском учете ошибки и их последствия необходимо исправлять в соответствии с Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н.

Порядок исправления ошибки и корректировки бухгалтерской отчетности зависит от существенности ошибки и момента ее обнаружения. Например, существенная ошибка прошлых лет, выявленная после даты подписания бухгалтерской отчетности, может привести к тому, что в ряде случаев организации придется представлять пересмотренную бухгалтерскую отчетность или, что гораздо серьезнее, исправлять сравнительные показатели бухгалтерской отчетности путем ретроспективного пересчета (п. 9, 10 ПБУ 22/2010).

При этом следует учитывать, что не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности в бухгалтерском учете (отчетности), выявленные в результате получения новой информации, недоступной на момент его отражения (п. 2 ПБУ 22/2010). На указанные ситуации, которые не являются ошибками, положения ПБУ 22/2010 не распространяются, а это значит, что в бухгалтерском учете такие искажения нужно исправлять на момент их выявления без ретроспективного пересчета. Не всегда, правда, понятно, каким образом определить критерий доступности информации.

В любом случае, субъектам малого предпринимательства (а к ним относится большинство упрощенцев) разрешено исправлять все ошибки прошлых лет в упрощенном порядке, который установлен для несущественных ошибок, то есть учитывать в составе прочих доходов или расходов текущего отчетного периода без ретроспективного пересчета (п. 9 ПБУ 22/2010).

Корректировка реализации отчетного года

Корректировка реализации отчетного года

В «1С:Бухгалтерия 8» редакции 3.0 существуют механизмы автоматической корректировки данных налогового и бухгалтерского учета (в упрощенном порядке) через специальные документы. Рассмотрим, как в программе можно отразить корректировку реализации отчетного года при применении УСН.

Пример 1

ООО «Ромашка» применяет УСН с объектом налогообложения «доходы, уменьшенные на величину расходов».

В декабре 2016 года на расчетный счет ООО «Ромашка» поступили денежные средства на сумму 25 000,00 руб. в качестве предоплаты от оптового покупателя. В этом же месяце данному покупателю реализовано 50 единиц товара на сумму 25 000,00 руб. Указанный товар полностью оплачен поставщику.

В феврале 2017 года оптовый покупатель обнаружил скрытый дефект в 10 единицах товара. По согласованию с ООО «Ромашка» покупатель вместо возврата некачественного товара утилизировал его, а от ООО «Ромашка» покупателю передан скорректированный первичный документ.

Корректировки в учете ООО «Ромашка» были внесены до представления налоговой декларации по УСН за 2016 год и до подписания бухгалтерской отчетности за 2016 год.

Поступление денежных средств от оптового покупателя регистрируется в программе документом Поступление на расчетный счет (раздел Банк и касса — Банковские выписки) с видом операции Оплата от покупателя. Организация, применяющая УСН, в поле Аванс в НУ должна в явном виде указать порядок учета авансов для целей налогового учета. По условиям Примера 1 в данном поле надо указать значение: Доход УСН, выбрав его из предложенного программой списка.

При проведении документа формируется бухгалтерская проводка:

- Дебет 51 Кредит 62.02

- — на сумму предоплаты (25 000,00 руб.).

Сумма 25 000,00 руб. фиксируется в регистре Книга учета доходов и расходов (раздел I) в качестве дохода УСН.

Реализация товаров в оптовой торговле отражается стандартным документом Реализация (акт, накладная) с видом операции Товары (накладная).

При проведении документа формируются бухгалтерские проводки:

- Дебет 90.02.1 Кредит 41.01

- — на себестоимость товара (12 500,00 руб.);

- Дебет 62.02 Кредит 62.01

- — на зачтенную сумму предоплаты (25 000,00 руб.);

- Дебет 62.01 Кредит 90.01.1

- — на сумму выручки от реализации товара (25 000,00 руб.).

Для целей налога, уплачиваемого в связи с применением УСН, вводятся записи в регистры накопления Книга учета доходов и расходов (раздел I), Расшифровка КУДиР и Расходы при УСН.

Поскольку проданный товар оплачен поставщику, то сумма 12 500,00 руб. фиксируется в регистре Книга учета доходов и расходов (раздел I) в качестве расходов УСН.

Суммы доходов и расходов от результата совершения данной сделки, отраженные в регистре Книга учета доходов и расходов (раздел I), автоматически попадают в Раздел I КУДиР за 2016 год:

- в графу «Доходы, учитываемые при исчислении налоговой базы» — сумма оплаты за реализованный товар (25 000,00 руб.);

- в графу «Расходы, учитываемые при исчислении налоговой базы» — себестоимость проданного товара, оплаченная поставщику (12 500,00 руб.).

Допустим, в феврале 2017 года бухгалтерская служба ООО «Ромашка» получила информацию о том, что покупатель обнаружил брак принятого на учет товара и утилизировал его по договоренности с продавцом.

В этом случае в программе необходимо отразить изменения в бухгалтерском и налоговом учете и сформировать соответствующий первичный документ*.

Примечание:

* Эксперты 1С рассказывали о порядке исправления и корректировки первичных учетных документов средствами программы, а также о том, как отразить внесенные изменения в учете продавца и покупателя, в статье Исправление и корректировка первички в „1С:Бухгалтерии 8″ (ред. 3.0).

Для корректировки данных бухгалтерского и налогового учета, а также для формирования исправленных первичных документов, переданных покупателю, в «1С:Бухгалтерии 8» предназначен документ Корректировка реализации (раздел Продажи). Документ удобнее всего формировать на основании документа Реализация (акт, накладная) (кнопка Ввести на основании). На закладке Главное в поле Вид операции доступны следующие операции:

- Корректировка по согласованию сторон — регистрирует согласованное между продавцом и покупателем изменение стоимости ранее реализованных товаров, работ и услуг, то есть независимое событие, которое относится к текущему периоду. Если поставщик является плательщиком НДС, то он должен в данном случае выставить покупателю корректировочный счет-фактуру;

- Исправление в первичных документах — используется для отражения исправления ошибок, допущенных поставщиком при оформлении документов. Исправление в первичных документах не является независимым событием и относится к тому же периоду, что и сам исправляемый документ. Поставщик-плательщик НДС, исправляя первичные документы, выставляет покупателю исправленный счет-фактуру.

Правильная квалификация указанных операций чрезвычайно важна для целей учета НДС. На бухгалтерские проводки и записи в регистры налогового учета для целей УСН выбранный вид операции в документе Корректировка реализации не влияет.

По условиям Примера 1 на момент продажи товара у ООО «Ромашка» отсутствовали сведения о наличии в нем скрытых дефектов.

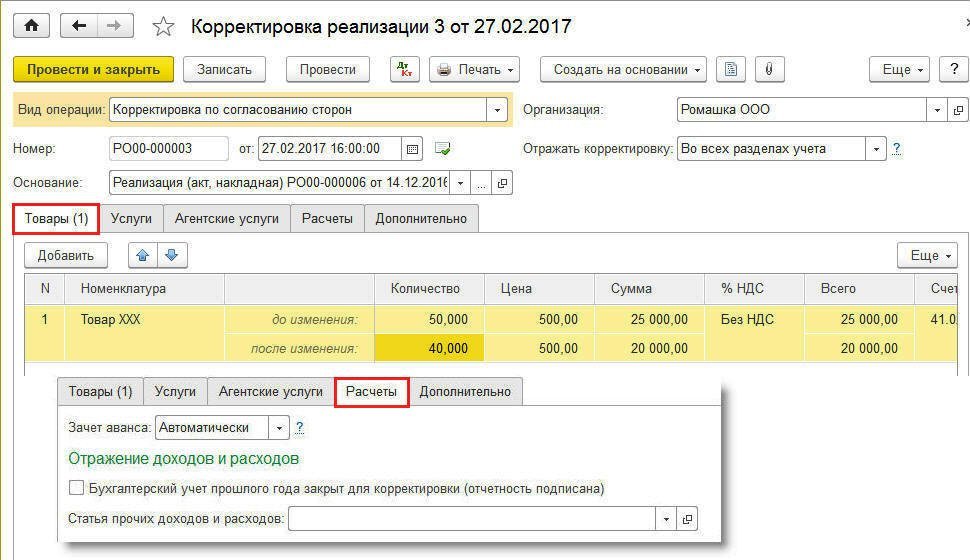

Поэтому в документе Корректировка реализации следует выбрать вид операции Корректировка по согласованию сторон, которая достоверно отражает суть хозяйственной операции (рис. 1).

Рис. 1. Корректировка реализации

В поле Отражать корректировку необходимо оставить установленное по умолчанию значение Во всех разделах учета, тогда после проведения документа будут сформированы движения по регистрам бухгалтерского и налогового учета.

Табличная часть закладки Товары заполняется автоматически на основании выбранного документа Реализация (акт, накладная). Каждой строке исходного документа соответствуют две строки в документе корректировки:

- до изменения;

- после изменения.

В строку до изменения переносится количество и суммы из исходного документа, и эта строка не редактируется. В строке после изменения нужно указать исправленные количественные показатели, при этом новые суммовые показатели пересчитаются автоматически.

Форма документа Корректировка реализации на закладке Расчеты видоизменяется в зависимости от периода внесения изменений в документ-основание.

Если документ Корректировка реализации корректирует реализацию:

- текущего года — дополнительные параметры для отражения доходов и расходов от корректировки указывать не требуется, поскольку все корректировки будут вноситься в текущем году.

- прошлого года — на закладке Расчеты в группе Отражение доходов и расходов появляется дополнительный параметр: Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана).

По условиям Примера 1 исправления в данные учета вносятся в 2017 году, но до подписания бухгалтерской отчетности за 2016 год, поэтому флаг Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) устанавливать не нужно.

Несмотря на то, что документ Корректировка реализации датирован февралем 2017 года, после проведения документа часть проводок формируется датой 31.12.2016, а именно:

- СТОРНО Дебет 90.02.1 Кредит 41.К

- — на себестоимость бракованного товара (-2 500,00 руб.);

- СТОРНО Дебет 76.К Кредит 90.01.1

- — на сумму выручки от реализации товара (-5 000,00 руб.);

- Дебет 99.01.1 Кредит 90.09

- — на сумму корректировки финансового результата (2 500,00 руб.).

Скорректированные таким образом данные бухгалтерского учета автоматически попадут в бухгалтерскую отчетность за 2016 год.

На дату документа Корректировка реализации (27.02.2017) формируются следующие бухгалтерские проводки:

- СТОРНО Дебет 41.К Кредит 41.01

- — на сумму корректировки товара (-2 500,00 руб.);

- СТОРНО Дебет 62.01 Кредит 76.К

- — на сумму корректировки расчетов с покупателем (-5 000,00 руб.);

- Дебет 62.01 Кредит 62.02

- — на выделение аванса, полученного от покупателя (5 000,00 руб.).

Счет 76.К «Корректировка расчетов прошлого периода» служит для учета результата корректировки расчетов с контрагентами, которая была выполнена после завершения отчетного периода. Задолженность по расчетам с контрагентами учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции.

Счет 41.К «Корректировка товаров прошлого периода» служит для учета результата корректировки товарных остатков, которая была выполнена после завершения отчетного периода. Корректировка товарных остатков и (или) их стоимости учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции. Нетрудно заметить, что суммы по счетам 76.К и 41.К проходят транзитом, для чего же тогда они нужны? Благодаря специальным счетам 76.К и 41.К информация по расчетам с контрагентами и остаткам по товарам попадает в нужный раздел отчетности, но при этом данная информация не может быть использована до момента отражения корректировки. Когда этот момент наступает — расчеты с контрагентами и остатки по товарам переносятся на «обычные» счета расчетов или товаров.

Например, товары, оприходованные на счет 41.К в результате корректировки прошлого года, отражаются по строке 1210 «Запасы» бухгалтерского баланса, но не могут быть использованы в проводках до момента отражения корректировки в текущем году.

Для целей налога, уплачиваемого в связи с применением УСН, в регистры накопления Книга учета доходов и расходов (раздел I), Расшифровка КУДиР и Расходы при УСН также вводятся корректирующие записи.

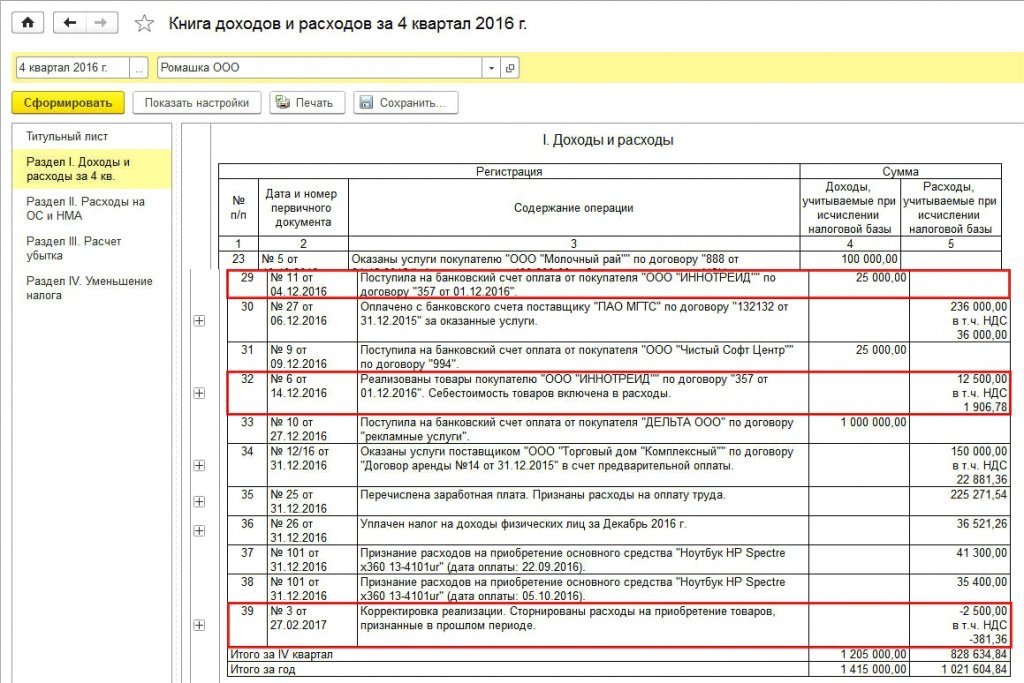

В регистре Книга учета доходов и расходов (раздел I) сторнируется расход УСН на сумму 2 500,00 руб., а в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода автоматически отражается последней строкой (рис. 2).

Рис. 2. Книга доходов и расходов за IV квартал 2016 года

На признание доходов документ Корректировка реализации никак не влияет, поскольку при УСН применяется кассовый метод, и доходы признаются в момент получения денежных средств от покупателя.

Для формирования отдельного первичного документа, фиксирующего новую стоимость проданных товаров, можно воспользоваться одной из печатных форм, которые предлагает программа в составе команд, вызываемых по кнопке Печать:

- Соглашение об изменении стоимости;

- Универсальный корректировочный документ (УКД) со статусом 2.

В печатной форме соглашения (УКД) указываются номер и дата корректировки, а также номер и дата первоначального акта об оказании услуг (УПД).

При выборе вида операции Исправление в первичных документах в документе Корректировка реализации доступны печатные формы первичных документов:

- Товарная накладная (ТОРГ-12) с внесенными исправлениями;

- Универсальный корректировочный документ (УКД) со статусом 2.

При автоматическом заполнении налоговой декларации по УСН за 2016 год выполненная корректировка отразится в составе показателей Раздела 2.2.

Десять единиц товара, оприходованного в результате корректировки и фактически утилизированного покупателем, необходимо списать. В зависимости от условий конкретной хозяйственной операции бракованный товар списывается либо на прочие расходы, либо на расчеты по претензиям, предъявленным поставщику, либо на расчеты с персоналом по возмещению материального ущерба.

Корректировка реализации прошлых лет

Корректировка реализации прошлых лет

Теперь рассмотрим, как в бухгалтерском и налоговом учете отражается корректировка реализации прошлых лет. Изменим условия предыдущего примера:

Пример 2

Информация об обнаружении покупателем брака в товаре поступила в ООО «Ромашка» в мае 2017 года после представления налоговой декларации по УСН и после подписания бухгалтерской отчетности за 2016 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненную налоговую декларацию по УСН за 2016 год.

В этом случае на закладке Расчеты документа Корректировка реализации нужно установить флаг Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) и указать статью прочих доходов и расходов, например, Прибыль (убыток) прошлых лет.

После проведения документа Корректировка реализации с указанными настройками сформируются следующие бухгалтерские проводки:

- Дебет 41.01 Кредит 91.01

- — на сумму прочих доходов, выявленных в результате корректировки реализации товара (2 500,00 руб.);

- Дебет 91.02 Кредит 62.01

- — на сумму прочих расходов (5 000,00 руб.);

- Дебет 62.01 Кредит 62.02

- — на выделение аванса, полученного от покупателя (5 000,00 руб.).

Дата проводок соответствует дате документа Корректировка реализации (май 2017 года).

В налоговом учете, по сравнению с Примером 1, ничего не поменяется: в регистре Книга учета доходов и расходов (раздел I) сторнируются расходы на приобретение товаров, признанные в прошлом периоде, а в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода отражается последней строкой. Но, в отличие от Примера 1, декларация по УСН была представлена до внесенных корректировок.

Поскольку завышены расходы прошлого налогового периода, а, значит, занижена сумма налога, то организация обязана представить уточненную декларацию по УСН за 2016 год.

При автоматическом заполнении уточненной налоговой декларации выполненная корректировка отразится в составе показателей Раздела 2.2.

Для дополнительного начисления налога, уплачиваемого в связи с применением УСН, в связи с увеличением налоговой базы, которое произошло в результате внесенных в налоговый учет исправлений, в периоде обнаружения ошибки (в мае 2017 года) в программу нужно ввести бухгалтерскую запись с помощью документа Операция:

- Дебет 99.01.1 Кредит 68.12

- — на сумму доначисленного налога (2 500,00 х 15 % = 375 руб.).

Такую проводку нужно делать только в том случае, когда сумма налога, исчисленного за налоговый период в общем порядке (с учетом внесенных корректировок), превышает величину минимального налога.

Если причитающиеся суммы налогов уплачиваются в сроки, более поздние по сравнению с установленными законодательством о налогах и сборах, то организация должна самостоятельно исчислить и уплатить пени (п. 1 ст. 75 НК РФ).

Корректировка расходов отчетного года

Корректировка расходов отчетного года

Рассмотрим, как в программе «1С:Бухгалтерия 8» редакции 3.0 можно исправить техническую ошибку, допущенную при регистрации документа поступления текущего года, если налогоплательщиком применяется упрощенная система налогообложения с объектом «Доходы минус расходы».

Пример 3

В октябре 2016 года организация ООО «Ромашка» заключила с арендодателем договор аренды офисного помещения. В этом же месяце в адрес арендодателя ООО «Ромашка» выплатило 200 000,00 руб. (в т. ч. НДС 18 %), из которых 100 000,00 руб. составляет арендная плата за IV квартал, и 100 000,00 руб. — обеспечительный платеж в сумме 100 000,00 руб.

В декабре 2016 года в учете ООО «Ромашка» ошибочно учтены затраты на аренду офисного помещения в сумме 200 000,00 руб.

В феврале 2017 года ошибка была обнаружена и исправлена. Корректировки в учете ООО «Ромашка» были внесены до представления налоговой декларации по УСН за 2016 год и до подписания бухгалтерской отчетности за 2016 год.

Затраты на аренду офисного помещения отражены в программе с помощью документа Поступление (акт, накладная) с видом операции Услуги (акт). В результате проведения документа были сформированы бухгалтерские проводки:

- Дебет 60.01 Кредит 60.02

- — на сумму зачтенной предоплаты за аренду помещения (200 000 руб.);

- Дебет 26 Кредит 60.01

- — на стоимость аренды помещения (200 000 руб.).

Сумма 200 000,00 отражена в регистре Книга учета доходов и расходов (раздел I) в качестве расхода УСН.

Для отражения ошибок в учете, допущенных пользователем при регистрации полученных от поставщика первичных документов, воспользуемся документом Корректировка поступления, который сформируем на основании документа Поступление (акт, накладная).

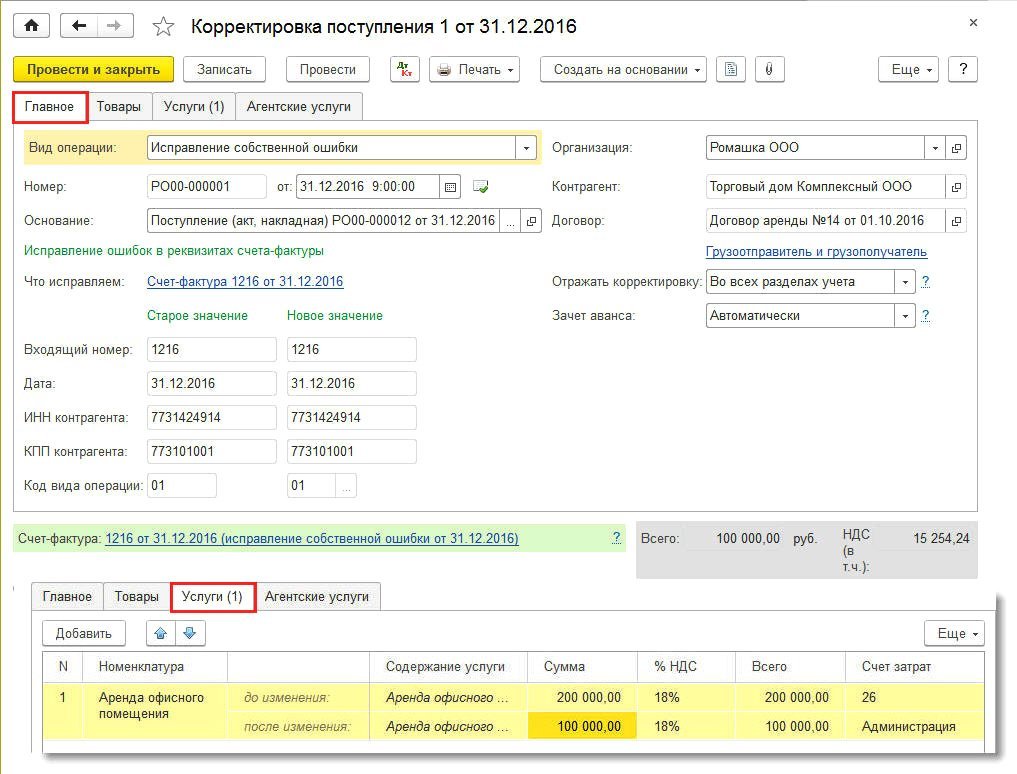

Форма документа Корректировка поступления на закладке Главное видоизменяется в зависимости от выбранного вида операции, а также от периода внесения изменений в документ-основание.

Согласно пункту 6 ПБУ 22/2010 ошибку отчетного года, выявленную после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, следует исправлять записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. Поэтому в нашем случае документ Корректировка поступления следует датировать декабрем 2016 года (поле от).

На закладке Главное в поле Вид операции доступны следующие операции:

- Исправление в первичных документах;

- Корректировка по согласованию сторон;

- Исправление собственной ошибки. Данная операция предназначена для исправления ошибок ввода данных, допущенных пользователем при регистрации первичных документов и (или) полученного счета-фактуры, и позволяет исправить ошибочно введенные реквизиты счета-фактуры, в том числе и суммовые показатели. Исправление относится к тому же периоду, что и сам некорректно введенный документ.

Поскольку по условиям Примера 3 в учете организации была допущена техническая ошибка, то необходимо выбрать вид операции Исправление собственной ошибки (рис. 3).

Рис. 3. Корректировка поступления

Табличная часть на закладке Услуги заполняется автоматически по документу, указанному в поле Основание. В строке после изменения нужно указать исправленные суммовые показатели.

После проведения документа Корректировка поступления сформируются следующие бухгалтерские проводки:

- Дебет 60.02 Кредит 60.01

- — на образовавшуюся сумму аванса поставщику (100 000,00 руб.), выплаченного в качестве обеспечительного платежа;

- СТОРНО Дебет 26 Кредит 60.01

- — на ошибочное завышение стоимости аренды помещения (-100 000,00 руб.).

Для целей налога, уплачиваемого в связи с применением УСН, вводятся корректирующие записи в ре-

гистры накопления Книга учета доходов и расходов (раздел I) и Расшифровка КУДиР.

В регистре Книга учета доходов и расходов (раздел I) сторнируется расход УСН на сумму 100 000,00 руб., а в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода автоматически отражается в хронологическом порядке по дате документа Корректировка поступления, то есть 31.12.2016.

Корректировка расходов прошлых лет

Корректировка расходов прошлых лет

Для упрощения учета по налогу, уплачиваемому в связи с применением УСН, в программе «1С:Бухгалтерия 8» редакции 3.0 реализован следующий механизм автоматической корректировки налогового учета в документе Корректировка поступления.

Если ошибки (искажения) привели:

- к завышению расходов прошлого налогового периода, то изменения в данные налогового учета вносятся за тот налоговый период, к которому относятся данные расходы. В этом случае необходимо представить уточненную декларацию за прошлый налоговый период;

- к занижению расходов прошлого налогового периода, то изменения в данные налогового учета вносятся в текущем периоде, то есть датой корректировки. Уточненную декларацию за прошлый налоговый период представлять не требуется, но программа не проверяет, был ли убыток в прошлом налоговом периоде.

Согласно этим правилам, если корректировка реализации была связана с увеличением количества проданных товаров, то корректировки в налоговом учете будут вноситься всегда в текущем периоде, независимо от периода внесения изменений.

При этом необходимо иметь в виду следующее: если ошибка, связанная с занижением расходов прошлого налогового периода, автоматически исправлена в текущем периоде, но при этом получен убыток в текущем периоде или в том периоде, к которому относится ошибка, то пользователю придется скорректировать данные налогового учета вручную и представить уточненную декларацию за прошлый налоговый период.

Пример 4

Техническая ошибка, допущенная в учете ООО «Ромашка» и описанная в Примере 3, обнаружена после представления налоговой декларации по УСН и после подписания бухгалтерской отчетности за 2016 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненную налоговую декларацию по УСН за 2016 год.

Для исправления ошибок, которые привели к завышению затрат прошлого налогового периода, также используется документ Корректировка поступления с видом операции Исправление собственной ошибки. Отличие заключается в том, что дата документа основания и дата корректировочного документа относятся к разным годам: в поле от документа Корректировка поступления укажем дату обнаружения ошибки, например, 22.05.2017.

После этого форма документа Корректировка поступления на закладке Главное видоизменяется: в области реквизитов Отражение доходов и расходов появляется поле Статья прочих доходов и расходов:. В этом поле нужно указать нужную статью — Прибыль (убыток) прошлых лет, выбрав ее из справочника Прочие доходы и расходы.

Порядок заполнения табличной части Услуги не отличается от порядка, описанного в Примере 3.

После проведения документа Корректировка поступления сформируются бухгалтерские проводки, датированные 22.05.2017:

- Дебет 60.02 Кредит 60.01

- — на образовавшуюся сумму аванса поставщику (100 000,00 руб.), выплаченного в качестве обеспечительного платежа;

- Дебет 60.01 Кредит 91.01

- — на сумму прочего дохода, выявленного в результате корректировки поступления прошлого года (100 000,00 руб.).

А в налоговом учете для целей УСН выполненные корректировки отражаются следующим образом:

- в регистре накопления Книга учета доходов и расходов (раздел I) сторнируются расходы на аренду, признанные в прошлом периоде;

- в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода отражается последней строкой, а в отчет Книга доходов и расходов УСН за 2017 год указанная корректировка не попадает;

- при автоматическом заполнении уточненной налоговой декларации по УСН за 2016 год выполненная корректировка отразится в составе показателей Раздела 2.2.

А теперь рассмотрим пример, когда расходы, относящиеся к прошлому налоговому периоду, увеличиваются.

Пример 5

В октябре 2016 года организация ООО «Ромашка» заключила с арендодателем договор аренды офисного помещения. В этом же месяце в адрес арендодателя ООО «Ромашка» выплатило арендную плату за IV квартал в сумме 200 000,00 руб. (в т. ч. НДС 18 %).

В декабре 2016 года в учете ООО «Ромашка» ошибочно учтены затраты на аренду офисного помещения в сумме 100 000,00 руб. Данная техническая ошибка обнаружена после представления налоговой декларации по УСН за 2016 год и после подписания бухгалтерской отчетности за 2016 год. По данным налогового учета в 2016 году доходы превышали расходы.

После проведения документа Корректировка поступления сформируются бухгалтерские проводки:

- Дебет 60.01 Кредит 60.02

- — на сумму зачтенной предоплаты за аренду помещения (100 000 руб.);

- Дебет 91.02 Кредит 60.01

- — на сумму прочего расхода, выявленного в результате корректировки поступления прошлого года (100 000,00 руб.).

Для целей налога, уплачиваемого в связи с применением УСН, вводятся корректирующие записи в ре-

гистры накопления Книга учета доходов и расходов (раздел I), Расшифровка КУДиР и Расходы при УСН.

При этом в регистре Книга учета доходов и расходов (раздел I) в текущем периоде отражается расход на аренду в сумме 100 000,00 руб.

Соответственно, указанная сумма отражается в Разделе I отчета Книга доходов и расходов УСН за 2017 год в составе расходов, учитываемых при исчислении налоговой базы. Уточненную декларацию за 2016 год представлять не требуется.

Если документы вида Корректировка реализации и Корректировка поступления не подходят для корректировки данных налогового учета при УСН, то следует использовать документ Запись книги учета доходов и расходов (УСН).

Для ввода записи в Раздел I книги учета доходов и расходов нужно вручную заполнить закладку I. Доходы и расходы, где указать сведения, соответствующие аналогичным полям КУДиР — дату и № первичного документа, содержание, доходы и расходы, учитываемые при расчете налога УСН. Можно ввести записи и в Раздел II КУДиР, используя закладки II. Расчет расходов на приобретение ОС и II. Расчет расходов на приобретение НМА.

52 Нижегородская область

Дата публикации: 16.08.2013

Издание: Портал газеты «Полезная площадь», 16.08.2013

Тема: Специальные налоговые режимы

Источник:

http://www.ppl.nnov.ru/content/12783

В связи с вопросами налогоплательщиков на упрощенной системе налогообложения относительно порядка представления уточненной налоговой декларации УФНС России по Нижегородской области поясняет следующее.

Если налогоплательщик самостоятельно выявил ошибку в декларации по упрощенной системе налогообложения (УСН), уже представленной им в налоговую инспекцию, и при этом ошибка привела к занижению налоговой базы, без уточненной декларации не обойтись. По общему правилу следует корректировать тот год, в котором он допустил выявленную ошибку.

Управление рекомендует уточнять декларацию в следующем порядке.

1. Уточненную декларацию нужно составлять по форме, действовавшей в том году, ошибки за который исправляются (п. 5 ст. 81 Налогового кодекса Российской Федерации).

2. На титульном листе «уточненки» следует указать в специальном поле порядковый номер изменяющего расчета. Например, если налогоплательщик в первый раз подает уточненный расчет за 2012 год, должен поставить на титульном листе 001.

3. Отражать в уточненной декларации нужно корректные данные, а не разницу между правильными и неправильными суммами. Действовать нужно так, будто декларация оформляется заново.

4. К уточненному отчету рекомендуется приложить сопроводительное письмо, в котором объясняется причина корректировки и ее содержание. Хороший вариант – приложить бухгалтерскую справку, на основании которой сделаны исправительные записи в учете.

5. Прежде, чем подавать уточненную декларацию, обязательно перечислите в бюджет недоимку и пени (п. 4 ст. 81 НК РФ).

Исправление ошибок в бухучете – задача, которая может отнять уйму времени в самый неподходящий момент. Именно поэтому опытные бухгалтеры знают способы предотвратить появление ошибок в бухучете: от контроля за первичкой до введения жесткого регламента в работу. Но зачастую даже это не спасает от обнаружения мелких, а иногда и не очень, погрешностей при подготовке годового отчета. А ведь это значит, что они могли попасть в отчетность, представленную ранее!

Разберемся в основных понятиях, способах исправить и предотвратить ошибки в бухгалтерском учете.

Ошибка – это неправильное отражение или вовсе неотражение фактов хозяйственной деятельности организации в ее бухгалтерском учете и/или бухгалтерской отчетности

Правила исправлений ошибок в бухучете и отчетности регламентируется приказом Минфина России от 28.06.10 № 63н.

ПБУ 22/2010 делит бухгалтерские ошибки на существенные и несущественные. Нас в первую очередь интересуют первые. Существенная ошибка – та, которая оказывает влияние на экономические решения, принимаемые на основе бухгалтерской отчетности в тот или иной период.

Не является ошибкой – неточность или пропуск в отражении фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации, выявленная в результате получения новой информации, которая не была доступна организации на момент отражения.

В бухгалтерских положениях нет четкого порога, после которого ошибку можно назвать существенной. Но поиск ошибок в бухучете – процесс, обязательный для любого налогоплательщика, а их выражение может быть определено как в абсолютных числах, так и в процентном соотношении. Вам нужно самостоятельно определить уровень, после которого ошибка получает статус существенной, и прописать в своей Учетной политике.

Если вы найдете ошибки в бухучете уже после того, как сдали отчетность – это может стать причиной дополнительных трудозатрат на перерасчет статей бухгалтерской отчетности. Штрафы за ошибки в бухучете тоже не редкость, поэтому советуем заниматься проверкой учета регулярно. Но если ошибка была допущена – лучше исправить ее сразу же. Рассмотрим, как это можно сделать.

Как исправлять ошибки в бухучете

Чтобы выбрать правильный способ исправления ошибок в бухучете, нужно определить: в каком документе была допущена ошибка – в отчетности или первичке, и когда была обнаружена ошибка – до отправки годовой отчетности или после.

Если ошибка в первичке

- Корректурный метод (для бумажных носителей информации) – неверные данные просто зачеркивают, при этом первичные сведения должны быть видны под зачеркиванием. Рядом же делается правильная запись. Исправление заверяется ответственным лицом, например, главбухом, ставится дата и печать компании при ее наличии.

- Метод «красного сторно» (для исправления проводок счетов) – если ввод был рукописный, то ошибочную проводку повторяют красным цветом. Выделенные красным цветом суммы в проводке вычитаются при подсчете итогов. Неверную запись следует аннулировать, а проводку повторить с указанием правильных данных. Если же для ввода сведений используется программное обеспечение, как правило, достаточно сделать ту же проводку, но сумму в ней обозначить со знаком минус. После сделать правильную запись. Неверная проводка будет автоматически вычитаться программой.

- Дополнительная проводка – подходит, если изначальная корреспонденция счетов верна, но в них указаны неправильные суммы либо если операция была поздно зафиксирована. Если в первоначальной проводке суммы недостает, делается дополнительная с остатком суммы, если же наоборот сумма была завышена, то дополнительная проводка делается с разницей избытка и проводится методом «красного сторно».

Обратите внимание, при таком способе исправления ошибок в бухучете и отчетности нужна справка-пояснение, в которой указывается причина корректировок.

Если ошибка обнаружена после сдачи отчетности

Все исправления вносятся в записи по счетам бухучета в месяце обнаружения ошибки в году, когда ошибка была обнаружена. Понесенные убытки или напротив полученную прибыль, возникшие в связи с этой ошибкой, следует перенести на счет 91.

Например, если существенная ошибка в бухотчетности за 2017 год будет выявлена уже после утверждения и сдачи в надзорные органы сведений в 2018 году, то исправления следует вносить по счетам бухучета уже 2018 года. В проводках при этом используйте счет 84.

Обратите внимание, существенные ошибки в бухучете прошлых отчетных периодов, исправленные в текущем периоде, в обязательном порядке указываются в пояснительной записке к годовой бухгалтерской отчетности следующего года.

Наказание за пропущенные ошибки в бухучете

Нарушение требований к бухгалтерскому учету регламентируется КоАП РФ, Статья 15.11 и определяет следующие штрафы за ошибки в бухучете:

- Грубое нарушение требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности – административный штраф на должностных лиц от 5 000 до 10 000 рублей.

- Повторное совершение административного правонарушения – административный штраф на должностных лиц от 10 000 до 20 000 рублей или дисквалификация на срок до 2-х лет.

Как предотвратить появление ошибок или выявлять их заранее

- Проводите регулярную инвентаризацию имущества и обязательств организации, не забывайте сверять расчеты с контрагентами.

- Анализируйте данные в регистрах бухгалтерского учета, не забывайте проверять регистры сопоставимости показателей по периодам (соответствие уровня доходов уровню расходов).

- Проверяйте нестандартные проводки и крупные (существенные) операции.

- Сопоставляйте показатели (арифметико-логический контроль) бухгалтерской отчетности.

- Используйте возможности вашей учетной системы для проверки бухгалтерского учета.

Вы сможете избежать ошибок при сдаче уже следующей отчетности!

Сейчас идет запись на специальный курс для бухгалтера, который раскрывает все способы для самостоятельного поиска и исправления учетных ошибок в базе «1С:Бухгалтерия 8», ред. 3.0, с использованием механизмов программы.

Курс удивит даже опытных пользователей: вы узнаете новые возможности ведения учета в программе и опробуете их на своих рабочих базах. Учебный центр «ГЭНДАЛЬФ» добавил к этому курсу дополнительные темы, которые помогают наиболее полно рассказать о способах поиска и методах исправления ошибок в учете:

- Проведение группового изменения реквизитов.

- Анализ учета по налогу на прибыль.

- Анализ учета по НДС.

После прохождения курса, вы сможете: оптимизировать работу с базами, самостоятельно находить и исправлять различные учетные ошибки; использовать механизмы программы «1С:Бухгалтерия 8», облегчающие поиск и исправление ошибок!

Расскажем вам о курсе подробнее, просто оставьте свои контакты в поле ниже.

Как исправить ошибки прошлых лет в бухгалтерском учёте

Что такое бухгалтерские ошибки и почему они возникают

Ошибки в бухгалтерском учёте — это неправильное отражение или пропуск фактов хозяйственной жизни (ФХД). Такие действия считаются ошибкой, если на момент создания учётных записей у организации была вся необходимая информация для верного отражения указанного ФХД. Правила исправления ошибок в бухгалтерском учёте установлены в ПБУ 22/2010.

Если же неточности в отражении ФХД стали понятны только впоследствии при получении новой информации, то ошибками они не являются (п. 2 ПБУ 22/2010). Подобные факты называются событиями после отчётной даты и регулируются отдельными нормативными документами. Мы рассказывали как раскрыть информацию о них в бухгалтерской отчетности в этой статье.

Причинами бухгалтерских ошибок могут быть как опечатки или неточности в подсчётах, так и неверное применение норм законодательства либо положений учётной политики компании. Возможны и умышленные искажения из-за недобросовестности ответственных лиц.

Например, с 1 января 2022 года вступили в силу несколько новых бухгалтерских стандартов. Поэтому в 2022 году были распространены ошибки, связанные с изменениями законодательства: бухгалтеры не соблюдали правила перехода на новые стандарты или по привычке продолжали применять старые нормы.

Чтобы помочь бухгалтерам разобраться с уже действующими ФСБУ, мы собрали в электронной книге подробные инструкции по применению пяти стандартов, вступивших в силу для обязательного применения. Пособие написано коллективом экспертов интернет-бухгалтерии «Моё дело» под редакцией директора по знаниям и развитию учётной системы Алексея Иванова — кандидата экономических наук и соразработчика ФСБУ. В каждой главе приведены примеры отражения конкретных ситуаций в бухгалтерском учёте, которые можно использовать в повседневной работе.

Новые ФСБУ: инструкция по применению

Бесплатная электронная книга — практическое пособие для бухгалтера.

Получите бесплатно!

Оставьте заявку в форме ниже, и мы вышлем вам запись

Что такое существенные и несущественные ошибки в бухучёте

Способы исправления ошибок в бухгалтерском учёте зависят от их существенности. Существенная ошибка в бухгалтерском учёте — это искажение данных, которое может повлиять на экономические решения пользователей отчётности (п. 3 ПБУ 22/2010). Несущественная ошибка в бухгалтерском учёте — это незначительное отклонение, которое неважно для пользователей и не повлияет на их решения, принимаемые на основании отчётности.

Критерии для определения существенности компания устанавливает сама и указывает в учётной политике. Это могут быть:

1. Количественные показатели: фиксированная сумма или определённый процент от статьи отчетности. Например, компания признаёт несущественной любую ошибку на сумму менее 1 000 рублей или ошибку, которая искажает значение статьи отчетности менее, чем на 5%.

2. Качественные показатели. Например, у компании есть два направления деятельности: основное и дополнительное. При этом выручка по дополнительному направлению составляет в среднем 2-3% от общей выручки компании. Тогда можно установить, что любые ошибки в учёте, связанные с дополнительным направлением, относятся к несущественным.

Исправление ошибок в бухгалтерском учёте прошлых лет, выявленных до подписания отчётности

Если существенную или несущественную ошибку в бухгалтерском учёте нашли до подписания отчётности, то порядок её исправления будет одинаковым (п. 5, 6 ПБУ 22/2010):

1. Если ошибка найдена до конца отчётного года, то её нужно исправить записью по соответствующим счетам в том же месяце, в котором она была обнаружена.

2. Если ошибка найдена в период между окончанием года и подписанием отчётности, то её нужно исправить декабрём отчетного года, также записями по соответствующим счетам.

Пример 1.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли в феврале 2023 года до подписания отчётности за 2022 год. Поэтому ошибку исправили, сделав сторнировочную проводку на 31.12.2022:

[Дт 62.1 Кт 90.1] 9 000 руб.

Исправление несущественных ошибок, выявленных после подписания бухгалтерской отчётности

В этом случае ошибку нужно исправить проводками по соответствующим счетам в периоде обнаружения и отнести разницу на прочие доходы или расходы текущего периода (п. 14 ПБУ 22/2010).

Пример 2.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли 20.04.2023 года, когда бухгалтерская отчётность за 2022 год уже была подписана.

Общая выручка компании за 2022 год составила около 100 млн руб., т.е. отклонение в 9 000 руб. — это примерно сотая доля процента. Поэтому данную ошибку исправили, как несущественную — отнесли сумму отклонения на прочие расходы 20.04.2023:

Дт 91.2 Кт 62 9 000 руб.

Исправление существенных ошибок, выявленных после подписания отчётности

До утверждения собственниками компании

В этом случае нужно сделать корректирующие проводки декабрём отчётного года, аналогично несущественной ошибке, найденной до подписания отчёта.

Если при этом подписанная отчётность уже была сдана в государственный информационный ресурс бухгалтерской отчётности (ГИРБО) или направлена другим внешним пользователям, то нужно повторно сдать в ГИРБО и во все иные адреса исправленные формы. При этом в новой отчётности нужно указать, что она предоставляется вместо предыдущей и раскрыть причины замены (п. 7,8 ПБУ 22/2010).

Срок для предоставления исправленной отчётности в ГИРБО — до 1 июля года, следующего за отчётным. Если отчётность исправили и утвердили после 1 июля, то её нужно направить в ГИРБО в течение 10 дней после утверждения, но не позднее 31 декабря года, следующего за отчётным (п. 5 ст. 18 закона № 402-ФЗ).

Пример 3.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли 20.04.2023 года, когда бухгалтерская отчётность уже была подписана, но ещё не была утверждена собственниками. Компания работает на общей налоговой системе и платит налог на прибыль по ставке 20%.

Общая выручка компании за 2022 год равна 150 000 руб., т.е. отклонение в 9 000 руб. — это 6%. Поэтому данную ошибку исправили как существенную, сделав сторнировочную проводку на 31.12.2023:

[Дт 62 Кт 90.1] 9 000 руб.

Кроме того, внесли изменения в отчётность за 2022 год:

1. В балансе уменьшили на 9 000 руб. статьи «Дебиторская задолженность» и «Нераспределённая прибыль» по состоянию на 31.12.2022.

2. В отчёте о финансовых результатах:

-

уменьшили на 9 000 руб. статьи «Валовая прибыль», «Прибыль от продаж» и «Прибыль до налогообложения»;

-

уменьшили на 1 800 руб. статью «Налог на прибыль»;

-

уменьшили на 7 200 руб. статью «Чистая прибыль».

После утверждения собственниками компании

В этом случае нужно отнести корректировки на нераспределённую прибыль (непокрытый убыток) в текущем периоде (п. 9 ПБУ 22/2010). При этом отчётность за предыдущие периоды переделывать и сдавать повторно не нужно (п. 10 ПБУ 22/2010). Кроме того, при исправлении бухгалтерской отчётности после утверждения собственниками следует пересчитать сравнительные показатели в отчётности за текущий период, на которые повлияла ошибка.

Пример 4.

Предположим, что существенная ошибка из примера 3 была найдена 30.04.2023, уже после того, как собственники компании утвердили отчётность за 2022 год. В этом случае излишнюю выручку нужно отнести на убыток проводкой на 30.04.2023:

Дт 84 Кт 62 9 000 руб.

Отчётность за 2022 год при этом не меняется, а отчётность за 2023 год нужно скорректировать:

1. В сравнительных показателях баланса на 31.12.2022 уменьшить на 9 000 руб. статьи «Дебиторская задолженность» и «Нераспределённая прибыль».

2. В сравнительных показателях отчёта о финансовых результатах:

-

уменьшить на 9 000 руб. статьи «Валовая прибыль», «Прибыль от продаж» и «Прибыль до налогообложения»;

-

уменьшить на 1 800 руб. статью «Налог на прибыль»;

-

уменьшить на 7 200 руб. статью «Чистая прибыль».

Если ошибка была несколько лет назад и этот период уже не отражается в текущей отчётности, то нужно скорректировать начальное сальдо по соответствующим статьям за самый ранний из представленных в отчёте периодов.

Например, была найдена ошибка в расчётах с поставщиками за 2020 год. В балансе за 2023 год есть три отчётные даты: 31.12.2021, 31.12.2022 и 31.12.2023. Нужно пересчитать статьи по учёту задолженностей на самую раннюю из них — 31.12.2021.

Организации, которые ведут упрощённый бухучёт, могут исправлять существенные ошибки, найденные после утверждения отчётности аналогично несущественным — декабрём отчётного года. Пересчитывать сравнительные показатели им не нужно.

Для удобства представим все варианты исправления бухгалтерских ошибок в виде таблицы.

|

Когда обнаружена ошибка |

Несущественная |

Существенная |

|

До конца отчётного года |

Запись по соответствующим счетам в месяце обнаружения в отчётном году |

|

|

По завершении отчетного года, но до подписания отчётности |

Запись по соответствующим счетам в декабре отчётного года |

|

|

После подписания и сдачи отчётности, но до её утверждения собственниками |

Запись по соответствующим счетам в месяце обнаружения с отнесением на прочие доходы (расходы) текущего периода |

Запись по соответствующим счетам в декабре отчётного года, повторное предоставление во все адреса, куда уже была сдана отчётность с ошибкой |

|

После утверждения отчётности собственниками |

Запись по соответствующим счетам в текущем периоде с отнесением на нераспределённую прибыль (непокрытый убыток); пересчёт сравнительных показателей в отчётности за текущий период* |

* организации с упрощённым учётом имеют право исправлять существенную ошибку, выявленную после утверждения отчётности, аналогично несущественной

Как раскрывать информацию об исправлении ошибок в бухгалтерской отчётности

В пояснительной записке к бухгалтерской отчётности нужно раскрывать следующую информацию (п. 15, 16 ПБУ 22/2010):

1. Суть ошибки: какие показатели искажены, на сколько, по какой причине.

2. Корректировки статей по предшествующим периодам, отраженным в отчётности, если это возможно сделать практически. Если нет возможности определить влияние ошибки на тот или иной предшествующий период, то нужно раскрыть причины этого и указать самый ранний период, за который внесены исправления.

3. При необходимости — сумму корректировки базовой и разводнённой прибыли на акцию.

4. Корректировки вступительного сальдо, если ошибка найдена за период, не отражённый в сравнительных показателях отчётности.

Эти правила распространяются на все организации, включая те, которые ведут упрощённый учёт. В общем случае компании с упрощённым бухучётом могут не оформлять пояснительную записку к бухгалтерской отчётности. Но если такая организация исправляла ошибки в учёте, то придётся составить этот документ.

Что будет, если не исправлять ошибки в бухучёте

За грубые нарушения правил ведения бухучёта штраф для ответственного должностного лица составляет от 5 до 10 тыс. руб. При повторном нарушении должностное лицо оштрафуют на сумму от 10 до 20 тыс руб, или дисквалифицируют на срок от 1 до 2 лет (ст. 15.11 КоАП РФ).

К грубым нарушениям для КоАП относится, например, искажение данных любой статьи бухгалтерской отчётности более, чем на 10% или занижение суммы налога из-за ошибок в учёте более, чем на 10%.

Кроме того, за грубые нарушения правил учёта доходов, расходов и объектов налогообложения предусмотрены штрафы для организации по статье 120 НК РФ:

1. Нарушения правил учёта без занижения облагаемой базы:

-

в течение одного налогового периода — 10 000 руб.;

-

в течение более, чем одного налогового периода — 30 000 руб.

2. Нарушения, которые вызвали занижение облагаемой базы — 20% от неуплаченного налога (взноса), но не менее 40 000 руб.

С точки зрения НК РФ к грубым нарушениям правил учёта относятся:

-

отсутствие первичных документов;

-

отсутствие учётных регистров;

-

систематическое (два или более раза за год) неверное отражение в учёте и отчётности фактов хозяйственной жизни.

Как исправить ошибки прошлых лет в налоговом учёте

От чего зависит порядок исправления ошибок в налоговом учёте

В отличие от бухучёта, для налоговых ошибок нет понятия «существенности». С точки зрения правил исправления ошибки в налоговом учёте можно разделить на три группы:

1. Не повлияли на сумму налога.

2. Привели к недоплате налога.

3. Привели к переплате налога.

Рассмотрим порядок исправления ошибок для каждого из этих вариантов.

Как исправить ошибки, которые не влияют на сумму налога

В общем случае налогоплательщик не обязан исправлять ошибки в декларации, которые не повлияли на сумму налога. Изменение декларации в такой ситуации — это право, а не обязанность налогоплательщика (п. 1 ст. 81 НК РФ).

Здесь речь идёт о различных опечатках: в отчётном периоде, названии компании, ИНН/КПП, ОКТМО, ФИО руководителя и т.п. Но на практике многое зависит от того, где именно допущена ошибка.

Если ошиблись в периоде или в ИНН, то лучше сдать исправленную форму. В противном случае налоговики, ориентируясь на правильный ИНН в своей базе данных, могут решить, что организация вовсе не сдала декларацию за данный период.

Бывают ситуации, когда исправлять декларацию при технических ошибках будет необходимо. При сдаче отчётности в электронном виде, если ошибки выявят при автоматической контрольной проверке, система не пропустит декларацию. Например — это неверное указание кода ИФНС, в которую сдают отчёт.

При незначительных опечатках, например, в ФИО директора, новый отчёт действительно можно не сдавать. Здесь важно учесть, что каждая «лишняя» уточнённая декларация привлекает внимание налоговиков к компании и повышает риск назначения выездной проверки (п. 4 ст. 89 НК РФ).

Как исправить ошибки, которые привели к недоплате налога

Налогоплательщик обязан исправить ошибки, если выяснилось, что в результате он недоплатил налог. В общем случае следует исправить ошибки в периоде, когда они были совершены и подать уточнённую декларацию (п. 1 ст. 54 НК РФ, п. 1 ст. 81 НК РФ).

Для налога на прибыль одна из типичных ошибок — включение части прямых расходов в состав косвенных. Косвенные расходы налогоплательщик может списать в текущем периоде в полном объёме, а прямые он должен включать только в той части, в которой они приходятся на проданную продукцию, товары, выполненные работы или оказанные услуги. Мы рассказывали как разделить прямые и косвенные расходы в налоговом учёте в этой статье.

При УСН налогоплательщики часто признают для налогового учёта расходы, которые не входят в закрытый список, приведённый в п. 1 ст. 346.16 НК РФ.

Кроме занижения суммы платежей в бюджет, подать уточнённую декларацию нужно в следующих случаях:

1. В исходной декларации была указана не вся необходимая информация (п. 1 ст. 81 НК РФ).

2. Налоговики по результатам камеральной проверки направили требование о внесении исправлений в декларацию и налогоплательщик не возражает (п. 3 ст. 88 НК РФ).

Однако налогоплательщик имеет право исправить ошибки, приведшие к занижению налога, в текущем периоде, если период, в котором допущена ошибка, определить невозможно (п. 1 ст. 54 НК РФ). В этом случае уточнённую декларацию подавать не нужно, все корректировки будут учтены в налоговой отчётности за текущий период. Для этого в декларации по налогу на прибыль есть специальная строка 400 приложения 2 к листу 02.

Также не нужно подавать уточнённую декларацию, если налог доначислен в ходе проверки и налоговики по её итогам не потребовали от налогоплательщика сдать новый отчёт (письмо ФНС РФ от 21.11.2012 № АС-4-2/19576).

Пример 5.

Компания из-за неверного распределения расходов между прямыми и косвенными занизила облагаемую базу по налогу на прибыль в третьем квартале 2022 года на 100 тыс. руб.

Ошибка была обнаружена во втором квартале 2023 года. В этом случае нужно провести исправление ошибки в регистре налогового учёта за 3 квартал 2022 года, сдать уточнённые декларации за 9 месяцев 2022 года и за 2022 год в целом, а также доплатить налог на прибыль в сумме 20 тыс руб. и пени.

Теперь предположим, что выявить период, в котором совершена ошибка, не удалось. В этом случае нужно включить 100 тыс. руб. во внереализационные доходы в периоде выявления — в декларацию за 1 полугодие 2023 года и далее в отчёты за 9 месяцев 2023 года и 2023 год.

Как исправить ошибки в налоговом учёте, которые привели к переплате налога

При переплате налога из-за ошибки налогоплательщик в общем случае не обязан подавать уточнённую декларацию, но имеет право это сделать (п. 1 ст. 81 НК РФ).

Такие ошибки часто возникают из-за того, что документы, подтверждающие расходы, приходят с опозданием, уже после закрытия периода и сдачи отчётности. В этом случае налогоплательщик имеет право принять их к учёту в текущем периоде.

Но есть ситуация, когда, по мнению Минфина, при переплате тоже обязательно подать уточнённую декларацию за прошедший период. Это случай, когда в прошедшем периоде из-за занижения расходов налог был переплачен, но в текущем периоде получен убыток (письмо Минфина РФ от 06.04.2020 № 03-03-06/2/27064).

Однако позиция Верховного Суда РФ по этому вопросу отличается от мнения налоговиков. Суд считает, что рассматривать результат расчётов с бюджетом (переплата или недоимка) следует не отдельно в периоде возникновения ошибки или в периоде корректировки, а в целом за все время с момента возникновения ошибки до даты корректировки. Если за указанный период в целом налог был переплачен, то исправлять ошибку можно в периоде обнаружения (определение ВС РФ от 12.04.2021 № 306-ЭС20-20307). Суды при рассмотрении подобных ситуаций в дальнейшем будут ориентироваться на позицию ВС РФ.

Ещё один особый случай относится к упрощёнке с объектом «Доходы». При этом спецрежиме налогоплательщик может уменьшить сумму налога на страховые взносы. Если он забыл это сделать ранее, то провести корректировку текущим периодом нельзя, так как уменьшить налог можно только за тот период, когда взносы были фактически уплачены. В этом случае для корректировки переплаты по налогу обязательно нужно будет подать уточнённую декларацию за прошедший период.

Как сдавать уточнённую налоговую декларацию и урегулировать расчёты по налогу

В общем случае НК РФ не регламентирует сроки предоставления уточнённой налоговой декларации. Есть только одно исключение. Если налоговики затребовали исправленную декларацию в рамках камеральной проверки, то её необходимо сдать в течение пяти дней после получения требования (п. 3 ст. 88 НК РФ). За нарушение этого срока предусмотрен штраф в размере 5 000 руб (п. 1 ст. 129.1 НК РФ).

В любом случае уточнённую декларацию нужно подать в ту ИФНС, где налогоплательщик зарегистрирован сейчас, вне зависимости от того, в какую инспекцию была подана первичная декларация. Сдавать новую декларацию нужно по той же форме и тем же способом, что была сдана первичная.

В новой декларации нужно заполнить все разделы, а не только те, в которых допущены ошибки. Суммы должны быть полные, а не разница между ошибочными и верными.

Номер корректировки на титульном листе нужно указывать, исходя из того, что первичная декларация имеет номер «0». У первой исправленной декларации будет номер «1», если потребуются еще исправления за тот же период, то номер «2» и т.д. В случае, если на момент выявления ошибки декларация за исправляемый период ещё не подана, то отчёт с верными данными нужно сдать, как первичный, с номером «0».

Чтобы не было вопросов от налоговиков, можно вместе с исправленной декларацией сразу предоставить пояснения, хотя формально такой обязанности у налогоплательщика нет. В общем случае пояснения можно составить в свободной форме, но для НДС есть специальный электронный формат (письмо ФНС РФ от 16.12.2016 № ММВ-7-15/682@).

Если по результатам исправления потребуется доплатить налог, то перед тем, как подать уточнённую форму, нужно сначала пополнить единый налоговый счёт (ЕНС). Переплата по ЕНС на момент подачи уточнённой декларации должна покрывать сумму неуплаченного налога и пени.

Если после подачи новой декларации сформируется положительное сальдо по ЕНС, то налогоплательщик может вернуть переплату (ст. 79 НК РФ) или зачесть её в счёт других платежей, своих или иного лица (ст. 78 НК РФ).

С 2023 года в связи с введением ЕНС не действует трёхлетнее ограничение на возврат или зачёт переплаты. Но речь идёт только о платежах, перечисленных после 01.01.2020 года. Излишне уплаченные до этой даты налоги и взносы не вошли в начальное сальдо по ЕНС на 31.12.2022. Поэтому вернуть эти суммы в 2023 году или позднее просто по заявлению не получится.

Чтобы вернуть налоги, уплаченные до 2020 года, налогоплательщик должен доказать в суде, что узнал о переплате позднее и этого момента ещё не прошло три года.

Что будет, если не исправлять ошибки в налоговом учёте

За искажение данных налогового учёта предусмотрена ответственность по статье 120 НК РФ. Это штраф до 30 тыс. руб., либо в размере 20% от суммы неуплаченного налога, если в результате нарушения была занижена налоговая база.

За неуплату или неполную уплату налогов или других обязательных платежей установлена ответственность по статье 122 НК РФ:

1. Штраф в размере 20% от неуплаченной суммы, если нарушение допущено неумышленно.

2. Штраф в размере 40% от недоимки — при наличии умысла. Например, если налогоплательщик использовал для снижения облагаемой базы «схемы» с участием фирм-однодневок.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Реклама: ООО «Мое дело», ИНН: 7701889831, erid: LjN8KKCXg