Ошибки в документах – счетах-фактурах и «первичке» (бумажных или электронных[1]) неизбежны. Ведь от ошибок, как известно, никто не застрахован. И не всегда в этом виновата компания, которая составляет документы. Случается так, что в процессе их оформления изменяются реквизиты самой компании или ее контрагента либо условия сделки.

В редких случаях учетные документы, имеющие погрешности в оформлении, можно оставить в том виде, в каком они составлены изначально. Чаще всего требуется внести в них исправления. Но как правильно это сделать? Какие требования законодательства следует учесть?

Ошибки в документах могут быть выявлены любым из участников сделки, но исправить их, несомненно, должно лицо, составившее документы. Согласия контрагента для этого (если только речь не идет о взаимной договоренности сторон об изменении стоимости ранее отгруженных товаров, оказанных услуг, выполненных работ) не требуется. Достаточно лишь уведомить о данном факте контрагента и, соответственно, после устранения ошибок направить ему исправленные экземпляры документов.

Как правило, ошибки допускаются одновременно и в первичном документе (товарной накладной, акте), и в счете-фактуре, хотя на практике могут быть ситуации, когда требуется исправить только один из них.

Основания и правила устранения погрешностей в оформлении вышеупомянутых документов в главном схожи: обязательному исправлению подлежат существенные ошибки. Но имеются и некоторые различия, которые как раз и обусловлены разными подходами к определению степени существенности ошибки, выявленной в первичном учетном документе либо счете-фактуре.

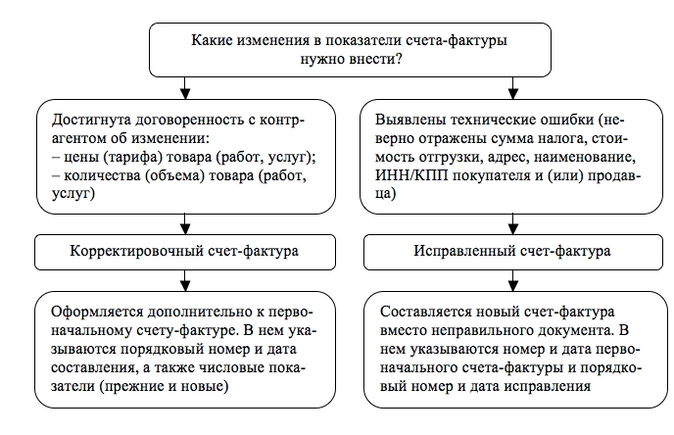

Порядок исправления ошибок в счете-фактуре, который представляет собой документ налогового учета, определен гл. 21 НК РФ. В частности, ее положения помимо первичного документа допускают составление налогоплательщиками еще двух видов документов: корректировочного и исправленного (ст. 169 НК РФ). Ситуации, при которых необходимо составить тот или иной счет-фактуру, следует различать.

Несмотря на то, что корректировочный счет-фактура имеет свой порядковый номер и в нем указывается дата составления, он по своей сути является дополнением к первоначальному счету-фактуре. Ведь в нем наравне с ранее отраженными сведениями об осуществленной операции дополнительно отражаются новые стоимостные и количественные показатели ранее отгруженных товаров, выполненных работ или оказанных услуг, а также окончательный результат произведенной корректировки (то есть увеличение или уменьшение показателей) (п. 1, 2 Правил заполнения корректировочного счета-фактуры[2]).

Налоговые нормы (п. 3 ст. 168, п. 10 ст. 172 НК РФ) предписывают составлять корректировочный счет-фактуру только при определенных обстоятельствах (которые приводят к изменению цены (тарифа) и объема (количества) отгрузки) и при достижении взаимной договоренности между участниками сделки о корректировке стоимости (количества или цены). К числу определенных обстоятельств, в частности, относится следующее:

Принимая во внимание форму корректировочного счета-фактуры и правила его заполнения, можем с уверенностью утверждать, что поводом для составления такого документа является не исправление существенных ошибок, допущенных при его оформлении, а согласованная сторонами корректировка стоимости (количества или цены) по совершенной операции. Словом, упомянутая коррекция не имеет ничего общего с исправлением ошибок.

Исправлять счет-фактуру необходимо в том случае, если в первоначальном документе допущены существенные ошибки. Такими признаются ошибки, которые препятствуют налогоплательщику реализовать право на вычет «входного» НДС. Если же ошибка не признается таковой, изменения в счет-фактуру можно не вносить.

Названные ошибки в счете-фактуре перечислены в таблице 1. Таблица 1

Вид ошибки

В чем проявляется

Строка, графа счета-фактуры

Нельзя определить, кто именно является продавцом или покупателем (пп. 2 п. 5, пп. 2 п. 5.1 ст. 169 НК РФ)

Неверно указаны сведения в наименовании, адресе, ИНН/КПП продавца или покупателя*

Строки 2, 2а, 2б, 6,6а, 6б

Нельзя определить, какой именно товар, работа или услуга реализованы или приобретены (пп. 5 п. 5, пп. 4 п. 5.1 ст. 169 НК РФ)

Неверно указано наименование товара, работ или услуг

Графа 1

Невозможно определить стоимость отгруженных товаров (работ, услуг) или сумму предоплаты (пп. 8 п. 5, пп. 5 п. 5.1 ст. 169 НК РФ)

Неверно, например, указаны:

– наименование валюты (пп. 6.1 п. 5, пп. 4.1 п. 5.1 ст. 169 НК РФ);

– количество товаров (работ, услуг) (пп. 6 п. 5 ст. 169 НК РФ);

– цена товаров (работ, услуг) (пп. 7 п. 5 ст. 169 НК РФ)**

Строка 7, графы 3, 4, 5

Невозможно определить ставку НДС (пп. 10 п. 5, пп. 6 п. 5.1 ст. 169 НК РФ)

Указана ставка 18%, а налог исчислен исходя из ставки 10% либо по операциям, поименованным в ст. 149 НК РФ, начислен НДС по ставке 10 или 18%

Графа 7

Нельзя определить предъявляемую покупателю сумму налога (пп. 11 п. 5, пп. 7 п. 5.1 ст. 169 НК РФ)

Допущена арифметическая ошибка при умножении графы 5 на графу 7 или не заполнены показатели указанных граф

Графа 8

Нельзя определить, кем подписан счет-фактура (п. 6 ст. 169 НК РФ)

Счет-фактура завизирован лицом, не имеющим на это полномочий***

Строки для указания Ф. И. О. и проставления подписей

*

**

Счета-фактуры с арифметическими ошибками, допущенными в графе 5 (в ней отражается результат перемножения показателей граф 3 и 4), не могут признаваться основанием для принятия к вычету сумм НДС (письма Минфина России от 18.09.2014 № 03‑07‑09/46708, от 30.05.2013 № 03‑07‑09/19826).

***

Обобщим сказанное. Составлять исправленный счет-фактуру необходимо, если:

Если ошибка в счете-фактуре не препятствует идентификации продавца, покупателя, наименования товаров (работ, услуг), их стоимости, а также налоговой ставки и суммы налога, предъявленной покупателю, то новые экземпляры счетов-фактур не составляются (п. 7 Правил заполнения счета-фактуры[6]).

Исправленный счет-фактура – это новый счет-фактура (а не дополнение – как корректировочный счет-фактура), который оформляется вместо неправильного документа. Способ составления – бумажный или электронный, значения в данном случае не имеет. Причем исправленному счету-фактуре присваиваются не новый номер и дата, а указываются номер и дата первоначального счета-фактуры (то есть показатель строки 1 остается неизменным). В то же время заполняется строка 1а счета-фактуры, в которой отражаются порядковый номер и дата исправления. Остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются в соответствии с настоящим документом (абз. 3 п. 7 Правил заполнения счета-фактуры).

И последнее. Изложенный порядок применяется и при внесении исправлений в корректировочный счет-фактуру (при выявлении в ранее составленном документе существенных ошибок) (п. 6 Правил заполнения корректировочного счета-фактуры).

Подведем предварительные итоги. Резюмируя вышесказанное, покажем схематично отличия между корректировочным и исправленным счетами-фактурами.

Итак, исправленный счет-фактура составлен. Нужно ли вносить изменения в «первичку»?

Счета-фактуры оформляются на основании первичного документа (товарной накладной, акта оказанных услуг или выполненных работ). Поэтому если в счете-фактуре имела место ошибка, то она почти гарантировано присутствует и в первичном документе («почти» – когда оба документа составляются вручную без применения специализированных автоматизированных средств учета). И если ошибка является существенной для счета-фактуры, то таковой она будет и для первичного документа. Данный вывод обусловлен: Таблица 2

Обязательные реквизиты

первичного документа

Перечень существенных ошибок

в счете-фактуре

Указываются:

– наименование документа;

– дата составления документа;

– наименование лица, составившего документ;

– содержание факта хозяйственной жизни;

– величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

– наименование должностей лиц, ответственных за оформление документа;

– подписи и Ф. И. О. лиц, подписавших документ

Неверно отражены:

– наименование, адрес, ИНН/КПП продавца и (или) покупателя;

– наименование товаров, работ или услуг;

– наименование, код валюты;

– количество товаров (работ, услуг);

– цена товаров (работ, услуг);

– применяемая ставка налога;

– Ф. И. О. лиц, уполномоченных на подписание счетов-фактур

В обоснование данного тезиса можем привести следующие аргументы.

Во-первых, возможность внесения исправлений в первичные учетные документы установлена ч. 7 ст. 9 Закона о бухгалтерском учете. Здесь же оговаривается, что исправлению подлежит не всякий документ. Например, нельзя изменить кассовые и банковские документы (п. 4.7 Указания ЦБ РФ от 11.03.2014 № 3210‑У, п. 16 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ[9]).

Во-вторых, механизм внесения исправлений в первичные документы ч. 7 ст. 9 Закона о бухгалтерском учете не регламентирован. Здесь установлены лишь минимальные требования к содержанию исправленного первичного документа: обязательное указание даты внесения исправлений, а также идентифицирующих сведений о лицах, сделавших это. По сути, в норме изложены основные правила корректурногоспособа внесения исправлений, порядок осуществления которого приведен в разд. 4 Положения о документах и документообороте в бухгалтерском учете[10] (далее – Положение).

Между тем отсутствие в Законе о бухгалтерском учете детализированного порядка внесения исправлений в первичные учетные документы дает организациям определенную свободу. Они вправе разработать подходящий способ осуществления правки в «первичке» с учетом особенностей документооборота (разумеется, этот момент необходимо отразить в учетной политике).

Кстати, на наличие у экономических субъектов подобного права Минфин указал в Письме от 22.01.2016 № 07‑01‑09/2235. И это справедливо, поскольку в случае применения электронных документов внесение в них исправлений, например, вышеупомянутым корректурным способом невозможно.

В настоящее время распространены следующие способы внесения исправлений в первичные учетные документы. 1. Внесение исправлений в изначальный учетный документ.

Алгоритм действий в данном случае определен разд. 4 Положения. Этот способ применяется в отношении документов, составленных вручную или автоматизированным способом (то есть при помощи специализированных бухгалтерских программ, например 1С: Бухгалтерия). Ведь в последнем случае, несмотря на, казалось бы, электронный метод создания документа, он таковым не является, так как в документообороте подобный документ используется как обычный бумажный.

Порядок действий таков: зачеркиваются неправильный текст или суммы и надписываются над зачеркнутым исправленный текст или суммы. Зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное. Устранение ошибки должно быть оговорено надписью «исправлено», подтверждено подписью лиц, подписавших документ. Также проставляется дата исправления.

Недостатком данного способа является невозможность его использования, если нужно внести не одно, а несколько исправлений в документ (последний становится нечитаемым). Неудобен он и при исправлении двусторонних документов, поскольку изменения должны быть внесены в оба экземпляра[11]. 2. Выставление нового (корректирующего) документа.

Сразу оговоримся, названный метод основан на способе внесения исправлений по аналогии с утвержденным порядком составления исправленных счетов-фактур, который прописан в п. 7 Правил заполнения счета-фактуры. А название – новый (корректирующий) документ – взято из Рекомендаций Фонда НРБУ БМЦ Р-41/2013‑КпР «Внесение исправлений в первичные документы»[12]. Хотя по смыслу анализируемого вопроса и с учетом используемой аналогии со счетами-фактурами в данном случае правильнее говорить о новом (исправленном) документе. Но чтобы не путать читателя, мы не будем отступать от используемой в названных рекомендациях терминологии (тогда как фактически мы будем говорить именно о составлении нового первичного документа взамен неправильного).

При применении данного метода необходимо соблюсти минимальные требования ч. 7 ст. 9 Закона о бухгалтерском учете: составленный новый документ должен идентифицировать исправленный по дате внесения исправления и подтверждать его подлинность подписями (с расшифровкой) лиц, составивших документ.

Обратите внимание

Хотя при обнаружении ошибок в первичном документе Законом о бухгалтерском учете не предусмотрена замена ранее принятого к учету первичного учетного документа новым (на это, в частности, указали финансисты в Письме № 07‑01‑09/2235), арбитры тем не менее считают возможным осуществление подобной замены.

Например, в Постановлении Девятнадцатого арбитражного апелляционного суда от 21.02.2013 по делу № А64-3569/2012 отмечено: закон не исключает права налогоплательщика и его контрагентов вносить исправления в счета-фактуры и первичные документы, составленные с нарушением установленного порядка либо содержащие недостоверные сведения о совершенных хозяйственных операциях, и не запрещает налогоплательщику устранять несоответствие первичных документов требованиям бухгалтерского законодательства путем внесения в неправильно оформленный документ исправлений, его переоформления, замены на оформленный в установленном порядке и представлять переоформленные первичные документы в налоговый орган или в суд для обоснования правомерности применения налоговых вычетов или расходов по налогу на прибыль.

В части электронных документов необходимо пояснить следующее. В силу технических особенностей их составления использование корректурного способа внесения исправлений не представляется возможным. Следовательно, в случае применения электронного документооборота единственным возможным вариантом устранения ошибок является составление нового (корректирующего) документа.

В настоящее время утверждены лишь электронные форматы некоторых первичных документов (см. Письмо ФНС России от 09.02.2016 № ЕД-4-2/1984@):

О перспективе расширения в ближайшее время перечня электронных первичных документов ФНС сообщила в Письме от 09.12.2015 № ЕД-4-2/21577, указав, какие именно мероприятия проводятся в этой области.

Но вернемся от перспектив к реалиям. Форматы не всех указанных выше первичных документов предусматривают специального поля для отражения номера и даты исправления. А это (как упоминалось ранее) необходимый атрибут для устранения ошибок в «первичке». Однако данная проблема решается довольно легко. Ведь хозяйствующий субъект вправе дополнить документ обозначенными полями самостоятельно: например, форму электронного первичного документа – информационным полем, в котором будут отражаться сведения о номере и дате исправления.

* * *

Резюмируем сказанное. Внесение исправлений в счета-фактуры и первичные документы требует от вносящего их налогоплательщика определенных знаний. При выявлении в счетах-фактурах ошибок (подчеркнем, существенных) необходимо составить новый (это важно!) «исправительный» документ (независимо от формата первоначального – бумажного или электронного). Причем согласовывать внесение изменений в счет-фактуру с контрагентом не нужно.

Соответствующие изменения, как правило, требуется внести и в первичный документ (товарную накладную, акт оказанных услуг или выполненных работ), поскольку счет-фактура оформляется на основании этого документа. И если ошибка является существенной для счета-фактуры, то таковой она, вероятно, будет считаться и для первичного документа.

Способ внесения исправлений в «первичку» хозяйствующий субъект вправе разработать самостоятельно с учетом особенностей документооборота. Подобная возможность обусловлена отсутствием в Законе о бухгалтерском учете детализированного механизма внесения исправлений в первичные учетные документы.

На практике распространены такие способы устранения ошибок: [1] Федеральный закон от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете» (далее – Закон о бухгалтерском учете) допускает два способа оформления первичных документов: на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью. Ни один из них не является приоритетным, поскольку электронный документ равнозначен бумажному (разумеется, если они оформлены и подписаны с учетом требований законодательства). Также в электронной форме можно составлять счета-фактуры (п. 1 ст. 169 НК РФ). [2] Утверждены Постановлением Правительства РФ от 26.12.2011 № 1137 (далее – Постановление № 1137). [3] См. Письмо Минфина России от 01.04.2015 № 03‑07‑09/18053. [4] См. Письмо Минфина России от 13.07.2012 № 03‑07‑09/66. [5] См. письма Минфина России от 12.05.2012 № 03‑07‑09/48, ФНС России от 01.02.2013 № ЕД-4-3/1406@. [6] Утверждены Постановлением № 1137. [7] Письмом ФНС России от 12.02.2015 № ГД-4-3/2104@ данные разъяснения доведены до сведения территориальных налоговых органов и налогоплательщиков. [8] Буквально финансисты перечислили в названном письме квалифицирующие признаки несущественных ошибок для первичных документов. Это ошибки, не препятствующие идентификации продавца, покупателя товаров (работ, услуг), наименования товаров (работ, услуг) и их стоимости, других обстоятельств документируемого факта хозяйственной жизни. Хотя в данном письме обозначен подход к недочетам в документах применительно к налогу на прибыль, полагаем, его можно распространить на НДС. Ведь условием для признания вычетов наравне с наличием счетов-фактур является и наличие первичных документов, на основании которых товары (работы, услуги) принимаются к учету (п. 1 ст. 172 НК РФ). [9] Утверждено Приказом Минфина России от 29.07.1998 № 34н. [10] Утверждено Минфином СССР от 29.07.1983 № 105. Несмотря на солидный возраст Положения, оно является действующим и применяется в части, не противоречащей Закону о бухгалтерском учете. [11] Как отмечено в Постановлении Десятого арбитражного апелляционного суда от 16.01.2015 № 10АП-14763/2014 по делу № А41-53651/14, одностороннее изменение сведений в первичных документах без взаимного волеизъявления сторон противоречит закону и не влечет правовых последствий (см. также Постановление Первого арбитражного апелляционного суда от 30.06.2015 по делу № А43-27322/2014). [12] Текст документа можно найти на сайте www.bmcenter.ru. [13] Формат данных документов рекомендован Приказом ФНС России от 21.03.2012 № ММВ-7-6/172@. [14] Формат утвержден Приказом ФНС России от 30.11.2015 № ММВ-7-10/551@. [15] Формат утвержден Приказом ФНС России от 30.11.2015 № ММВ-7-10/552@.

Корректировочный счет-фактура

Исправленный счет-фактура

Существенные ошибки

Если в счете-фактуре есть опечатки в наименовании покупателя (заглавные буквы заменены строчными и наоборот, проставлены лишние символы (тире, запятые) и др.), которые не препятствуют идентификации покупателя, то такой счет-фактура не является основанием для отказа в принятии к вычету сумм налога (Письмо Минфина России от 02.05.2012 № 03‑07‑11/130).

Некоторые суды (см. Постановление ФАС ДВО от 10.06.2014 № Ф03-2116/2014 по делу № А51-17093/2013) считают, что подписание счетов-фактур неустановленными лицами в силу п. 2 ст. 169 НК РФ уже является самостоятельным основанием для отказа в принятии налоговых вычетов по НДС. Однако есть судебные решения (см. Постановление АС СКО от 11.06.2015 № Ф08-3452/2015 по делу № А32-26952/2012), в которых арбитры признали подписание счетов-фактур неустановленным и неуполномоченным лицом несущественным обстоятельством.

Порядок составления исправленного счета-фактуры

Надо ли исправлять первичные документы?

Порядок исправления первичных документов можно разработать самостоятельно

Нюансы, которые нужно учесть при утверждении способа исправления «первички»

Мы собрали ответы экспертов 1С на частые вопросы по исправлению ошибок, допущенных в учете и отчетности по НДС, а также в бухгалтерском и налоговом учете для целей налогообложения прибыли. Рассказываем, как исправить ошибки и отразить исправления в «1С:Бухгалтерии 8» ред.3.0.

Как исправить ошибки в номерах, датах и суммах полученных счетов-фактур, зарегистрированных в прошлых налоговых периодах?

Если покупатель вручную регистрирует в учетной системе первичные документы и счета-фактуры, поступившие от продавцов, то ситуация, когда возникают технические ошибки (неправильно введен номер или дата счета-фактуры и пр.), не такая уж и редкая. Как следствие, появляются ошибки в регистрационных записях книги покупок, которые приводят к отражению недостоверных сведений в Разделе 8 декларации по НДС. Ошибки ввода можно минимизировать, если использовать обмен электронными документами (ЭДО).

Об обмене электронными документами из «1С:Бухгалтерии 8» (ред. 3.0), применении УПД и УКД эксперты 1С рассказывали на лекции от 14.12.2017 в 1С:Лектории.

Допущенные при регистрации счетов-фактур ошибки может обнаружить сам налогоплательщик, а может выявить налоговый орган при проведении камерального контроля (п. 3 ст. 88 НК РФ).

В первом случае налогоплательщику придется представить в налоговый орган уточненную налоговую декларацию с корректными сведениями. Несмотря на то, что обязанность по представлению уточненной декларации возникает только в случае, если допущенные ошибки привели к занижению суммы налога, подлежащей уплате в бюджет (п. 1 ст. 81 НК РФ), исправление сведений, ранее представленных в Разделе 8 декларации по НДС, возможно только путем представления уточненной налоговой декларации.

Во втором случае налогоплательщик получит от налогового органа сообщение с требованием представления пояснений (п. 2.7 Рекомендаций по проведению камеральных налоговых проверок, направленных письмом ФНС России от 16.07.2013 № АС-4-2/12705). В ответ на полученное сообщение налогоплательщик должен направить в налоговый орган пояснение с указанием корректных данных. При этом необходимость в последующем представлении уточненной декларации у налогоплательщика отсутствует, хотя ФНС России рекомендует это сделать (письмо от 06.11.2015 № ЕД-4-15/19395).

И в том, и в другом случае налогоплательщику придется уточнять данные, ошибочно введенные в учетную систему, и вносить исправления в книгу покупок.

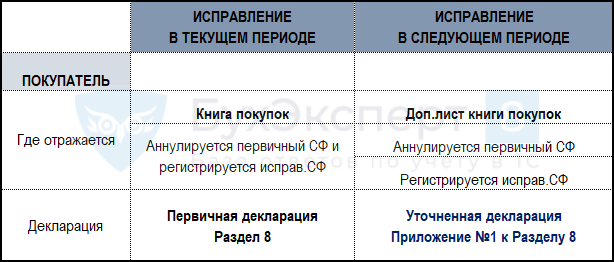

Ошибки, допущенные в прошлых налоговых периодах, исправляются путем аннулирования ошибочных регистрационных записей и внесения новых регистрационных записей в дополнительном листе книги покупок (п.п. 4, 9 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 № 1137 (далее — Постановление № 1137), письмо ФНС России от 30.04.2015 № БС-18-6/499@). Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 6 Правил заполнения дополнительного листа книги покупок, утв. Постановлением № 1137).

Для исправления технических ошибок, допущенных при регистрации полученного счета-фактуры, в программе «1С:Бухгалтерия 8» редакции 3.0 используется документ Корректировка поступления (раздел Покупки) с видом операции Исправление собственной ошибки.

Документ можно создавать на основании документа Поступление (акт, накладная), в этом случае основные поля на закладке Главное и табличная часть на закладках Товары или Услуги будут заполнены сразу при открытии документа.

Операция Исправление собственной ошибки позволяет исправить ошибочно введенные реквизиты счета-фактуры:

- номер и дату;

- ИНН и КПП контрагента;

- код вида операции;

- суммовые и количественные показатели.

Если технические ошибки не затрагивают суммовые или количественные показатели, то на закладке Главное в поле Отражать корректировку целесообразно установить значение Только в учете НДС, поскольку исправление технических ошибок ввода реквизитов счета-фактуры не влияет на отражение операций на счетах бухгалтерского учета и не требует внесения записей в регистр бухгалтерии.

В блоке Исправление ошибок в реквизитах счета-фактуры:

- в строке Что исправляем автоматически проставляется гиперссылка на исправляемый документ Счет-фактура полученный;

- для реквизитов: Входящий номер, Дата, ИНН контрагента, КПП контрагента, Код вида операции формируются две колонки с показателями Старое значение и Новое значение, куда изначально автоматически переносятся соответствующие сведения из документа Счет-фактура полученный.

Для исправления реквизита, содержащего ошибки (например, ошибочного номера счета-фактуры), соответствующий показатель в колонке Новое значение необходимо заменить на правильный (рис. 1).

Рис. 1. Исправление технической ошибки, допущенной при регистрации полученного счета-фактуры

Технические ошибки могут возникать при переносе в документы учетной системы информации из первичных документов о цене и количестве приобретенных товаров (работ, услуг, имущественных прав), а также о ставке и сумме предъявленного НДС.

В этом случае в поле Отражать корректировку следует установить значение Во всех разделах учета, если необходимо одновременно скорректировать данные бухгалтерского и налогового учета по налогу на прибыль и НДС.

Устранение ошибок, затрагивающих количественно-суммовые показатели, выполняется на закладках Товары или Услуги. Табличная часть Товары (Услуги) заполняется автоматически по документу-основанию.

Каждой строке исходного документа соответствуют две строки в документе корректировки: до изменения и после изменения. В строке после изменения нужно указать исправленные суммовые (количественные) показатели.

В результате проведения документа Корректировка поступления с видом операции Исправление собственной ошибки:

- в строке Счет-фактура внизу документа появляется гиперссылка на новый автоматически созданный документ Счет-фактура полученный, который является, по сути, «техническим дубликатом» ранее введенного ошибочного документа по операции приобретения товаров. Все поля нового документа Счет-фактура полученный будут заполнены автоматически на основании сведений, указанных в документе Корректировка поступления;

- вносятся записи в специальные регистры для целей учета НДС.

В дополнительном листе книги покупок будут отражены две записи:

- аннулирование записи по полученному счету-фактуре, содержащему ошибки в реквизитах;

- регистрационная запись по тому же самому счету-фактуре с исправленными реквизитами.

1С:ИТС

Подробнее о порядке исправления ошибок ввода реквизитов полученного счета-фактуры в «1С:Бухгалтерии 8» (ред. 3.0) см. в справочнике «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет».

После утверждения годовой бухгалтерской отчетности организация, применяющая общую систему налогообложения (ОСНО), выявила ошибку прошлого года: завышена сумма прямых расходов в бухгалтерском учете и для целей налогообложения прибыли. При этом за прошлый год получен убыток, а в текущем году получена прибыль. Можно ли корректировку по налогу на прибыль отразить в текущем году?

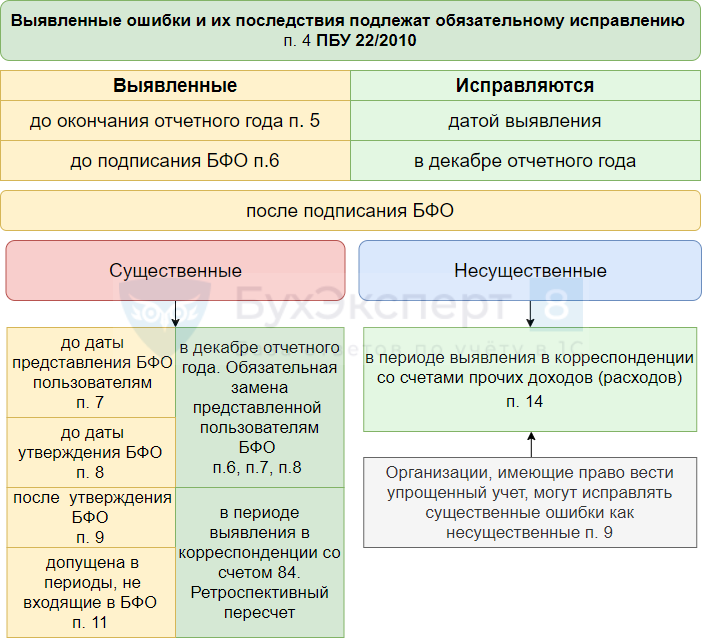

В бухгалтерском учете ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется в текущем отчетном периоде (п.п. 9, 14 Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н, далее — ПБУ 22/2010).

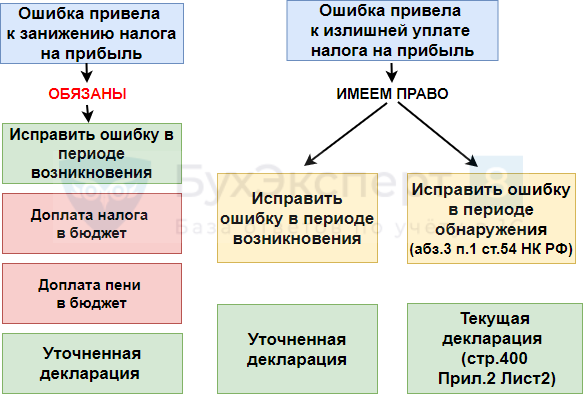

В налоговом учете, в том числе и для целей налогообложения прибыли, по общему правилу, в соответствии с пунктом 1 статьи 54 НК РФ, ошибки (искажения) исправляются в том периоде, в котором они были совершены. В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если:

- невозможно определить период совершения этих ошибок (искажений);

- такие ошибки (искажения) привели к излишней уплате налога.

Очевидно, что завышение суммы прямых расходов не могло привести к излишней уплате налога на прибыль за прошлый год. Налог за прошлый период не был излишне уплачен еще и потому, что у организации в прошлом году образовался убыток, следовательно, такие ошибки учитываются относительно налогового периода, в котором они были совершены (письмо Минфина России от 07.05.2010 № 03-02-07/1-225). Поэтому организация должна выполнить перерасчет налоговой базы и суммы налога за период совершения ошибки, а также представить в налоговый орган уточненную налоговую декларацию за прошлый год (абз. 1 п. 1 ст. 81 НК РФ).

В «1С:Бухгалтерии 8» редакции 3.0 ошибку прошлых лет, связанную с завышением расходов, можно исправить либо документом Корректировка поступления, либо документом Операция.

Отметим, что внутренним регламентом организации корректировка данных прошлого года (в том числе и данных налогового учета) в программе может быть запрещена: установлена дата запрета изменения данных прошлого года, и «открывать» закрытый период недопустимо.

Если изменения в данные налогового учета (НУ) за прошлый год все же вносятся, то меняется финансовый результат в НУ, поэтому возникает необходимость заново сформировать операцию Реформация баланса, причем без перепроведения всех остальных документов, чтобы не затронуть данные бухгалтерского учета.

Избежать указанных трудностей можно, если выполнить следующие действия:

- в текущем периоде исправить ошибку только в бухгалтерском учете — записями по соответствующим счетам в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)» или со счетом 91 «Прочие доходы и расходы» в зависимости от существенности ошибки (п.п. 9, 14 ПБУ 22/2010);

- для организаций, применяющих Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 № 114н (далее — ПБУ 18/02), отразить постоянную разницу (ПР). В данном случае под ПР понимаются доходы, формирующие бухгалтерскую прибыль отчетного периода, но не учитываемые при определении налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов;

- вручную составить регистр налогового учета за прошлый год, где отразить уменьшение прямых расходов;

- заполнить и представить в ФНС уточненную декларацию по налогу на прибыль за прошлый год;

- доначислить и доплатить налог на прибыль за прошлый период;

- рассчитать, начислить и уплатить пени по налогу на прибыль.

Организация (на ОСНО, плательщик НДС, положения ПБУ18/02 не применяет) обнаружила ошибки: в прошлых отчетных периодах текущего года не все расходы были отражены в учете. Как и в каком периоде нужно зарегистрировать в программе соответствующие документы?

Как следует из вопроса, неотраженные вовремя расходы и момент обнаружения данного факта относятся к одному и тому же налоговому периоду.

В этом случае документы, учитывающие расходы (Поступление (акт, накладная), Поступление доп. расходов, Требование-накладная, Операция и т. д.) и относящиеся к прошлым отчетным периодам текущего года, можно зарегистрировать в момент их получения или обнаружения, то есть до окончания текущего года.

Таким образом, указанные расходы автоматически будут учтены при определении налоговой базы (прибыли) текущего отчетного (налогового) периода, которая в соответствии с пунктом 7 статьи 274 НК РФ определяется нарастающим итогом с начала года.

Поскольку в данной ситуации ошибки, допущенные в декларациях по налогу на прибыль за прошлые отчетные периоды текущего года, не привели к занижению суммы налога, подлежащей уплате, то организация не обязана представлять в ИФНС уточненные декларации за эти периоды (абз. 2 п. 1 ст. 81 НК РФ).

А как быть, если организация выявила в текущем отчетном (налоговом) периоде расходы, относящиеся к прошлым налоговым периодам (например, в связи с тем, что первичные документы были получены не вовремя)?

По мнению Минфина России (письмо от 24.03.2017 № 03-03-06/1/17177), такое неотражение является искажением налоговой базы предыдущего налогового периода, поэтому действовать надо в соответствии с положениями статьи 54 НК РФ. При этом, если в текущем отчетном (налоговом) периоде организация понесла убыток, то в этом периоде перерасчет налоговой базы невозможен, так как налоговая база признается равной нулю.

Таким образом, документы прошлого года также можно регистрировать в текущем периоде, при условии, что получена прибыль и в прошлом году, и в периоде внесения исправлений.

Если хотя бы одно из этих условий не выполняется, то исправлять ошибки (искажения) в бухгалтерском и налоговом учете придется в разных периодах. Для этого можно воспользоваться последовательностью действий, описанной в ответе на предыдущий вопрос: с помощью документа Операция отразить расходы прошлых лет в бухгалтерском учете, затем вручную составить регистр налогового учета, где отразить корректировки налоговой базы прошлого года.

При этом уплачивать недоимку по налогу на прибыль и пени за прошлый год не потребуется. В интересах налогоплательщика представить уточненную декларацию по налогу на прибыль за прошлый год, чтобы в дальнейшем учесть либо переплаченный налог, либо возросший убыток прошлых лет.

Что касается налога на добавленную стоимость, то налогоплательщики-покупатели имеют право заявлять налоговый вычет в пределах 3-х лет после принятия на учет приобретенных на территории РФ товаров, работ, услуг, имущественных прав (абз. 1 п. 1.1 ст. 172 НК РФ). Поэтому организация не обязана представлять уточненную декларацию по НДС.

Организация (применяет ОСНО и ПБУ 18/02) ошибочно не отразила в прошлом отчетном периоде текущего года принятие к учету основных средств (ОС) с применением амортизационной премии. Можно ли в программе автоматически исправить эту ошибку в периоде ее обнаружения (предыдущий отчетный период для корректировок закрыт)?

Поскольку в программе установлена дата запрета изменения данных (например, 30 июня), то зарегистрировать принятие к учету основного средства следует в периоде обнаружения ошибки (например, в июле) с помощью документа Принятие к учету ОС (раздел ОС и НМА).

В документе нужно указать параметры начисления амортизации для целей бухгалтерского и налогового учета, в том числе срок полезного использования (СПИ), как если бы ошибка не была допущена.

На закладке Амортизационная премия следует установить флаг Включить амортизационную премию в состав расходов.

При этом, если в действительности ОС было принято к учету в предыдущем отчетном периоде (например, в мае), данный факт хозяйственной жизни необходимо подтвердить первичными документами (приказом руководителя, актом о приеме-передаче объекта ОС, инвентарной карточкой объекта ОС), где зафиксированы соответствующие даты. Амортизация в программе начнет начисляться с августа. В этом же месяце в состав косвенных расходов будут включены расходы на капитальные вложения в размере не более 10 % (не более 30 % — в отношении ОС, относящихся к 3-7 амортизационным группам) первоначальной стоимости ОС (п. 9 ст. 258, п. 3 ст. 272 НК РФ).

В программе не предусмотрено автоматическое начисление амортизации за пропущенные месяцы (за июнь и июль), поэтому следует составить бухгалтерскую справку и использовать документ Операция (рис. 2). Поскольку ошибка не затрагивает параметры начисления амортизации, корректировка регистров подсистемы учета ОС не потребуется.

Рис. 2. Корректировка начисленной амортизации ОС

В данной ситуации можно не уточнять налог на прибыль за полугодие. Но, если в организации зарегистрированы обособленные подразделения (ОП), допущенная во II квартале ошибка могла повлиять на расчет долей прибыли за указанный период. Если указанное ОС является объектом налогообложения налога на имущество организаций, и законодательным органом субъекта РФ установлены отчетные периоды, то организация обязана представить уточненную декларацию по налогу на имущество за полугодие.

Организация (ОСНО) в апреле приняла к учету ОС (движимое имущество), а в августе обнаружила арифметическую ошибку, в результате которой стоимость ОС была завышена. Как уменьшить первоначальную стоимость ОС и пересчитать амортизацию?

Из вопроса не ясно, каким способом движимое имущество поступило в организацию. Допустим, указанное ОС было приобретено у поставщика за плату. Для корректировки стоимости приобретенного основного средства в августе текущего года в программе необходимо создать документ Операция, где указать следующую корреспонденцию счетов:

-

СТОРНО Дебет 08.04.1 Кредит 60.01— на сумму корректировки стоимости ОС;

-

СТОРНО Дебет 01.01 Кредит 08.04.1— на сумму корректировки стоимости ОС;

-

СТОРНО Дебет 20.01 (26, 44) Кредит 02.01— на сумму корректировки амортизации за май, июнь, июль текущего года;

-

Дебет 20.01 (26, 44) Кредит 02.01— на сумму амортизации за август текущего года с учетом скорректированной первоначальной стоимости ОС.

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт. Чтобы в дальнейшем амортизация в бухгалтерском и налоговом учете начислялась с учетом внесенных корректировок, параметры амортизации нужно уточнить с помощью документа Изменение параметров амортизации ОС (раздел ОС и НМА — Параметры амортизации ОС). Документ следует также создать в августе (рис. 3). При вводе документа Изменение параметров амортизации ОС в шапке нужно указать следующие реквизиты:

- наименование события в «жизни» основного средства, которое отражается данным документом;

- установить флаги Отражать в бухгалтерском учете и Отражать в налоговом учете.

Рис. 3. Изменение параметров амортизации ОС

В табличном поле нужно указать:

- основное средство, у которого изменяются параметры начисления амортизации из-за обнаруженной ошибки;

- в поле Срок использ. (БУ) — срок полезного использования основного средства в бухучете в месяцах, первоначально установленный организацией при принятии к учету, например 62 месяца;

- в поле Срок для аморт. (БУ) — оставшийся срок полезного использования для начисления амортизации в бухгалтерском учете. Данный СПИ рассчитывается как первоначально установленный СПИ за вычетом количества месяцев начисления амортизации за май-август (62 мес. — 4 мес. = 58 мес.);

- в поле Стоимость для вычисления аморт. (БУ) — оставшаяся стоимость ОС для начисления амортизации в бухгалтерском учете. Данная стоимость рассчитывается как скорректированная первоначальная стоимость ОС за вычетом начисленной амортизации за май-август;

- в поле Срок использ. (НУ) — срок полезного использования в месяцах для начисления амортизации в налоговом учете. В указанной ситуации этот срок не меняется.

Начиная с сентября при выполнении регламентной операции Амортизация и износ основных средств программа будет рассчитывать амортизацию согласно уточненным параметрам.

Данная ошибка привела к недоплате налога на прибыль, поэтому организация обязана представить уточненную декларацию за полугодие.

Завышенная стоимость ОС также могла повлиять на расчет долей прибыли, если в организации зарегистрированы ОП.

В июле текущего года организация (ОСНО, плательщик НДС) подписала с поставщиком дополнительное соглашение на уменьшение цены товарно-материальных ценностей (ТМЦ), приобретенных в прошлых налоговых периодах. В этом же месяце получены корректировочные счета-фактуры. Данные ТМЦ были включены в состав расходов в периоде поступления. В каком налоговом периоде необходимо отразить доходы, связанные с уменьшением покупной цены: можно ли их учесть в текущем периоде или следует подать уточненные декларации за прошлые годы? В прошлых годах у организации была прибыль для целей налогообложения.

Сначала разберемся, можно ли признать ошибкой учет ТМЦ по ценам, указанным в первоначальных первичных документах. В соответствии с пунктом 2 ПБУ 22/2010, не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности, выявленные в результате получения новой информации, которая не была доступна организации на момент отражения (неотражения) таких фактов. На момент получения ТМЦ и списания их в производство в предыдущих налоговых периодах организация корректно отражала все доходы и расходы. Подписанное с поставщиком соглашение об изменении цены товара является независимым событием, которое не является ошибкой в бухгалтерском учете. Таким образом, при отражении в бухгалтерском учете изменения цены ТМЦ правила ПБУ 22/2010 не применяются.

В бухгалтерском учете прибыль прошлых лет, выявленная в отчетном году, включается в состав прочих доходов (прочих поступлений). Прочие поступления признаются по мере их выявления и подлежат зачислению на счет прибылей и убытков организации (п.п. 7, 11, 16 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н, далее — ПБУ 9/99). А как быть с налогом на прибыль? НК РФ не раскрывает понятия «ошибки (искажения)», поэтому данное понятие следует использовать в том значении, в каком оно используется в законодательстве о бухгалтерском учете (п. 1 ст. 11 НК РФ), и Минфин России с этим соглашается (письмо от 30.01.2012 № 03-03-06/1/40). Несмотря на это, контролирующие органы настаивают на корректировке налоговой базы по налогу на прибыль в прошлых периодах при уменьшении цены на проданный товар:

- при отражении в налоговой базе покупателя скидки, предоставленной ему путем пересмотра цены товара, у данного налогоплательщика налогооблагаемого дохода не возникает (пп. 19.1 п. 1 ст. 265 НК РФ не применяется). Необходимо пересчитать стоимость сырья и материалов в налоговом учете с учетом изменения цены, в том числе путем пересчета средней стоимости соответствующих ТМЦ начиная с периода оприходования до момента списания (письмо Минфина России от 20.03.2012 № 03-03-06/1/137);

- изменения показателей доходов или расходов, возникшие в связи с изменением цены договора, в том числе в связи с предоставлением скидок, учитываются в порядке, предусмотренном статьей 54 НК РФ, т. е. как при обнаружении ошибки (письмо Минфина России от 22.05.2015 № 03-03-06/1/29540).

Следуя данным рекомендациям Минфина России, налогоплательщик должен не только представить уточненные декларации за прошлые налоговые периоды, но и доплатить недоимку по налогу на прибыль, а также пени.

Поскольку в рассматриваемой ситуации корректировка налогового учета затрагивает несколько прошлых налоговых периодов, в программе целесообразно воспользоваться последовательностью действий, описанных ранее: с помощью документа Операция отразить доходы прошлых лет в бухгалтерском учете, в специальных ресурсах для целей налогового учета отразить ПР (если организация применяет положения ПБУ18/02), затем вручную составить регистры налогового учета, куда приложить расчеты корректировок налоговой базы по каждому налоговому периоду.

В отношении НДС — ситуация намного проще. При получении от поставщика корректировочного счета-фактуры на уменьшение стоимости ТМЦ, покупатель должен:

- восстановить часть входного НДС, принятого к вычету при оприходовании ТМЦ. Восстановление НДС нужно выполнить в том налоговом периоде, на который приходится наиболее ранняя из следующих дат: дата получения дополнительного соглашения на уменьшение стоимости ТМЦ либо дата получения корректировочного счета-фактуры (пп. 4 п. 3 ст. 170 НК РФ). В нашей ситуации — это III квартал;

- отразить в книге продаж документ, полученный первым (п. 14 Правил ведения книги продаж, утв. Постановлением № 1137).

Данные операции автоматически выполняются с помощью документа Корректировка поступления с видом операции Корректировка по согласованию сторон.

Чтобы не затрагивать бухгалтерский и налоговый учет, на закладке Главное в поле Отражать корректировку следует установить значение Только в учете НДС.

1С:ИТС

Подробнее о корректировке входного НДС у покупателя (при уменьшении цены товара в прошлом налоговом периоде) в «1С:Бухгалтерии 8» (ред. 3.0) см. в справочнике «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет».

В документе реализации за прошлый год обнаружены ошибки, одна из которых привела к переплате налога на прибыль, а другая — к недоплате, причем сумма переплаты больше недоплаты. Как исправить данные ошибки? Как сформировать проводки по данной корректировке?

По мнению контролирующих органов, при обнаружении нескольких ошибок (искажений), повлекших как занижение, так и завышение налоговой базы и суммы налога, относящихся к прошлым налоговым (отчетным) периодам, налоговая база и сумма налога уточняются в разрезе каждой обнаруженной ошибки (письмо Минфина России от 15.11.2010 № 03-02-07/1-528).

Перерасчет налоговой базы и суммы налога производится в соответствии с абзацами 2 и 3 пункта 1 статьи 54 НК РФ.

Это означает, что допущенные в документе реализации прошлого года ошибки, повлекшие занижение налоговой базы и суммы налога, следует исправлять в прошлом году, а не повлекшие занижения — можно исправить и в текущем периоде.

Именно так работает документ учетной системы Корректировка реализации (раздел Продажи) с видом операции Исправление в первичных документах (если корректировка выполняется во всех разделах учета).

Изменения в данные налогового учета вносятся:

- в прошлом налоговом периоде — если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате. При этом для внесения изменений корректируемый период должен быть открыт, иначе документ не будет проведен;

- в текущем отчетном (налоговом) периоде — если ошибки (искажения) не привели к занижению суммы налога, подлежащей уплате. При этом программа не проверяет наличие убытков в прошлом или текущем периодах.

Если годовая бухгалтерская отчетность утверждена, то в документе Корректировка реализации на закладке Расчеты необходимо установить флаг Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана). В этом случае ошибки прошлых лет в бухгалтерском учете исправляются в текущем периоде как прибыли и убытки прошлых лет в разрезе каждой ошибки.

Данный документ автоматически исправляет все ошибки прошлых лет в упрощенном порядке, который установлен для несущественных ошибок согласно пунктам 9 и 14 ПБУ 22/2010.

Для исправления НДС необходимо зарегистрировать новый (исправленный) экземпляр счета-фактуры (п. 7 Правил заполнения счетов-фактур, утв. Постановлением № 1137). В дополнительном листе книги продаж автоматически будут отражены две записи (п. 3 Правил заполнения дополнительного листа книги продаж, утв. Постановлением № 1137):

- аннулирование записи по выставленному счету-фактуре, содержащему ошибки;

- регистрационная запись по исправленному счету-фактуре.

Порядок исправления ошибок в налоговом учете (по налогу на прибыль) в разных налоговых периодах в данной ситуации приведет к тому, что наряду с обязанностью представить уточненную декларацию за прошлый налоговый период организации придется еще и доплатить недоимку по налогу на прибыль, а также пени.

Данной неприятности можно избежать, если все ошибки исправить в прошлом налоговом периоде, поскольку сумма переплаты налога больше суммы недоплаты. Для этого в программе целесообразно воспользоваться последовательностью действий, описанной ранее: в текущем периоде с помощью документа Операция отразить доходы и расходы прошлых лет в бухгалтерском учете (в корреспонденции с 91 или 84 счетом), при необходимости отразить постоянные разницы, затем вручную составить регистр налогового учета за прошлый налоговый период. А документ Корректировка реализации — использовать только для корректировки НДС.

1С:ИТС

Подробнее об исправлении реализации в следующем налоговом периоде в «1С:Бухгалтерии 8» (ред. 3.0) см. в справочнике «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет».

Надоело искать новости на множестве бухгалтерских сайтов? Боитесь пропустить действительно важные изменения в законодательстве? Подписывайтесь на крупнейший бухгалтерский канал БУХ.1С в Telegram https://t.me/buhru (или набрать @buhru в строке поиска в Telegram) и мы оперативно пришлем важные новости прямо в ваш телефон!

P.S. А еще у нас весело

Узнайте о секретах заполнения типового документа Корректировка поступления вида операции Исправление в первичных документах.

Данная статья поможет понять, каким образом осуществить исправление документов и ошибок в 1С 8.3, в т. ч. как исправить:

- ошибки прошлых лет в 1С;

- поступления прошлого и текущего периода в бухгалтерском учете;

- ошибки по налогу на прибыль;

- ошибки по НДС, в т.ч. регистрировать исправительные счета-фактуры;

- проводки, когда типовой документ делает неверные записи.

Создание и заполнение документа

Содержание

- Документ Корректировка поступления

- Алгоритм исправления ошибок в БУ

- Ошибки текущего года, выявленные до окончания отчетного года

- Ошибки прошлых лет, выявленные до подписания отчетности

- Несущественные ошибки прошлого года, выявленные после подписания отчетности

- Существенные ошибки прошлого года, выявленные до даты представления отчетности или даты утверждения отчетности

- Существенные ошибки прошлых лет, выявленные после утверждения отчетности

- Алгоритм исправления ошибок в НУ

- Ошибка текущего года не приводит к занижению налога

- Ошибка текущего года приводит к занижению налога

- Ошибка прошлого года не приводит к занижению налога

- Ошибка прошлого года приводит к занижению налога

- Алгоритм исправления ошибок по НДС

- Суммовая ошибка в книге покупок обнаружена в текущем периоде

- Суммовая ошибка в книге покупок обнаружена в следующем периоде

Документ Корректировка поступления

Документ Корректировка поступления используется для:

- исправления:

- технических ошибок, допущенных при вводе первички в базу;

- ошибок, допущенных поставщиком в первичных документах;

- корректировки суммы или количества приобретенных товаров, работ, услуг по согласованию сторон, в т. ч. оформления возврата товаров поставщику.

Основные способы создания документа Корректировка поступления:

- на основании документов по кнопке Создать на основании:

- Поступление (акт, накладная),

- Корректировка поступления,

- Поступление доп.расходов,

- Возврат товаров поставщику.

- из журнала документов:

- Покупки – Корректировка поступления.

Виды операций документа Корректировка поступления в 1С 8.3:

- Корректировка по согласованию сторон:

- регистрируется корректировочный счет-фактура.

- Исправление в первичных документах:

- регистрируется исправительный счет-фактура.

- Исправление собственной ошибки:

- первичные документы оформлены правильно, ошибку совершил бухгалтер при вводе информации в базу.

Особенности заполнения:

- вкладка Главное – основные настройки;

- вкладка Товары – корректировка, исправление стоимости или количества приобретенных материальных ценностей;

- вкладка Услуги – корректировка, исправление стоимости или количества приобретенных нематериальных ценностей;

- Исправление № от — данные входящего исправленного документа;

- Получен – дата отражения исправлений в учете;

- Основание – исправляемый документ;

- Отражать корректировку – где вносятся изменения:

- Во всех разделах учета – формируются проводки по БУ, НУ и движения по регистрам НДС;

- Только в учете НДС – формируются только движения по регистрам НДС;

- Только в печатной форме – проводки и движения не формируются.

Рассмотрим, как в 1С 8.3 исправить ошибки в бухгалтерском учете (исправление документов и проводок), налоговом учете (налог на прибыль), по НДС: исправление счета-фактуры.

Алгоритм исправления ошибок в БУ

Подробнее об исправлении ошибок в бухгалтерском учете

Ошибки текущего года, выявленные до окончания отчетного года

По алгоритму 1С исправления вносятся в бухгалтерском учете (БУ) в периоде обнаружения ошибки (п. 5 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладке Товары – как и в первичном документе;

- в корреспонденции со счетами и субконто, что указаны на вкладке Услуги, либо в Дт 90.02 – переключатель в разделе Отражение доходов и расходов.

- в бухгалтерской отчетности ошибка будет отражена по строкам текущих расходов.

Практикум по исправлению в БУ ошибки текущего года

Ошибки прошлых лет, выявленные до подписания отчетности

Как исправить ошибки прошлых лет в 1С 8.3? По алгоритму 1С, если дата выявления ошибки прошлый год, то корректировка прошлых периодов в 1С 8.3 осуществляется всегда по дате обнаружения ошибки и через 91 счет.

В этой ситуации в соответствии с п. 6 ПБУ 22/2010 исправления должны быть внесены в декабре прошлого года, поэтому придется откорректировать дату и счета учета в проводках:

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить дату проводок в БУ на 31 декабря.

Для Услуг:

- изменить корреспонденцию со счетом 91 на текущие счета учета доходов/расходов в БУ 90.02, 90.07, 90.08;

- добавить проводку по исправлению фин.результата:

- Дт 90.09 Кт 99.01.1

либо - Дт 99.01.1 Кт 90.09

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка поступления.

При этом если появился остаток в БУ на субсчетах 90 (91), то его нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытия месяца за декабрь прошлого года.

Бухгалтерскую отчетность необходимо переформировать. Ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Несущественные ошибки прошлого года, выявленные после подписания отчетности

По алгоритму 1С, если дата выявления ошибки прошлый год, то исправление ошибок прошлых лет в 1С осуществляется всегда по дате обнаружения ошибки и через 91 счет — как для несущественных ошибок (п. 14 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- всегда в корреспонденции со счетом 91;

- субконто к счету 91 – Статья прочих доходов и расходов, подставляется по умолчанию;

- в бухгалтерской отчетности за текущий год ошибка будет отражена по строкам Прочих доходов/расходов.

Подробнее Практикум по исправлению в БУ несущественной ошибки прошлого года, выявленной после подписания отчетности

Существенные ошибки прошлого года, выявленные до даты представления отчетности или даты утверждения отчетности

Алгоритма для исправления существенных ошибок в 1С не заложено, но принцип корректировки прошлого года 1С 8.3 такой же как для Ошибок прошлого года, выявленных до подписания отчетности:

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить дату проводок в БУ на 31 декабря.

для Услуг:

- изменить корреспонденцию со счетом 91 на текущие счета учета доходов/расходов в БУ 90.02, 90.07, 90.08;

- добавить проводку по исправлению финансового результата 90.09 / 99.01.1.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка поступления

При этом если появился остаток в БУ на субсчетах 90 (91), то его нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Сформируйте исправленный экземпляр бухгалтерской отчетности и представьте его всем пользователям. Ошибка будет отражена по тем же строкам, что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ существенной ошибки прошлого года, выявленной до даты представления отчетности или даты утверждения отчетности

Существенные ошибки прошлых лет, выявленные после утверждения отчетности

Алгоритма для такой корректировки поступления прошлого периода в 1С не заложено, но можно воспользоваться механизмом для исправления Несущественных ошибок прошлого года, выявленных после подписания отчетности.

По алгоритму 1С исправление ошибок прошлых лет в 1С осуществляется только через 91 счет, а в этой ситуации исправление существенной ошибки должно быть сделано через 84 счет (п. 9 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить корреспонденцию со счетом 91 на счет 84 только в бухгалтерском учете на дату выявления ошибки;

- в текущей бухгалтерской отчетности ретроспективно поправить вручную входящие остатки по изменившимся счетам на 31 декабря.

Либо для исправления существенной ошибки через 84 счет можно воспользоваться документом Операция, введенная вручную.

Но! решение лучше принимать в зависимости от необходимых правок в НУ и НДС.

Алгоритм исправления ошибок в НУ

Подробнее об исправлении ошибок в налоговом учете для налога на прибыль

Ошибка текущего года не приводит к занижению налога

По алгоритму 1С исправления вносятся в налоговом учете (НУ) в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т. к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладке Товары – как и в первичном документе;

- в корреспонденции со счетами и субконто, что указаны на вкладке Услуги, либо в Дт 90.02 – переключатель в разделе Отражение доходов и расходов;

- в текущей декларации ошибка будет отражена по тем же строкам, что и доходы/расходы в декларации за период ошибки.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая не приводит к занижению налога на прибыль

Ошибка текущего года приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде. Но это не верно!

При занижении налога мы должны представить уточненную декларацию за период возникновения ошибки — за прошлый отчетный период. Поэтому тут два варианта исправления ошибки.

Вариант 1. Ручная корректировка даты проводки в НУ документа

- в проводках документа Корректировка поступления установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ:

- повторите процедуру Закрытия месяца для ранее закрытого периода;

- налог на прибыль будет начислен автоматически.

Плюсы варианта:

- все расходы в НУ в периоде ошибки будут разнесены верно;

- налог на прибыль будет пересчитан автоматически;

- уточненная декларация по налогу на прибыль за период ошибки будет автоматически заполнена программой.

Минусы варианта:

- придется перезакрывать ранее закрытый период.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая приводит к занижению налога на прибыль, при ручном варианте корректировки проводок документа Корректировка поступления

Вариант 2. Ручное заполнение уточненной декларации

При проведении документа Корректировка поступления ничего корректировать не нужно:

- проводку по исправлению доходов/расходов в НУ оставляем датой обнаружения ошибки и «влезать» в НУ прошлого периода не нужно.

Плюсы варианта

- не нужно перепроводить ранее закрытый период – все останется как было;

- налог на прибыль будет автоматически рассчитан в периоде исправления.

Минусы варианта

- сумма расходов в НУ за предыдущий отчетный период будет отражена не корректно. Она станет правильной только в периоде исправления ошибки нарастающим итогом;

- уточненную декларацию по налогу на прибыль за период ошибки придется формировать вручную;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть:

- повторите процедуру Закрытия месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая приводит к занижению налога на прибыль, при ручном варианте заполнения уточненной декларации

Ошибка прошлого года не приводит к занижению налога

По алгоритму 1С исправления ошибок прошлых лет в 1С вносятся в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ.

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетом 91;

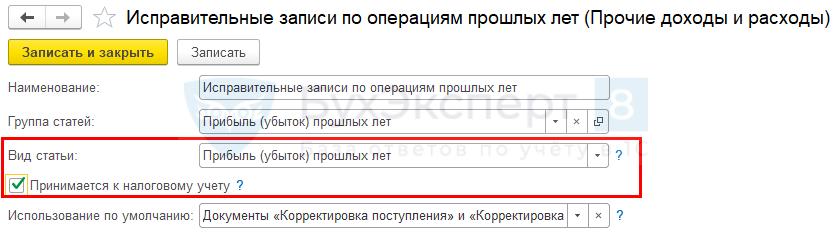

- статья Прочих доходов и расходов на вкладке Главное должна быть вида Прибыль (убыток) прошлых лет:

- в декларации по налогу на прибыль ошибки будут автоматически попадать в стр. 300 (301). Необходимо сумму ошибки вручную перенести в стр. 400 (401).

По итогам текущего года убедитесь, что декларация с прибылью (Письмо Минфина РФ от 13.04.2016 N 03-03-06/2/21034), иначе нельзя воспользоваться правилами п. 1 ст. 54 НК РФ и учесть ошибку прошлых лет в текущем периоде. Если декларация оказалась убыточной, то исправить ошибку можно только подав уточненку за предыдущий период.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая не приводит к занижению налога на прибыль

Ошибка прошлого года приводит к занижению налога

По алгоритму 1С исправления ошибок прошлых лет в 1С вносятся в НУ в прошлый период:

- необходимо открыть «закрытый» период, т.к. проводки в НУ будут формироваться датой ошибки;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- Кт 90.01.1 – увеличение налоговой базы в составе доходов от реализации – не верно! Необходимо откорректировать проводку в корреспонденции со счетами 90.02, 90.07, 90.08 (91.02) – должен быть счет учета текущих расходов, а не выручки.

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводка в НУ будет сделана в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в НУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года;

- доначислить налог на прибыль за прошлый год с помощью документа Операция, введенная вручную датой обнаружения ошибки – по правилам БУ.

- уточненная декларация по налогу на прибыль сформируется автоматически.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая приводит к занижению налога на прибыль

Алгоритм исправления ошибок по НДС

Рассмотрим алгоритм исправления ошибок НДС в 1С 8.3 в учете покупателя.

Суммовая ошибка в книге покупок обнаружена в текущем периоде

По алгоритму 1С исправления осуществляются в текущей Книге покупок:

- зарегистрируйте Исправительный счет-фактуру (ИСФ);

- автоматически в Книге покупок текущего периода:

- аннулируется первичный (дефектный) СФ;

- принятие НДС к вычету по ИСФ с помощью документа Формирование записей книги покупок:

- регистрируется исправительный СФ.

- текущая декларация по НДС будет сформирована автоматически:

- Раздел 8;

- Раздел 3 данные указаны верно, с учетом исправленной ошибки.

Суммовая ошибка в книге покупок обнаружена в следующем периоде

По алгоритму 1С исправления вносятся с помощью Дополнительного листа книги покупок:

- зарегистрируйте Исправительный счет-фактуру (ИСФ);

- автоматически в Доп.листе книги покупок прошлого периода:

- аннулируется первичный СФ;

- принятие НДС к вычету по ИСФ с помощью Формирование записей книги покупок:

- регистрируется исправительный СФ.

- уточненная декларация по НДС в 1С будет сформирована автоматически:

- Раздел 8 в поле Ранее представленные сведения переключатель Актуальны;

- Приложение 1 к Разделу 8 переключатель Неактуальны;

- Раздел 3 данные указаны верно в уточненке по НДС в 1С, с учетом исправленной ошибки.

Подробнее Практикум по исправлению НДС суммовой ошибки, обнаруженной в следующем периоде, в книге покупок

См. также:

- Исправление ошибок в учете

- Исправление ошибок в БУ

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Документ «Корректировка поступления» вид операции «Исправление собственной ошибки»

- Документ «Корректировка реализации» вид операции «Исправление в первичных документах»

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 9 июля 2018 г.

Содержание журнала № 14 за 2018 г.

Большинство первичных документов можно исправлять. В начале этого года налоговая служба внесла смуту, заявив, что существует лишь один допустимый способ исправления первички. А спустя несколько месяцев ФНС сама же себя и поправила.

Исправляем ошибки в первичных документах

Какие первичные документы исправлять можно, а какие — нет

Не подлежат исправлению кассовые и банковские документып. 4.7 Указания ЦБ от 11.03.2014 № 3210-У; п. 16 Положения, утв. Приказом Минфина от 29.07.98 № 34н:

•приходный кассовый ордер (форма № КО-1);

•расходный кассовый ордер (форма № КО-2);

•платежные поручения и иные банковские документы.

Если в таком документе допущена ошибка, то надо составить новый. Отметим, что авансовый отчет и кассовая книга не являются кассовыми документами. Следовательно, в них возможны исправления.

Также не допускается внесение исправлений в БСО, выдаваемые вместо чеков ККТп. 10 Положения, утв. Постановлением Правительства от 06.05.2008 № 359.

В остальных первичных учетных документах ошибки исправлять можно. Но исправление должно быть заверено лицами, которые изначально подписали исправляемый документ, с указанием фамилий и инициалов. Также должна быть указана дата внесения исправленийч. 7 ст. 9 Закона от 06.12.2011 № 402-ФЗ (далее — Закон № 402-ФЗ); п. 16 Положения, утв. Приказом Минфина от 29.07.98 № 34н. Если же работник, подписавший первоначальный документ, уже уволился, исправления визирует либо руководитель организации, либо другой сотрудник, уполномоченный на подписание таких документов.

Однако не все ошибки нужно исправлять. Так, Минфин считает, что несущественные ошибки и опечатки, обнаруженные в первичных документах, вообще можно не исправлять. К таким ошибкам относятся те, которые не препятствуют идентификации сторон операции и ее основных условий: наименования товара, работ или услуг, стоимости, количества и т. д.ч. 2 ст. 9 Закона № 402-ФЗ Наличие несущественных ошибок в первичке не препятствует признанию соответствующих расходов как в бухгалтерском, так и в налоговом учетеПисьмо Минфина от 04.02.2015 № 03-03-10/4547 (направлено Письмом ФНС от 12.02.2015 № ГД-4-3/2104@).

Справка

Счет-фактура не относится к первичным документам, при его исправлении действуют особые правила. Независимо от того, каким способом вы исправили ошибку, допущенную в первичном документе на реализацию товаров (работ, услуг), для исправления ошибки в счете-фактуреподп. «б» п. 1, п. 7 Правил заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 № 1137:

•составляется новый, исправленный счет-фактура с тем же номером и датой;

•в строке 1а «ИСПРАВЛЕНИЕ № ___ от «__» ___________» указываются, соответственно, номер и дата исправления;

•в графы и строки счета-фактуры, в которых были допущены ошибки, вносятся верные данные;

•остальные графы и строки исправленного счета-фактуры заполняются так же, как и первоначального.

Правила исправления первички

В Законе о бухучете нет четкого порядка внесения исправлений в первичные учетные документы. В январе 2018 г. ФНС в своем Письме разъяснила, что если в первичном документе, принятом к бухучету, обнаружена ошибка, то нельзя ее исправить, заменив первичный учетный документ новымПисьмо ФНС от 12.01.2018 № СД-4-3/264. Исходя из этого Письма многие сделали вывод, что налоговая служба признает лишь один способ исправления первички — традиционный (иногда называемый корректурным).

Напомним, при традиционном способе исправления вносятся непосредственно в документ, в котором обнаружена ошибка. Неправильные данные зачеркиваются, вписываются верные. Затем ставятся дата, надпись «Исправлено». Исправления должны заверить лица, подписавшие первоначальный документразд. 4 Положения, утв. Минфином СССР от 29.07.83 № 105; ч. 7 ст. 9 Закона № 402-ФЗ.

Некоторые фирмы предпочитают электронную первичку бумажной. Так вот, двусторонний электронный документ нельзя подписать одному контрагенту ЭП, а второму — собственноручной подписью

Учтите, что если изначально документ был выставлен в нескольких экземплярах (к примеру, один — для продавца, другой — для покупателя), то в каждый должны быть внесены одинаковые исправления. Ведь экземпляры должны быть идентичны друг другу. Иначе внесенные исправления не будут иметь законной силыПостановление 1 ААС от 30.06.2015 № А43-27322/2014.

Однако уже в марте 2018 г. налоговая служба выпустила дополнительные разъяснения к своему январскому ПисьмуПисьма ФНС от 05.03.2018 № СД-4-3/4226@, от 23.03.2018 № СД-4-3/5412@. Первичный документ можно исправить, составив исправленный, — так же, как при обнаружении ошибок в счетах-фактурах составляется исправленный счет-фактураПравила заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 № 1137.

При таком «счет-фактурном» способе исправления надо:

•оформить исправленный документ с тем же номером и датой, что и первоначальный первичный учетный документ;

•в исправленном документе обязательно указать то, что документ является исправленным, а также порядковый номер исправления и его дату. То есть должна присутствовать строка «Исправление № ___ от «__» ________ 20__ г.»;

•в остальные строки и графы вписать показатели первоначального первичного учетного документа с правильными значениями.

Подобный порядок внесения исправлений довольно давно реализован для следующей электронной первичкиПриказы ФНС от 30.11.2015 № ММВ-7-10/551@, от 30.11.2015 № ММВ-7-10/552@, от 24.03.2016 № ММВ-7-15/155@:

•документ о передаче результатов работ (об оказании услуг);

•документ о передаче товаров при торговых операциях;

•документ об отгрузке товаров (выполнении работ), передаче имущественных прав (об оказании услуг), включающий в себя счет-фактуру.

Отметим, что Минфин тоже считает правомерным исправление первички любым из двух вышеуказанных способовПисьмо Минфина от 22.01.2016 № 07-01-09/2235.

Совет

В ситуации, когда проверяющие смогут обнаружить, что существовал первоначальный документ, в котором была ошибка, не стоит просто заменять ошибочную первичку на новую без указания на то, что в нее внесены исправления. Правда, некоторым организациям в судах удается отстоять такой вариант исправления первички и признание на ее основании расходов в налоговом учетеПостановления АС ПО от 24.05.2017 № Ф06-20469/2017; ФАС МО от 31.05.2011 № КА-А40/4937-11.

И Минфин, и ФНС по-прежнему против того, чтобы вместо ошибочного первичного документа, принятого к учету, был просто выписан новый документ, в котором ошибка исправленаПисьма Минфина от 23.10.2017 № 03-03-10/69280, от 22.01.2016 № 07-01-09/2235; ФНС от 23.03.2018 № СД-4-3/5412@.

Тем не менее этот способ исправления первички многие используют, если есть возможность уничтожить все следы существования документа с ошибкой. К примеру, в случае когда это внутренний документ организации или фирма может договориться с контрагентом, чтобы он вернул первоначальный документ взамен его нового варианта.

Пример традиционного исправления первички

Рассмотрим такую ситуацию: заказчик и исполнитель подписали договор об оказании услуг. Их стоимость определена в сумме 34 800 руб.

Однако в акте об оказании услуг, подписанном сторонами договора 20.06.2018, была допущена ошибка. Стоимость оказанных услуг указана неверно — 38 400 руб. Обнаружилась эта ошибка в следующем месяце. Чтобы исполнителю правильно внести исправления в такой акт, надо:

•запросить у заказчика его экземпляр акта с целью внесения в него исправлений;

•сделать нужные исправления в обоих экземплярах акта, должным образом их заверить со своей стороны;

•попросить представителя заказчика, который ранее уже заверял этот акт, поставить на всех экземплярах акта под исправлениями свою подпись с указанием ф. и. о. и должности;

•вернуть заказчику его экземпляр акта с внесенными в него исправлениями.

Акт об оказании услуг № 1/2018

…

4. Услуги оказаны на сумму 34 800 (тридцать четыре тысячи восемьсот) руб. 00 коп. 38 400 (тридцать восемь тысяч четыреста) руб. 00 коп.При исправлении традиционным способом в первичном документе неправильные данные зачеркиваются одной чертой так, чтобы можно было прочесть исправленное. Над зачеркнутым пишутся верные данные НДС не облагаются (исполнитель применяет упрощенную систему налогообложения).

Исправлено 03.07.2018

Генеральный директор ООО «Прима»

С исправлениями согласен 03.07.2018

Генеральный директор ООО «Медовая поляна»

…

7. Подписи сторон

| Исполнитель: генеральный директор |

Заказчик: генеральный директор |

|

|

П.А. Приоров |

В.П. Мозов |

Составление исправленного документа в дополнение к ошибочному

Рассмотренную выше ошибку, которая допущена в акте об оказании услуг, можно исправить, выставив в дополнение к первоначальному акту новый — исправленный — акт. Составляется он в том же количестве экземпляров, что и первоначальный. В нашем примере — в двух экземплярах: один — для заказчика, второй — для исполнителя.

Акт об оказании услуг № 1/2018

Исправление № 1 от «03» июля 2018 г.

…

4. Услуги оказаны на сумму 34 800 (тридцать четыре тысячи восемьсот) руб. 00 коп. НДС не облагаются (исполнитель применяет упрощенную систему налогообложения).

…

7. Подписи сторон

| Исполнитель: генеральный директор |

Заказчик: генеральный директор |

|

|

П.А. Приоров |

В.П. Мозов |

Первоначальный экземпляр акта (в котором была допущена ошибка) каждая из сторон договора должна хранить вместе с исправленным актом в течение как минимум 5 летч. 1 ст. 29 Закона № 402-ФЗ. Кроме всего прочего, этот акт может пригодиться при прохождении налоговой проверки для подтверждения расходов у заказчика и доходов у исполнителя.

Планы Минфина

Минфин 31.05.2018 опубликовал на своем сайте проект федерального стандарта бухгалтерского учета «Документы и документооборот в бухгалтерском учете». По планам ведомства этот стандарт должен заработать с 2020 г. В проекте уделено внимание и внесению исправлений в первичные документы. Рассмотрим, что предлагает Минфин.

1. Допустимые способы исправления документов бухучета, соответствующие законодательству, каждая организация будет устанавливать для себя самап. 20 проекта ФСБУ «Документы и документооборот в бухгалтерском учете» (далее — проект ФСБУ) (Внимание! PDF-формат).

2. Исправление в документе, составленном на бумаге, нужно будет делать лишь традиционным способом — зачеркивать неправильный текст или суммы и указывать верное над зачеркнутым. Как и ранее, исправление надо будет сопровождать надписью «Исправлено», датой исправления и подписями лиц, составивших первичный документп. 23 проекта ФСБУ (Внимание! PDF-формат).

Особо подчеркнуто, что исправления в виде подчисток (замазывания, стирания и т. п.) в бумажном документе не допускаютсяп. 23 проекта ФСБУ (Внимание! PDF-формат).

3. Исправление электронного документа должно быть сделано так, чтобы были ясны правильные и неправильные данные. Должна быть указана дата исправления, а также должны стоять электронные подписи лиц, составивших первичный документ. Также допускается исправление электронного документа бухучета путем составления нового (исправленного) электронного документа, при этомпп. 21, 22 проекта ФСБУ (Внимание! PDF-формат):

•в новом (исправленном) документе должно быть указано, что он составлен взамен первоначального электронного документа, должна стоять дата исправления, а также электронные подписи лиц, составивших первичный учетный документ;

•средства воспроизведения нового (исправленного) электронного документа должны обеспечить невозможность использования его отдельно от первоначального электронного документа.

Удивляет, что в опубликованном проекте ФСБУ прямо не предусмотрена возможность выставления на бумаге нового, исправленного документа (в дополнение к первоначальному).

Кстати, до 30.09.2018 вы можете направить свои замечания по проекту стандарта на адрес электронной почты разработчика.

* * *

Каким способом исправлять ошибки в первичке, решать вам. Методику внесения исправлений пропишите в учетной политикеПисьмо Минфина от 22.01.2016 № 07-01-09/2235. Лучше закрепить оба законных способа. А в каждом конкретном случае применять тот, который представляется более удобным.

Не забудьте, что на основании исправленного документа надо внести корректировки в бухгалтерский и налоговый учет. Разумеется, если такие корректировки нужны.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Ошибки — исправление

2023 г.

2022 г.

2018 г.

Дата публикации: 24.07.2014 16:02 (архив)