В статье разберем, как действовать в случаях, когда нужно исправить ранее переданные в ФСС сведения для расчета пособия.

Содержание

- Общий порядок исправления сведений о пособиях

- Пример 1. Пособие по больничному еще не выплачено Фондом

- Пример 2. Пособие по уходу за ребенком уже выплачено Фондом

Общий порядок исправления сведений о пособиях

Порядок действий будет зависеть от того, выплачено ли сотруднику пособие или нет.

Случай 1. Пособие еще не выплачено Фондом

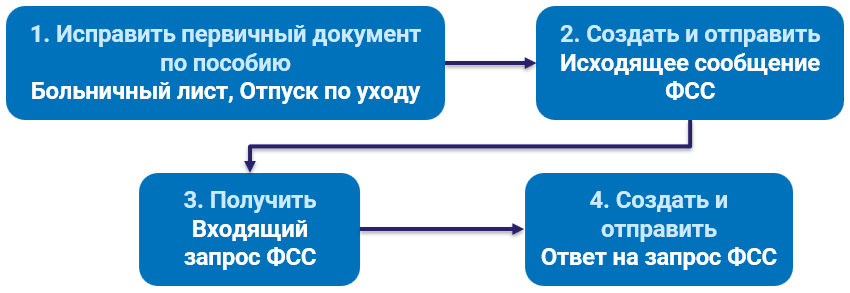

В такой ситуации достаточно исправить первичные документы по пособию и сформировать новый Ответ на запрос ФСС. Порядок действий по шагам:

- Исправляем первичный документ по назначению пособия – создаем документ-исправление Больничный лист, Отпуск по уходу за ребенком и пр.

- Создаем и отправляем новый Ответ на запрос ФСС. Заполнение документа:

- устанавливаем флажок Исправление;

- заполняем причину перерасчета.

Случай 2. Пособие уже выплачено Фондом

Когда Фонд выплачивает пособие, проактивный процесс завершается. В этом случае при отправке нового Ответа на запрос ФСС поступает отрицательный протокол. Чтобы возобновить проактивный процесс, после исправления первичных документов по пособию нужно отправить в Фонд Исходящее сообщение о страховом случае ФСС (Кадры – Пособия). Порядок действий по шагам:

- Исправляем первичный документ по назначению пособия – создаем документ-исправление Больничный лист, Отпуск по уходу за ребенком и пр.

- Отправляем Исходящее сообщение о страховом случае ФСС с признаком перерасчета пособия и идентификатором исходного документа, которым передавали сведения о пособии.

- Получаем Входящий запрос ФСС (Кадры – Пособия).

- Создаем и отправляем Ответ на запрос ФСС.

Разберем оба случая на примере пособия по больничному и пособия по уходу за ребенком..

Пример 1. Пособие по больничному еще не выплачено Фондом

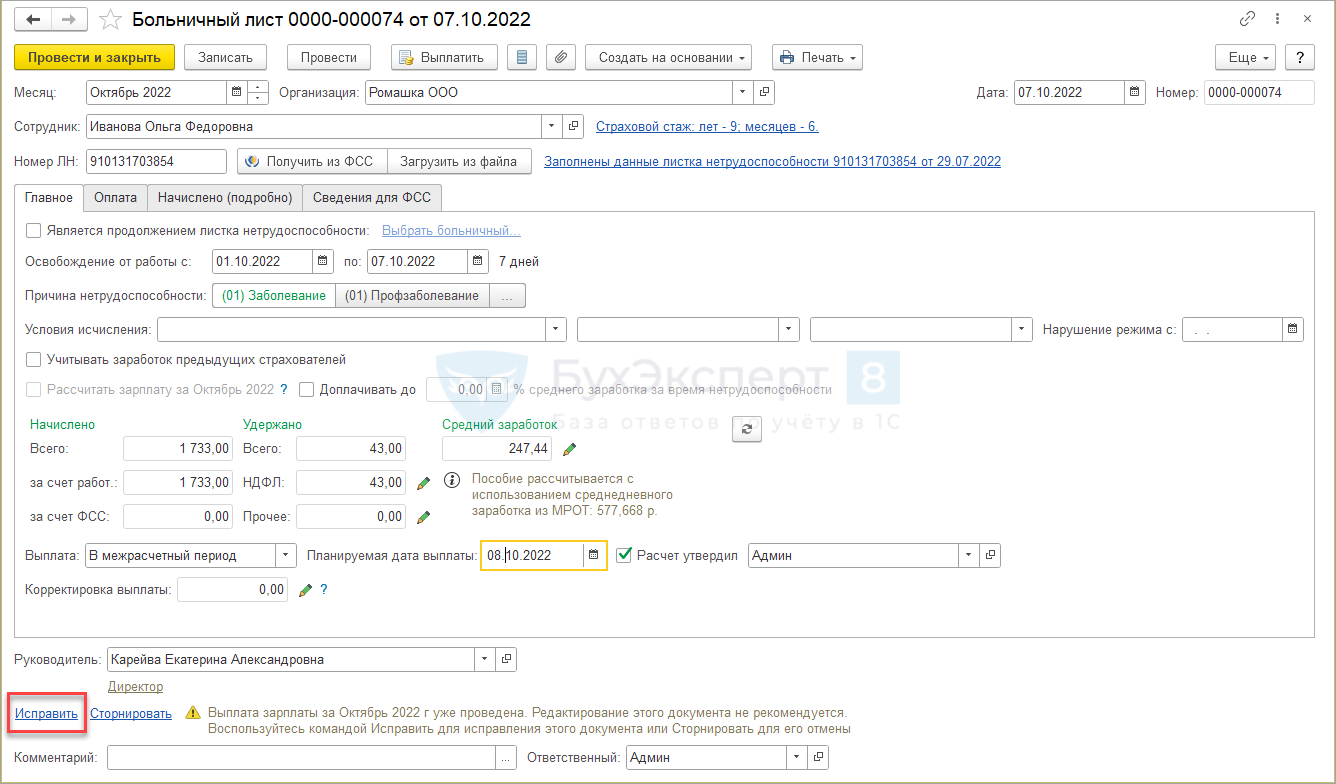

Сотруднице Ивановой О.Ф. рассчитали пособие по временной нетрудоспособности и передали данные в ФСС с помощью документа Ответ на запрос ФСС. На следующий день сотрудница принесла справку о доходах с предыдущего места работы. Пособие еще не выплачено ФСС.

Отразим перерасчет пособия и передадим сведения о перерасчете в ФСС.

- Внесем сведения о доходах с предыдущего места работы и исправим документ Больничный лист.

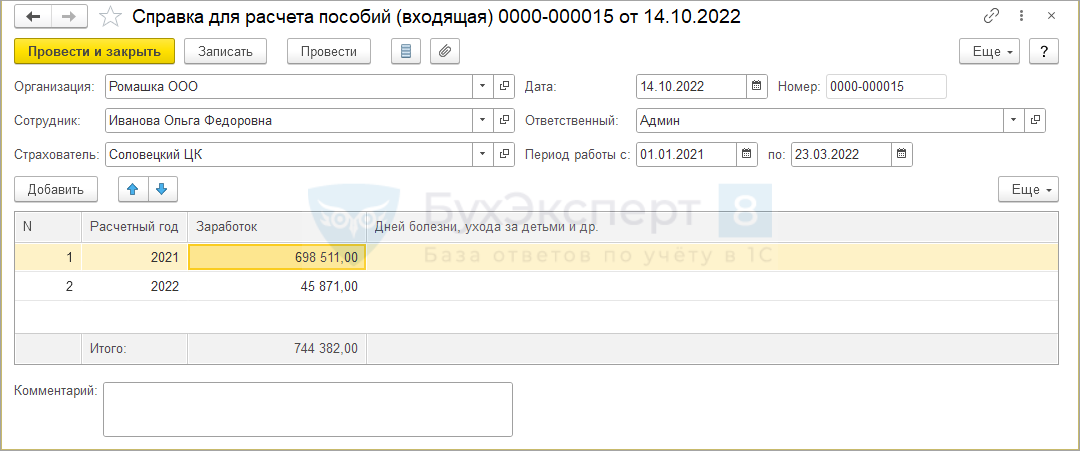

Доходы по справке зарегистрируем документом Справка для расчета пособий (входящая) (Зарплата — См. также – Справки для расчета пособий).Создадим документ-исправление Больничный лист по ссылке Исправить внизу исходного документа.

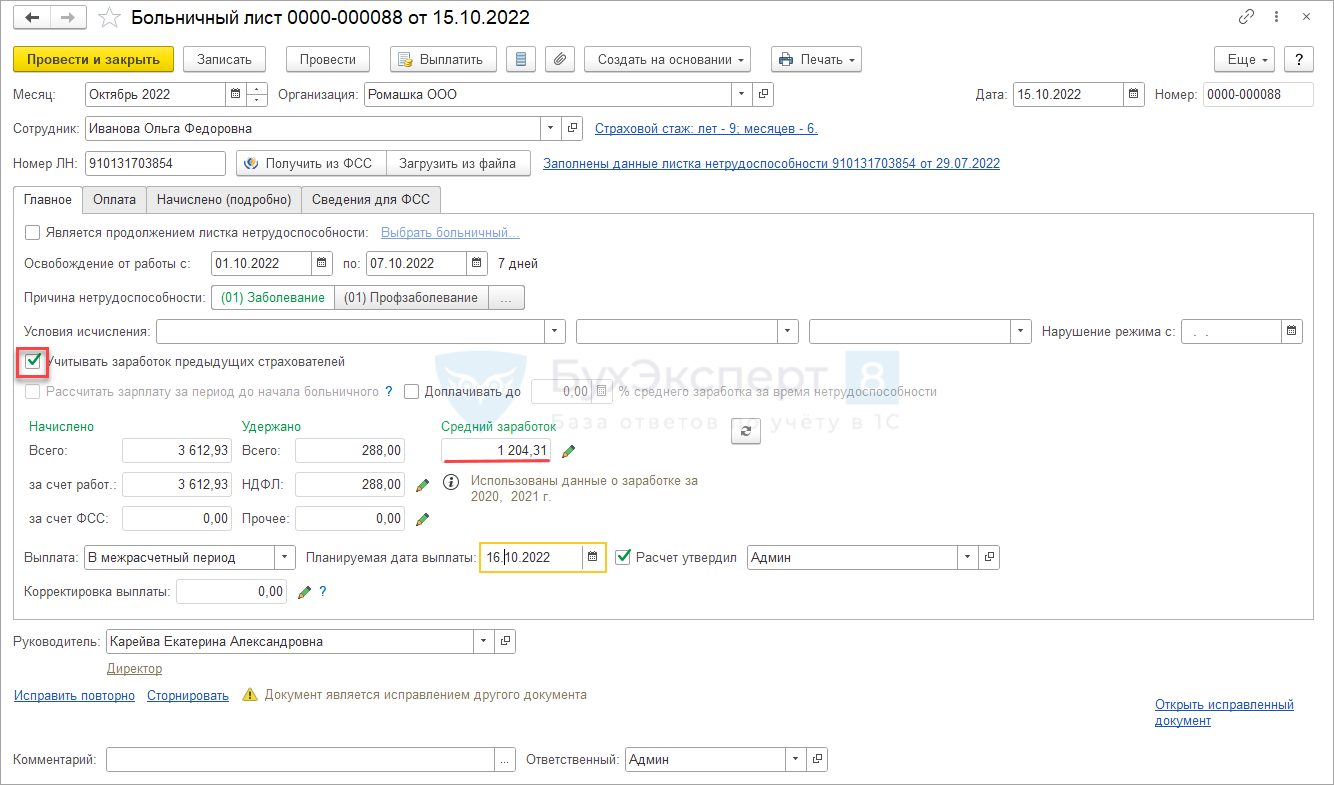

В документе – исправлении установим флажок Учитывать заработок предыдущих страхователей. В результате средний дневной заработок увеличится.

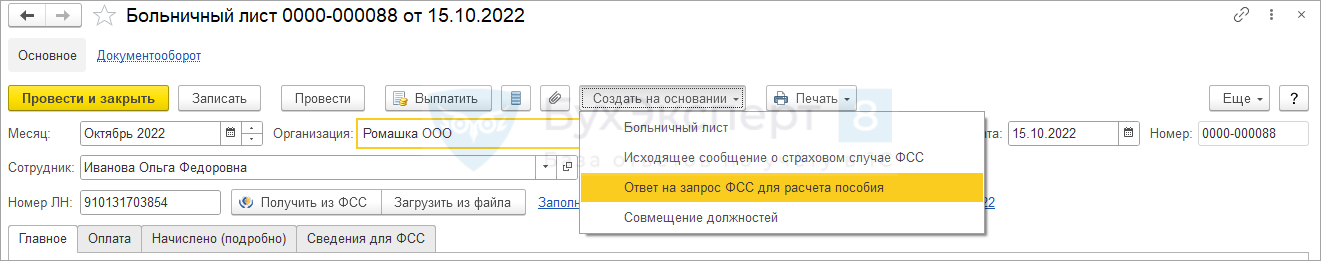

- Создадим Ответ на запрос ФСС для расчета пособия из документа Больничный лист по кнопке Создать на основании.

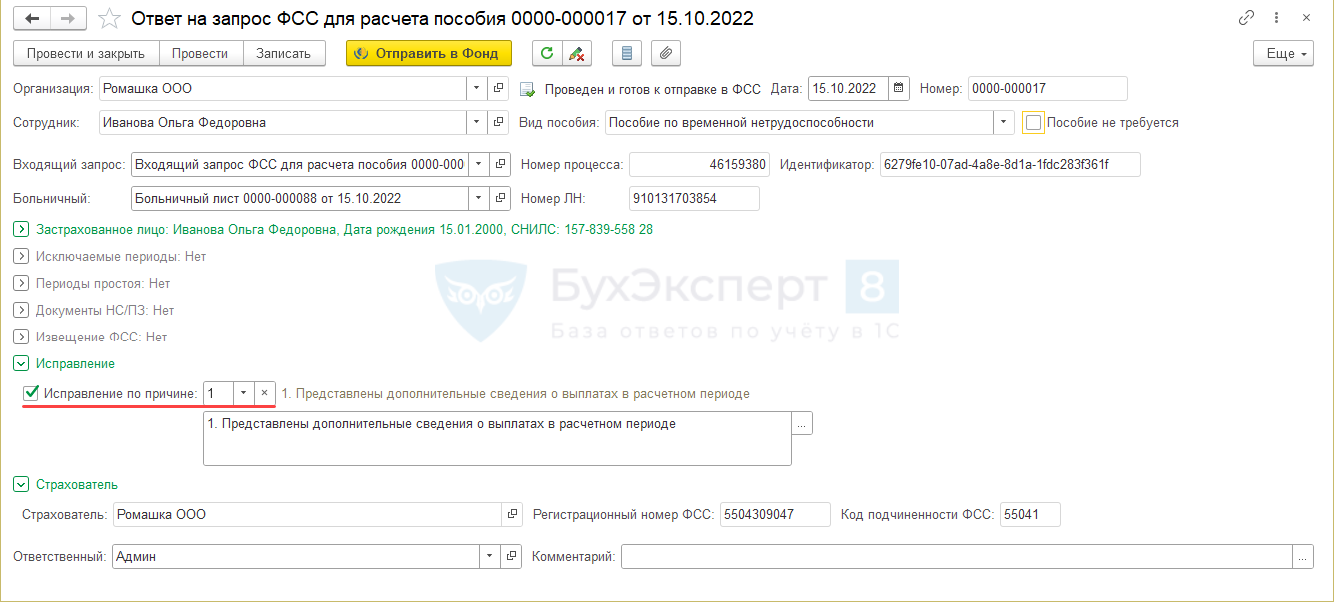

В документе Ответ на запрос ФСС для расчета пособия:

- установим флажок Исправление;

- заполним причину перерасчета.

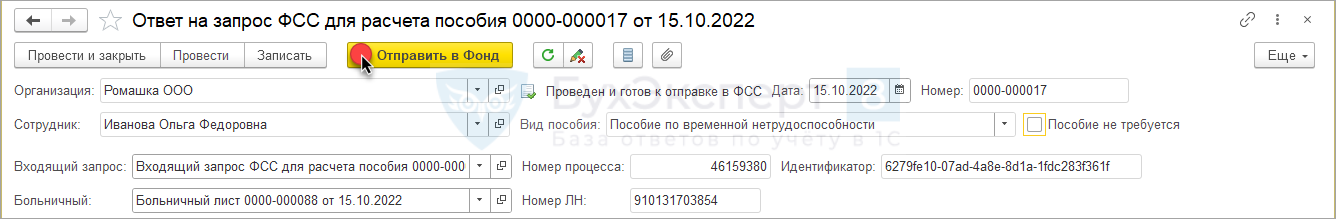

Проведем документ и отправим в ФСС.

Пример 2. Пособие по уходу за ребенком уже выплачено Фондом

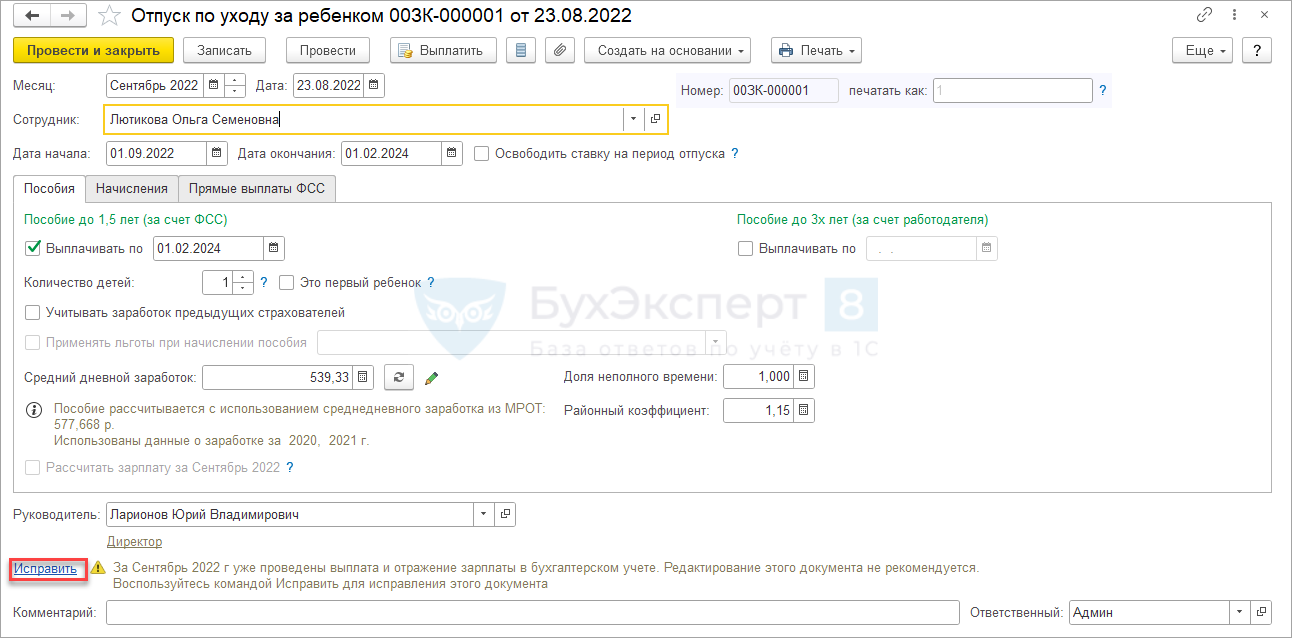

В сентябре сотруднице Лютиковой О.С. рассчитали пособие по уходу за ребенком и передали данные в ФСС с помощью документа Ответ на запрос ФСС. В октябре сотрудница принесла справку о доходах с предыдущего места работы. Пособие за первый месяц уже выплачено ФСС.

Отразим перерасчет пособия и передадим сведения о перерасчете в ФСС.

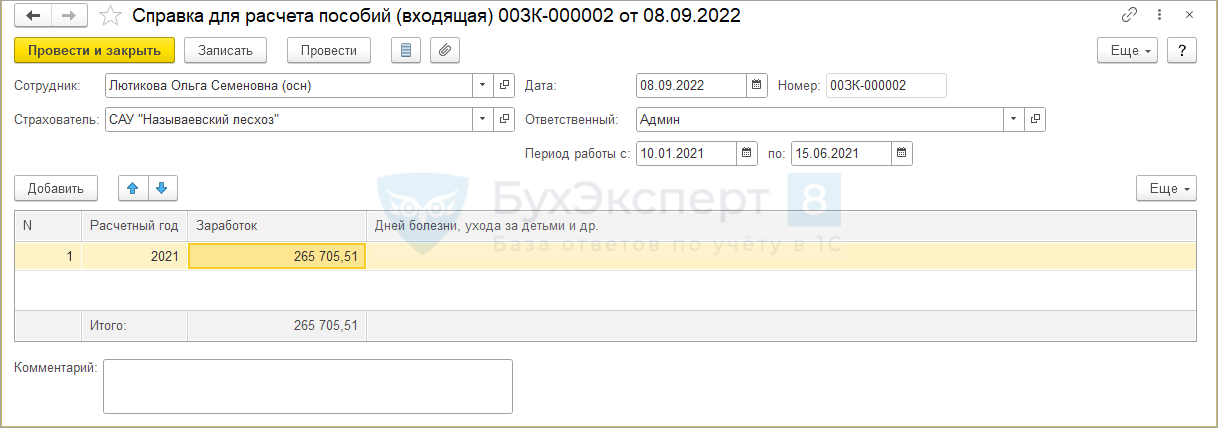

- Внесем сведения о доходах с предыдущего места работы и исправим документ Отпуск по уходу за ребенком.

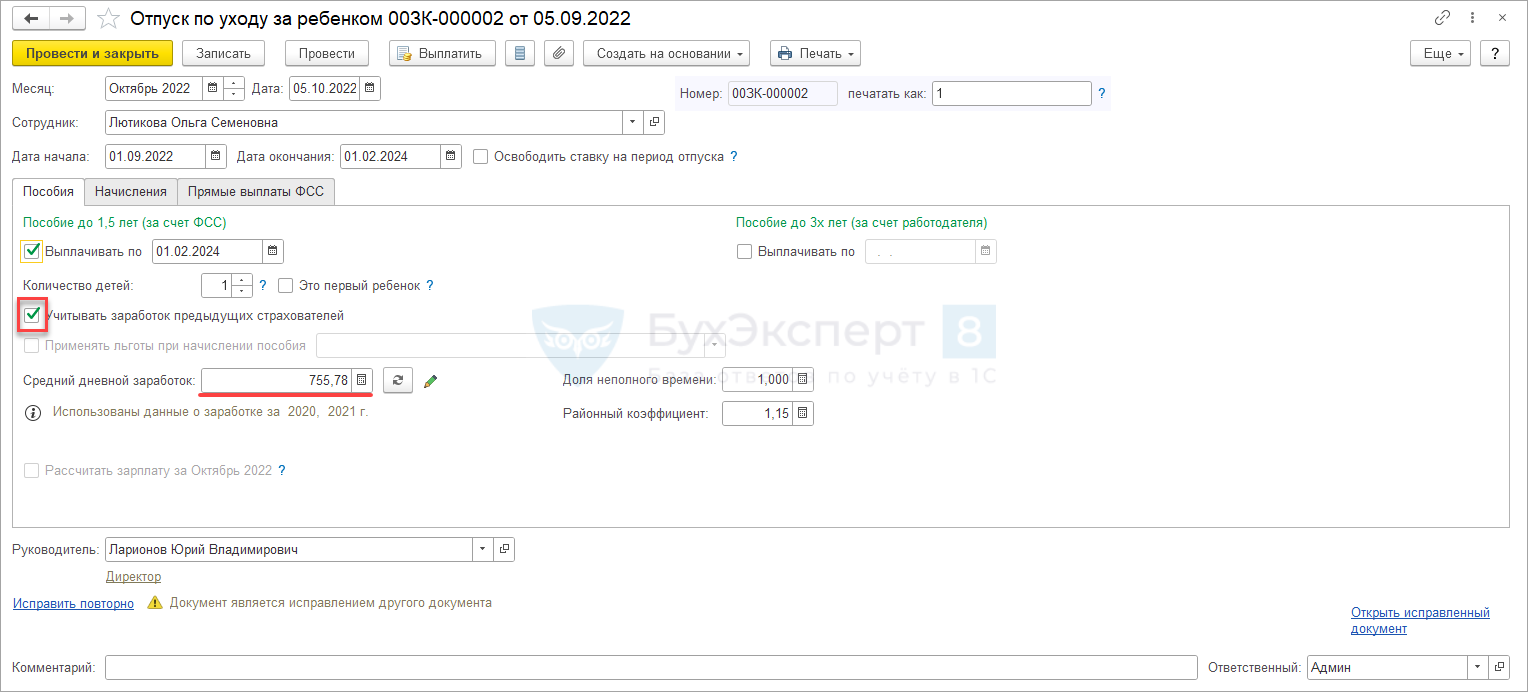

Доходы по справке зарегистрируем документом Справка для расчета пособий (входящая).Создадим документ-исправление Отпуск по уходу за ребенком по ссылке Исправить внизу исходного документа.

В документе – исправлении установим флажок Учитывать заработок предыдущих страхователей. В результате средний дневной заработок увеличится.

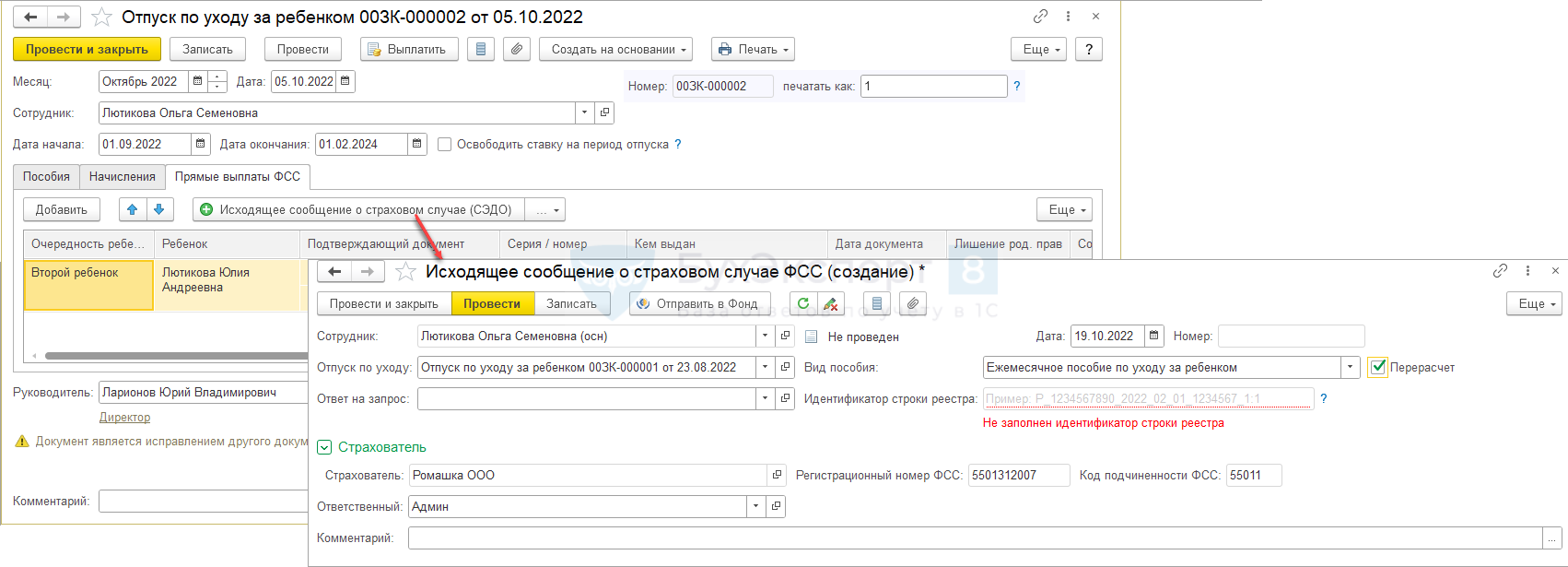

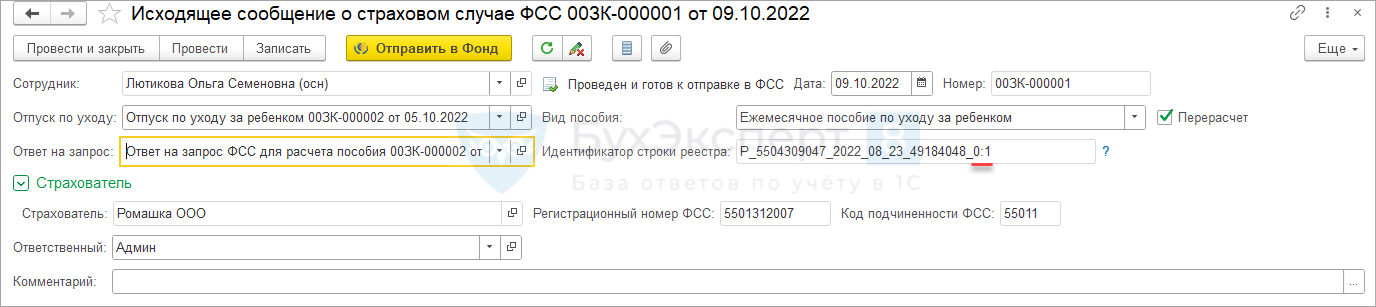

- Создадим Исходящее сообщение о страховом случае ФСС с признаком перерасчета. Это можно сделать напрямую из документа Отпуск по уходу за ребенком на вкладке Прямые выплаты ФСС по кнопке Исходящее сообщение о страховом случае (СЭДО).

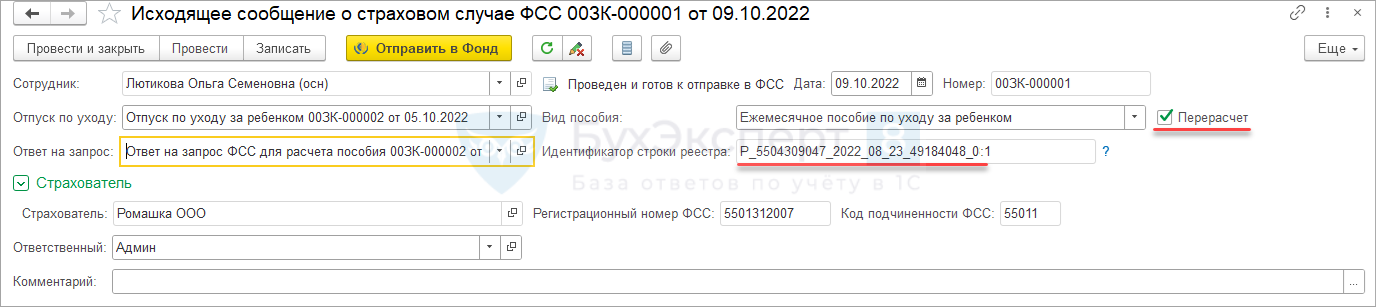

В документе Исходящее сообщение о страховом случае ФСС установим флажок Перерасчет и заполним поле Ответ на запрос документом, который был отправлен в ФСС изначально. Если Идентификатор строки реестра не заполнился автоматически, укажем его вручную.

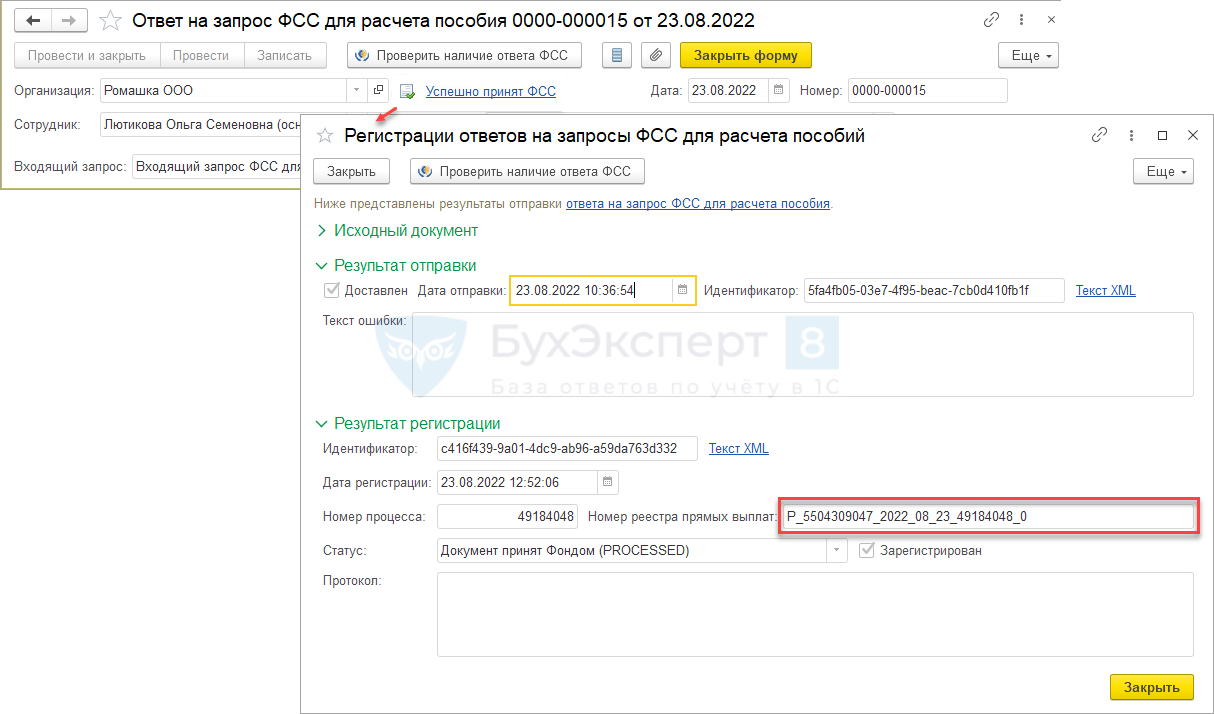

Идентификатор строки реестра можно взять из сведений об отправке первичного Ответ на запрос ФСС по этому пособию. В документе Ответ на запрос ФСС по ссылке Успешно принят ФСС откроем форму Регистрации ответов на запросы ФСС. В открывшемся окне поле Номер реестра прямых выплат – это и есть Идентификатор строки реестра.

Идентификатор строки реестра по документу Ответ на запрос ФСС должен заканчиваться на «:1». Если в форме Регистрации ответов на запросы ФСС отсутствуют последние 2 знака, их можно дописать вручную в Исходящем сообщении ФСС.

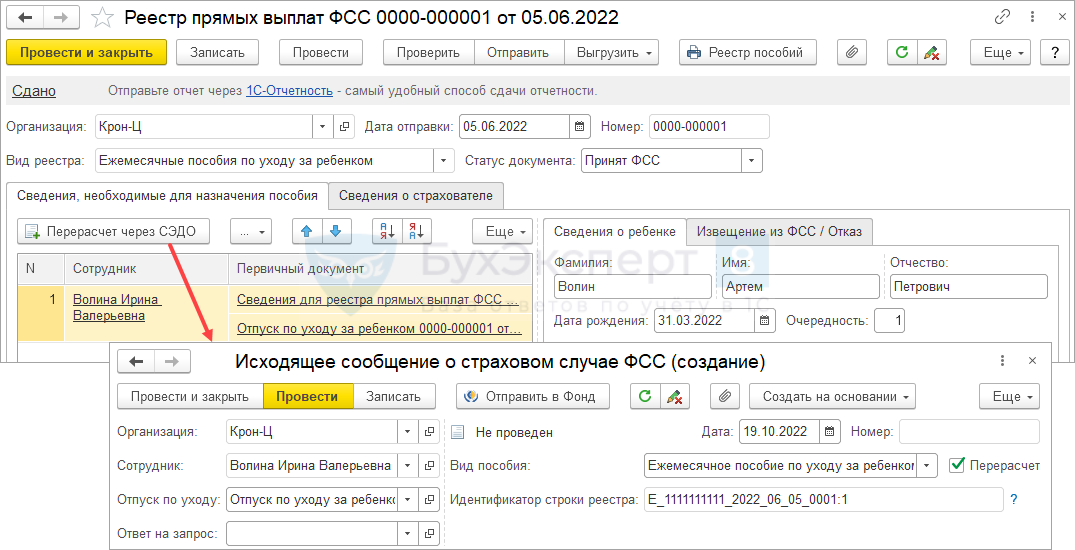

Если сведения о пособии были отправлены в составе Реестра прямых выплат ФСС, создать Исходящее сообщение ФСС можно из документа Реестр прямых выплат ФСС по кнопке Перерасчет через СЭДО. При этом в документе сразу будет установлен флажок Перерасчет и поле Идентификатор строки реестра заполнится автоматически.

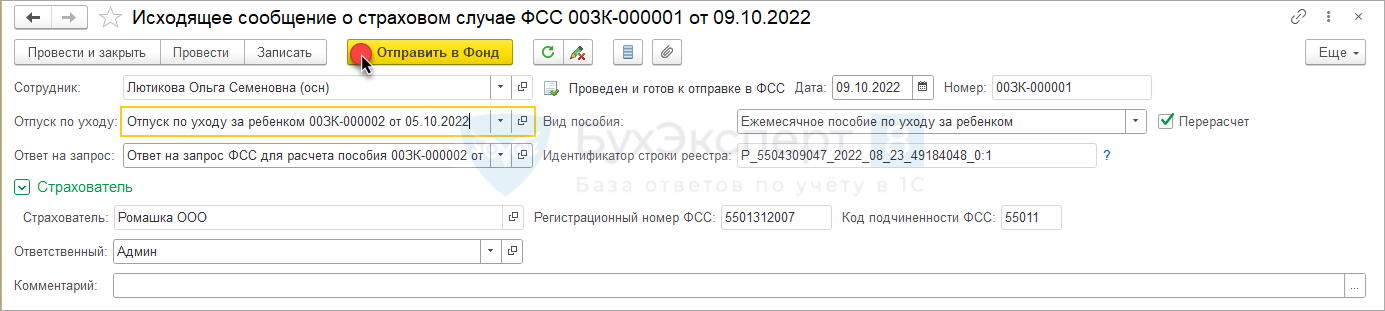

Проведем документ и отправим в ФСС.

- После отправки Исходящего сообщения ФСС по пособию поступит Входящий запрос ФСС.

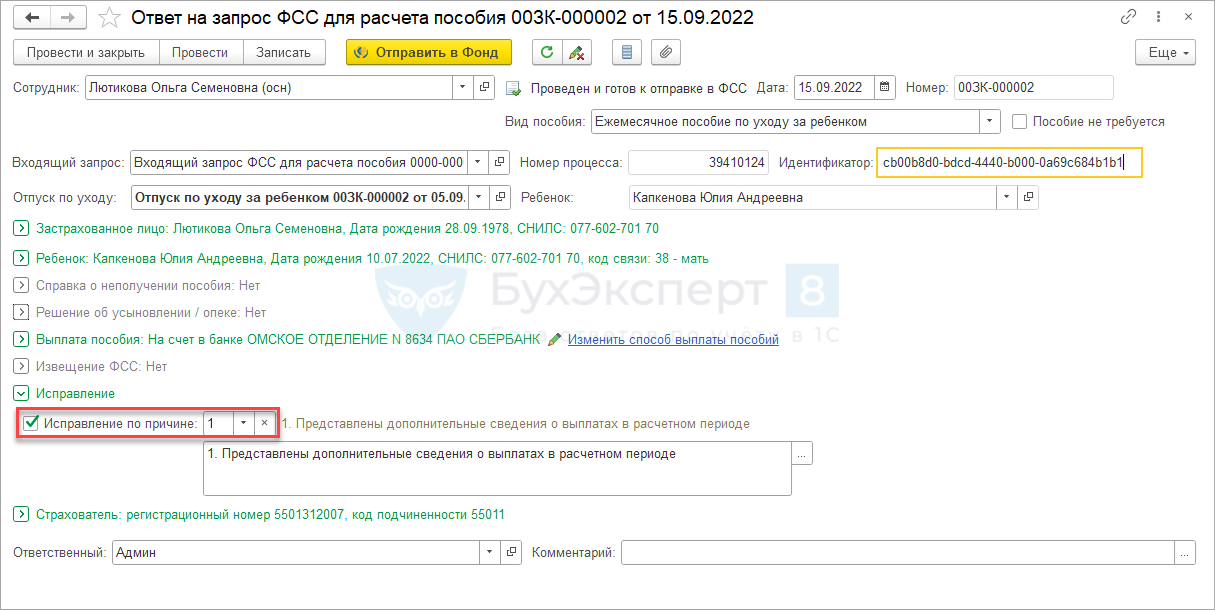

- После получения Входящего запроса ФСС создадим Ответ на запрос ФСС. В документе:

- установим флажок Исправление;

- заполним причину перерасчета.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(9 оценок, среднее: 3,78 из 5)

Загрузка…

Назад к статье

Отчеты, документы, обработки

Назад к статье

Новости и изменения

Назад к статье

Дополнительные материалы

Назад к статье

Топ-вопросов

Корректирующие реестры прямых выплат ФСС

Тимофеева Светлана

Cпециалист линии консультации партнёрской сети «ИнфоСофт».

28.04.2021

Время прочтения — 3 мин.

Получить бесплатную консультацию

В процессе работы часто возникает необходимость отправить в ФСС корректирующий реестр прямых выплат. Это может быть связано:

-

с ошибками расчета среднего заработка;

-

сменой данных карт для выплаты пособий;

-

прочими причинами, которые могут возникнуть в процессе оформления реестра прямых выплат ФСС.

Реестр прямых выплат ФСС включает в себя документы «Больничный лист» и «Сведения для реестра прямых выплат».

Предположим, у нас есть сотрудник, реестр прямых выплат ФСС по больничному листу уже сдан и принят в ФСС.

Позднее мы узнаем, что средний заработок в переданном нами реестре рассчитан неправильно. Скажем, был выбран не тот период для расчета или не введена справка о доходах за прошлые периоды.

В первую очередь нам нужно пересчитать больничный лист. Переходим в меню Кадры – Больничные листы, открываем больничный лист, в который нужно внести исправления. Вносим необходимые исправления. Если есть необходимость сохранить первичные данные больничного листа, можно воспользоваться строкой исправить в нижней части формы больничного листа.

После нажатия на данную строку, создастся документ-исправление текущего больничного листа. После этого первичный больничный лист будет не доступен для редактирования.

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

После внесения корректировок в больничный лист, нам нужно сформировать новый реестр прямых выплат ФСС. Признак корректировки данных в реестре присваивается в документе «Сведения для реестра прямых выплат».

Так как документ «Сведения для реестра прямых выплат», который уже прикреплен к отправленному реестру прямых выплат, мы исправить не можем, нам нужно сделать дубликат заявления и прикрепить его к реестру прямых выплат ФСС.

Найти документ «Сведения для реестра прямых выплат» мы можем через меню Отчетность, справки — Передача в ФСС сведений о пособиях.

В дубликате заявления заходим во вкладку расчет пособия. Ставим отметку Перерасчет по причине и выбираем причину перерасчета из выпадающего списка. Указываем исправленный средний заработок сотрудника для расчета пособия ФСС.

Сохраняем.

Создаем новый реестр прямых выплат ФСС и заполняем по сотруднику исправленным больничным листом и документом «Сведения для реестра прямых выплат» с признаком Перерасчет по причине. Реестр отправляем. Он будет принят ФСС как корректирующий.

Так как планируется переход на выплату пособий по беременности и родам исключительно на карты платежной системы МИР, данный способ актуален и при смене способа выплаты пособия. В случае смены платежной карты, так же создаем дублирующий документ «Сведения для реестра прямых выплат». Указываем перерасчет по причине иное

и выбираем новые платежные реквизиты для выплаты пособия.

Заполняем новый реестр прямых выплат ФСС с документом сведения для реестра прямых выплат с признаком Перерасчет по причине и новыми платежными реквизитами и отправляем в ФСС.

Корректировка отчета 4-ФСС дает возможность исправить ошибки и неточности, выявленные работодателем в исходной отчетности. Представление такой корректировки в одних случаях обязательно, а в других — добровольная процедура. Когда корректировать расчет обязательно? Как заполнить корректировочный 4-ФСС, куда и когда сдать? Какие последствия могут наступить для работодателя после его представления? Об этом расскажем в нашем материале.

Когда нужно корректировать 4-ФСС

Представленный в ФСС расчет по форме 4-ФСС не нуждается в корректировках, если все цифровые данные, а также информация о работодателе и прочие сведения отражены правильно. Если же вы что-то забыли в нем отразить, указали неточные или неполные данные или в расчеты закрались ошибки, придется вернуться к исходному отчету и внести в него исправления.

Обойтись без корректировочного 4-ФСС можно, если выявленные искажения не повлекли занижения базы по взносам. Законодательством предусмотрена обязательная и добровольная корректировка формы 4-ФСС:

Иными словами действует правило: нет занижения по взносам — без уточнения расчета можно обойтись. Хотя страхователь вправе это сделать добровольно. При этом уточненный 4-ФСС, представленный после истечения установленного срока подачи расчета, не будет считаться представленным с нарушением срока.

Нужна ли уточненка, если по итогам проверки ФСС доначислил страховые взносы, пени по ним и штрафы? Ответ на этот вопрос вы можете получить в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный доступ можно получить бесплатно.

Производить или нет корректировку 4-ФСС при отсутствии занижения базы по взносам, решать страхователю. Есть минимум две причины, по которым лучше не пренебрегать этой процедурой:

- снизится риск неточностей при заполнении 4-ФСС в последующие отчетные периоды, сведения в которых могут быть основаны на ошибочной информации из предыдущих расчетов;

- уменьшится платежная нагрузка по взносам.

Узнать больше о налоговой нагрузке помогут материалы:

- «Налоговая нагрузка по налогу на прибыль и НДС»;

- «Расчет налоговой нагрузки в 2022 — 2023 годах (формула)»;

- «Расчет налоговой нагрузки: калькулятор на сайте ФНС».

Что учесть при оформлении корректировки 4-ФСС в 2022 году, расскажем далее.

Три правила оформления и отправки корректировки

Если раньше вам не приходилось вносить поправки в 4-ФСС, могут возникнуть затруднения. Как сделать корректировку 4-ФСС, соблюдая нормативные требования?

При оформлении и отправке в фонд корректировочного отчета 4-ФСС в 2022 году рекомендуем придерживаться следующих правил:

- Проставьте номер корректировки на титульном листе 4-ФСС — для этого предусмотрено отдельное поле:

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

После внесения корректировок в больничный лист, нам нужно сформировать новый реестр прямых выплат ФСС. Признак корректировки данных в реестре присваивается в документе «Сведения для реестра прямых выплат».

Так как документ «Сведения для реестра прямых выплат», который уже прикреплен к отправленному реестру прямых выплат, мы исправить не можем, нам нужно сделать дубликат заявления и прикрепить его к реестру прямых выплат ФСС.

Найти документ «Сведения для реестра прямых выплат» мы можем через меню Отчетность, справки — Передача в ФСС сведений о пособиях.

В дубликате заявления заходим во вкладку расчет пособия. Ставим отметку Перерасчет по причине и выбираем причину перерасчета из выпадающего списка. Указываем исправленный средний заработок сотрудника для расчета пособия ФСС.

Сохраняем.

Создаем новый реестр прямых выплат ФСС и заполняем по сотруднику исправленным больничным листом и документом «Сведения для реестра прямых выплат» с признаком Перерасчет по причине. Реестр отправляем. Он будет принят ФСС как корректирующий.

Так как планируется переход на выплату пособий по беременности и родам исключительно на карты платежной системы МИР, данный способ актуален и при смене способа выплаты пособия. В случае смены платежной карты, так же создаем дублирующий документ «Сведения для реестра прямых выплат». Указываем перерасчет по причине иное

и выбираем новые платежные реквизиты для выплаты пособия.

Заполняем новый реестр прямых выплат ФСС с документом сведения для реестра прямых выплат с признаком Перерасчет по причине и новыми платежными реквизитами и отправляем в ФСС.

Корректировка отчета 4-ФСС дает возможность исправить ошибки и неточности, выявленные работодателем в исходной отчетности. Представление такой корректировки в одних случаях обязательно, а в других — добровольная процедура. Когда корректировать расчет обязательно? Как заполнить корректировочный 4-ФСС, куда и когда сдать? Какие последствия могут наступить для работодателя после его представления? Об этом расскажем в нашем материале.

Когда нужно корректировать 4-ФСС

Представленный в ФСС расчет по форме 4-ФСС не нуждается в корректировках, если все цифровые данные, а также информация о работодателе и прочие сведения отражены правильно. Если же вы что-то забыли в нем отразить, указали неточные или неполные данные или в расчеты закрались ошибки, придется вернуться к исходному отчету и внести в него исправления.

Обойтись без корректировочного 4-ФСС можно, если выявленные искажения не повлекли занижения базы по взносам. Законодательством предусмотрена обязательная и добровольная корректировка формы 4-ФСС:

Иными словами действует правило: нет занижения по взносам — без уточнения расчета можно обойтись. Хотя страхователь вправе это сделать добровольно. При этом уточненный 4-ФСС, представленный после истечения установленного срока подачи расчета, не будет считаться представленным с нарушением срока.

Нужна ли уточненка, если по итогам проверки ФСС доначислил страховые взносы, пени по ним и штрафы? Ответ на этот вопрос вы можете получить в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный доступ можно получить бесплатно.

Производить или нет корректировку 4-ФСС при отсутствии занижения базы по взносам, решать страхователю. Есть минимум две причины, по которым лучше не пренебрегать этой процедурой:

- снизится риск неточностей при заполнении 4-ФСС в последующие отчетные периоды, сведения в которых могут быть основаны на ошибочной информации из предыдущих расчетов;

- уменьшится платежная нагрузка по взносам.

Узнать больше о налоговой нагрузке помогут материалы:

- «Налоговая нагрузка по налогу на прибыль и НДС»;

- «Расчет налоговой нагрузки в 2022 — 2023 годах (формула)»;

- «Расчет налоговой нагрузки: калькулятор на сайте ФНС».

Что учесть при оформлении корректировки 4-ФСС в 2022 году, расскажем далее.

Три правила оформления и отправки корректировки

Если раньше вам не приходилось вносить поправки в 4-ФСС, могут возникнуть затруднения. Как сделать корректировку 4-ФСС, соблюдая нормативные требования?

При оформлении и отправке в фонд корректировочного отчета 4-ФСС в 2022 году рекомендуем придерживаться следующих правил:

- Проставьте номер корректировки на титульном листе 4-ФСС — для этого предусмотрено отдельное поле:

- Все остальные данные нужно отразить так же, как в исходном 4-ФСС с учетом исправленных ошибок и неточностей. Если изменения в расчет вносятся по причине изменения облагаемой базы или отдельных показателей, то отражайте в расчете полностью обновленные данные, а не разницу между первичными и скорректированными данными.

- Вместе с корректировочным 4-ФСС желательно отправить в фонд сопроводительное письмо, в котором нужно отразить причины представления уточненного расчета и указать, какие именно сведения были исправлены или дополнены.

Обязательной формы для такого письма не предусмотрено. Ориентироваться можно на следующий образец, который составлен для формы, действующей до 2 квартала 2022 года. Для нового бланка можно формировать подобное письмо по аналогии.

Внимание! Оформлять сопроводительное письмо необязательно — подобного требования не содержится ни в законе № 125-ФЗ, ни в порядке оформления 4-ФСС, утв. приказом № 80. Поэтому можно обойтись и без него.

Куда представить корректировку и по какой форме

Сдать корректировочный 4-ФСС нужно в то же территориальное отделение ФСС, куда был представлен исходный расчет и где вы зарегистрированы как страхователь.

Для оформления корректировочного расчета необходимо использовать ту форму, которая действовала в расчетном периоде, за который вносятся изменения (п. 1.5 ст. 24 закона от 24.07.1998 № 125-ФЗ).

Разобраться с тем, по какой форме сдавать корректировочный расчет, несложно — бланк расчета меняется не часто. За отчетные периоды, начиная со 2 квартала 2022 года появилась новая форма, утвержденная приказом ФСС от 14.03.2022 № 80. Подробнее о новшествам мы писали здесь. Форма 4-ФСС, действовавшая с 3 квартала 2017 года и до 2 квартала 2022 года, утверждена приказом ФСС от 26.09.2016 № 381.

С 2023 года форма 4-ФСС претерпит значительные изменения в связи с объединением ПФР и ФСС и войдет в состав единого отчеета ЕФС-1.

ВАЖНО! С 2023 года Пенсионный фонд и Фонд социального страхования объединяются в Фонд пенсионного и социального страхования. Подробнее об этом мы писали здесь. В связи с этим кардинально меняется и порядок представления отчетности. Формы СЗВ-СТАЖ, СЗВ-ТД и 4-ФСС объединяются в одну форму (ЕФС-1). Форма СЗВ-М отменяется. Вместо нее в налоговую (не в ПФР!) будут представляться персонифицированные сведения о физических лицах. Но отчитываться за 2022 год надо будет по старым правилам. Подробнее о 4-ФСС за 2022 год мы писали здесь.

Как сдавать отчетность и платить налоги за 2022 год в 2023 году, мы разъяснили в статье.

Образец заполнения 4-ФСС за 4 квартал 2022 года вы можете скачать в КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

Последствия сдачи уточненного расчета

Страхователь вправе представить уточненный расчет по форме 4-ФСС в любое время — законом конкретный срок для этого не предусмотрен. Но из текста ст. 24 закона № 125-ФЗ становится ясно, что дата представления корректировочного 4-ФСС все-таки имеет значение:

- Если уточненный 4-ФСС передан в фонд до истечения срока подачи расчета, то считается, что в эту дату представлен исходный расчет.

- Если уточненный расчет представлен после крайней отчетной даты и срока уплаты налога, то для страхователя есть две возможности избежать ответственности:

Ответственность не грозит тому страхователю, который представил уточненный 4-ФСС добровольно, то есть самостоятельно выявил и исправил ошибки, не приводящие к занижению подлежащей уплате суммы страховых взносов.

О сроках сдачи электронной и бумажной форм 4-ФСС узнайте из этого материала.

Итоги

Корректировка 4-ФСС в 2022 году проводится по правилам, предусмотренным в ст. 24 закона № 125-ФЗ. Если в исходном расчете из-за ошибок была занижена база по взносам «на травматизм», представление корректировки обязательно. При таких обстоятельствах до подачи уточненки следует доплатить недостающую сумму взносов и пени. Тогда компания сможет избежать штрафа. В остальных случаях работодатель может произвести корректировку 4-ФСС добровольно.

С 2023 года форма 4-ФСС претерпит значительные изменения в связи с объединенем ПФР и ФСС и войдет в состав единого отчета ЕФС-1.

Из нашей статьи вы узнаете:

С 1 января 2023 года ПФР и ФСС стали единым Социальным фондом. В связи с этим изменились правила сдачи отчётности по застрахованным лицам.

Отчёты СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС и ДСВ-3 объединились в сводной форме — ЕФС-1. Старая форма 4-ФСС в 2023 году стала разделом 2 нового отчёта.

Раздел 2 заполняют следующие категории страхователей:

- все организации вне зависимости от организационно-правовой формы;

- ИП, нанимающие физлиц, подлежащих обязательному социальному страхованию от несчастных случаев на производстве и профзаболеваний.

Исключение составляют организации и ИП на АУСН. Они освобождены от сдачи отчётности по взносам «на травматизм».

Раздел 2 формы ЕФС-1 состоит из следующих подразделов:

- подраздел 2.1 «Расчёт сумм страховых взносов»;

- подраздел 2.1.1 «Сведения об облагаемой базе для исчисления страховых взносов и исчисленных страховых взносах для организаций с выделенными самостоятельными классификационными единицами (СКЕ) или для организаций – государственных (муниципальных) учреждений, часть деятельности которых финансируется из бюджетов всех уровней и приравненных к ним источников (частичное финансирование), а также страхователей, исчисляющих страховые взносы по нескольким основаниям»;

- подраздел 2.2 «Сведения, необходимые для исчисления страховых взносов страхователями, указанными в пункте 2.1 статьи 22 Федерального закона от 24 июля 1998 г. № 125-ФЗ»;

- подраздел 2.3 «Сведения о результатах проведённых обязательных предварительных и периодических медицинских осмотров работников и проведённой специальной оценке условий труда на начало года».

Подразделы 2.1 и 2.3 обязаны заполнять все работодатели, а вот подразделы 2.1.1 и 2.2 заполняются только в том случае, если для них есть показатели.

Раздел 2 сдаётся ежеквартально до 25 числа месяца, следующего за истёкшим кварталом. Если в отчётном периоде деятельность не велась и за сотрудников не выплачивались взносы, следует сдать нулевой раздел 2.

Подробнее о форме ЕФС-1 и другой отчётности, которая сдаётся в Социальный фонд России, читайте в нашей статье «Отчётность в СФР».

Для новой формы действует такое же правило, как и для старых отчётов в Пенсионный фонд: её можно сдать на бумаге, если среднесписочная численность застрахованных лиц не превышает 10 человек. От работодателей, у которых больше сотрудников, СФР принимает отчётность только в электронном виде.

Сдать отчётность в СФР вовремя и без ошибок поможет один из сервисов от «Калуга Астрал», предназначенных для сдачи электронной отчётности. «Астрал Отчёт 5.0» — это удобный онлайн-сервис, в котором можно вести несколько организаций в режиме одного окна, «Астрал Отчёт 4.5» — программа для ПК, в которой есть всё для сдачи отчётности онлайн, а «1С-Отчётность» можно использовать в привычном интерфейсе 1С.

Индивидуальные предприниматели и организации сдают ежеквартальный расчёт 4-ФСС, который свидетельствует об уплате взносов на обязательное социальное страхование от несчастных случаев на производстве. Сдавать отчёт должны не только ИП и ООО, но и физические лица, если нанимают персонал. Если в компании работают более 25 человек, то документ подаётся в электронном формате.

Расчёт отправляется в фонд социального страхования, однако, его могут вернуть с указанием кода ошибки. Один из самых распространённых кодов — 508. В этой статье мы объясним, что это за ошибка, почему она возникает и как её исправить.

Что делать, если прислали отрицательный протокол проверки

Отрицательный протокол — это документ, который присылает ФСС и в котором указаны ошибки, обнаруженные во время проверки расчёта. Проблема заключается в том, что если ФСС присылает отрицательный протокол, расчёт считается несданным.

Если организация не успеет исправить ошибки, а ФСС проверить документ до отчётной даты, то на должностных лиц компании будут наложены штрафы. По этой причине рекомендуется подавать расчёт заблаговременно, так у организации будет время на то, чтобы исправить ошибки, если они будут обнаружены, а у ФСС проверить вновь поданный файл.

Дата положительной проверки документа будет считаться датой его подачи. Поэтому, если индивидуальный предприниматель, физическое лицо или организация получают отрицательный протокол проверки, они должны максимально быстро исправить недочёты и вновь подать документ.

Ошибка 508 — что это такое и как исправить

Ошибка 508 — одна из самых распространённых. Её указывают в отрицательном протоколе, о котором мы говорили выше. Не все знают, что этот код указывает не одну конкретную ошибку, а группу возможных ошибок.

Согласно описанию ошибок приёма на портале ФСС РФ, код 508 свидетельствует об ошибках логического контроля. Там же указано решение — нужно исправить ошибочные параметры расчёта, указанные в протоколе проверки. Исходя из этого объяснения, становится ясно, что узнать эти параметры можно из отрицательного протокола.

Файл протокола содержит детализацию, где указаны номера строк, в которых допущены ошибки. Ниже мы перечислим самые распространённые из них.

-

Избыточное заполнение. Некоторые строки расчёта должны оставаться пустыми, и если они были заполнены, в детализации к протоколу проверки будут указаны эти самые строки.

Чтобы исправить эту ошибку, достаточно просто удалить лишние данные.

-

Незаконченное заполнение. Такая ошибка возникает, когда конкретные данные не заполнены, а косвенно относящиеся к ним — внесены. Другими словами — взаимосвязанные значения в документе не сходятся.

Решение проблемы — проставление всех пропущенных значений.

-

Неверные расчёты. Если расчёт был проведён с ошибками, в отрицательном протоколе обязательно это укажут и попросят исправить. Это может быть несоответствие между суммой выплат сотрудникам и размером взносов.

Чтобы решить проблему, нужно заново провести расчёты и ввести корректные значения.

Как видно из примеров, ошибка 508 возникает, когда в документ указываются неверные данные. Решение проблем этой группы — исправление ошибок в соответствии с указаниями в файле протокола.

Какие ещё наиболее частые ошибки встречаются в протоколе

Число 508 не означает, что с расчётом 4-ФСС могут произойти минимум 508 различных проблем, на самом кодов ошибок применительно к этой форме расчёта гораздо меньше. Одни из них встречаются чаще, другие реже. Коротко расскажем о том, какие ошибки встречаются чаще других.

Ошибка 503 говорит о том, что XML-файл расчёта не прошёл форматный контроль. Портал ФСС рекомендует в этом случае проверить файл по XSD схеме. В нашем случае это следующая схема → «XSD-схема расчёта 4-ФСС»

Ошибка 598 свидетельствует об ошибке в указанном ИНН. Если ИНН страхователя, указанный в расчёте, не соответствует тому, что сохранён в базе данных ФСС, появится эта ошибка. Чтобы исправить её, нужно проверить актуальность данных и верно заполнить эту строку.

Таблица значения других кодов ошибок

| Код ошибки | Название ошибки | Описание и решение |

|---|---|---|

| 10 | He удалось расшифровать | Общая ошибка расшифровки. Возможно, проблема в сертификате, используемом для шифрования. |

| 11 | He удалось проверить ЭЦП. | Ошибка сертификата пользователя – в данном случае следует связаться с УЦ, выдавшим вам ЭЦП. XML – файл был подписан дважды, необходимо выбрать и подписать файл расчёта ещё раз. Нарушен порядок подписания / шифрования файла расчёта. Файл расчёта сначала подписывается ЭЦП, затем зашифровывается. |

| 12 | ЭЦП не верна | ЭЦП файла расчёта не верна или отсутствует. |

| 13 | В сертификате отсутствует регистрационный номер страхователя. | Сертификат пользователя не содержит записи о Регистрационном номере страхователя (свойство 1.2.643.3.141.1.1 поля «Субъект» сертификата). Необходимо обратиться в УЦ, выдавший сертификат для его переиздания. |

| 14 | В сертификате отсутствует код подразделения ФСС РФ. | Сертификат пользователя не содержит записи о Коде подразделения ФСС РФ (свойство 1.2.643.3.141.1.2 поля «Субъект» сертификата). Необходимо обратиться в УЦ, выдавший сертификат для его переиздания. |

| 15 | Ошибка шифрования | Внутренняя ошибка криптосервиса. Необходимо отправить файл расчёта повторно. |

| 16 | Неверный формат регистрационного номера страхователя. | В сертификате, выданным УЦ, неправильно указан регистрационный номер страхователя (количество цифр регистрационного номера не равно 10). Необходимо обратиться в УЦ, выдавший сертификат для его переиздания. |

| 17 | Неверный формат кода подразделения ФСС РФ. | В сертификате, выданным УЦ, неправильно указан код подразделения ФСС РФ (количество цифр код подразделения не равно 4). Необходимо обратиться в УЦ, выдавший сертификат для его переиздания. |

| 18 | Расчёт зашифрован на ключе, отличном от открытого ключа ФСС. |

|

| 19 | Расчёт не зашифрован или не подписан. | Необходимо подписать, зашифровать и направить файл расчёта на шлюз приёма расчётов повторно. |

| 20 | Неизвестный формат файла. | Формат файла не xml. Необходимо сформировать новый файл расчёта в соответствии с Технологией приёма расчётов (http://fss.ru/ru/legal_information/124/133/258854.shtml).Расчёт страхователя по Форма-4 ФСС за 1-й квартал 2017 г. должен быть подготовлен в виде xml файла в формате, заданном следующей XSD-схемой. |

| 41 | Нет доверия к издателю сертификата. |

Данная ошибка возникает в следующих случаях: 1) Корневой сертификат УЦ не соответствует Федеральному закону от 06.04.2011 № 63-ФЗ (Закон № 63-ФЗ) 2) Не установлен корневой сертификат УЦ Необходимо связаться с УЦ, выдавшим сертификат пользователя. |

| 42 | Ошибка при проверке сертификата. | Общая ошибка шифрования. Необходимо отправить файл расчёта повторно. |

| 43 | Сертификат отозван. | Сертификат, которым подписан файл расчёта, более недействителен. Необходимо связаться с УЦ, выдавшим сертификат пользователя. |

| 44 | Не найден или просрочен СОС издателя сертификата. | Ошибка списка отозванных сертификатов (СОС) УЦ, выдавшего сертификат пользователя. Необходимо связаться для консультации с УЦ, выдавшим сертификат пользователя. |

| 45 | Сертификат повреждён. | Общая ошибка шифрования. Необходимо отправить файл расчёта повторно. |

| 46 | Сертификат просрочен. | Сертификат пользователя, которым подписан файл расчёта , более недействителен. Необходимо обратиться в УЦ, выдавший сертификат для его переиздания. |

| 50 | В сертификате отсутствует ИНН страхователя. | Сертификат пользователя не содержит записи об ИНН страхователя (свойство 1.2.643.3.131.1.1 поля «Субъект» сертификата). Необходимо обратиться в УЦ, выдавший сертификат для его переиздания. |

| 51 | ИНН, указанный в расчёте, отсутствует в базе данных ЕГРЮЛ. | Отчёт не принят, т.к. ИНН, указанный в расчёте, отсутствует в базе данных ЕГРЮЛ. Необходимо обратиться в ФНС по месту регистрации. |

| 503 | XML-файл расчёта не прошёл форматный контроль | Рекомендуется проверить xml-файл по соответствующей ему XSD схеме. Например, расчёт страхователя по Форма-4 ФСС за 1-й квартал 2017 г. должен быть подготовлен в виде xml файла в формате, заданном следующей XSD-схемой. Для других периодов используются соответствующие XSD схемы. |

| 504 | В сертификате указано несуществующее подразделение ФСС РФ | В сертификате пользователя, выданным УЦ, неправильно указан код подразделения ФСС РФ. Необходимо обратиться в УЦ, выдавший сертификат для его переиздания. |

| 505 | Неверное наименование файла. | Необходимо привести наименование файла в соответствие с Технологией приёма расчётов (регистрационный номер страхователя_расчётный год_отчётный квартал.ef4). |

| 506 | Вторые разделы расчёта имеют одинаковые шифры налогообложения | Необходимо исправить расчёт. |

| 507 | Нет файла *.xml | Не загружен файл расчёта. Необходимо отправить файл расчёта повторно. |

| 508 | Ошибки логического контроля | Необходимо исправить ошибочные параметры расчёта, указанные в протоколе проверки. |

| 509 | Отчётный период в XML-файле не совпал с отчётным периодом в наименовании файла | Необходимо привести содержание xml-файла расчёта в соответствие с наименованием. |

| 511 | Ошибка при чтении XML-файла расчёта | Файл пуст или не является XML-файлом. |

| 512 | Расчётный год в XML-файле не совпал с расчётным годом в наименовании файла расчёта. | Необходимо привести содержание xml-файла расчёта в соответствие с наименованием. |

| 513 | Регистрационный номер страхователя в сертификате не совпадает с регистрационным номером, указанном в имени файла. | Файл расчёта подписан ЭЦП, принадлежащей организации, отличной от указанной в расчёте. Необходимо проверить сертификат, используемый для ЭЦП. |

| 514 | Регистрационный номер страхователя в XML-файле не совпадает с регистрационным номером в сертификате ЭЦП. | Необходимо привести содержание xml-файла расчёта в соответствие с сертификатом. |

| 515 | Регистрационный номер страхователя в XML-файле не совпадает с номером страхователя, указанном в имени файла. | Необходимо проверить содержание xml-файла расчёта. |

| 516 | Дополнительный код обособленного подразделения в XML-файле не совпадает с номером страхователя, указанном в имени файла. | Необходимо проверить содержание xml-файла расчёта. |

| 507 | Слишком большой файл | Размер файла расчёта превышает максимально допустимое значение 2097152 байт. Необходимо сформировать новый файл расчёта. |

| 518 | Нулевой размер файла | Необходимо сформировать новый файл расчёта. |

| 519 | ИНН страхователя в XML-файле не совпадает с ИНН страхователя в сертификате. | При сдаче за другое юр. лицо должны соответствовать рег. номер, при сдаче за своё юр. лицо — ИНН. Следует проверить сертификат, используемый для ЭЦП. |

| 520 | ОГРН страхователя в XML-файле не совпадает с ОГРН страхователя в сертификате. | Необходимо проверить сертификат, используемый для ЭЦП. |

| 550 | Сертификат не является квалифицированным сертификатом. | Сертификат пользователя, которым подписан файл расчёта, не является квалифицированным сертификатом. |

| 552 | Атрибут QUART_NUM элемента TITLE может иметь значение только из следующего ряда: «3»,»6″,»9″,»0″,»03″,»06″,»09″,»12″. | Необходимо исправить значение атрибута QUART_NUM в XML-файле отчёта. |

| 598 | ИНН страхователя в XML-файле отличается от ИНН, соответствующего регистрационному номеру страхователя в БД ФСС РФ. | Необходимо проверить актуальность использованного ИНН. |

| 599 | Внутренняя ошибка в модуле контроля принимаемых данных. | Сообщите в техническую поддержку. |

Удобный сервис для отправки отчетности 1С-Отчетность проследит, чтобы вы не отправили ошибочные данные. Сервис подскажет, как правильно заполнить все поля еще на этапе заполнения отчетности

Как исправить сведения в ФСС

Исправить данные в реестре:

- создайте новый реестр,

- в поле «Признак корректировки» выберите «1 — перерасчет», указав причину перерасчета,

- заполните все необходимые сведения,

- отправьте реестр.

- Для исправления данных в реестре нужно создать новый реестр, выбрать признак корректировки и указать причину перерасчета, заполнить все необходимые сведения и отправить реестр.

- Чтобы отправить корректировку сведений в ФСС, нужно создать реестр сведений для выплаты пособия, скопировать сведения, открыв их и указав признак «1 — перерасчет» и причину корректировки, исправить данные в полях, где были ошибки.

- Чтобы скорректировать больничный, нужно в разделе «Сотрудники/Зарплата/Больничные и пособия» открыть больничный на вкладке «Документы», нажать «Изменить» и отметить флагом «Корректировка».

- Для корректировки электронного больничного нужно также открыть его на вкладке «Документы», нажать «Изменить», обновить данные после выплаты пособия от ФСС, отметить флагом «Корректировка» и указать причину перерасчета реестра сведений и ЭЛН.

- Чтобы исправить ошибку в реестре прямых выплат, нужно в дубликате заявления зайти во вкладку расчета пособия, выбрать причину перерасчета и исправленный средний заработок сотрудника для расчета пособия ФСС.

- Если работодатель неправильно подал данные в ФСС, он должен исправить их в течении 5 дней после получения извещения от ФСС, чтобы не сдвигать срок выплаты.

- Чтобы исправить отправленный реестр в ФСС, нужно обратиться в ФСС и создать новый реестр с признаком корректировки и причиной перерасчета.

- Если больничный содержит ошибки, нужно заменить его дубликатом в медучреждении.

- Чтобы исправить данные в больничном, нужно зачеркнуть ошибочную запись, сделать правильную запись на обратной стороне документа, сделать отметку «Исправленному верить» и заверить ее печатью и подписью ответственного лица работодателя.

- Как отправить корректировку сведений в ФСС

- Как исправить больничный лист отправленный в ФСС

- Можно ли корректировать электронный больничный

- Как исправить ошибку в реестре прямых выплат

- Что делать если работодатель неправильно подал данные в ФСС

- Как исправить отправленный реестр в ФСС

- Как исправить неправильно начисленный больничный

- Как исправить данные в больничном

- Как изменить данные в электронном больничном

- Как подать корректировку больничного листа

- Как внести изменения в сведения о застрахованном лице

- Как отправить в ФСС сведения об изменении реквизитов

- Как отправить данные в ФСС

Как отправить корректировку сведений в ФСС

Как отправить:

- Создайте «Реестр сведений для выплаты пособия».

- Нажмите «Скопировать сведения», выберите сотрудника, по которому нужно отправить корректировку, и кликните «Скопировать».

- Откройте сведения, укажите признак «1 — перерасчет» и выберите причину корректировки.

- Исправьте данные в полях, где были допущены ошибки.

Как исправить больничный лист отправленный в ФСС

Скорректировать больничный:

- В разделе «Сотрудники/Зарплата/Больничные и пособия» на вкладке «Документы» откройте больничный и нажмите «Изменить».

- Если вы корректируете ЭЛН после выплаты пособия от ФСС, нажмите, чтобы обновить данные.

- Отметьте флагом «Корректировка».

Можно ли корректировать электронный больничный

В разделе «Сотрудники/Зарплата/Больничные и пособия» на вкладке «Документы» откройте больничный и нажмите «Изменить». Если вы корректируете ЭЛН после выплаты пособия от ФСС, нажмите, чтобы обновить данные. Отметьте флагом «Корректировка». Укажите причины для перерасчета реестра сведений и ЭЛН.

Как исправить ошибку в реестре прямых выплат

В дубликате заявления заходим во вкладку расчет пособия. Ставим отметку Перерасчет по причине и выбираем причину перерасчета из выпадающего списка. Указываем исправленный средний заработок сотрудника для расчета пособия ФСС. Сохраняем.

Что делать если работодатель неправильно подал данные в ФСС

Если в представленных документах обнаружены ошибки, то ФСС направляет извещение работодателю (в течении 3 дней), а тот в свою очередь должен в течении 5 дней представить исправленные документы. В этом случае срок выплаты сдвигается.

Как исправить отправленный реестр в ФСС

Отозвать отправленный реестр, следует обратиться в ФСС. Контакты ФСС можно найти на сайте https://fss.ru/.исправить данные в реестре:

- создайте новый реестр,

- в поле «Признак корректировки» выберите «1 — перерасчет», указав причину перерасчета,

- заполните все необходимые сведения,

- отправьте реестр.

Как исправить неправильно начисленный больничный

Содержащий ошибки документ должен быть заменен его дубликатом (п. 56 приложения к приказу № 624н). Поэтому ответ на вопрос, как исправить ошибку в больничном в части, заполняемой медучреждением, прост: надо отправить работника в лечебное учреждение для замены листка нетрудоспособности.

Как исправить данные в больничном

Для этого понадобится:

- аккуратно зачеркнуть ошибочную запись;

- на обратной стороне документа сделать правильную запись;

- там же, где внесена правильная запись, делается отметка: «Исправленному верить», которая заверяется печатью и подписью ответственного лица работодателя, изначально заполнявшего данный больничный лист.

Как изменить данные в электронном больничном

Если при заполнении электронного больничного ошибку допустил работодатель, он вправе внести изменения и отправить исправленный бюллетень в ФСС повторно. При этом необходимо указать причину изменений и заверить новые данные усиленной квалифицированной электронной подписью главного бухгалтера и страхователя (п.

Как подать корректировку больничного листа

В разделе «Отчетность/Пособия и больничные» откройте «Больничный» и нажмите «Изменить». Установите флаг «Корректировка». В строке «Причина» выберите код и укажите причину исправления. Если деньги еще не перечислены и нужно скорректировать расчет ЭЛН, выберите причину в поле «Для электронного больничного».

Как внести изменения в сведения о застрахованном лице

Сведения о застрахованном лице» можно отправить на бумаге в региональное отделение ФСС либо сдать в электронном виде через СЭДО в сервисе оператора электронного документооборота. Например, такая возможность есть в Контур.

Как отправить в ФСС сведения об изменении реквизитов

Чтобы уведомить ФСС об изменении реквизитов сотрудника, создадим новый документ Сведения о застрахованных лицах (Кадры — Пособия). Новые реквизиты для перечисления пособий ФСС заполнятся в документе автоматически. Сведения необходимо проверить, провести документ и затем отправить в ФСС.

Как отправить данные в ФСС

Перейдите в раздел «Отчеты» — «Регламентированные отчеты» (или «Зарплата и кадры» — «Передача в ФСС сведений о пособиях»). Нажмите кнопку «Создать» и в открывшемся окне «Виды отчетов», в разделе «Пилотный проект ФСС» выберите «Реестр сведений, необходимый для назначения и выплаты пособий».

Оставить отзыв (1)

- Как исправить сведения о застрахованном лице для ФСС