- Главная

- Правовые ресурсы

- Подборки материалов

- Исправление ошибок прошлых лет по основным средствам

Исправление ошибок прошлых лет по основным средствам

Подборка наиболее важных документов по запросу Исправление ошибок прошлых лет по основным средствам (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Статьи, комментарии, ответы на вопросы

Нормативные акты

Приказ Минсельхоза РФ от 19.06.2002 N 559

«Об утверждении Методических рекомендаций по бухгалтерскому учету основных средств сельскохозяйственных организаций»47. Для определения сумм амортизации за февраль и последующие месяцы нет необходимости воспроизводить весь расчет, достаточно учесть те изменения, которые произошли в составе основных средств за прошлый год (месяц). С этой целью составляют ведомость начисления амортизации и отчислений в ремонтный фонд (без автотранспорта). На полученные суммы корректируют размер амортизационных отчислений и отчислений в ремонтный фонд, начисленных за предыдущий месяц. Для этого в ведомости по каждому виду поступивших или выбывших основных средств делают корректировку на месячную сумму отчислений (по поступившим основным средствам (+) и по выбывшим (-)).

Правовые ресурсы

- «Горячие» документы

- Кодексы и наиболее востребованные законы

-

Обзоры законодательства

- Федеральное законодательство

- Региональное законодательство

- Проекты правовых актов и законодательная деятельность

- Другие обзоры

-

Справочная информация, календари, формы

- Календари

- Формы документов

- Полезные советы

- Финансовые консультации

- Журналы издательства «Главная книга»

- Интернет-интервью

- Классика российского права

- Полезные ссылки и онлайн-сервисы

- Подписаться на рассылки

- Новостной информер КонсультантПлюс

- Новостные RSS-ленты

- Экспорт материалов

- Документы

- Подборки материалов

Бухгалтер, работая на участке основных средств, может найти ошибку ведения учета объектов. Важную роль при исправлении имеет период, в котором была допущена ошибка. Методы исправления в текущем периоде и в прошлых отличаются друг от друга. В статье мы рассмотрим вариант исправления бухгалтерских проводок при выявлении существенной ошибки прошлых лет.

- Перейдем сразу к практике

- Отражение исправления ошибки прошлых лет

- Ввод правильных записей

- Отражение исправления ошибки прошлых лет в регистрах учета и отчетности

Перейдем сразу к практике

Рассмотрим пример, когда бухгалтер обнаружил ошибку в принятии к учету объекта основных средств (далее объект ОС) в 2020 г. на счете 101.11 «Основные средства — недвижимое имущество учреждения». Объект ОС был принять на счет 101.11 при отсутствии документов, которые подтверждали бы его гос. регистрацию.

Отражение исправления ошибки прошлых лет

Данная ситуация — нарушение пункта 36 «Инструкции по применению Единого плана счетов бухгалтерского учета, утвержденным приказом Минфина России от 01.12.2010 г. № 157н», (далее Инструкция № 157н), в котором говориться, что принятие к учету и выбытие из учета объектов недвижимого имущества осуществляется на основании документов, подтверждающих государственную регистрацию права или сделку.

В противном случае, до госрегистрации объект недвижимости должен учитываться на забалансовом счете 01 «Имущество, полученное в пользование».

Методика исправления ошибок прошлых лет, реализованная в «1С:БГУ», позволяет пользователю оформить исправления, как исправления текущего года, а затем преобразовать бухгалтерские записи с применением специальных счетов.

Для исправления ошибок прошлых периодов применяются корреспонденции со счетами 304.86 «Иные расчеты года, предшествующего отчетному, выявленные в отчетном году», 304.96 «Иные расчеты прошлых лет, выявленные в отчетном году».

В программе следует исправить ошибку прошлых лет, как ошибку текущего года. Для этого создается документ «Сторно» датой исправления ошибки, на основании документа «Принятие к учету ОС, НМА», отраженного в прошлых годах ошибочно.

Документ «Сторно», в отличие от остальных учетных документов, преобразовывает бухгалтерские записи исправления ошибок в табличной части с помощью кнопки «Заполнить». В нашем примере требуется заполнить табличную часть по кнопке «Заполнить» — «Исправление ошибок прошлых лет» — «Ошибка ранее прошлого года».

При заполнении табличной части документа бухгалтерские записи будут заполнены с применением специальных счетов исправления ошибок согласно выбранному периоду.

В табличной части документа «Сторно» будут отражены следующие записи: Дт 101.11.310, Кт 304.96.731 в сумме — 450000,00 рублей (Красное сторно); Дт 304.96.831, Кт 106.11.310 в сумме — 450000,00 рублей (Красное сторно).

Обратите внимание, поскольку в данной бухгалтерской записи не участвуют счета учета доходов и расходов, табличная часть заполняется двумя записями в корреспонденции со счетом 304.96 (так как это ошибка ранее прошлого года). Сохранение документа осуществляется по кнопке «ОК»

Документ «Сторно» позволяет сформировать печатную форму «Бухгалтерской Справки» (ф. 0504833).

Ввод правильных записей

После проведения документа «Сторно», в программе следует создать документ «Поступление ОС (забаланс)», датой исправления ошибки, в примере 15.12.2020, с помощью которого объект недвижимого имущества будет поставлен на забалансовый счет 01 «Имущество, полученное в пользование».

Согласно стандарту «Учетная политика, оценочные значения и ошибки» и Инструкции № 157н, для забалансовых счетов, не предусмотрены специальные счета исправления ошибок прошлых лет. В связи с этим, в регламентированной бухгалтерской отчетности записи по исправлению ошибок прошлых лет на забалансовых счетах отражаются как обороты текущего года, а не как входящие остатки.

Нужно исправить ошибку в учете?

Обратитесь к нашим специалистам и получите консультацию по работе в программе.

Получить консультацию

Отражение исправления ошибки прошлых лет в регистрах учета и отчетности

Отражение сформированных бухгалтерских записей, в которых присутствуют специальные счета исправления ошибок прошлых лет 304.86 или 304.96, находит себя в «Журнале операций № 8-ош» по прочим операциям датой исправления ошибки.

В оборотах «Главной книги» (ф. 0504072) исправительные бухгалтерские записи отражаются в момент обнаружения ошибки прошлых лет и осуществления корректировочных записей как обороты отчетного периода.

Исправление ошибок прошлых периодов будет отражено по соответствующим строкам граф 6, 10 Сведений об изменении остатков валюты баланса (ф. 0503173).

В рассматриваемом примере обороты исправления ошибки прошлых лет отражаются на начало отчетного периода как уменьшение входящих остатков по счету 101.00 (стр. 010) и как увеличение входящих остатков по счету 106.00.

Обороты по специальному счету исправления ошибок 304.96 учитываются в строке 570 «Финансовый результат экономического субъекта». Поскольку обороты по этому счету в учете отражены дважды — по Дт и Кт, итоговый показатель в строке будет равен нулю.

В Балансе (ф. 0503130) сумма входящих остатков основных средств по счету 101.00 на начало будет скорректирована в сторону уменьшения на 450000,00 рублей из-за исправления ошибки прошлых лет и будет отражена по строке 010.

Сумма входящих остатков вложений в НФА по счету 106.00 на начало года будет скорректирована в сторону увеличения на 450000,00 рублей из-за исправления ошибки прошлых лет и будет отражена по строке 120:

Остатков по специальному счету исправления ошибок 304.86 нет, поскольку операции были отражены по дебету и кредиту счета в одинаковых суммах.

При заполнении регламентированного бухгалтерского отчета Ф. 0503168, «Сведения о движении НФА» (действует с 2021) бухгалтерские записи исправления ошибок прошлых лет учитываются как входящие остатки в графе 4 «Наличие на начало года, всего» и служебных графах 4а «остаток на начало года», 4б «исправление ошибок прошлых лет», и не учитываются в оборотах — в графах 5 — 10.

Для упрощения учета по налогу на прибыль в программе «1С:Бухгалтерия 8» редакции 3.0 реализован следующий механизм исправления ошибок прошлых лет, связанных с отражением поступления товаров (работ, услуг). Если ошибки (искажения):

- привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся за прошлый налоговый период;

- не привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся в текущем налоговом периоде.

Если налогоплательщик все-таки захочет воспользоваться своим правом и представить в налоговый орган уточненную налоговую декларацию по налогу на прибыль за прошлый период (в случае, когда ошибки (искажения) не привели к занижению суммы налога), то пользователю придется скорректировать данные налогового учета вручную.

Пример 1

Техническая ошибка, допущенная в учете ООО «Новый интерьер» и описанная в Примере 1, обнаружена после представления налоговой декларации по налогу на прибыль за 2015 год и после подписания бухгалтерской отчетности за 2015 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненные налоговые декларации: по НДС — за III квартал 2015 года; по налогу на прибыль — за 9 месяцев 2015 года и за 2015 год.

Для исправления ошибок по завышению затрат прошлого налогового периода также используется документ Корректировка поступленияс видом операции Исправление в первичных документах. Отличие заключается в том, что дата документа основания и дата корректировочного документа относятся к разным годам: в поле от документа Корректировка поступления укажем дату: 29.02.2016. После этого форма документа Корректировка поступления на закладке Главное видоизменяется: в области реквизитов Отражение доходов и расходов вместо переключателей появляется поле Статья прочих доходов и расходов:. В этом поле нужно указать нужную статью — Прибыль (убыток прошлых лет), выбрав ее из справочника Прочие доходы и расходы.

Порядок заполнения табличной части Услуги и регистрации исправленной версии документа Счет-фактура полученный не отличается от порядка, описанного в Примере 1 в статье «Исправление ошибки отчетного года в 1С:Бухгалтерии 8».

Обращаем внимание, если в учетной системе для организации ООО «Новый интерьер» установлена дата запрета изменения данных «закрытого» периода (т. е. периода, по которому представлена отчетность в контролирующие органы — например, 31.12.2015), при попытке провести документ на экран будет выведено сообщение о невозможности изменения данных в запрещенном периоде. Это происходит потому, что документ Корректировка поступления в описываемой ситуации вносит изменения в данные налогового учета (по налогу на прибыль) за прошлый налоговый период (за сентябрь 2015 года). Чтобы провести документ Корректировка поступления дату запрета изменения данных придется временно снять.

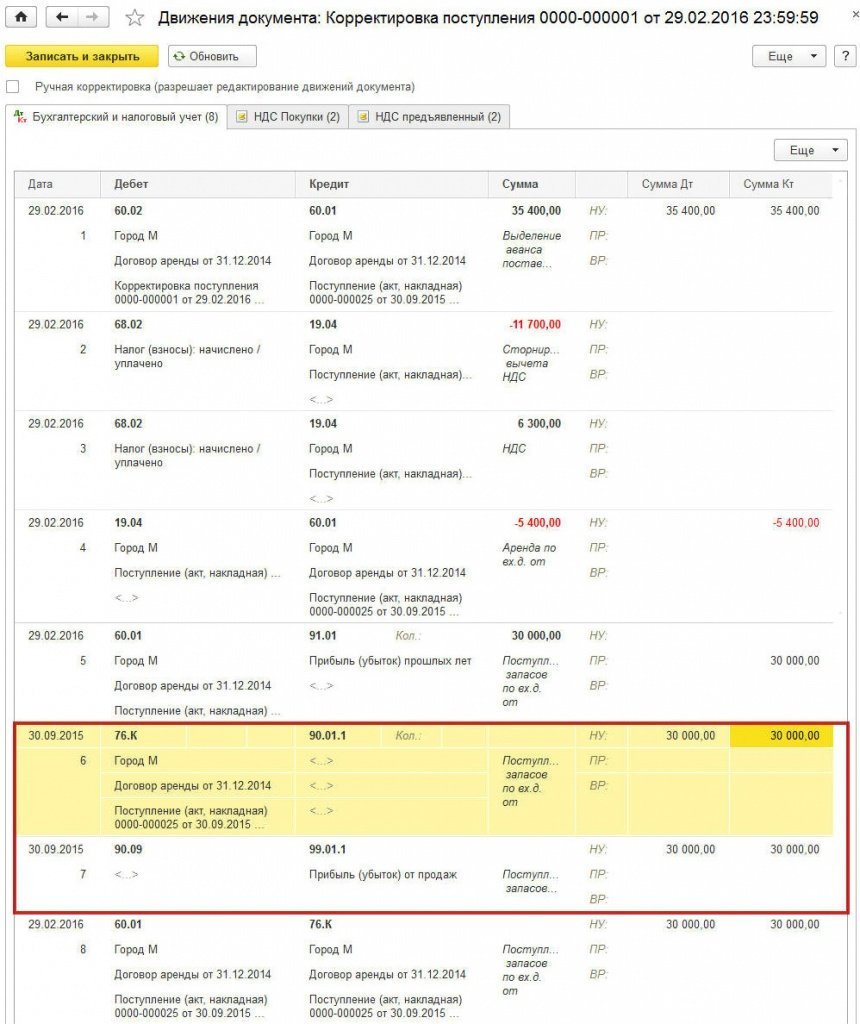

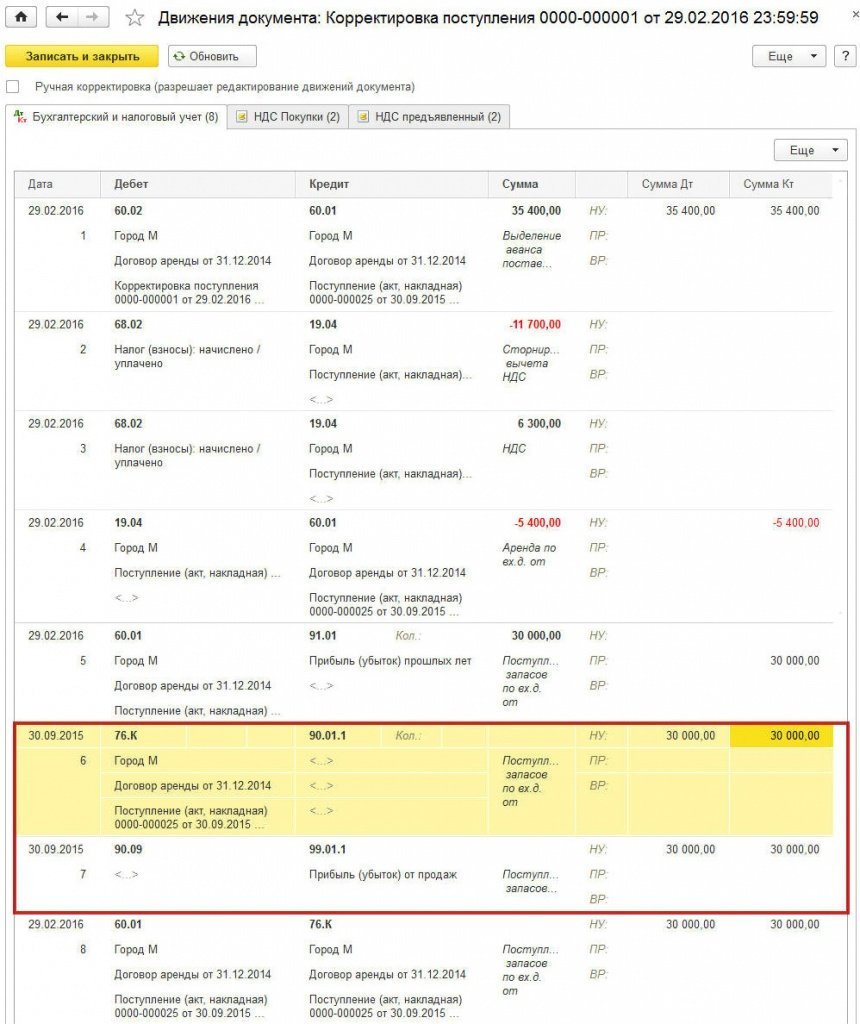

После проведения документа Корректировка поступления сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета по налогу на прибыль (рис. 1).

В табличной части документа «Сторно» будут отражены следующие записи: Дт 101.11.310, Кт 304.96.731 в сумме — 450000,00 рублей (Красное сторно); Дт 304.96.831, Кт 106.11.310 в сумме — 450000,00 рублей (Красное сторно).

Обратите внимание, поскольку в данной бухгалтерской записи не участвуют счета учета доходов и расходов, табличная часть заполняется двумя записями в корреспонденции со счетом 304.96 (так как это ошибка ранее прошлого года). Сохранение документа осуществляется по кнопке «ОК»

Документ «Сторно» позволяет сформировать печатную форму «Бухгалтерской Справки» (ф. 0504833).

Ввод правильных записей

После проведения документа «Сторно», в программе следует создать документ «Поступление ОС (забаланс)», датой исправления ошибки, в примере 15.12.2020, с помощью которого объект недвижимого имущества будет поставлен на забалансовый счет 01 «Имущество, полученное в пользование».

Согласно стандарту «Учетная политика, оценочные значения и ошибки» и Инструкции № 157н, для забалансовых счетов, не предусмотрены специальные счета исправления ошибок прошлых лет. В связи с этим, в регламентированной бухгалтерской отчетности записи по исправлению ошибок прошлых лет на забалансовых счетах отражаются как обороты текущего года, а не как входящие остатки.

Нужно исправить ошибку в учете?

Обратитесь к нашим специалистам и получите консультацию по работе в программе.

Получить консультацию

Отражение исправления ошибки прошлых лет в регистрах учета и отчетности

Отражение сформированных бухгалтерских записей, в которых присутствуют специальные счета исправления ошибок прошлых лет 304.86 или 304.96, находит себя в «Журнале операций № 8-ош» по прочим операциям датой исправления ошибки.

В оборотах «Главной книги» (ф. 0504072) исправительные бухгалтерские записи отражаются в момент обнаружения ошибки прошлых лет и осуществления корректировочных записей как обороты отчетного периода.

Исправление ошибок прошлых периодов будет отражено по соответствующим строкам граф 6, 10 Сведений об изменении остатков валюты баланса (ф. 0503173).

В рассматриваемом примере обороты исправления ошибки прошлых лет отражаются на начало отчетного периода как уменьшение входящих остатков по счету 101.00 (стр. 010) и как увеличение входящих остатков по счету 106.00.

Обороты по специальному счету исправления ошибок 304.96 учитываются в строке 570 «Финансовый результат экономического субъекта». Поскольку обороты по этому счету в учете отражены дважды — по Дт и Кт, итоговый показатель в строке будет равен нулю.

В Балансе (ф. 0503130) сумма входящих остатков основных средств по счету 101.00 на начало будет скорректирована в сторону уменьшения на 450000,00 рублей из-за исправления ошибки прошлых лет и будет отражена по строке 010.

Сумма входящих остатков вложений в НФА по счету 106.00 на начало года будет скорректирована в сторону увеличения на 450000,00 рублей из-за исправления ошибки прошлых лет и будет отражена по строке 120:

Остатков по специальному счету исправления ошибок 304.86 нет, поскольку операции были отражены по дебету и кредиту счета в одинаковых суммах.

При заполнении регламентированного бухгалтерского отчета Ф. 0503168, «Сведения о движении НФА» (действует с 2021) бухгалтерские записи исправления ошибок прошлых лет учитываются как входящие остатки в графе 4 «Наличие на начало года, всего» и служебных графах 4а «остаток на начало года», 4б «исправление ошибок прошлых лет», и не учитываются в оборотах — в графах 5 — 10.

Для упрощения учета по налогу на прибыль в программе «1С:Бухгалтерия 8» редакции 3.0 реализован следующий механизм исправления ошибок прошлых лет, связанных с отражением поступления товаров (работ, услуг). Если ошибки (искажения):

- привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся за прошлый налоговый период;

- не привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся в текущем налоговом периоде.

Если налогоплательщик все-таки захочет воспользоваться своим правом и представить в налоговый орган уточненную налоговую декларацию по налогу на прибыль за прошлый период (в случае, когда ошибки (искажения) не привели к занижению суммы налога), то пользователю придется скорректировать данные налогового учета вручную.

Пример 1

Техническая ошибка, допущенная в учете ООО «Новый интерьер» и описанная в Примере 1, обнаружена после представления налоговой декларации по налогу на прибыль за 2015 год и после подписания бухгалтерской отчетности за 2015 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненные налоговые декларации: по НДС — за III квартал 2015 года; по налогу на прибыль — за 9 месяцев 2015 года и за 2015 год.

Для исправления ошибок по завышению затрат прошлого налогового периода также используется документ Корректировка поступленияс видом операции Исправление в первичных документах. Отличие заключается в том, что дата документа основания и дата корректировочного документа относятся к разным годам: в поле от документа Корректировка поступления укажем дату: 29.02.2016. После этого форма документа Корректировка поступления на закладке Главное видоизменяется: в области реквизитов Отражение доходов и расходов вместо переключателей появляется поле Статья прочих доходов и расходов:. В этом поле нужно указать нужную статью — Прибыль (убыток прошлых лет), выбрав ее из справочника Прочие доходы и расходы.

Порядок заполнения табличной части Услуги и регистрации исправленной версии документа Счет-фактура полученный не отличается от порядка, описанного в Примере 1 в статье «Исправление ошибки отчетного года в 1С:Бухгалтерии 8».

Обращаем внимание, если в учетной системе для организации ООО «Новый интерьер» установлена дата запрета изменения данных «закрытого» периода (т. е. периода, по которому представлена отчетность в контролирующие органы — например, 31.12.2015), при попытке провести документ на экран будет выведено сообщение о невозможности изменения данных в запрещенном периоде. Это происходит потому, что документ Корректировка поступления в описываемой ситуации вносит изменения в данные налогового учета (по налогу на прибыль) за прошлый налоговый период (за сентябрь 2015 года). Чтобы провести документ Корректировка поступления дату запрета изменения данных придется временно снять.

После проведения документа Корректировка поступления сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета по налогу на прибыль (рис. 1).

Рис. 1. Результат проведения документа «Корректировка поступления»

Помимо записей в регистр бухгалтерии вводятся корректирующие записи в регистры накопления НДС предъявленный и НДС покупки. Все записи, относящиеся к корректировке НДС за III квартал, не отличаются от записей в Примере 1 в статье «Исправление ошибки отчетного года в 1С:Бухгалтерии 8», так как в части НДС в данном примере порядок исправления не отличается. Рассмотрим подробнее, как исправляются ошибки прошлых лет в бухгалтерском учете и налоговом учете по налогу на прибыль.

Согласно пункту 14 ПБУ 22/2010 прибыль, возникшая в результате уменьшения завышенной стоимости аренды в сумме 30 000 руб., в бухгалтерском учете отражается в составе прочих доходов текущего периода (исправляется записью по кредиту счета 91.01 «Прочие доходы» в феврале 2016 года).

В налоговом учете в соответствии с пунктом 1 статьи 54 НК РФ завышенная стоимость аренды должна увеличить налоговую базу за период, в котором была совершена указанная ошибка (искажение). Поэтому сумма 30 000 руб. отражается в составе доходов от реализации и формирует финансовый результат записями, датированными сентябрем 2015 года.

Для учета результата корректировки расчетов с контрагентами (если такая корректировка выполняется после завершения отчетного периода) в программе служит счет 76.К «Корректировка расчетов прошлого периода». На счете 76.К отражается задолженность по расчетам с контрагентами, начиная с даты операции, которая подлежит корректировке, по дату корректирующей операции (в нашем примере с сентября 2015 года по февраль 2016 года).

Обращаем внимание, что запись Сумма НУ ДТ 76.К Сумма НУ КТ 90.01.1 — это условная проводка, которая служит лишь для корректировки налоговой базы в сторону увеличения и правильного исчисления налога на прибыль.

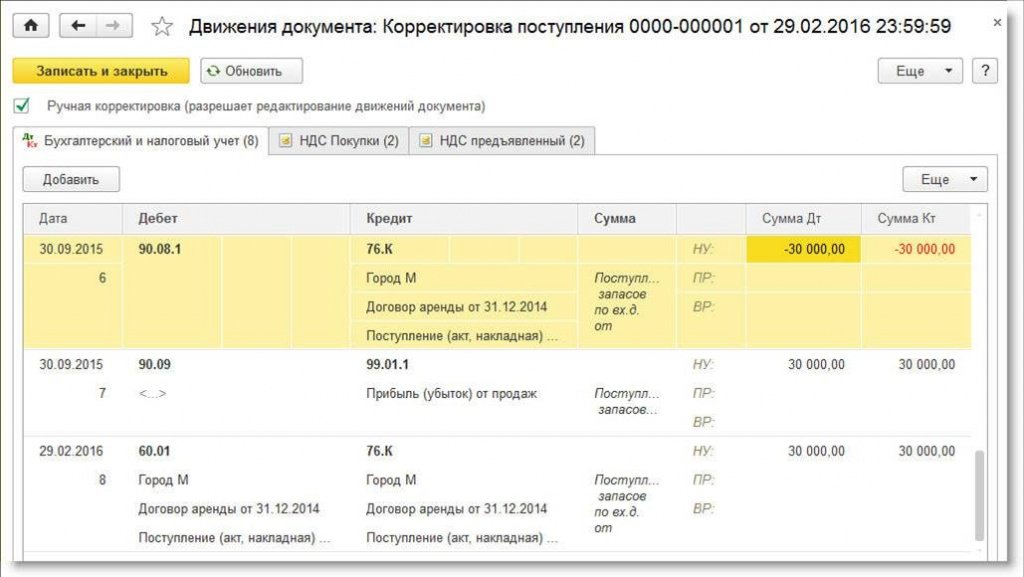

В нашем примере налоговая база увеличилась не за счет увеличения доходов от реализации, а за счет уменьшения косвенных расходов. Доходы и расходы в уточненной декларации должны быть отражены корректно, поэтому пользователь может выбрать один из следующих вариантов:

• вручную скорректировать показатели в Приложении № 1 и Приложении № 2 к Листу 02 уточненной декларации по прибыли за 9 месяцев и за 2015 год (уменьшить доходы от реализации и одновременно уменьшить косвенные расходы на 30 000 руб.);

• вручную скорректировать корреспонденцию счетов для целей налогового учета как показано на рисунке 2.

Рис. 2. Корректировка проводки

Поскольку после внесенных изменений финансовый результат за 2015 год в налоговом учете изменился, в декабре 2015 года нужно повторно выполнить регламентную операциюРеформация баланса, входящую в состав обработки Закрытие месяца.

Теперь при автоматическом заполнении отчетности скорректированные данные налогового учета попадут, как в уточненную декларацию по прибыли за 9 месяцев 2015 года, так и в уточненную декларацию по налогу на прибыль организаций за 2015 год.

При этом у пользователя неизбежно возникают вопросы, которые непосредственно связаны с бухгалтерским учетом:

- как скорректировать сальдо расчетов с бюджетом по налогу на прибыль, которое изменится после доплаты суммы налога?

- почему после корректировки прошлого периода не выполняется ключевое соотношение БУ = НУ + ПР + ВР?

Для дополнительного начисления налога на прибыль с увеличения налоговой базы, которое произошло в результате внесенных в налоговый учет исправлений, в периоде обнаружения ошибки (в феврале 2016 года) в программу нужно ввести бухгалтерскую запись с помощью Операции, введенной вручную:

- Дебет 99.02.1 Кредит 68.04.2

- — на сумму 6 000 руб.

Одновременно с этим нужно распределить налог к уплате по уровням бюджета:

- Дебет 68.04.2 Кредит 68.04.1 со вторым субконто Федеральный бюджет

- — на сумму 600 руб.;

- Дебет 68.04.2 Кредит 68.04.1 со вторым субконто Региональный бюджет

- — на сумму 5 400 руб.

Что касается равенства БУ = НУ + ПР + ВР, действительно, после корректировки прошлого периода оно не выполняется. Отчет Анализ состояния налогового учета по налогу на прибыль(раздел Отчеты) за 2015 год также будет иллюстрировать, что правило Оценка стоимости по данным бухгалтерского учета = Оценка стоимости по данным налогового учета + Постоянные и временные разницы не выполняется для разделов Налог и Доходы. Такая ситуация возникает в связи с разночтением в законодательстве по бухгалтерскому и налоговому учету и в данном случае не является ошибкой.

Согласно пункту 1 статьи 81 НК РФ исправление ошибки, которая привела к занижению налоговой базы, должно быть отражено в периоде отражения исходной операции, а в бухгалтерском учете исправление ошибки прошлых лет вносится текущим периодом. Постоянные и временные разницы — это понятия, относящиеся к бухгалтерскому учету («Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02», утв. приказом Минфина России от 19.11.2002 № 114н). Нет оснований для признания разниц в прошлом периоде, до внесения исправительной записи в бухгалтерском учете.

После отражения в бухгалтерском учете исправления ошибки в периоде обнаружения, финансовый результат за 2016 год, рассчитанный по данным бухгалтерского и налогового учета, будет отличаться на сумму исправления ошибки — в бухгалтерском учете прибыль будет больше. Поэтому в результате проведения документа Корректировка поступления формируется постоянная разница на сумму исправленной ошибки (см. рис. 3). После выполнения регламентной операции Расчет налога на прибыль в феврале 2016 года будет признан постоянный налоговый актив (ПНА).

Бесплатная консультация эксперта

Оставьте заявку и наши эксперты проконсультируют по любому вопросу.