Уточненная декларация в обязательном порядке подается по любому налогу в случае, когда налогоплательщик самостоятельно обнаружил в ранее представленной декларации ошибку, которая привела к занижению суммы налога к уплате, а также при применении налогоплательщиком упрощенной системы налогообложения, в случае если организация продала основное средство до истечения срока, установленного п. 3 ст. 346.16 НК РФ. Во всех остальных случаях и неточностях в представленных данных подача уточненной налоговой декларации является правом налогоплательщика, но никак не его обязанностью.

Уточненная декларация представляется по той же форме, по которой представлялась первоначальная декларация. В уточненную декларацию нужно включить не только исправленные данные, но и все остальные показатели, в том числе и те, которые были изначально корректны.

При этом не стоит забывать, что если допущенная ошибка привела к занижению суммы налога к уплате, а срок уплаты уже прошел, то перед тем, как подать уточненную декларацию, следует заплатить не только сумму самой недоимки (дельту между уточнёнными и первоначальными данными по налогу), но и сумму начисленных за соответствующий период пеней. В противном случае, на налогоплательщика будет наложен штраф в размере 20% от суммы неуплаченного в срок налога. Также возможно, что предварительная уплата причитающихся сумм не сможет освободить от ответственности (если налоговый орган обнаружит ошибку раньше налогоплательщика, либо будет назначена выездная налоговая проверка).

Давайте разберем конкретные ситуации, которые могут возникнуть в действительности.

Какие есть сроки для подачи уточненных деклараций?

На практике широко распространено мнение, что подать «уточненку» можно только за период, не превышающий трехлетний срок. Однако это не совсем соответствует действительности. Согласно п. 1 ст. 81 НК РФ при обнаружении налогоплательщиком в поданной им декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную декларацию в порядке, установленном в данной статье. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

Однако в соответствии с п. 7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством РФ.

Таким образом, подача «уточнёнки» может быть осуществлена за пределами 3-летнего срока, а вот возврат излишне уплаченного налога возможен только в пределах этого срока. Данное правило применяется и в отношении возврата (зачета) излишне уплаченных авансовых платежей (п. 14 ст. 78 НК РФ).

Итак, основания для возврата переплаты наступают с даты представления налогоплательщиком уточненной декларации за соответствующий год, но не позднее срока, установленного для ее представления в налоговый орган. Такой вывод сделан в Постановлении Президиума ВАС РФ от 28.06.2011 №17750/10.

Заявление о возврате суммы излишне уплаченного налога может быть подано налогоплательщиком в течение 3-х лет, начиная с даты фактического представления налоговой декларации за соответствующий налоговый период, но не позднее срока, установленного для ее представления в налоговый орган (т.е. срок может быть только более ранним, чем законодательно установленный). Дата фактического представления налоговой декларации подтверждается отчетом оператора, через которого сдается налоговая отчетность в электронном виде.

Определяем, грозит ли нам ответственность за представление «уточнёнки»?

Законодательством поощряется намерение налогоплательщиков (плательщиков сборов, налоговых агентов) самостоятельно выявлять допущенные ими искажения в отчетности и устранять их. Так, п. 3 и п. 4 ст. 81 НК РФ предусматривают условия освобождения от налоговой ответственности при сдаче «уточненки» к доплате, если соблюдаются следующие условия:

— когда уточненная декларация представляется после истечения срока подачи декларации, но до истечения срока уплаты налога, при условии, что уточненная декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки;

— когда уточненная декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, при условии, что одновременно соблюдаются следующие требования:

-

уточненная декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период;

-

до представления уточненной декларации налогоплательщик уплатил недостающую сумму налога и соответствующие ей пени.

При этом необходимо отметить, что согласно многочисленным разъяснениям сам факт представления уточненной декларации с суммой налога, подлежащей доплате, еще не свидетельствует о занижении налогоплательщиком налоговой базы. В любом случае, чтобы привлечь лицо к ответственности должен быть установлен соответствующий состав налогового правонарушения (Письмо Минфина России от 04.02.2013 №03-02-07/1/2279; Постановление ФАС СЗО от 21.01.2014 № А05-1380/2013).

Кроме того, возможен вариант, что по соответствующему налогу у налогоплательщика по данным карточки «Расчеты с бюджетом» (КРСБ) числится образовавшаяся еще до уточняемого периода переплата, сумма которой в полной мере перекрывает суммы недоимки по «уточненке» и начисленных пеней, в таком случае штраф начисляться не должен. Ведь в соответствии с п. 20 Постановления Пленума ВАС РФ от 30.07.2013 № 57 налоговый орган вправе самостоятельно зачесть переплату в счет недоплаченной суммы налога.

В целом все ясно и просто: перед тем как сдать «уточненку» (после положенного срока) нужно заплатить суммы налога и пени либо подтвердить, что суммы переплаты по соответствующему налогу хватит покрыть образующуюся недоимку, нужно убедиться, что в отношении вашей организации (индивидуального предпринимателя) не назначена выездная налоговая проверка (а не знать об этом достаточно сложно, так как налоговый орган уведомляет о таком событии всегда своевременно и по всем имеющимся у него ресурсам), и мы получаем освобождение от штрафных санкций. Казалось бы, все предельно понятно, но что делать с туманной формулировкой «…до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений…».

Приведем ситуацию, когда вам могут грозить штрафные санкции.

Налоговый орган в ходе камеральной проверки направил налогоплательщику требование о представлении пояснений и внесении исправлений, из которого явно следует, что инспекторами были выявлены какие-то несоответствия, искажения, ошибки в декларации (например, часто распространенное явление — вопрос о несоответствии объема выручки по данным декларации по налогу на прибыль и данным деклараций по НДС). Конечно, такое требование не означает, что налогоплательщик непременно должен сдать «уточненку», скорее всего заданные вопросы объяснимы. Но если есть понимание, что показатели в декларации действительно нужно исправить — потребуется «уточненка». И тогда вопрос о начислении штрафных санкций станет актуальным. При этом если уже получен акт камеральной проверки, где выявлена соответствующая ошибка, то штрафных санкций не избежать. А вот если такой акт не получен, то ситуация будет выглядеть достаточно спорно, ведь налоговый орган наверно знал о допущенной ошибке, когда направлял соответствующее требование о представлении пояснений. Как будут развиваться дальнейшие события предсказать достаточно сложно, всё будет зависеть от конкретных обстоятельств дела.

В любом случае стоит помнить, что для привлечения к ответственности, предусмотренной ст. 122 НК РФ, необходимо наличие установленных в ходе проведения выездной или камеральной налоговой проверки обстоятельств, свидетельствующих о совершении налогоплательщиком неправомерных действий либо неправомерного бездействия, повлекших незаконное занижение налоговой базы по налогу за определенный налоговый период, которое, в свою очередь, повлекло его неуплату за этот период.

Как отразится сдача уточненной декларации на ходе налоговой проверки?

Если уточненная декларация сдается до окончания проведения камеральной налоговой проверки за этот же период, то налогоплательщику необходимо учесть следующее:

- проверка первоначальной (предыдущей «уточненки») прекращается, как и все контрольные мероприятия, проводимые в её рамках;

- начинается новая проверка представленной декларации, соответственно, сроки её проведения обновляются;

- налоговый орган может использовать в новой проверке те документы и сведения, которые были получены им в рамках прекращенной проверки, это относится и к результатам проведенных контрольных мероприятий;

- даже если предыдущая проверка, в рамках которой было получено требование о предоставлении сведений, прекращена, запрошенные документы и пояснения стоит всё же представить, иначе вы рискуете стать привлеченным к ответственности в виде штрафа в размере 200 руб. за каждый непредставленный документ. Ведь ст. 88 и ст. 93 НК РФ не содержат норм об отзыве налоговым органом выставленного ранее требования в случае представления налогоплательщиком «уточненки». Такого же мнения придерживаются и суды (Определения ВС РФ от 12.11.2015 № 306-КГ15-14509, от 12.04.2016 № 306-КГ16-2522).

Если уточненная декларация сдается до окончания проведения выездной налоговый проверки за период, входящий в состав проверяемого периода, то проверку, конечно, на этом никто не закончит, а вот последствия будут зависеть от того, в какой именно момент будет сдана «уточненка».

Самый безболезненный вариант — сдать «уточненку» во время проведения проверки, т.е. до того момента, как налогоплательщику будет вручена справка о проведенной выездной налоговой проверке. В таком случае уточнённые данные в обязательном порядке будут учтены проверяющими в результатах такой проверки.

Имейте в виду, что к сдаче «уточнёнок» во время проверок налоговый орган относится с повышенным вниманием. Скорее всего в таком случае будет выставлено требование о представлении документов и пояснений на суммы уточнений. Запрошенные документы и пояснения должны быть представлены в течение 10 рабочих дней. Для подтверждения данных, внесенных в налоговую декларацию, налогоплательщик может дополнительно представить бухгалтерские справки, выписки из регистров налогового и (или) бухгалтерского учета и (или) другие документы, а также дать письменные пояснения в произвольной форме по заданным вопросам, чтобы подтвердить правомерность своей позиции.

Неясным остается вопрос, что произойдет, если уточненная декларация будет сдана уже после проверки. Например, после того, как налогоплательщик получит Акт выездной налоговой проверки или даже Решение о привлечении к ответственности за совершение налогового правонарушения. Конечно, говорить о том, что такая «уточнёнка» будет проанализирована в ходе проверки не приходится, ведь проверка будет уже закончена. Таким образом, у налогового органа будет право на выбор одного из следующих действий:

- проведение дополнительных мероприятий налогового контроля после проведения выездной налоговой проверки (если ещё не было вынесено Решение о привлечении к ответственности за совершение налогового правонарушения);

- назначение повторной выездной налоговой проверки, предметом которой станут именно уточнённые данные по декларации;

- проведение камеральной налоговой проверки, если назначение выездной проверки сочтут нецелесообразным.

Будьте внимательны! Имейте в виду, что представление уточнённой декларации может инициировать назначение выездной налоговой проверки за корректируемый период, в т.ч. повторной. В рамках этой повторной выездной проверки проверяется период, за который представлена уточненная налоговая декларация. При этом норма абз. 6 п. 10 ст. 89 НК РФ не исключает возможность проведения повторной выездной проверки уточненных налоговых деклараций по налогу на прибыль, в которых увеличена сумма первоначально заявленного убытка.

С помощью программной линейки продуктов компании Такском вы всегда гарантированно сможете быстро, надёжно и максимально удобно обмениваться документами с ФНС и другими контролирующими органами. Просто выберите удобный для себя тариф и присоединяйтесь к дружной семье абонентов Такском.

Какие ошибки обязательно исправлять уточненкой

Не каждая ошибка в налоговом отчете грозит штрафами. Есть определенные случаи, когда подавать уточняющую декларацию обязательно не зависимо от того, сколько времени прошло с даты первичного отчета. В остальных ситуациях бухгалтер сам решает, уточнять данные или нет.

Обязательно сдавать уточненку, если:

-

Ошибка привела к занижению налогооблагаемой базы и бюджет недополучит деньги.

-

Организация на УСН продала основное средство до истечения срока, который предусмотрен п. 3 ст. 346.16 НК.

В остальных случаях налогоплательщикимеет право исправить данные отправленной декларации, но не обязан. Например, если налогооблагаемая база была завышена, а не занижена.

Чтобы вам было проще распознать опасные ошибки в отчетности, в таблице ниже – распространенные виды ошибок и подсказки, как действовать.

|

Вид |

Суть ошибки |

Сдавать ли уточненку |

|

Арифметические |

Неправильно посчитаны суммы, например, доходов или расходов. Это самая серьезная ошибка. |

Обязательно, если была занижена налогооблагаемая база. При завышенной базе можно, но необязательно (см. в статье дальше) |

|

Орфографические |

Ошибки в название организации или в ФИО сотрудника. Самая незначительная ошибка. |

Необязательно |

|

Опечатки в данных, не влияющих на базу |

Неверно указан период, за который подана декларация, или дата. Ошибка в кодах организации: ОГРН, ИНН, ОКТМО и пр. |

Обязанности подавать уточненку нет, но ошибочный период лучше исправить. Иначе налоговики сочтут, что вы не сдали отчет и оштрафуют. |

|

Ошибки по форме |

Нарушен порядок заполнения декларации или не хватает какого-то листа |

В таком случае приемная программа ФНС попросту не пропустит ваш отчет, если будут нарушены контрольные соотношения и не доберется обязательных для заполнения листов |

Таблица. Ошибки в декларациях: уточнять или нет

Как правильно составить уточненную декларацию

Чтобы не допустить ошибок повторно и сдать уточненку с первого раза, придерживайтесь трех основных правил:

-

Форма. Для уточненки используйте ту же форму, по которой сдавали первичную декларацию. Например, вы только сейчас обнаружили ошибку в декларации 2021 года. С тех пор форма отчета изменилась. Несмотря на изменения, уточненку заполняйте по форме, которая действовала в 2021 году, когда сдавали первичную декларацию.

-

Коды. На титульном листе при первичном уточнении декларации номер корректировки надо поставить «1», если второй раз меняете данные – «2», и т. д.

-

Порядок заполнения. Форму заполняйте полностью. Там, где была ошибка, данные поменяйте, а остальные оставьте прежними.

Совет. Чтобы налоговики быстрее разобрались с вашей уточненной декларацией, можно приложить к ней сопроводительное письмо. В письме укажите, за какой период корректируете декларацию, какие значения меняете и почему. Возможно, вашего объяснения им будет достаточно, чтобы не инициировать проверку (это одно из возможных последствий уточненки, о которых будем говорить дальше в статье).

В какой срок важно успеть

Иногда срок сдачи уточненки имеет значение, чтобы инспекторы не начислили штрафы. Все зависит от вида ошибки, кто ее обнаружил – вы или инспекция, и какой период уточняете.

Допустим, вы первым нашли ошибку в сданном отчете. Если она приводит к занижению налоговой базы, то лучше подать уточненку чем быстрее, тем лучше. Так вы опередите налоговиков и не возникнет риска начисления пеней и штрафов. Когда же вопроса о недоимке не возникает, большой срочности нет.

Другая ситуация, если вы хотите вернуть переплату. Это возможно сделать только за последниетри года. Вернуть переплату, например, пятилетней давности не получится. Будьте готовы, что налоговая может организовать проверкупо факту снижения суммы налога. У вас запросят подтверждающие документы, на основание которых возникла переплата.

Если вы уверены, что все документы в порядке и сумма переплаты большая, то смело подавайте уточненку. В иных случаях сначала приведите документацию в порядок или вообще ничего не подавайте, если не готовы к проверке.

Самый строгий срок подачи уточненки будет, если ошибку в декларации найдут налоговики в ходе камералки. В этом случае пришлют требование. С момента его получения у вас есть пять дней, чтобы отправить им уточненную декларацию.

Автоматизируйте все процессы бухгалтерского учета и отчетности в облачной программе 1С:Бухгалтерия вместе с сервисом 1С-Отчетность.

Программу 1С можно взять в аренду в «Е-офис 24». Вы получите круглосуточную техническую поддержку, доступ к ИТС и обновлениям 1С, консультации специалистов 1С, помощь специалистов при отправке отчетности.

Ведите учет без ошибок и своевременно сдавайте отчетность из любой точки мира. Попробуйте бесплатно оптимальное решение для бухгалтера: Облачная 1С:Бухгалтерия + сервис 1С-Отчетность

Что будет, если сдать уточненку: изменения 2023 года

Последствия уточнений зависят от того, когда их подали, и была ли недоимка. Рассмотрим все возможные ситуации.

Уточненку сдали в рамках срока сдачи первичной декларации

Здесь вообще никаких проблем не будет – сроком подачи декларации будет считаться дата подачи уточненки. Сроки вы не нарушили, потом негативных последствий никаких нет.

Срок для декларации прошел, но срок уплаты налога еще не наступил

Если ошибку вы обнаружили сами, а не налоговая при проверке, то в этом случае штрафов тоже никаких не будет. Главное, что вы уточнили данные. Дальше важно вовремя и правильно заплатить налог.

Все сроки прошли, а при уточнении образовалась недоимка

Раньше, до 2023 года при обнаружении ошибки в данной ситуации необходимо было сначала оплатить сумму недоимки и пени, и только после этого отправлять в ИФНС уточненную декларацию. При неоплате этих сумм грозил штраф.

С1 января 2023 года, ситуация изменилась в лучшую сторону. Теперь уточненка – одно из оснований для формирования сальдо на едином налоговом счете (ЕНС). Если оно положительное и вы отправили корректировку из-за занижения базы, то налоговая сама спишет деньги со счета при условии, что их там достаточно. Сначала списываются недоимки, потом текущие платежи и в последнюю очередь пени (п. 8 ст. 45 НК).

Во избежание штрафов для начала советуем посчитать сумму недоимки в бюджет, а также сумму пеней. После этого проверить сальдо ЕНС. Если денег точно хватает, уточненку можете смело отправлять. Далее при необходимости внесите дополнительные средства на свой ЕНС на оплату текущих налоговых обязательств.

Сумму недоплаты в бюджет выявила налоговая в ходе проверки

В этом случае вместе с недоимкой и пенями придется заплатить штраф в размере 20% от суммы неуплаты (ст. 122 НК).

Способы отправки уточненки

Уточненную декларацию нужно передавать в налоговую таким же способом, как и первичную:

-

с помощью ТКС;

-

через личный кабинет налогоплательщика;

-

лично на бумажном носителе;

-

по почте.

Конечно же, лучше всего сдавать отчеты онлайн и не тратить время на дорогу в ИФНС. В этом поможет «Е-офис 24». Мы подключим вас к сервису 1С-Отчетность – и вы сможете взаимодействовать с контролирующими органами не выходя из программы 1С.

Попробовать один месяц бесплатно

Реклама: ООО «Е-Офис 24», ИНН 6672281995, erid: LjN8KMBpW

В каких случаях подается уточненная декларация

^К началу страницы

Уточнённая налоговая декларация подается в следующих случаях:

При обнаружении ошибок или недостоверных сведений в представленной в налоговый орган налоговой декларации, которые привели к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести соответствующие изменения путём представления уточнённой декларации (абз. 1 п. 1 ст. 81 НК РФ).

При обнаружении ошибок или недостоверных сведений в представленной в налоговый орган налоговой декларации, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести соответствующие изменения путём представления уточнённой декларации (абз. 2 п. 1 ст. 81 НК РФ).

Порядок подачи уточненных деклараций

^К началу страницы

Уточнённая декларация представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения.

Существует три случая представления уточненной декларации:

- Уточненная налоговая декларация представлена в налоговый орган до истечения срока подачи налоговой декларации.

Такая декларация считается поданной в день подачи уточненной налоговой декларации.

- Уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога.

Налогоплательщик освобождается от ответственности, если уточнённая налоговая декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки.

- Уточнённая налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога.

Налогоплательщик освобождается от ответственности в случаях:

- представления уточнённой налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения, или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточнённой налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

- представления уточнённой налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

Уточненная декларация в обязательном порядке подается по любому налогу в случае, когда налогоплательщик самостоятельно обнаружил в ранее представленной декларации ошибку, которая привела к занижению суммы налога к уплате, а также при применении налогоплательщиком упрощенной системы налогообложения, в случае если организация продала основное средство до истечения срока, установленного п. 3 ст. 346.16 НК РФ. Во всех остальных случаях и неточностях в представленных данных подача уточненной налоговой декларации является правом налогоплательщика, но никак не его обязанностью.

Уточненная декларация представляется по той же форме, по которой представлялась первоначальная декларация. В уточненную декларацию нужно включить не только исправленные данные, но и все остальные показатели, в том числе и те, которые были изначально корректны.

При этом не стоит забывать, что если допущенная ошибка привела к занижению суммы налога к уплате, а срок уплаты уже прошел, то перед тем, как подать уточненную декларацию, следует заплатить не только сумму самой недоимки (дельту между уточнёнными и первоначальными данными по налогу), но и сумму начисленных за соответствующий период пеней. В противном случае, на налогоплательщика будет наложен штраф в размере 20% от суммы неуплаченного в срок налога. Также возможно, что предварительная уплата причитающихся сумм не сможет освободить от ответственности (если налоговый орган обнаружит ошибку раньше налогоплательщика, либо будет назначена выездная налоговая проверка).

Давайте разберем конкретные ситуации, которые могут возникнуть в действительности.

Какие есть сроки для подачи уточненных деклараций?

На практике широко распространено мнение, что подать «уточненку» можно только за период, не превышающий трехлетний срок. Однако это не совсем соответствует действительности. Согласно п. 1 ст. 81 НК РФ при обнаружении налогоплательщиком в поданной им декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную декларацию в порядке, установленном в данной статье. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

Однако в соответствии с п. 7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством РФ.

Таким образом, подача «уточнёнки» может быть осуществлена за пределами 3-летнего срока, а вот возврат излишне уплаченного налога возможен только в пределах этого срока. Данное правило применяется и в отношении возврата (зачета) излишне уплаченных авансовых платежей (п. 14 ст. 78 НК РФ).

Итак, основания для возврата переплаты наступают с даты представления налогоплательщиком уточненной декларации за соответствующий год, но не позднее срока, установленного для ее представления в налоговый орган. Такой вывод сделан в Постановлении Президиума ВАС РФ от 28.06.2011 №17750/10.

Заявление о возврате суммы излишне уплаченного налога может быть подано налогоплательщиком в течение 3-х лет, начиная с даты фактического представления налоговой декларации за соответствующий налоговый период, но не позднее срока, установленного для ее представления в налоговый орган (т.е. срок может быть только более ранним, чем законодательно установленный). Дата фактического представления налоговой декларации подтверждается отчетом оператора, через которого сдается налоговая отчетность в электронном виде.

Определяем, грозит ли нам ответственность за представление «уточнёнки»?

Законодательством поощряется намерение налогоплательщиков (плательщиков сборов, налоговых агентов) самостоятельно выявлять допущенные ими искажения в отчетности и устранять их. Так, п. 3 и п. 4 ст. 81 НК РФ предусматривают условия освобождения от налоговой ответственности при сдаче «уточненки» к доплате, если соблюдаются следующие условия:

— когда уточненная декларация представляется после истечения срока подачи декларации, но до истечения срока уплаты налога, при условии, что уточненная декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки;

— когда уточненная декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, при условии, что одновременно соблюдаются следующие требования:

-

уточненная декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период;

-

до представления уточненной декларации налогоплательщик уплатил недостающую сумму налога и соответствующие ей пени.

При этом необходимо отметить, что согласно многочисленным разъяснениям сам факт представления уточненной декларации с суммой налога, подлежащей доплате, еще не свидетельствует о занижении налогоплательщиком налоговой базы. В любом случае, чтобы привлечь лицо к ответственности должен быть установлен соответствующий состав налогового правонарушения (Письмо Минфина России от 04.02.2013 №03-02-07/1/2279; Постановление ФАС СЗО от 21.01.2014 № А05-1380/2013).

Кроме того, возможен вариант, что по соответствующему налогу у налогоплательщика по данным карточки «Расчеты с бюджетом» (КРСБ) числится образовавшаяся еще до уточняемого периода переплата, сумма которой в полной мере перекрывает суммы недоимки по «уточненке» и начисленных пеней, в таком случае штраф начисляться не должен. Ведь в соответствии с п. 20 Постановления Пленума ВАС РФ от 30.07.2013 № 57 налоговый орган вправе самостоятельно зачесть переплату в счет недоплаченной суммы налога.

В целом все ясно и просто: перед тем как сдать «уточненку» (после положенного срока) нужно заплатить суммы налога и пени либо подтвердить, что суммы переплаты по соответствующему налогу хватит покрыть образующуюся недоимку, нужно убедиться, что в отношении вашей организации (индивидуального предпринимателя) не назначена выездная налоговая проверка (а не знать об этом достаточно сложно, так как налоговый орган уведомляет о таком событии всегда своевременно и по всем имеющимся у него ресурсам), и мы получаем освобождение от штрафных санкций. Казалось бы, все предельно понятно, но что делать с туманной формулировкой «…до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений…».

Приведем ситуацию, когда вам могут грозить штрафные санкции.

Налоговый орган в ходе камеральной проверки направил налогоплательщику требование о представлении пояснений и внесении исправлений, из которого явно следует, что инспекторами были выявлены какие-то несоответствия, искажения, ошибки в декларации (например, часто распространенное явление — вопрос о несоответствии объема выручки по данным декларации по налогу на прибыль и данным деклараций по НДС). Конечно, такое требование не означает, что налогоплательщик непременно должен сдать «уточненку», скорее всего заданные вопросы объяснимы. Но если есть понимание, что показатели в декларации действительно нужно исправить — потребуется «уточненка». И тогда вопрос о начислении штрафных санкций станет актуальным. При этом если уже получен акт камеральной проверки, где выявлена соответствующая ошибка, то штрафных санкций не избежать. А вот если такой акт не получен, то ситуация будет выглядеть достаточно спорно, ведь налоговый орган наверно знал о допущенной ошибке, когда направлял соответствующее требование о представлении пояснений. Как будут развиваться дальнейшие события предсказать достаточно сложно, всё будет зависеть от конкретных обстоятельств дела.

В любом случае стоит помнить, что для привлечения к ответственности, предусмотренной ст. 122 НК РФ, необходимо наличие установленных в ходе проведения выездной или камеральной налоговой проверки обстоятельств, свидетельствующих о совершении налогоплательщиком неправомерных действий либо неправомерного бездействия, повлекших незаконное занижение налоговой базы по налогу за определенный налоговый период, которое, в свою очередь, повлекло его неуплату за этот период.

Как отразится сдача уточненной декларации на ходе налоговой проверки?

Если уточненная декларация сдается до окончания проведения камеральной налоговой проверки за этот же период, то налогоплательщику необходимо учесть следующее:

- проверка первоначальной (предыдущей «уточненки») прекращается, как и все контрольные мероприятия, проводимые в её рамках;

- начинается новая проверка представленной декларации, соответственно, сроки её проведения обновляются;

- налоговый орган может использовать в новой проверке те документы и сведения, которые были получены им в рамках прекращенной проверки, это относится и к результатам проведенных контрольных мероприятий;

- даже если предыдущая проверка, в рамках которой было получено требование о предоставлении сведений, прекращена, запрошенные документы и пояснения стоит всё же представить, иначе вы рискуете стать привлеченным к ответственности в виде штрафа в размере 200 руб. за каждый непредставленный документ. Ведь ст. 88 и ст. 93 НК РФ не содержат норм об отзыве налоговым органом выставленного ранее требования в случае представления налогоплательщиком «уточненки». Такого же мнения придерживаются и суды (Определения ВС РФ от 12.11.2015 № 306-КГ15-14509, от 12.04.2016 № 306-КГ16-2522).

Если уточненная декларация сдается до окончания проведения выездной налоговый проверки за период, входящий в состав проверяемого периода, то проверку, конечно, на этом никто не закончит, а вот последствия будут зависеть от того, в какой именно момент будет сдана «уточненка».

Самый безболезненный вариант — сдать «уточненку» во время проведения проверки, т.е. до того момента, как налогоплательщику будет вручена справка о проведенной выездной налоговой проверке. В таком случае уточнённые данные в обязательном порядке будут учтены проверяющими в результатах такой проверки.

Имейте в виду, что к сдаче «уточнёнок» во время проверок налоговый орган относится с повышенным вниманием. Скорее всего в таком случае будет выставлено требование о представлении документов и пояснений на суммы уточнений. Запрошенные документы и пояснения должны быть представлены в течение 10 рабочих дней. Для подтверждения данных, внесенных в налоговую декларацию, налогоплательщик может дополнительно представить бухгалтерские справки, выписки из регистров налогового и (или) бухгалтерского учета и (или) другие документы, а также дать письменные пояснения в произвольной форме по заданным вопросам, чтобы подтвердить правомерность своей позиции.

Неясным остается вопрос, что произойдет, если уточненная декларация будет сдана уже после проверки. Например, после того, как налогоплательщик получит Акт выездной налоговой проверки или даже Решение о привлечении к ответственности за совершение налогового правонарушения. Конечно, говорить о том, что такая «уточнёнка» будет проанализирована в ходе проверки не приходится, ведь проверка будет уже закончена. Таким образом, у налогового органа будет право на выбор одного из следующих действий:

- проведение дополнительных мероприятий налогового контроля после проведения выездной налоговой проверки (если ещё не было вынесено Решение о привлечении к ответственности за совершение налогового правонарушения);

- назначение повторной выездной налоговой проверки, предметом которой станут именно уточнённые данные по декларации;

- проведение камеральной налоговой проверки, если назначение выездной проверки сочтут нецелесообразным.

Будьте внимательны! Имейте в виду, что представление уточнённой декларации может инициировать назначение выездной налоговой проверки за корректируемый период, в т.ч. повторной. В рамках этой повторной выездной проверки проверяется период, за который представлена уточненная налоговая декларация. При этом норма абз. 6 п. 10 ст. 89 НК РФ не исключает возможность проведения повторной выездной проверки уточненных налоговых деклараций по налогу на прибыль, в которых увеличена сумма первоначально заявленного убытка.

С помощью программной линейки продуктов компании Такском вы всегда гарантированно сможете быстро, надёжно и максимально удобно обмениваться документами с ФНС и другими контролирующими органами. Просто выберите удобный для себя тариф и присоединяйтесь к дружной семье абонентов Такском.

Какие ошибки обязательно исправлять уточненкой

Не каждая ошибка в налоговом отчете грозит штрафами. Есть определенные случаи, когда подавать уточняющую декларацию обязательно не зависимо от того, сколько времени прошло с даты первичного отчета. В остальных ситуациях бухгалтер сам решает, уточнять данные или нет.

Обязательно сдавать уточненку, если:

-

Ошибка привела к занижению налогооблагаемой базы и бюджет недополучит деньги.

-

Организация на УСН продала основное средство до истечения срока, который предусмотрен п. 3 ст. 346.16 НК.

В остальных случаях налогоплательщикимеет право исправить данные отправленной декларации, но не обязан. Например, если налогооблагаемая база была завышена, а не занижена.

Чтобы вам было проще распознать опасные ошибки в отчетности, в таблице ниже – распространенные виды ошибок и подсказки, как действовать.

|

Вид |

Суть ошибки |

Сдавать ли уточненку |

|

Арифметические |

Неправильно посчитаны суммы, например, доходов или расходов. Это самая серьезная ошибка. |

Обязательно, если была занижена налогооблагаемая база. При завышенной базе можно, но необязательно (см. в статье дальше) |

|

Орфографические |

Ошибки в название организации или в ФИО сотрудника. Самая незначительная ошибка. |

Необязательно |

|

Опечатки в данных, не влияющих на базу |

Неверно указан период, за который подана декларация, или дата. Ошибка в кодах организации: ОГРН, ИНН, ОКТМО и пр. |

Обязанности подавать уточненку нет, но ошибочный период лучше исправить. Иначе налоговики сочтут, что вы не сдали отчет и оштрафуют. |

|

Ошибки по форме |

Нарушен порядок заполнения декларации или не хватает какого-то листа |

В таком случае приемная программа ФНС попросту не пропустит ваш отчет, если будут нарушены контрольные соотношения и не доберется обязательных для заполнения листов |

Таблица. Ошибки в декларациях: уточнять или нет

Как правильно составить уточненную декларацию

Чтобы не допустить ошибок повторно и сдать уточненку с первого раза, придерживайтесь трех основных правил:

-

Форма. Для уточненки используйте ту же форму, по которой сдавали первичную декларацию. Например, вы только сейчас обнаружили ошибку в декларации 2021 года. С тех пор форма отчета изменилась. Несмотря на изменения, уточненку заполняйте по форме, которая действовала в 2021 году, когда сдавали первичную декларацию.

-

Коды. На титульном листе при первичном уточнении декларации номер корректировки надо поставить «1», если второй раз меняете данные – «2», и т. д.

-

Порядок заполнения. Форму заполняйте полностью. Там, где была ошибка, данные поменяйте, а остальные оставьте прежними.

Совет. Чтобы налоговики быстрее разобрались с вашей уточненной декларацией, можно приложить к ней сопроводительное письмо. В письме укажите, за какой период корректируете декларацию, какие значения меняете и почему. Возможно, вашего объяснения им будет достаточно, чтобы не инициировать проверку (это одно из возможных последствий уточненки, о которых будем говорить дальше в статье).

В какой срок важно успеть

Иногда срок сдачи уточненки имеет значение, чтобы инспекторы не начислили штрафы. Все зависит от вида ошибки, кто ее обнаружил – вы или инспекция, и какой период уточняете.

Допустим, вы первым нашли ошибку в сданном отчете. Если она приводит к занижению налоговой базы, то лучше подать уточненку чем быстрее, тем лучше. Так вы опередите налоговиков и не возникнет риска начисления пеней и штрафов. Когда же вопроса о недоимке не возникает, большой срочности нет.

Другая ситуация, если вы хотите вернуть переплату. Это возможно сделать только за последниетри года. Вернуть переплату, например, пятилетней давности не получится. Будьте готовы, что налоговая может организовать проверкупо факту снижения суммы налога. У вас запросят подтверждающие документы, на основание которых возникла переплата.

Если вы уверены, что все документы в порядке и сумма переплаты большая, то смело подавайте уточненку. В иных случаях сначала приведите документацию в порядок или вообще ничего не подавайте, если не готовы к проверке.

Самый строгий срок подачи уточненки будет, если ошибку в декларации найдут налоговики в ходе камералки. В этом случае пришлют требование. С момента его получения у вас есть пять дней, чтобы отправить им уточненную декларацию.

Автоматизируйте все процессы бухгалтерского учета и отчетности в облачной программе 1С:Бухгалтерия вместе с сервисом 1С-Отчетность.

Программу 1С можно взять в аренду в «Е-офис 24». Вы получите круглосуточную техническую поддержку, доступ к ИТС и обновлениям 1С, консультации специалистов 1С, помощь специалистов при отправке отчетности.

Ведите учет без ошибок и своевременно сдавайте отчетность из любой точки мира. Попробуйте бесплатно оптимальное решение для бухгалтера: Облачная 1С:Бухгалтерия + сервис 1С-Отчетность

Что будет, если сдать уточненку: изменения 2023 года

Последствия уточнений зависят от того, когда их подали, и была ли недоимка. Рассмотрим все возможные ситуации.

Уточненку сдали в рамках срока сдачи первичной декларации

Здесь вообще никаких проблем не будет – сроком подачи декларации будет считаться дата подачи уточненки. Сроки вы не нарушили, потом негативных последствий никаких нет.

Срок для декларации прошел, но срок уплаты налога еще не наступил

Если ошибку вы обнаружили сами, а не налоговая при проверке, то в этом случае штрафов тоже никаких не будет. Главное, что вы уточнили данные. Дальше важно вовремя и правильно заплатить налог.

Все сроки прошли, а при уточнении образовалась недоимка

Раньше, до 2023 года при обнаружении ошибки в данной ситуации необходимо было сначала оплатить сумму недоимки и пени, и только после этого отправлять в ИФНС уточненную декларацию. При неоплате этих сумм грозил штраф.

С1 января 2023 года, ситуация изменилась в лучшую сторону. Теперь уточненка – одно из оснований для формирования сальдо на едином налоговом счете (ЕНС). Если оно положительное и вы отправили корректировку из-за занижения базы, то налоговая сама спишет деньги со счета при условии, что их там достаточно. Сначала списываются недоимки, потом текущие платежи и в последнюю очередь пени (п. 8 ст. 45 НК).

Во избежание штрафов для начала советуем посчитать сумму недоимки в бюджет, а также сумму пеней. После этого проверить сальдо ЕНС. Если денег точно хватает, уточненку можете смело отправлять. Далее при необходимости внесите дополнительные средства на свой ЕНС на оплату текущих налоговых обязательств.

Сумму недоплаты в бюджет выявила налоговая в ходе проверки

В этом случае вместе с недоимкой и пенями придется заплатить штраф в размере 20% от суммы неуплаты (ст. 122 НК).

Способы отправки уточненки

Уточненную декларацию нужно передавать в налоговую таким же способом, как и первичную:

-

с помощью ТКС;

-

через личный кабинет налогоплательщика;

-

лично на бумажном носителе;

-

по почте.

Конечно же, лучше всего сдавать отчеты онлайн и не тратить время на дорогу в ИФНС. В этом поможет «Е-офис 24». Мы подключим вас к сервису 1С-Отчетность – и вы сможете взаимодействовать с контролирующими органами не выходя из программы 1С.

Попробовать один месяц бесплатно

Реклама: ООО «Е-Офис 24», ИНН 6672281995, erid: LjN8KMBpW

В каких случаях подается уточненная декларация

^К началу страницы

Уточнённая налоговая декларация подается в следующих случаях:

При обнаружении ошибок или недостоверных сведений в представленной в налоговый орган налоговой декларации, которые привели к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести соответствующие изменения путём представления уточнённой декларации (абз. 1 п. 1 ст. 81 НК РФ).

При обнаружении ошибок или недостоверных сведений в представленной в налоговый орган налоговой декларации, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести соответствующие изменения путём представления уточнённой декларации (абз. 2 п. 1 ст. 81 НК РФ).

Порядок подачи уточненных деклараций

^К началу страницы

Уточнённая декларация представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения.

Существует три случая представления уточненной декларации:

- Уточненная налоговая декларация представлена в налоговый орган до истечения срока подачи налоговой декларации.

Такая декларация считается поданной в день подачи уточненной налоговой декларации.

- Уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога.

Налогоплательщик освобождается от ответственности, если уточнённая налоговая декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки.

- Уточнённая налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога.

Налогоплательщик освобождается от ответственности в случаях:

- представления уточнённой налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения, или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточнённой налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

- представления уточнённой налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

Главный специалист по налогообложению • Стаж 20 лет

В статье расскажем, как исправить ошибку в декларации 3-НДФЛ в 2023 году для получения налогового вычета или декларирования доходов, если налоговая обнаружила неточность. Нужно ли подавать уточненную декларацию, и существует ли срок исправления ошибки.

Как исправить налоговую декларацию

Если была выявлена ошибка в декларации 3-НДФЛ за 2022 год или более ранние годы, то ее нужно исправить, выполнить новый расчет и направить в инспекцию. В противном случае вам откажут в налоговом вычете, а если вы декларируете доход, выпишут штраф.

Уточненная или корректирующая декларация — это исправленный документ вместо первичного или того, в котором были выявлены недочеты. Внести изменения в декларацию 3-НДФЛ нельзя, можно лишь составить новый документ (ст. 81 НК РФ).

Если уточненных расчетов несколько, каждому присваивается порядковый номер — чтобы инспектору было понятно, сколько всего документов было представлено.

Первичная может быть только одна. На титульном листе «первички» ставится цифра «0». Если в этом документе обнаруживаются ошибки, сдается корректирующая и проставляется цифра «1».

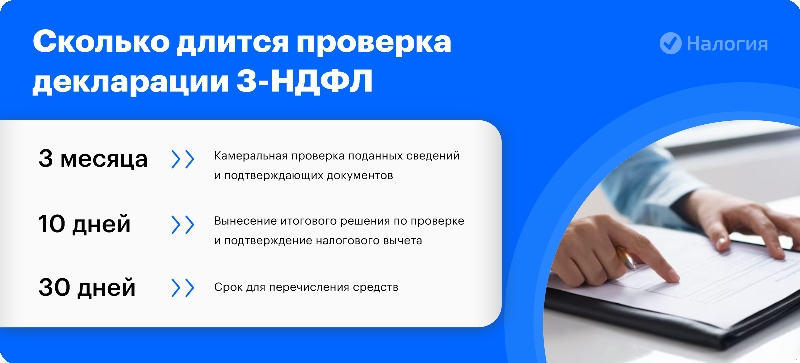

Фото: Сколько длится проверка декларации 3-НДФЛ

Уточненный расчет также бывает ошибочным. Если гражданин неправильно заполнил уточняющую декларацию, предоставляется очередной корректирующий документ — уже с цифрой «2». Любая другая ошибка в налоговой декларации в 2023 году исправляется по аналогии — с изменением порядкового номера корректировки.

Каждая последующая корректирующая форма обнуляет сведения из предыдущей.

Главный специалист по налогообложению

Чтобы не исправлять неточности и не затягивать с получением вычета, обращайтесь к нашим экспертам. Мы проверим документы и в 2-дневный срок заполним 3-НДФЛ с соблюдением всех правил законодательства — корректно и без ошибок.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в

интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ

для налогового вычета и самостоятельно отправит ее в ИФНС

Как передать в ИФНС корректирующие документы

Уточненная налоговая декларация 3-НДФЛ подается в инспекцию также, как и первичка:

|

№ пп |

Способ отправки в ФНС: |

|

1. |

лично посетить ИФНС |

|

2. |

отправить в электронном виде через личный кабинет налогоплательщика на сайте ФНС |

|

3. |

заполнить, распечатать и отправить по почте с описью вложения |

|

4. |

заполнить и отправить с помощью онлайн-сервиса «Налогия» |

Если в декларации 3-НДФЛ допущена ошибка, к исправленной форме можете приложить документы, которые подтверждают или дополняют указанные данные. Если такие бумаги вы уже отправляли в налоговую инспекцию, то повторно их можно не передавать.

Важно! Как только вы отправляете первичную отчетность в ИФНС, начинается 3-месячная камеральная проверка (ст. 88 НК РФ). При выявлении ошибок и подаче корректирующей формы проверка первоначальной прекращается, и начинается новый 3-месячный отсчет — по уточненке.

Когда сдавать уточненку

Как мы уже сказали выше, чтобы исправить декларацию 3-НДФЛ, то есть внести уточнения и убрать ошибочные данные, необходимо создать корректировку.

Пример

Попов заполнил декларацию на вычет и передал ее в ИФНС. Через две недели он вспомнил, что не включил в документ часть расходов. Попов заполнил новую декларацию, присвоил ей номер «1» и отправил ее в ФНС.

От вида ошибок зависит, делать ли исправления и отправлять ли новый документ:

- выявлены нарушения, так как занижена сумма налога к уплате — точно подаете уточненный расчет;

- когда НЕ занизили налог — самостоятельно решаете, подавать вам уточненку или нет.

При исправлении ошибок сделать корректировку следует по той же форме, что действовала в период, за который вы сдаете.

Статус камеральной проверки отражается в личном кабинете на сайте ФНС России.

Если декларация заполнена неверно, и во время проверки инспектор обнаружит ошибки или неточности, то направит вам требование, в котором будет написано, что нужно дальше делать:

- представить пояснения или дополнительные документы;

- внести исправления и сдать уточненку.

Если вы такое требование не получали — значит, ваш отчет заполнен правильно.

Срок исправления отчетности

После получения требования о предоставлении пояснений у вас есть 5 рабочих дней, чтобы направить свои пояснения в налоговую инспекцию.

Если вы получили требование о внесении исправлений, то в ответ необходимо отправить корректирующую 3-НДФЛ и указать на титульном листе номер корректировки (об этом мы говорили выше).

В отдельных случаях вы имеете право не исправлять отчетность, а значит по окончании проверки вам направят специальный акт с вынесенным решением.

Образец заявления

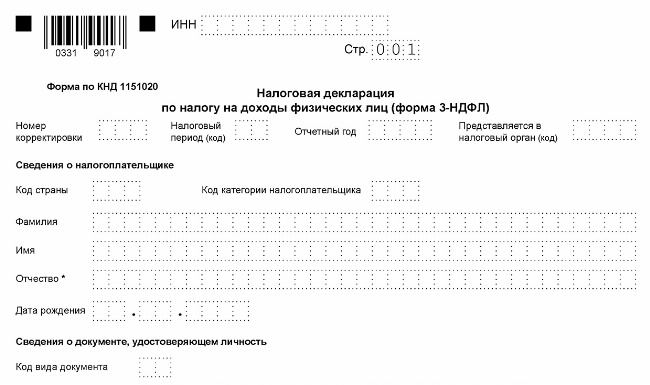

Налоговая декларация по налогу на доходы физических лиц за 2022 год (форма 3-НДФЛ)

Частые вопросы

Отклонили декларацию 3-НДФЛ. Сколько уточняющих можно подать?

+

Столько, сколько потребуется. Но помните, что вернуть налог можно только за последние три года. И если вы подадите первоначальную отчетность вовремя, а уточняющую — по истечение законных сроков, то получить возврат налога не удастся.

Чем грозит ошибка в 3-НДФЛ на вычет, если ошибочно подала декларацию?

+

Все зависит от вида погрешности. Вас могут попросить внести исправления или предоставить дополнительные сведения.

Заявление на соц вычет за 2019 г. подал в начале 2023 г. Получу вычет?

+

В этом случае вам откажут в возврате налога. По закону вы имеете право на социальный вычет по НДФЛ в течение трех лет до момента подачи заявления.

Заключение эксперта

Если налоговая инспекция нашла ошибки, редактировать декларацию 3-НДФЛ в 2023 году не разрешено, следует предоставить исправленный документ. Но самый правильный путь — изначально доверить работу профессионалам и не допускать ошибок. Так вы без задержек получите максимальный налоговый вычет, а при декларировании дохода получите дельный совет для законной оптимизации налогов. Надеемся, что наша статья была для вас полезна.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.