До начала статьи стоит отметить, что для того, чтобы начать использовать документы: Корректировка реализации и «Корректировка поступления 1С» в конфигурации системы 1С:Бухгалтерия – нужно открыть настройки функционала, перейти на вкладку «Торговля» и убрать «галочку» около пункта «Исправительные и корректировочные документы».

1. Пример ошибок в конфигурации системы 1С:Предприятие

Для начала будет приведён пример, заданы исходные условия, основываясь на которых возникла ошибка.

Пусть существует некая компания, в которой применяется общий режим налогообложения. И эта компания платит НДС. При этом 01.01.2016 бухгалтерией было допущено две ошибки во время ввода первичного документа в 1С: акта по оказанию услуг, который был выдан другой компанией.

Первая ошибка была связана с указанием некорректной цены за услугу. А вторая ошибка связана с тем, что во время регистрации счёта-фактуры в 1С, который передал поставщик, был неверно введён его номер.

Акт по оказанию услуг должен быть зарегистрирован внутри конфигурации системы 1С:Бухгалтерия при помощи документа «Поступление», с использованием операции «Услуги». А в строке «Сумма», внутри таблицы, по ошибке было указано на тысячу рублей меньше, чем должно было.

А полученный счёт-фактура в 1С зарегистрирован в документации при помощи прописывания его даты и номера. Однако, была допущена ошибка и записан не тот номер.

Главные ошибки в бухгалтерском и налоговом учете в 1С

Обзор частых ошибок в бесплатном вебинаре.

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись:

2. Последствия наличия ошибок в конфигурации системы 1С Бухгалтерия

Затраты по купленной услуге в бухучёте считают общехозяйственной статьёй расходов, которая записывается на 26 учётный счёт.

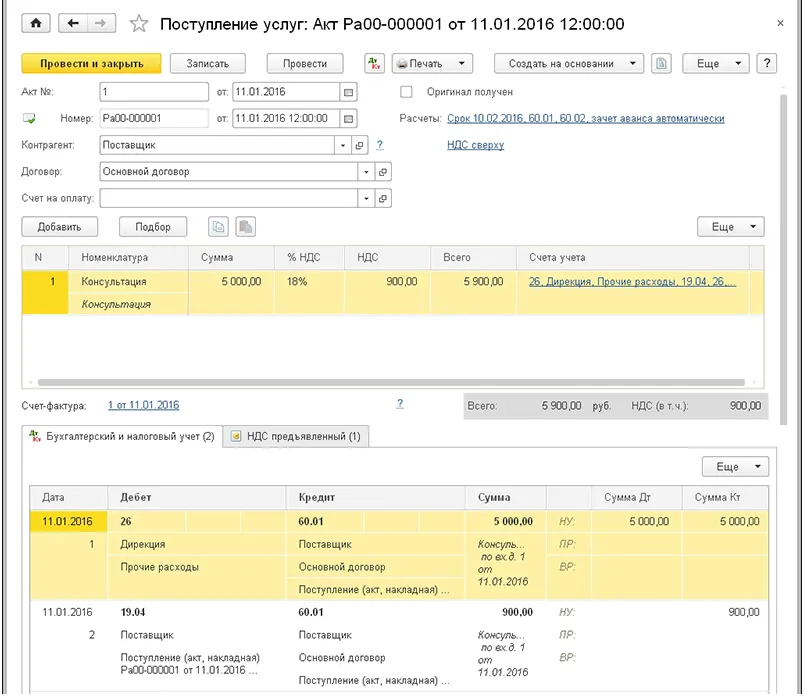

Внутри документа «Поступление» с вышеописанными ошибками будет такое содержание, как показано на скриншоте ниже:

Во время проводки документа внутри бухучёта, а также для системы обложения налогами, учитывается цена услуг, без учёта НДС для дебета 26 счёта «Общехозяйственные расходы 1С». После этого выделяется сумма с дебета счёта в 1С 19.04 «НДС по приобретённым услугам», которая была заявлена поставщиком. И эта же сумма учитывается в кредите счёта 60.01 «Расчёты с поставщиками и подрядчиками».

При помощи документа была сформирована запись в регистр с накоплениями НДС при помощи этого регистра формируются записи внутри книги с покупками.

Получаем, что из-за ошибки в указании стоимости услуг, величина расходов была занижена, соответственно была занижена и сумма по заявленному НДС, получается, что задолженность перед поставщиком тоже была уменьшена.

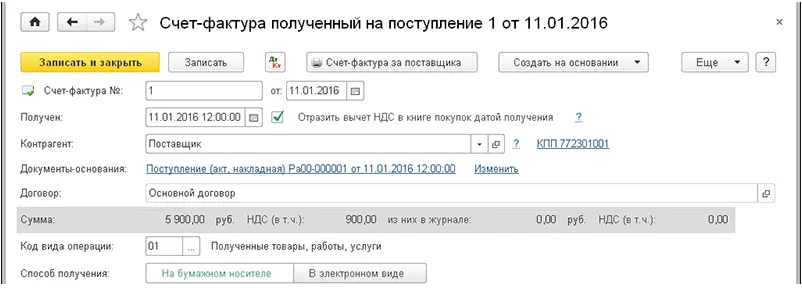

Сам документ счёт-фактура основывается на документе «Поступление». Получается, что в нём также прописана некорректная и сумма, и НДС. Ниже представлен скриншот с готовым счётом-фактурой 1С Предприятие, в котором находится некорректный номер:

Внутри конфигурации системы 1С: Бухгалтерия величина НДС может быть принята для вычета одним из способов:

При помощи документации по регламенту «Формирование записей книги покупок».

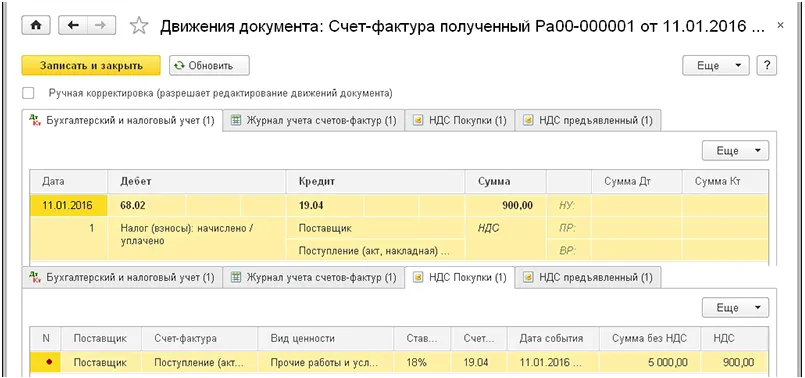

При помощи документа «Счёт-фактура», если поставить там «галочку» около «Отразить вычет НДС в книге покупок датой получения». Ниже показан скриншот с примером проводки счёта-фактуры в 1С:

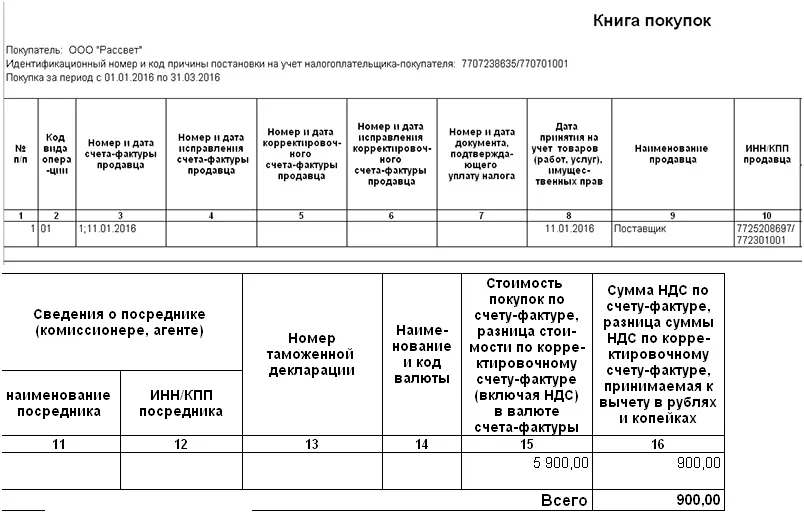

В документации в бухучёте была выбрана величина НДС и сформирована запись для регистра «НДС покупки в 1С», однако, из-за ошибки она была ниже, чем должна была бы, а также счёт-фактура 1С:Предприятие был неверно пронумерован. Далее представлено то, как будет выглядеть книга покупок по первому кварталу:

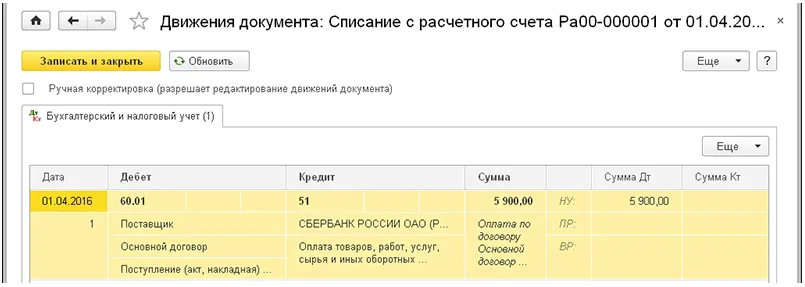

Деньги за услугу были переданы лишь на следующий квартал. А «Платёжное поручение» было некорректно сформировано из-за «Поступление». Далее демонстрируется документ «Списание с расчётного счёта 1С:Бухгалтерия»:

Однако, после перепроверки уже во втором квартале, ошибки были обнаружены, а НДС-отчёты в 1С первого квартала сданы уже были.

Бесплатно рассчитаем цену установки 1С на вашем предприятии. Поможем выбрать и установим 1С специально под задачи вашего бизнеса. Быстро и качественно обучим ваших сотрудников азам работы с 1С. Рассчитать стоимость

Для начала нужно понять, как такие ошибки будут исправляться в принципе.

Опираясь на пункт 5 ПБУ 22/2010 «Исправление ошибок в бухучёте и отчётности», если ошибка была найдена до конца года, то она должна быть исправлена записями для конкретных счетов бухучёта для того месяца, в котором была определена неполадка.

Согласно пункту 1 статьи 54 НК, если были найдены какие-либо некорректные моменты в налоговой базе, которые касаются предыдущих налоговых периодов, то в нынешнем налоговом периоде нужно произвести расчёт заново, но за тот период, в котором были найдены ошибки. Однако, есть исключения. Одно из них – это то, что плательщик налогов может проводить перерасчёт и в том периоде, когда ошибки были выявлены.

В нашей ситуации получилось, что величина расходов стала ниже. Но, дабы налогообложение было корректно сделано на прибыль – прибыль, которая должна облагаться налогом, была увеличена, а налог был уплачен излишне. Из-за этого правку по обложению налогом можно ввести и в данном отчётном периоде.

Однако стоит учесть нюансы с НДС: для этого нужно обратить внимание на постановление Правительства № 1137 от 26.12.2011. Исправляя неточности, будем опираться на 4 пункт «Правил ведения книги покупок», если нужно ввести перемены в книгу с покупками.

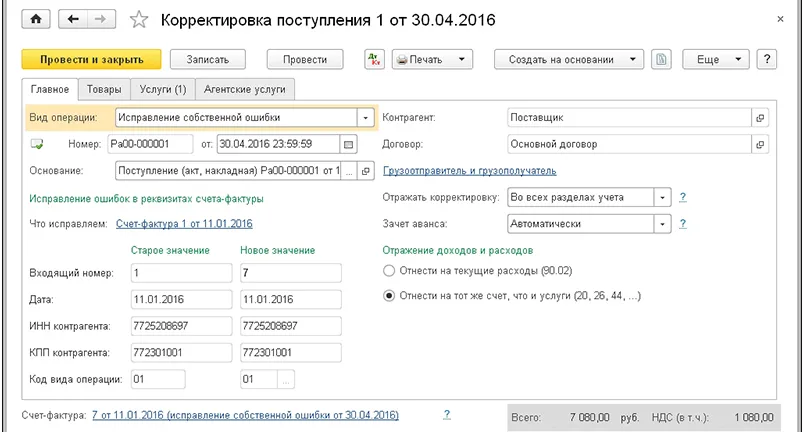

Основой для исправления ошибок будет служить документ «Корректировка поступления 1С», а видом операции будет избран «Исправление собственной ошибки 1С».

На первой странице конфигурации системы 1С:Бухгалтерия нужно открыть вкладку «Главное» и избрать основание, а основанием будет служить тот документ, который содержит ошибку, в котором и будет происходить корректировка.

В этом случае нужно поправить номер на корректный. Во вкладке также можно выбрать то, в каких местах будут учтены изменения:

Лишь в учёте НДС.

В каждом из учётных разделов.

Аналогично есть возможность избрать счета по отображению затрат и расходов. Далее демонстрируется скриншот с заполненной вкладкой «Главное» внутри документации «Корректировка поступления 1С»:

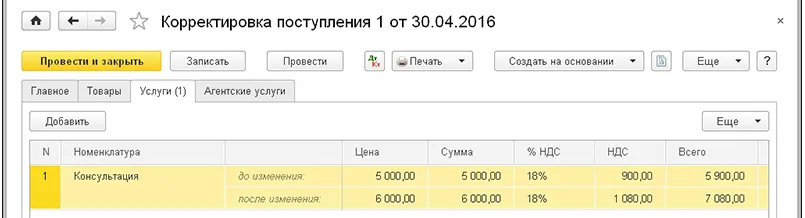

Для случая, если нужно поправить показатели, которые содержат денежные суммы, то нужно будет воспользоваться следующими закладками, а именно: «Агентские услуги», «Товары» и «Услуги».

Так как в нашем примере неверные данные были введены в акт об оказании услуг, то нужно использовать закладку «Услуги» и внести туда корректную сумму. Далее демонстрируются внесения этих изменений:

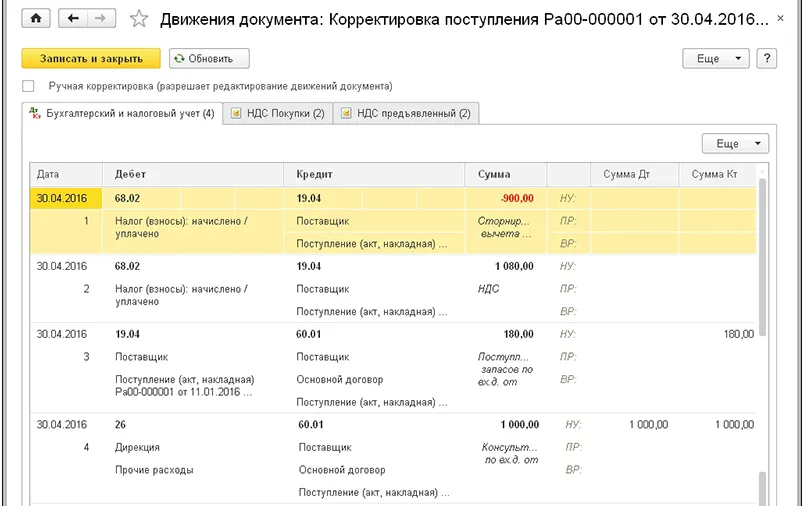

Во время проводки документа в бухучёте пропадает ошибочная проводка по вычету НДС и формируется корректная. Также ещё будут выделены, согласно дебету счёта 19.04, недостающие средства, предъявленные поставщиком НДС, а также увеличена сумма расходов в дебете 26 счёта «Общехозяйственные расходы 1С» для налогового учёта и бухучёта.

Также будет увеличена сумма по кредиту счёта 60.01 – величина долга перед поставщиком. Ниже представлен скриншот с отображением проводок документа «Корректировка поступления 1С»:

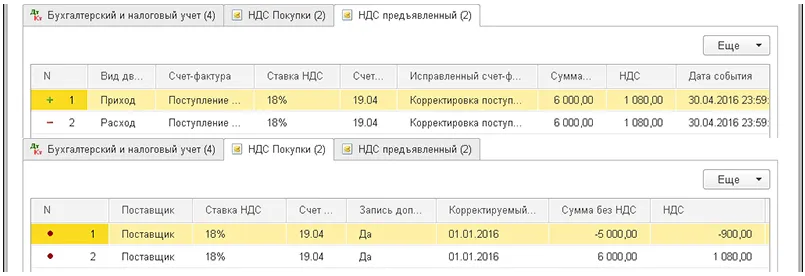

Помимо бухгалтерских и налоговых проводок документом будут сформированы записи по регистрам накопления. В НДС регистре 1С зафиксируется приход на корректную сумму НДС, после чего эта сумма отразится в книге покупок и учтётся расход этой суммы.

Для регистра «НДС Покупки в 1С» сформируются две записи:

Неправильный документ с некорректным счётом-фактурой с НДС, который был принят к вычету.

Вычет корректной суммы НДС для счёта-фактуры с верными реквизитами.

Исправления будут внесены в предыдущий налоговый период с НДС, а в новых правках будет выставлена отметка о том, что добавлен ещё один лист с указанием периода правок. Ниже можно увидеть готовые записи для регистров накопления в документе «Корректировка поступления 1С»:

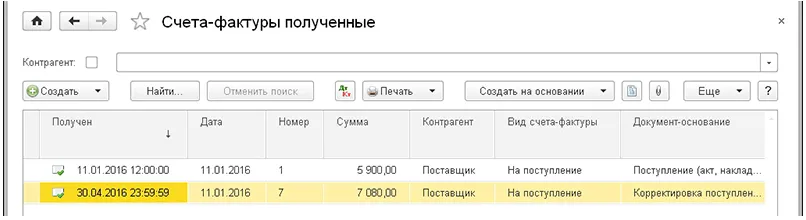

Стоит отметить, что для проводки документа внутри системы 1С создастся ещё один счёт-фактура, в котором будет содержаться метка «исправление собственной ошибки 1С». Ниже можно увидеть, как рядом отображены корректные и нет документы:

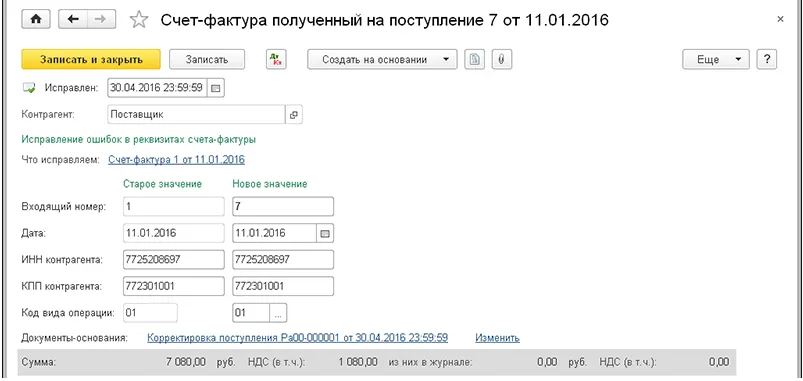

Внутри формы с исправленным счётом-фактурой в 1С будет находиться дата, в которую сделали правку, а также там будет располагаться ссылка на документ, который подвергся правкам. И внутри формы документа содержатся значения реквизитов, которые были получены от поставщика, и правильное значение, и неправильное, как можно увидеть в примере ниже:

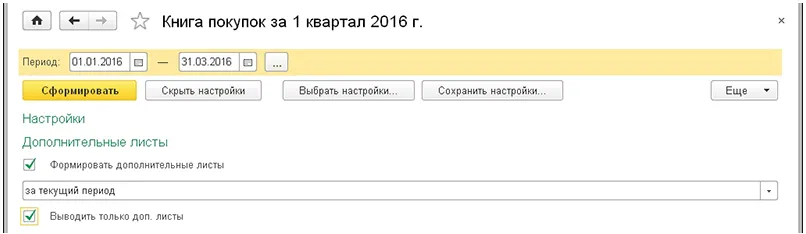

Чтобы проверить, что все действия выше были верны, нужно сформировать книгу с покупками по первому кварталу, то есть, за тот период, в который была допущена ошибка. В нашем отчёте прописываем нужный отрезок времени.

Далее заходим в настройки отчёта, ставим «галочку» около пункта «Формировать дополнительные листы» и проставляем способ формировки – за нынешний период. На скрине можно увидеть, как выглядят настройки отчёта «Книга покупок в 1С»:

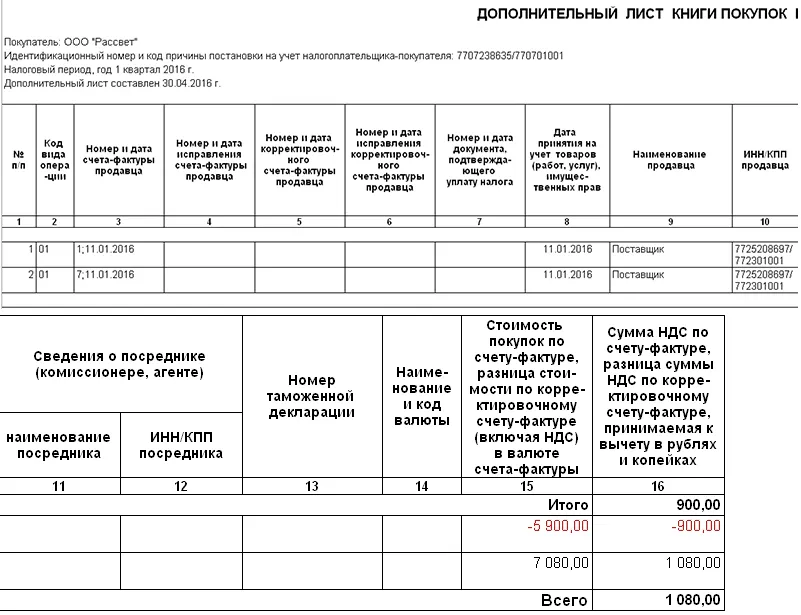

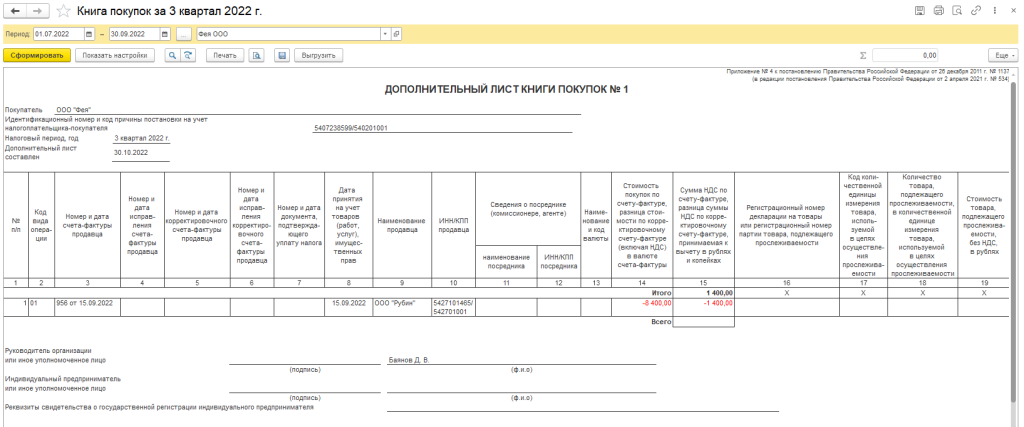

Рассмотрим дополнительный лист внутри книги покупок в 1С. В нём будут прописаны дата его составления, а также налоговый период в 1С. В разделе таблицы отражается конечная сумма НДС за период налогообложения.

Также в добавочном листе содержатся две следующие строки:

Неправильный номер счёта-фактуры и некорректная сумма услуги.

Правильный номер счёта-фактуры и корректная сумма услуги. Ниже представлен этот дополнительный лист по книге покупок в 1С с исправлениями: Обслуживаем программы 1С: получите персонального программиста для решения всех своих задач. Обзор частых ошибок в бесплатном вебинаре. Оставьте заявку в форме ниже, и мы вышлем вам запись:

3. Исправление ошибок в 1С

Главные ошибки в бухгалтерском и налоговом учете в 1С

Получите бесплатное видео с экспертным обзором!

Расхождения по количеству товара

Расхождения по количеству товара

Предположим, что при поставке выяснилась недостача товара, обнаружились излишки. Как действовать, если товар подлежит прослеживаемости?

Мы будем исходить из того, что изначально товаросопроводительные документы, счета-фактуры (УПД) были оформлены согласно условиям сделки.

Ситуация № 1. Недостача выявлена при приемке товара

В случае обнаружения недопоставки до момента перехода прав на товар, если такая недостача не восполняется, сторонам следует зафиксировать этот факт документально (например, покупатель актирует недостачу при приемке товара). Затем поставщику надлежит сформировать корректировочный счет-фактуру (УКД), в котором будет отражено уменьшение количества отгруженного товара.

Основанием для выставления корректировочного счета-фактуры является документ, подтверждающий согласование сторонами изменения стоимости отгруженных товаров из-за изменения их количества (п. 10 ст. 172 НК РФ). Далее с корректировочным счетом-фактурой производятся обычные учетные действия, что в итоге приводит к отражению в налоговых декларациях сторон по НДС верных данных, в том числе, и по реквизитам прослеживаемости товаров.

Если недопоставка сопряжена не просто с ошибкой при отгрузке, а именно с недостачей товара у поставщика, ему надлежит прекратить прослеживаемость таких товаров, зафиксировав недостачу документом об инвентаризации и отразив ее в отчете об операциях с товарами, подлежащими прослеживаемости, за соответствующий квартал.

Ситуация № 2. Недостача выявлена после приемки товара покупателем

Если нехватка товара выявлена покупателем уже после того как он принял товары к учету, дальнейшее развитие ситуации будет зависеть от того ставит ли себе покупатель задачу доказывания недопоставки.

Когда право собственности на товар перешло к покупателю, а документы при приемке были подписаны без претензий, у поставщика имеются все основания считать, что он передал эстафетную палочку прослеживаемости своему покупателю.

Выявленная покупателем впоследствии недостача может рассматриваться как образовавшаяся уже у него. Тогда именно покупатель выведет товары из прослеживаемости, проведя инвентаризацию, задокументировав недостачу и отразив ее в своем отчете об операциях с товарами, подлежащими прослеживаемости.

В случае, когда покупатель решит вести претензионную работу, до момента разрешения тем или иным образом конфликта с поставщиком, покупателю следует зафиксировать недостачу и отразить ее в отчете об операциях с товарами, подлежащими прослеживаемости.

В дальнейшем, если поставщик признает факт недопоставки, ему надлежит сформировать корректировочный счет-фактуру (УКД), зарегистрировать его в своей книге покупок в периоде, когда он был выставлен. Это приведет к отражению соответствующих данных в налоговой декларации по НДС за текущий налоговый период, уточненную декларацию поставщику подавать не нужно (п. 1 ст. 169, п. 13 ст. 171, п. 10 ст. 172 НК РФ, п. п. 2, 12 Правил ведения книги покупок).

Покупатель же, получив корректировочный счет-фактуру, регистрирует его в книге продаж в том налоговом периоде, на который приходится наиболее ранняя из следующих дат (пп. 4 п. 3 ст. 170 НК РФ, п. 14 Правил ведения книги продаж):

— получения покупателем первичных документов на изменение в сторону уменьшения стоимости приобретенных товаров. В данном случае это некий документ по итогам спора с поставщиком, в котором он признал факт недопоставки, или решение суда;

— получения покупателем корректировочного счета-фактуры.

Этим же периодом верные данные по прослеживаемости попадут в налоговую декларацию покупателя. Однако при этом ему нужно подать еще и корректировочный отчет об операциях с товарами, подлежащими прослеживаемости. Тогда расхождений в системе не возникнет.

Ситуация № 3. При приемке выявлены излишки товара

Если покупатель не против их принять, то продавец по согласованию с покупателем увеличивает количество отгруженного товара, выставляя корректировочный счет-фактуру. Стороны фиксируют его в своих регистрах по НДС в общем порядке, т. е. за период, в котором были составлены документы, являющиеся основанием для выставления корректировочных счетов-фактур (п. 10 ст. 154, п. 13 ст. 171, п. 10 ст. 172 НК РФ). Это обеспечивает отражение в системе прослеживаемости верных данных без представления сторонами уточненных налоговых деклараций, а также специальных уведомлений, отчетов.

Если покупатель отказался от лишнего товара, он возвращает его поставщику. Исходя из допущения, что документы были изначально оформлены сообразно условиям договора, корректировать их или отчетность сторон по НДС, по прослеживаемости в этом случае не требуется, поскольку восстановлен статус-кво.

В случае, когда покупатель выявляет излишки товара, но не может связать их с конкретным поставщиком, партией товара, РНПТ, он приходует такой товар на основании документов об инвентаризации и, если этот товар прослеживаемый, подает уведомление об остатках, чтобы получить РНПТ и иметь возможность ввести товар в оборот. В отчет об операциях с товарами, подлежащими прослеживаемости, данные от таком товаре не включаются. Реквизиты прослеживаемости этого товара будут отражаться в системе обычным способом по мере его дальнейшего движения.

Ситуация № 4. Недостача или излишек выявлены при экспортной или импортной операции

Если с расхождениями стороны столкнутся в связи импортом товара или в связи экспортом в страну ЕАЭС, нужно принять во внимание следующее:

1. если импорт осуществлен из страны, не входящей в ЕАЭС, для изменения количества товара, отраженного в декларации на товары, следует обращаться в таможенный орган. При положительном решении таможни число товаров с соответствующим РНПТ изменится. Если покупатель фиксирует недостачу или излишек импортного товара у себя на складе при инвентаризации, он заполняет:

— в случае недостачи – отчет об операциях с товарами, подлежащими прослеживаемости,

— при выявлении излишков – уведомление об имеющихся остатках товаров, подлежащих прослеживаемости (с целью получения РНПТ);

2.при ввозе товаров из страны ЕАЭС покупатель подает в налоговый орган уведомление о ввозе в течение пяти рабочих дней с даты принятия этих товаров на учет. Если к этому моменту расхождение уже выявлено и согласовано с поставщиком, в уведомлении нужно отразить фактическое количество товара. ФНС России присвоит этой партии РНПТ, выслав соответствующую квитанцию в ответ на уведомление. При выявлении расхождения, признанного поставщиком, в более поздний срок, необходимо представить корректировочное уведомление (не позднее следующего рабочего дня с даты обнаружения факта не отражения или неполноты отражения сведений).

Если излишек был выявлен в дальнейшем по итогам инвентаризации у покупателя и затруднительно связать товар с конкретной поставкой и с конкретным РНПТ, необходимо отразить его выявление в уведомлении об остатках товаров, подлежащих прослеживаемости. Недостачу указанного товара, которую не удается документально связать именно с недопоставкой, отражают в отчете об операциях с товарами, подлежащими прослеживаемости, на основании документов об инвентаризации;

3. если товар был вывезен в страну ЕАЭС, поставщик подает уведомление о перемещении товаров, подлежащих прослеживаемости, в течение пяти рабочих дней с даты отгрузки этого товара. Если впоследствии выясняется, что в уведомлении оказалось указано неверное количество товара из-за недопоставки или излишков, которые покупатель согласился принять, необходимо представить корректировочное уведомление – не позднее следующего рабочего дня с даты обнаружения неверных сведений. Если покупатель отказывается от излишка товаров, право собственности на них сохраняет продавец. Несмотря на то, что товары уехали в страну ЕАЭС, их возврат не связан с внешнеэкономической сделкой: российский продавец просто привозит обратно свой же товар. Такую операцию нет необходимости сопровождать корректировочным уведомлением о перемещении товаров, подлежащих прослеживаемости, – ведь в первоначальном уведомлении данные были указаны верно и затем фактическое положение дел было приведено в соответствие с документами.

Возврат товара

Отказ покупателя от товара полностью или в части может быть оформлен в зависимости от ситуации и воли сторон прекращением сделки, признанием ее недействительной, корректировкой отгрузки или новым договором купли-продажи (т. н. «обратным выкупом»).

При прекращении сделки или признании ее незаключенной выставленный ранее счет-фактура (УПД) регистрируется в книге покупок (книге продаж, дополнительном листе книги покупок или книги продаж) стороны с отрицательными значениями. Благодаря таким исправлениям в декларациях сторон по НДС отражаются в итоге верные сведения о реквизитах прослеживаемости.

Если возврат решили оформить новым договором, в котором стороны поменялись ролями, бывший покупатель оформляет счет-фактуру (УПД) с реквизитами прослеживаемости и обратный путь товара прослеживается в системе за счет отражении отгрузки в налоговых декларациях сторон.

Если возврат решено оформить корректировочным счетом-фактурой (УКД), он в привычном налогоплательщикам порядке отражается в регистрах по НДС и налоговой декларации как покупателя, так и продавца, что в итоге также позволяет верно отразить реквизиты прослеживаемости в системе. Никаких дополнительных отчетов и уведомлений тут не требуется, если речь не идет о сделке с партнерами из ЕАЭС.

Сложнее обстоит дело с возвратом поставщику товара, который был ввезен российским покупателем из страны ЕАЭС или, наоборот, товара, который российский поставщик отгрузил на территорию другой страны ЕАЭС. Дело в том, что на языке Протокола об уплате косвенных налогов к Договору о ЕАЭС (Приложение № 18) возвратом считается только возврат товаров ненадлежащего качества. Если импортный товар качественный, но покупатель все же от него отказался, возврат оформляется как экспорт им товара (п. 23 Протокола, Письмо Минфина от 31.03.2020 № 03-07-13/1/25489). Никаких разъяснений по этому вопросу пока не имеется. Но с учетом положений Договора о ЕАЭС верно будет поступить так:

— при возврате некачественного товара покупателем с территории ЕАЭС обратно в Россию оформить корректировочное уведомление о перемещении товаров, подлежащих прослеживаемости, с территории Российской Федерации на территорию другого государства – члена Евразийского экономического союза;

— при возврате качественного товара покупателем с территории ЕАЭС в Россию оформляется импорт в РФ и уведомление о ввозе товаров, подлежащих прослеживаемости, с территории другого государства – члена Евразийского экономического союза на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией. Это будет первичное уведомление и, несмотря на то, что товар уже был ранее в системе и имел РНПТ, партии будет присвоен новый РНПТ налоговым органом в ответ на данное Уведомление. Порядок заполнения Уведомления о ввозе (п. 3), приведенный в Письме ФНС России от 14.04.2021 № ЕА-4-15/5042@, предполагает, что в этом документе строка 12 (РНПТ) при первичном представлении не заполняется;

— при возврате российским покупателем некачественного товара поставщику в страну ЕАЭС оформляется корректировочное уведомление о ввозе;

— при возврате российским покупателем товара надлежащего качества поставщику в страну ЕАЭС оформляется экспорт и уведомление о перемещении товаров, подлежащих прослеживаемости, с территории Российской Федерации на территорию другого государства — члена Евразийского экономического союза.

Ошибка в счете-фактуре (УПД)

Предположим, что при приемке товара (или позже) выяснилось, что в сопроводительных документах, счете-фактуре (УПД) допущены существенные ошибки, требующие исправления. Например, неверно указано количество товара, РНПТ, стоимость и т. д.

Как следует поступить сторонам?

Покупателю нет нужды отказываться от приемки товара. Его следует оприходовать на основании имеющихся верно оформленных документов (возможно, на основании внутренних первичных учетных документов, скажем акта приемки) и первоначально принять к учету как неотфактурованную поставку.

Покупатель оповещает поставщика об ошибке в документах. Перед последним стоит задача переделки документов с тем, чтобы их реквизиты, в том числе, связанные с прослеживаемостью, приобрели должные значения.

Приобретенные запасы могут быть отпущены в переработку, объекты могут быть введены в эксплуатацию в качестве основных средств и использованы любым образом, который предполагает прекращение прослеживаемости. В том числе, ничто не мешает пустить товар в продажу в розницу, поскольку прослеживаемость прекращается в случае реализации товара физическим лицам для использования их в личных, семейных, домашних и иных целях, не связанных с осуществлением предпринимательской деятельности, а также в случае реализации товара налогоплательщикам налога на профессиональный доход.

Если купленные товары предполагается перепродавать другой организации или индивидуальному предпринимателю, учтите следующее. В счете-фактуре (УПД) приводятся реквизиты прослеживаемости:

— регистрационный номер партии товара, подлежащего прослеживаемости (РНПТ);

— количественная единица измерения товара, используемая в целях осуществления прослеживаемости;

— количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости.

Если покупатель уверен, что огрехи в документах, полученных от поставщика, не связаны с реквизитами прослеживаемости, отгрузить товар не возбраняется. Не забывайте: прослеживаемость основывается именно на документах. Если бы речь шла о товарах, подлежащих обязательной маркировке средствами идентификации, их нельзя было бы ни принять, ни хранить, ни перевозить, ни продавать, если бы на них отсутствовал код маркировки (ст. 4 Соглашения о маркировке товаров средствами идентификации в Евразийском экономическом союзе). В этом принципиальное различие двух систем контроля.

Если ошибки допущены именно или предположительно в реквизитах прослеживаемости, прямого запрета на отгрузку товара следующему в цепочке оборота товара покупателю также нет, но ввиду заведомых проблем при выставлении ему счета-фактуры (УПД) целесообразно отложить отгрузку до получения верно оформленных входящих документов. Ведь счет-фактура, как и УПД должны быть сформированы в течение 5 календарных дней с момента отгрузки, а значит, отгрузка на свой страх и риск в отсутствие верных реквизитов прослеживаемости будет происходить в условиях жесткого цейтнота.

Что же делает продавец, пока покупатель принимает решение о дальнейших действиях с товаром?

Ему надлежит внести исправления в накладную (если необходимо) и выставить исправленный счет-фактуру (УПД). Согласно п. 7 правил заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 № 1137, в новом экземпляре счета-фактуры не допускается изменение в строке 1 номера и даты первоначального счета-фактуры, составленного до внесения в него исправлений. А в строке 1а указывается порядковый номер исправления и дата исправления. Остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются с верными значениями. Это актуально и для показателей граф 11 – 13, где приводятся реквизиты прослеживаемости.

После выставления/получения нового счета-фактуры (УПД):

— продавец, если квартал еще не закрыт, аннулирует ранее сделанную запись в книге продаж, регистрируя первоначальный документ с отрицательными значениями, а новый – с положительными. Если изменения вносятся за предыдущий налоговый период, записи производятся в дополнительном листе книги продаж за налоговый период, в котором зарегистрирован счет-фактура (УПД) до внесения в него исправлений (п. п. 3, 11 Правил заполнения книги продаж, п. п. 3, 4 Правил заполнения дополнительного листа к книге продаж);

— покупатель, если квартал еще не закрыт, аннулирует запись по первоначальному счету-фактуре (УПД) в книге покупок, внося его данные с отрицательными значениями, а затем с положительными значениями регистрирует данные исправленного документа. Если исправления вносятся за более ранний налоговый период, то записи производятся в дополнительном листе к книге покупок (п. п. 4, 9 Правил заполнения книги покупок, п. п. 3, 5 Правила заполнения дополнительного листа к книге покупок).

В налоговых декларациях сторон по НДС отражаются верные данные. Если исправления были внесены после представления декларации за период, то подается уточненная налоговая декларация, где, в том числе, корректируются реквизиты прослеживаемости товаров. Это необходимо сделать и в том случае, когда у стороны сделки в результате исправления ошибки не произошло увеличения суммы налога к уплате, поскольку иначе в системе прослеживаемости останутся неверные данные.

Заранее подготовьтесь к работе с прослеживаемыми товарами

В этом поможет компания Такском. Мы подберём для вас решения по электронному документообороту, благодаря которым вы без проблем сможете выставлять счета-фактуры по новым правилам, а также обмениваться другими электронными документами с контрагентами и сдавать отчётность в госорганы через интернет.

Оставьте свой номер, если возникли вопросы.

Предположим, что при поставке выяснилась недостача товара, обнаружились излишки. Как действовать, если товар подлежит прослеживаемости?

Мы будем исходить из того, что изначально товаросопроводительные документы, счета-фактуры (УПД) были оформлены согласно условиям сделки.

Ситуация № 1. Недостача выявлена при приемке товара

В случае обнаружения недопоставки до момента перехода прав на товар, если такая недостача не восполняется, сторонам следует зафиксировать этот факт документально (например, покупатель актирует недостачу при приемке товара). Затем поставщику надлежит сформировать корректировочный счет-фактуру (УКД), в котором будет отражено уменьшение количества отгруженного товара.

Основанием для выставления корректировочного счета-фактуры является документ, подтверждающий согласование сторонами изменения стоимости отгруженных товаров из-за изменения их количества (п. 10 ст. 172 НК РФ). Далее с корректировочным счетом-фактурой производятся обычные учетные действия, что в итоге приводит к отражению в налоговых декларациях сторон по НДС верных данных, в том числе, и по реквизитам прослеживаемости товаров.

Если недопоставка сопряжена не просто с ошибкой при отгрузке, а именно с недостачей товара у поставщика, ему надлежит прекратить прослеживаемость таких товаров, зафиксировав недостачу документом об инвентаризации и отразив ее в отчете об операциях с товарами, подлежащими прослеживаемости, за соответствующий квартал.

Ситуация № 2. Недостача выявлена после приемки товара покупателем

Если нехватка товара выявлена покупателем уже после того как он принял товары к учету, дальнейшее развитие ситуации будет зависеть от того ставит ли себе покупатель задачу доказывания недопоставки.

Когда право собственности на товар перешло к покупателю, а документы при приемке были подписаны без претензий, у поставщика имеются все основания считать, что он передал эстафетную палочку прослеживаемости своему покупателю.

Выявленная покупателем впоследствии недостача может рассматриваться как образовавшаяся уже у него. Тогда именно покупатель выведет товары из прослеживаемости, проведя инвентаризацию, задокументировав недостачу и отразив ее в своем отчете об операциях с товарами, подлежащими прослеживаемости.

В случае, когда покупатель решит вести претензионную работу, до момента разрешения тем или иным образом конфликта с поставщиком, покупателю следует зафиксировать недостачу и отразить ее в отчете об операциях с товарами, подлежащими прослеживаемости.

В дальнейшем, если поставщик признает факт недопоставки, ему надлежит сформировать корректировочный счет-фактуру (УКД), зарегистрировать его в своей книге покупок в периоде, когда он был выставлен. Это приведет к отражению соответствующих данных в налоговой декларации по НДС за текущий налоговый период, уточненную декларацию поставщику подавать не нужно (п. 1 ст. 169, п. 13 ст. 171, п. 10 ст. 172 НК РФ, п. п. 2, 12 Правил ведения книги покупок).

Покупатель же, получив корректировочный счет-фактуру, регистрирует его в книге продаж в том налоговом периоде, на который приходится наиболее ранняя из следующих дат (пп. 4 п. 3 ст. 170 НК РФ, п. 14 Правил ведения книги продаж):

— получения покупателем первичных документов на изменение в сторону уменьшения стоимости приобретенных товаров. В данном случае это некий документ по итогам спора с поставщиком, в котором он признал факт недопоставки, или решение суда;

— получения покупателем корректировочного счета-фактуры.

Этим же периодом верные данные по прослеживаемости попадут в налоговую декларацию покупателя. Однако при этом ему нужно подать еще и корректировочный отчет об операциях с товарами, подлежащими прослеживаемости. Тогда расхождений в системе не возникнет.

Ситуация № 3. При приемке выявлены излишки товара

Если покупатель не против их принять, то продавец по согласованию с покупателем увеличивает количество отгруженного товара, выставляя корректировочный счет-фактуру. Стороны фиксируют его в своих регистрах по НДС в общем порядке, т. е. за период, в котором были составлены документы, являющиеся основанием для выставления корректировочных счетов-фактур (п. 10 ст. 154, п. 13 ст. 171, п. 10 ст. 172 НК РФ). Это обеспечивает отражение в системе прослеживаемости верных данных без представления сторонами уточненных налоговых деклараций, а также специальных уведомлений, отчетов.

Если покупатель отказался от лишнего товара, он возвращает его поставщику. Исходя из допущения, что документы были изначально оформлены сообразно условиям договора, корректировать их или отчетность сторон по НДС, по прослеживаемости в этом случае не требуется, поскольку восстановлен статус-кво.

В случае, когда покупатель выявляет излишки товара, но не может связать их с конкретным поставщиком, партией товара, РНПТ, он приходует такой товар на основании документов об инвентаризации и, если этот товар прослеживаемый, подает уведомление об остатках, чтобы получить РНПТ и иметь возможность ввести товар в оборот. В отчет об операциях с товарами, подлежащими прослеживаемости, данные от таком товаре не включаются. Реквизиты прослеживаемости этого товара будут отражаться в системе обычным способом по мере его дальнейшего движения.

Ситуация № 4. Недостача или излишек выявлены при экспортной или импортной операции

Если с расхождениями стороны столкнутся в связи импортом товара или в связи экспортом в страну ЕАЭС, нужно принять во внимание следующее:

1. если импорт осуществлен из страны, не входящей в ЕАЭС, для изменения количества товара, отраженного в декларации на товары, следует обращаться в таможенный орган. При положительном решении таможни число товаров с соответствующим РНПТ изменится. Если покупатель фиксирует недостачу или излишек импортного товара у себя на складе при инвентаризации, он заполняет:

— в случае недостачи – отчет об операциях с товарами, подлежащими прослеживаемости,

— при выявлении излишков – уведомление об имеющихся остатках товаров, подлежащих прослеживаемости (с целью получения РНПТ);

2.при ввозе товаров из страны ЕАЭС покупатель подает в налоговый орган уведомление о ввозе в течение пяти рабочих дней с даты принятия этих товаров на учет. Если к этому моменту расхождение уже выявлено и согласовано с поставщиком, в уведомлении нужно отразить фактическое количество товара. ФНС России присвоит этой партии РНПТ, выслав соответствующую квитанцию в ответ на уведомление. При выявлении расхождения, признанного поставщиком, в более поздний срок, необходимо представить корректировочное уведомление (не позднее следующего рабочего дня с даты обнаружения факта не отражения или неполноты отражения сведений).

Если излишек был выявлен в дальнейшем по итогам инвентаризации у покупателя и затруднительно связать товар с конкретной поставкой и с конкретным РНПТ, необходимо отразить его выявление в уведомлении об остатках товаров, подлежащих прослеживаемости. Недостачу указанного товара, которую не удается документально связать именно с недопоставкой, отражают в отчете об операциях с товарами, подлежащими прослеживаемости, на основании документов об инвентаризации;

3. если товар был вывезен в страну ЕАЭС, поставщик подает уведомление о перемещении товаров, подлежащих прослеживаемости, в течение пяти рабочих дней с даты отгрузки этого товара. Если впоследствии выясняется, что в уведомлении оказалось указано неверное количество товара из-за недопоставки или излишков, которые покупатель согласился принять, необходимо представить корректировочное уведомление – не позднее следующего рабочего дня с даты обнаружения неверных сведений. Если покупатель отказывается от излишка товаров, право собственности на них сохраняет продавец. Несмотря на то, что товары уехали в страну ЕАЭС, их возврат не связан с внешнеэкономической сделкой: российский продавец просто привозит обратно свой же товар. Такую операцию нет необходимости сопровождать корректировочным уведомлением о перемещении товаров, подлежащих прослеживаемости, – ведь в первоначальном уведомлении данные были указаны верно и затем фактическое положение дел было приведено в соответствие с документами.

Возврат товара

Отказ покупателя от товара полностью или в части может быть оформлен в зависимости от ситуации и воли сторон прекращением сделки, признанием ее недействительной, корректировкой отгрузки или новым договором купли-продажи (т. н. «обратным выкупом»).

При прекращении сделки или признании ее незаключенной выставленный ранее счет-фактура (УПД) регистрируется в книге покупок (книге продаж, дополнительном листе книги покупок или книги продаж) стороны с отрицательными значениями. Благодаря таким исправлениям в декларациях сторон по НДС отражаются в итоге верные сведения о реквизитах прослеживаемости.

Если возврат решили оформить новым договором, в котором стороны поменялись ролями, бывший покупатель оформляет счет-фактуру (УПД) с реквизитами прослеживаемости и обратный путь товара прослеживается в системе за счет отражении отгрузки в налоговых декларациях сторон.

Если возврат решено оформить корректировочным счетом-фактурой (УКД), он в привычном налогоплательщикам порядке отражается в регистрах по НДС и налоговой декларации как покупателя, так и продавца, что в итоге также позволяет верно отразить реквизиты прослеживаемости в системе. Никаких дополнительных отчетов и уведомлений тут не требуется, если речь не идет о сделке с партнерами из ЕАЭС.

Сложнее обстоит дело с возвратом поставщику товара, который был ввезен российским покупателем из страны ЕАЭС или, наоборот, товара, который российский поставщик отгрузил на территорию другой страны ЕАЭС. Дело в том, что на языке Протокола об уплате косвенных налогов к Договору о ЕАЭС (Приложение № 18) возвратом считается только возврат товаров ненадлежащего качества. Если импортный товар качественный, но покупатель все же от него отказался, возврат оформляется как экспорт им товара (п. 23 Протокола, Письмо Минфина от 31.03.2020 № 03-07-13/1/25489). Никаких разъяснений по этому вопросу пока не имеется. Но с учетом положений Договора о ЕАЭС верно будет поступить так:

— при возврате некачественного товара покупателем с территории ЕАЭС обратно в Россию оформить корректировочное уведомление о перемещении товаров, подлежащих прослеживаемости, с территории Российской Федерации на территорию другого государства – члена Евразийского экономического союза;

— при возврате качественного товара покупателем с территории ЕАЭС в Россию оформляется импорт в РФ и уведомление о ввозе товаров, подлежащих прослеживаемости, с территории другого государства – члена Евразийского экономического союза на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией. Это будет первичное уведомление и, несмотря на то, что товар уже был ранее в системе и имел РНПТ, партии будет присвоен новый РНПТ налоговым органом в ответ на данное Уведомление. Порядок заполнения Уведомления о ввозе (п. 3), приведенный в Письме ФНС России от 14.04.2021 № ЕА-4-15/5042@, предполагает, что в этом документе строка 12 (РНПТ) при первичном представлении не заполняется;

— при возврате российским покупателем некачественного товара поставщику в страну ЕАЭС оформляется корректировочное уведомление о ввозе;

— при возврате российским покупателем товара надлежащего качества поставщику в страну ЕАЭС оформляется экспорт и уведомление о перемещении товаров, подлежащих прослеживаемости, с территории Российской Федерации на территорию другого государства — члена Евразийского экономического союза.

Ошибка в счете-фактуре (УПД)

Предположим, что при приемке товара (или позже) выяснилось, что в сопроводительных документах, счете-фактуре (УПД) допущены существенные ошибки, требующие исправления. Например, неверно указано количество товара, РНПТ, стоимость и т. д.

Как следует поступить сторонам?

Покупателю нет нужды отказываться от приемки товара. Его следует оприходовать на основании имеющихся верно оформленных документов (возможно, на основании внутренних первичных учетных документов, скажем акта приемки) и первоначально принять к учету как неотфактурованную поставку.

Покупатель оповещает поставщика об ошибке в документах. Перед последним стоит задача переделки документов с тем, чтобы их реквизиты, в том числе, связанные с прослеживаемостью, приобрели должные значения.

Приобретенные запасы могут быть отпущены в переработку, объекты могут быть введены в эксплуатацию в качестве основных средств и использованы любым образом, который предполагает прекращение прослеживаемости. В том числе, ничто не мешает пустить товар в продажу в розницу, поскольку прослеживаемость прекращается в случае реализации товара физическим лицам для использования их в личных, семейных, домашних и иных целях, не связанных с осуществлением предпринимательской деятельности, а также в случае реализации товара налогоплательщикам налога на профессиональный доход.

Если купленные товары предполагается перепродавать другой организации или индивидуальному предпринимателю, учтите следующее. В счете-фактуре (УПД) приводятся реквизиты прослеживаемости:

— регистрационный номер партии товара, подлежащего прослеживаемости (РНПТ);

— количественная единица измерения товара, используемая в целях осуществления прослеживаемости;

— количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости.

Если покупатель уверен, что огрехи в документах, полученных от поставщика, не связаны с реквизитами прослеживаемости, отгрузить товар не возбраняется. Не забывайте: прослеживаемость основывается именно на документах. Если бы речь шла о товарах, подлежащих обязательной маркировке средствами идентификации, их нельзя было бы ни принять, ни хранить, ни перевозить, ни продавать, если бы на них отсутствовал код маркировки (ст. 4 Соглашения о маркировке товаров средствами идентификации в Евразийском экономическом союзе). В этом принципиальное различие двух систем контроля.

Если ошибки допущены именно или предположительно в реквизитах прослеживаемости, прямого запрета на отгрузку товара следующему в цепочке оборота товара покупателю также нет, но ввиду заведомых проблем при выставлении ему счета-фактуры (УПД) целесообразно отложить отгрузку до получения верно оформленных входящих документов. Ведь счет-фактура, как и УПД должны быть сформированы в течение 5 календарных дней с момента отгрузки, а значит, отгрузка на свой страх и риск в отсутствие верных реквизитов прослеживаемости будет происходить в условиях жесткого цейтнота.

Что же делает продавец, пока покупатель принимает решение о дальнейших действиях с товаром?

Ему надлежит внести исправления в накладную (если необходимо) и выставить исправленный счет-фактуру (УПД). Согласно п. 7 правил заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 № 1137, в новом экземпляре счета-фактуры не допускается изменение в строке 1 номера и даты первоначального счета-фактуры, составленного до внесения в него исправлений. А в строке 1а указывается порядковый номер исправления и дата исправления. Остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются с верными значениями. Это актуально и для показателей граф 11 – 13, где приводятся реквизиты прослеживаемости.

После выставления/получения нового счета-фактуры (УПД):

— продавец, если квартал еще не закрыт, аннулирует ранее сделанную запись в книге продаж, регистрируя первоначальный документ с отрицательными значениями, а новый – с положительными. Если изменения вносятся за предыдущий налоговый период, записи производятся в дополнительном листе книги продаж за налоговый период, в котором зарегистрирован счет-фактура (УПД) до внесения в него исправлений (п. п. 3, 11 Правил заполнения книги продаж, п. п. 3, 4 Правил заполнения дополнительного листа к книге продаж);

— покупатель, если квартал еще не закрыт, аннулирует запись по первоначальному счету-фактуре (УПД) в книге покупок, внося его данные с отрицательными значениями, а затем с положительными значениями регистрирует данные исправленного документа. Если исправления вносятся за более ранний налоговый период, то записи производятся в дополнительном листе к книге покупок (п. п. 4, 9 Правил заполнения книги покупок, п. п. 3, 5 Правила заполнения дополнительного листа к книге покупок).

В налоговых декларациях сторон по НДС отражаются верные данные. Если исправления были внесены после представления декларации за период, то подается уточненная налоговая декларация, где, в том числе, корректируются реквизиты прослеживаемости товаров. Это необходимо сделать и в том случае, когда у стороны сделки в результате исправления ошибки не произошло увеличения суммы налога к уплате, поскольку иначе в системе прослеживаемости останутся неверные данные.

Заранее подготовьтесь к работе с прослеживаемыми товарами

В этом поможет компания Такском. Мы подберём для вас решения по электронному документообороту, благодаря которым вы без проблем сможете выставлять счета-фактуры по новым правилам, а также обмениваться другими электронными документами с контрагентами и сдавать отчётность в госорганы через интернет.

Оставьте свой номер, если возникли вопросы.

Чтобы избежать таких последствий, можно запомнить специальный чек-лист для проверки ошибок. Проверили дату – поставили мысленно галочку – уверены, что здесь ошибки уже не будет. Мы же подготовили список «опасных мест» для ТОРГ-12, на которые надо обратить внимание в первую очередь, и несколько рекомендаций, как свести риск ошибок к минимуму.

Проверка входящей или исходящей бумажной ТОРГ-12

- Даты

- ИНН

- Реквизиты компании, грузополучателя, поставщика и плательщика

- Ошибки в табличной части

- Подписи, расшифровки подписей, печати

- Реквизиты связанных документов

- Данные под табличной частью

Проверяем взаимосвязь товарной накладной с ТТН или транспортной накладной. Так как товарную накладную составляют в один день с отгрузкой или сразу после нее, дата ее создания не должна быть указана как предыдущий день и раньше. Ошибка в дате – повод для налоговой службы признать сделку нереальной. А отсутствие даты принятия товара в накладной даст им право снять вычет (Постановление ФАС Московского округа от 7 марта 2014 г. № Ф05-977/2014).

Опечатались в ИНН? Готовьтесь к тому, что налоговая служба не сможет идентифицировать поставщика и покупателя и получит право снять расходы у покупателя.

Согласно Письму ФНС от 12.02.2015 № ГД-4-3/2104, ошибки в этих реквизитах при правильно указанном ИНН не помешают учесть расходы, но из-за нестыковок с другими документами вам придется предоставлять пояснения.

Особенно обратите внимание на стоимость и количество товаров, которые должны совпадать с данными счета-фактуры и транспортной накладной. В другом случае это будет поводом признать сделку нереальной и снять расходы.

Нельзя подтвердить расходы накладной без подписей или в том случае, если ее подписали неуполномоченные лица. Если ваш поставщик отказался от использования печати (имеет право согласно Федеральному закону от 06.04.15 № 82-ФЗ), попросите приложить письмо, подтверждающее этот факт.

Если реквизиты договора или заказа, по которому отгружен товар, и транспортной накладной не указаны или указаны с ошибкой, ждите – придет запрос пояснения.

Количество мест и масса товара, конечно же, должны совпадать с данными, указанными в табличной части накладной. Ошибка станет еще одним поводом для налоговой запросить пояснения.

Ошибки при переносе данных товарной накладной в «1С»

Этот тип ошибок не менее важен, так ошибки при переносе данных с бумажных документов могут повлиять на финансовый итог.

- Номера документов

- Даты

- Закладки

- НДС

- Счет-фактура

Необходимо различать номера документа, указанного контрагентом (красный цвет в примере), и номер документа, который присваивает база (зеленый цвет в примере).

Дата документа (красный цвет в примере) может отличаться от даты ввода документа (зеленый цвет в примере).

Услуги не должны быть занесены в закладку «Товары», и наоборот. Если это услуги, то поле «Склад» должно остаться пустым.

Не забудьте сравнить конечную сумму по документу: совпадает ли она с той, что указана на бумажном документе, а также выбран ли верный способ расчета НДС.

Обратите внимание, какой счет-фактура (при наличии) связана с этой накладной. В самом счете-фактуре также проверьте правильность проставления номеров и дат.

Способ вносить товарные накладные в «1С» без ошибок

Вы можете установить на свой компьютер программное обеспечение, которое поможет автоматизировать ввод бумажных документов. Например, используйте «Скан-Загрузку документов» – программу, которая позволит распознавать информацию с ТОРГ-12, счетов-фактур или УПД с отсканированного документа. Программа сама вносит эти данные в «1С».

Для начала необходимо указать папку, где хранятся сканы документов, или сканер, с которого будут поступать изображения.

При обработке документа для правильного распознавания нужно указать вид документа и тип печатной формы. Из доступных в данной папке файлов выбрать нужный и запустить процесс расшифровки.

Программа даст вам возможность предварительно просмотреть распознанные данные, прежде чем создавать на их основании запись о поступлении товаров. Благодаря этому можно проверить, все ли данные указаны верно.

Если товар от поставщика приходит с одним наименованием, а приходовать нужно с другим, программу достаточно один раз «научить», как значится данная номенклатура у вас. Так, если в номенклатуре поставщика мука, например, называется «Мука пшеничная», а в базе – «Пшеничная мука», программа не найдет соответствие и выделит такое поле красным. Надо нажать на это поле, выбрать из базы соответствующую номенклатуру (или ввести 1 раз вручную) – и в следующий раз программа уже запомнит и подберет соответствие самостоятельно.

Также программа проверяет расчет НДС. Даже если случается ошибка в цифрах, происходит автоматическая проверка: программа сверит количество, сумму, цену, ставку НДС, сумму НДС и итоговую сумму с НДС. В случае расхождения программа выделит поля, нуждающиеся в проверке.

В результате информация будет внесена, и вам останется при необходимости заполнить остальные поля (например, «Склад») и провести документ. Программа становится незаменимым помощником в тех случаях, когда вы получаете товарные накладные со списком наименований более 10 строк.

Попробуйте сами! По этой ссылке можно скачать бесплатную лайт-версию «Скан-Загрузки документов».

Скачать лайт-версию

- Опубликовано 06.12.2016 10:19

- Автор: Administrator

- Просмотров: 240448

Обнаружить ошибку в принятой декларации по НДС всегда неприятно, а если эта ошибка привела к занижению суммы налога, то становится неприятно вдвойне, ведь в таком случае придется сдавать уточненную декларацию и доплачивать недостающую сумму. В этой статье я расскажу вам о том, как удалить ошибочно введенный документ поступления и сформировать уточненную декларацию по НДС, аннулировав запись книги покупок, в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

Ситуации с ошибочным вводом документов встречаются не так уж редко. Например, иногда бухгалтер вносит документы в программу по скан-копии, а поставщик так и не предоставляет оригиналы и пропадает. Или обнаруживаются серьезные ошибки в первичных документах, которые не позволяют принять НДС по ним к вычету, а возможность получить корректный вариант отсутствует по каким-либо причинам. Также возможны технически ошибки, когда при вводе документа в программу выбран не тот контрагент, указана неверная дата и т.д. В любом случае, если мы ошибочно заявили НДС к вычету по какому-либо документу, необходимо сформировать сторнирующие проводки по счетам бухгалтерского учета, а также предоставить корректирующую декларацию по НДС за тот период, в котором был введен ошибочный документ.

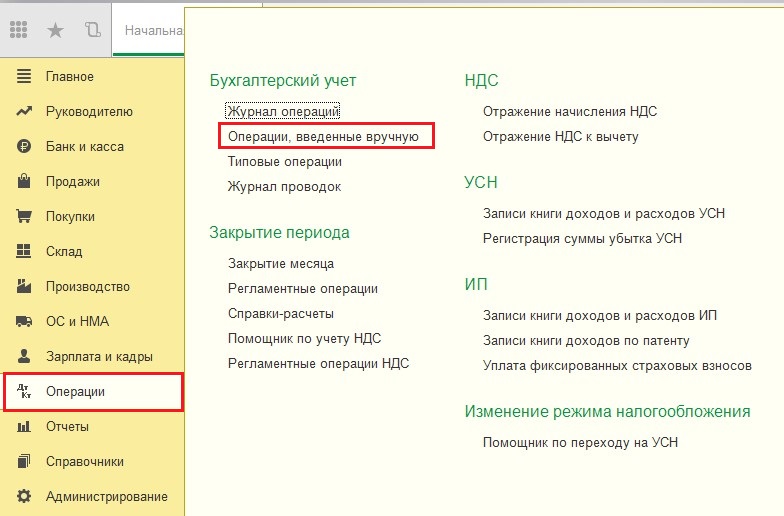

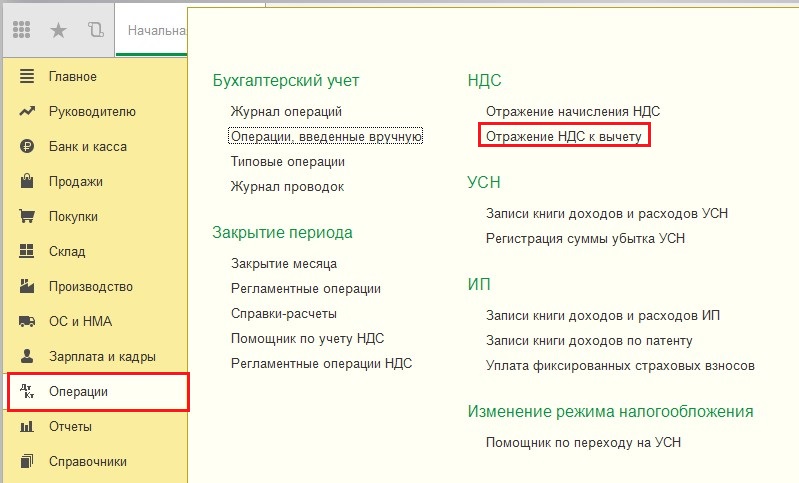

Для того, чтобы отсторнировать ошибочно введенный документ в программе 1С: Бухгалтерия предприятия 8, переходим на вкладку «Операции» и выбираем пункт «Операции, введенные вручную».

Создаем новый документ с видом операции «Сторно документа».

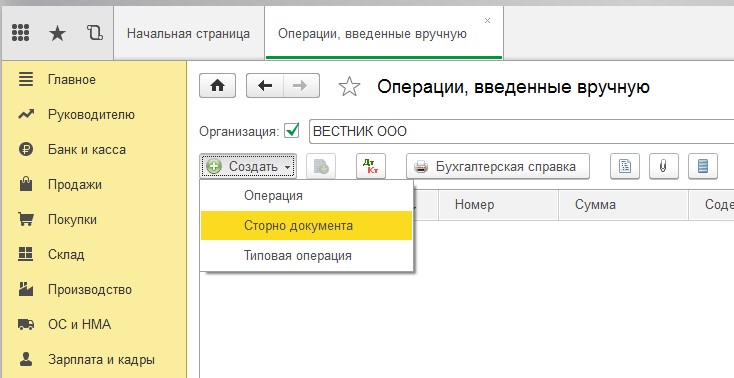

В поле «Сторнируемый документ» выбираем ошибочно введенный документ поступления, проводки по бухгалтерским счетам и регистру учета НДС заполняются автоматически.

Обратите внимание, что помимо вкладки «Бухгалтерский и налоговый учет», на которой отражены сторнирующие проводки по операции поступления услуг, в документе еще есть вкладка «НДС предъявленный», предназначенная для внесения изменений в подсистему налогового учета по НДС. Именно поэтому нужно оформлять операцию как сторно документа, корректно выбирая ошибочное поступление, а не просто формировать бухгалтерские проводки по счетам ручной операцией.

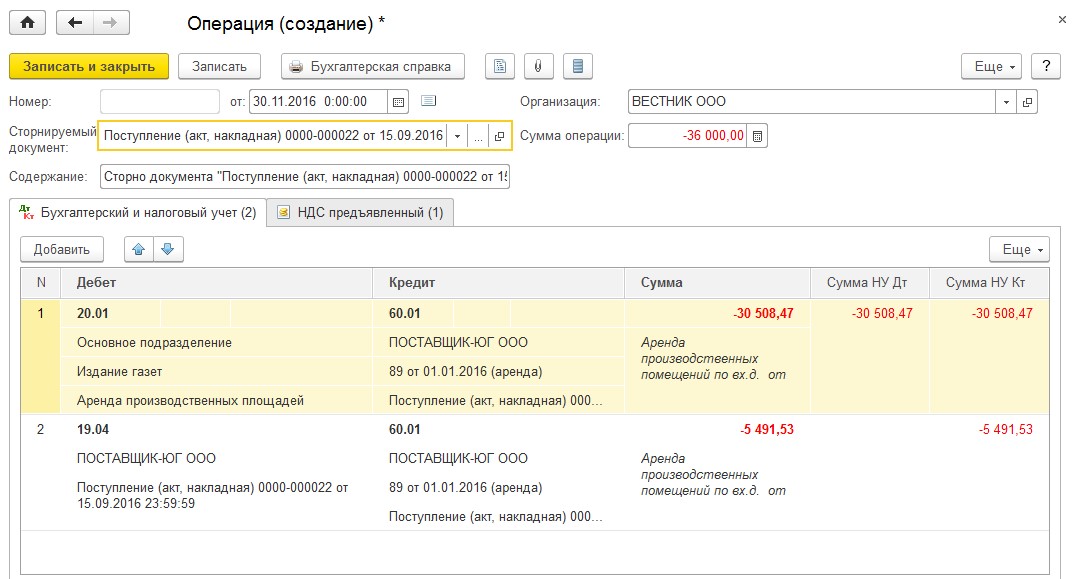

Но для аннулирования записи книги покупок данной операции недостаточно, необходимо создать еще один документ, который называется «Отражение НДС к вычету» и также находится на вкладке «Операции».

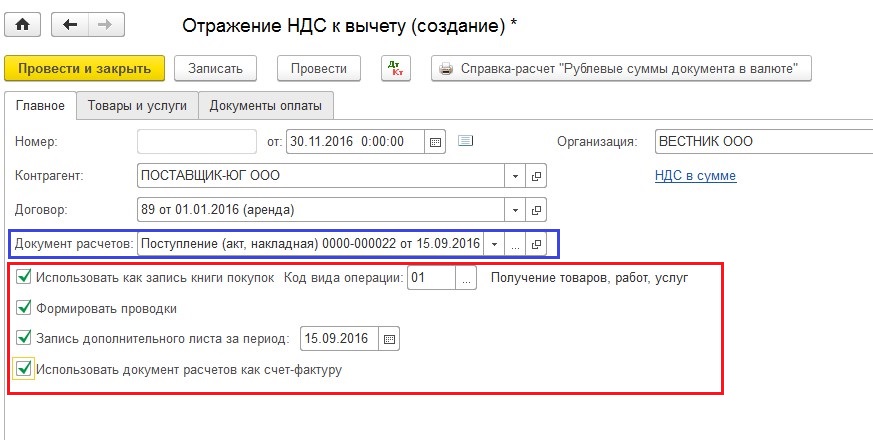

Создаем новый документ, выбираем контрагента, договор, ошибочное поступление и проставляем все галочки на вкладке «Главное», указывая период записи доп. листа.

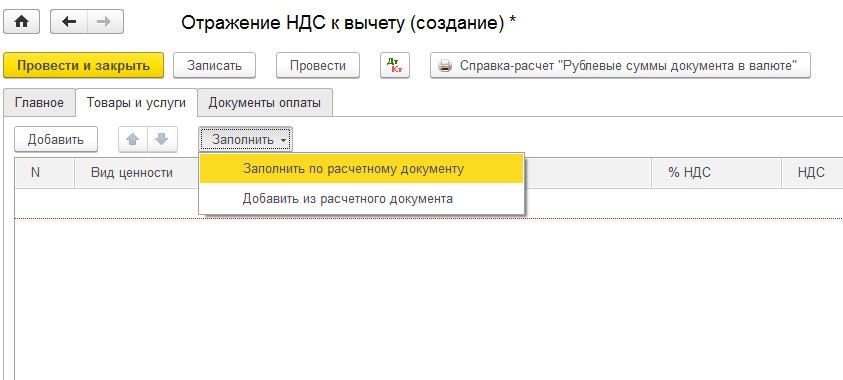

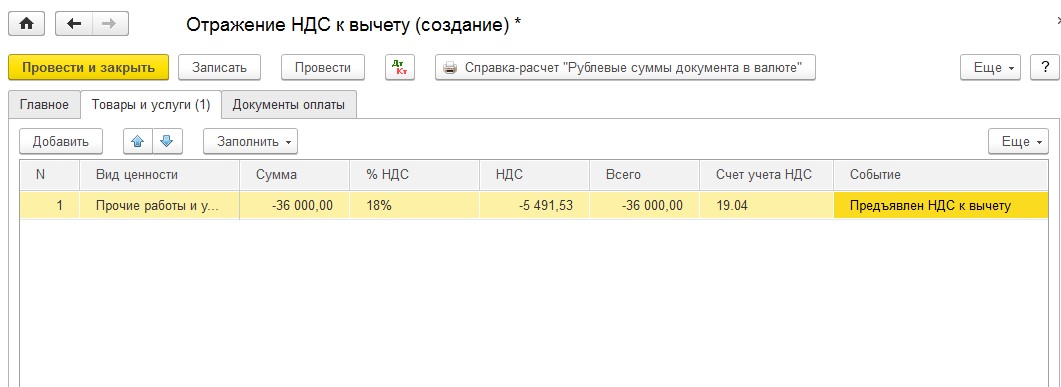

Переходим на вкладку «Товары и услуги» и нажимаем «Заполнить» — «Заполнить по расчетному документу».

Поскольку мы должны аннулировать запись книги покупок, после автоматического заполнения документа изменяем все суммы на данной вкладке на отрицательные, а в графе «Событие» выбираем «Предъявлен НДС к вычету».

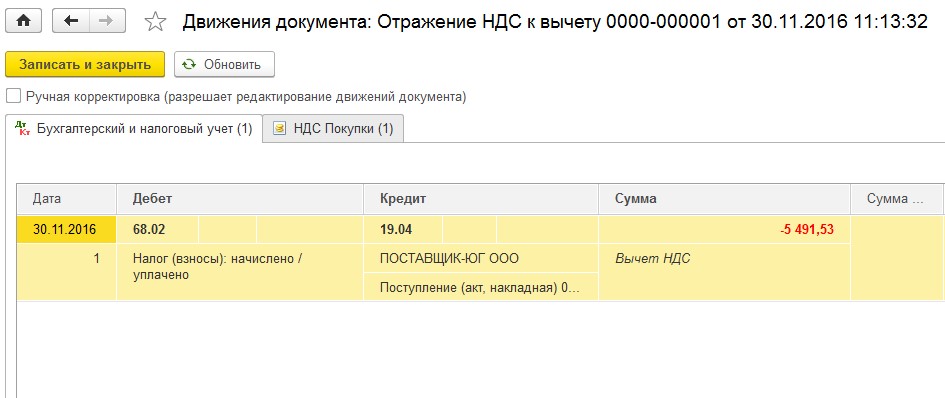

Проводим документ и смотрим проводки

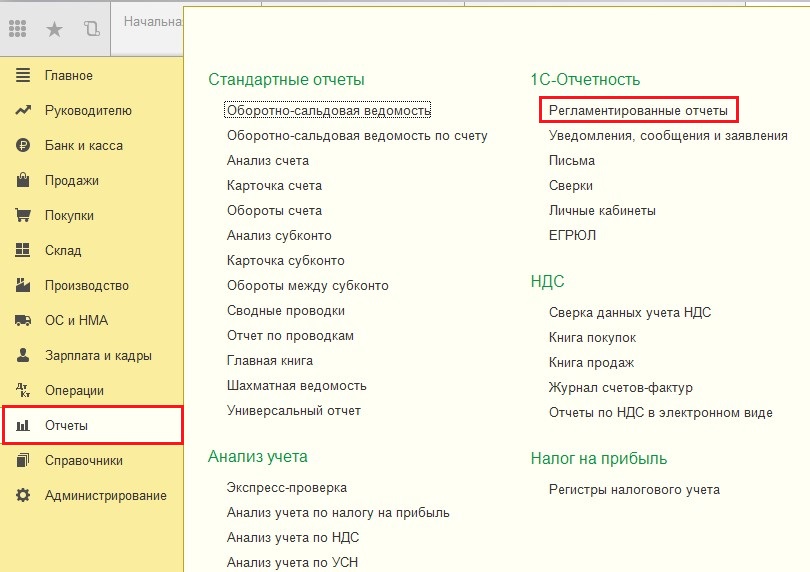

Теперь сформируем уточненную декларацию за 3 квартал 2016 года (период совершения ошибки). Для этого переходим на вкладку «Отчеты» и выбираем пункт «Регламентированные отчеты».

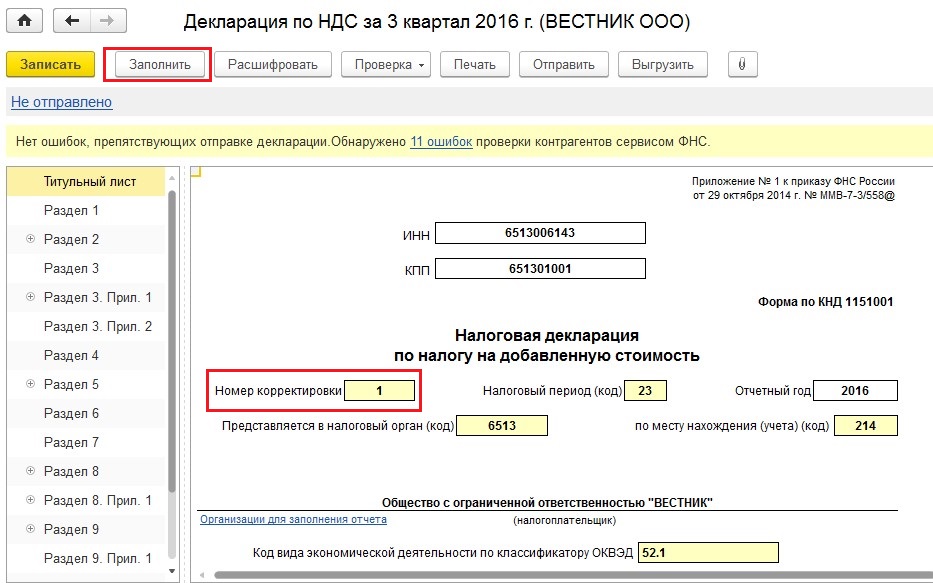

Создаем новую декларацию по НДС, указываем номер корректировки и заполняем отчет.

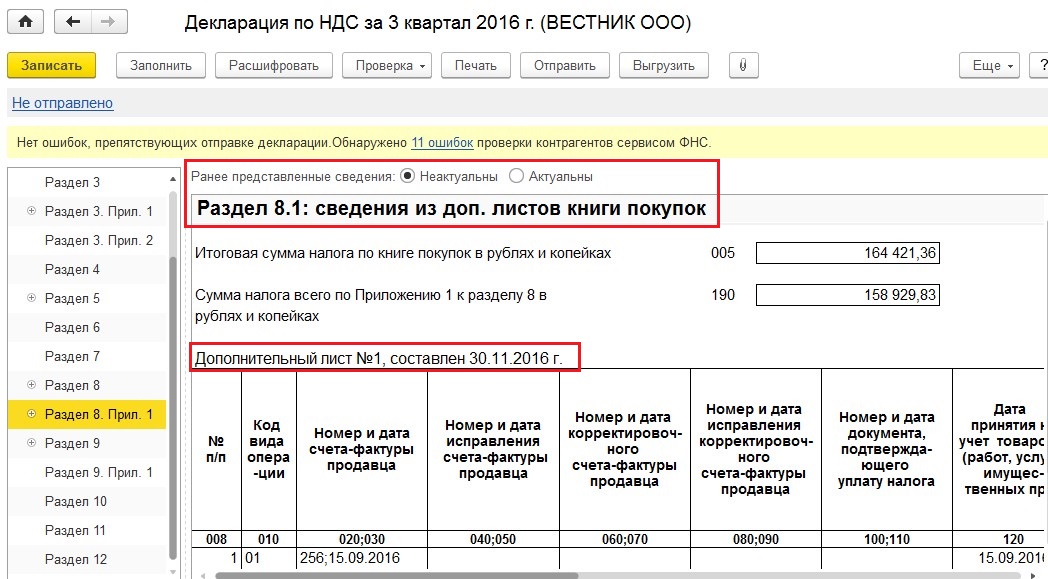

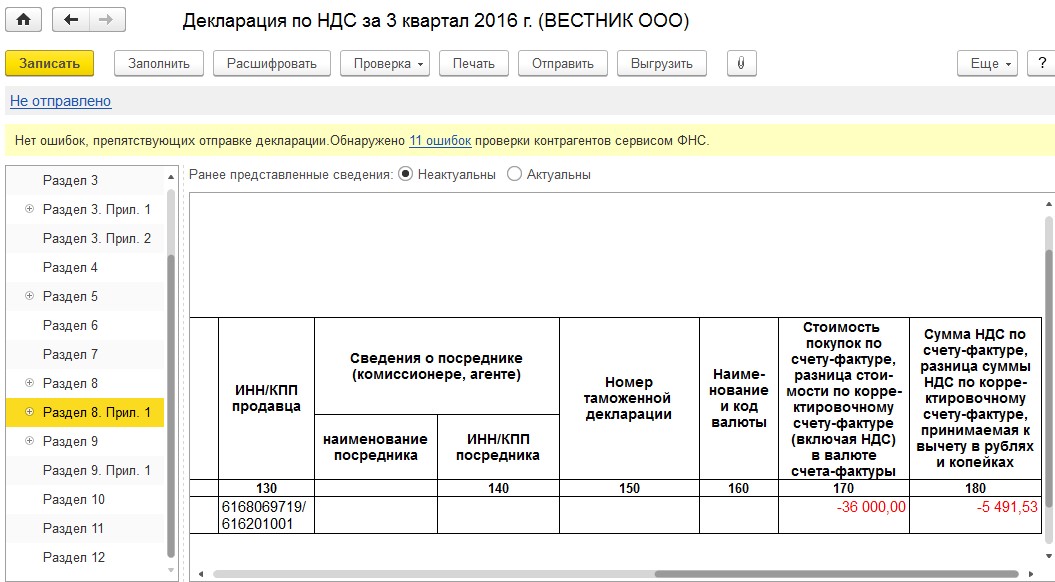

Информация о произведенной корректировке должна быть отражена в Разделе 8 прил. 1

Автор статьи: Ольга Шулова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Кокоева Полина

Специалист линии консультации франчайзинговой сети «ИнфоСофт».

16.09.2022

Время прочтения — 5 мин.

Получить бесплатную консультацию

Пример

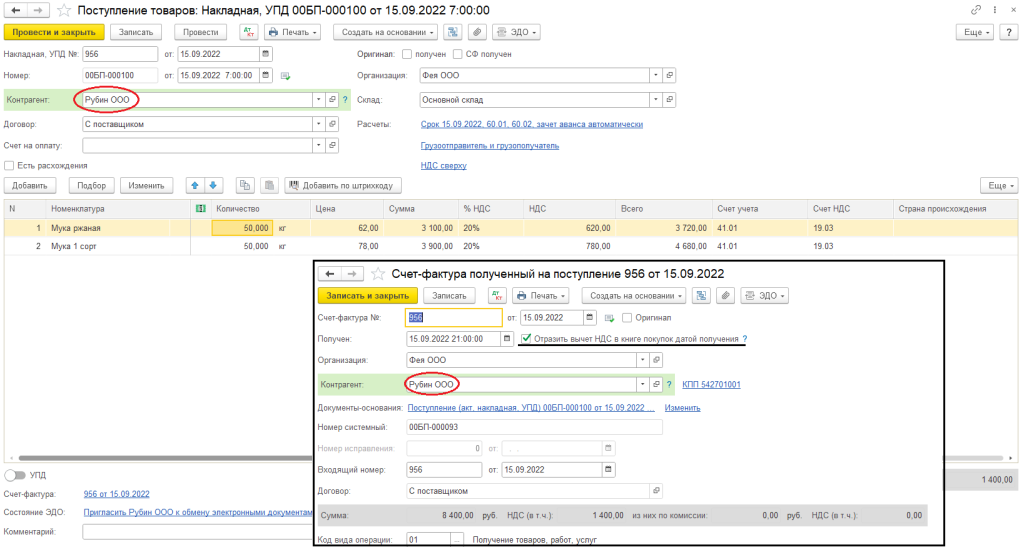

Есть поступление товаров и счет-фактура, в которых ошибочно был указан неверный поставщик (ООО «Рубин») (рис. 1). Верным поставщиком является ООО «ЛЕР».

Рис. 1

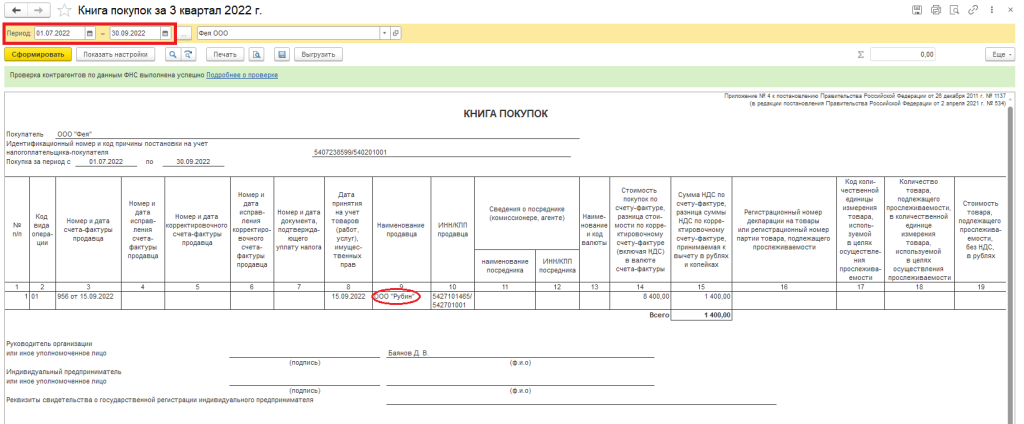

Счёт-фактура был отражён к вычету в книге покупок датой получения (рис. 2), поэтому необходимо сформировать дополнительные листы и уточнённую декларацию по НДС.

Рис. 2

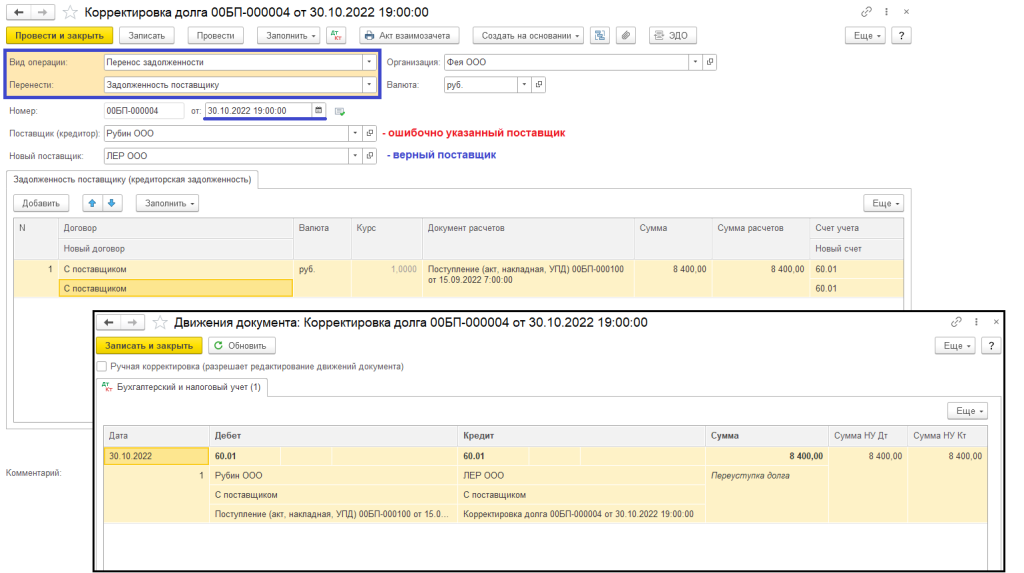

1. Корректировка долга

Для того, чтобы перенести поступление товара на верного поставщика необходимо создать документ «Корректировка долга» (рис. 2).

Покупки – Корректировка долга – Создать

Вид операции: Перенос задолженности

Перенести: Задолженность поставщику

Дата: дата исправления (30.10.2022)

Поставщик (кредитор): Рубин ООО (ошибочно указанный поставщик)

Новый поставщик: ЛЕР ООО (верный поставщик)

Кнопка «Заполнить» в табличной или верхней части документа.

В строке «Новый договор» необходимо указать договор с верным поставщиком.

Кнопка «Провести и закрыть».

Рис. 3

2. Формирование дополнительных листов

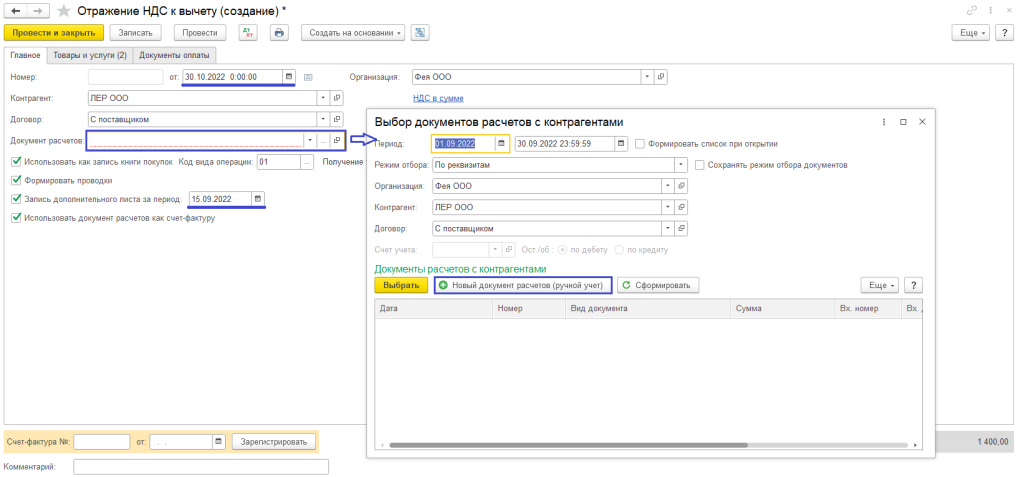

Для того, чтобы сторнировать запись в книге покупок с неверным поставщиком и поставить с правильным, воспользуемся документом «Отражение НДС к вычету» (рис. 4).

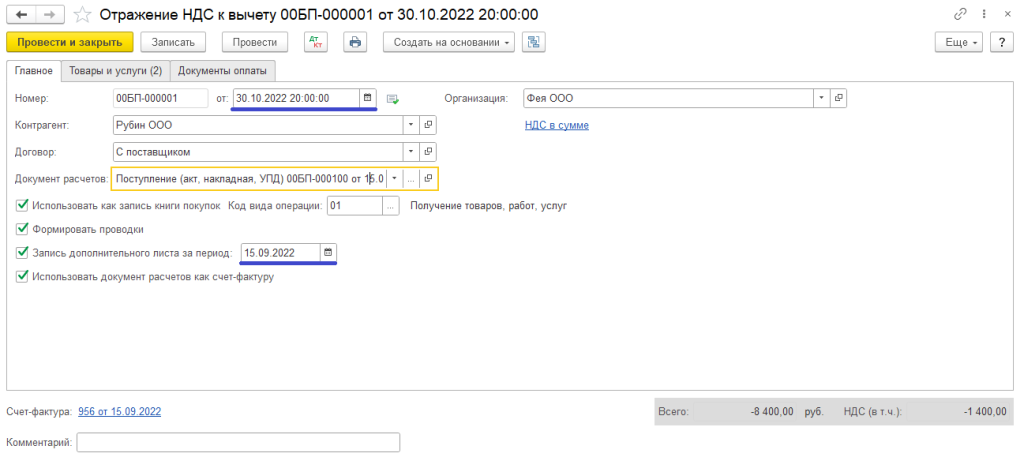

Операции – Отражение НДС к вычету – Создать

Дата: дата исправления (30.10.2022)

Контрагент: Рубин ООО (ошибочно указанный поставщик)

Договор: С поставщиком (договор, который был выбран в документе поступления)

Документ расчетов: Поступление (акт, накладная, УПД) (документ поступления товаров)

Рис. 4

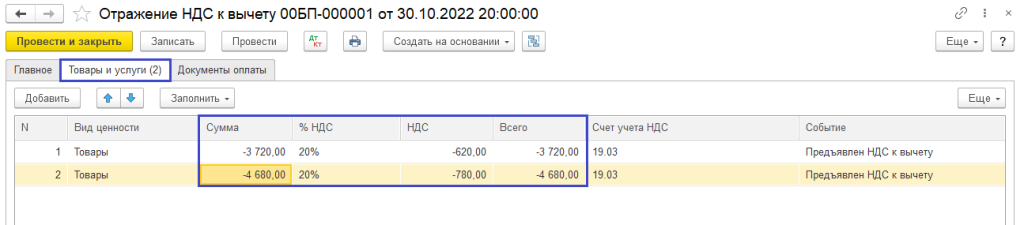

На вкладке «Товары и услуги» по кнопке «Заполнить по расчётному документу» будет заполнена табличная часть. Необходимо указать сумму в каждой строке со знаком «минус» и провести документ (рис. 5).

Рис. 5

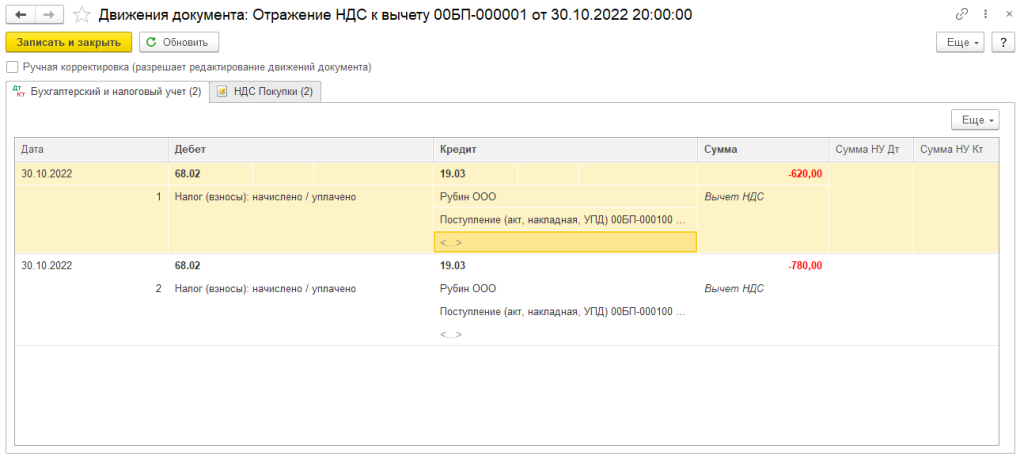

По кнопке можно посмотреть движения по счетам бухгалтерского учёта и специальным регистрам (рис. 6).

Рис. 6

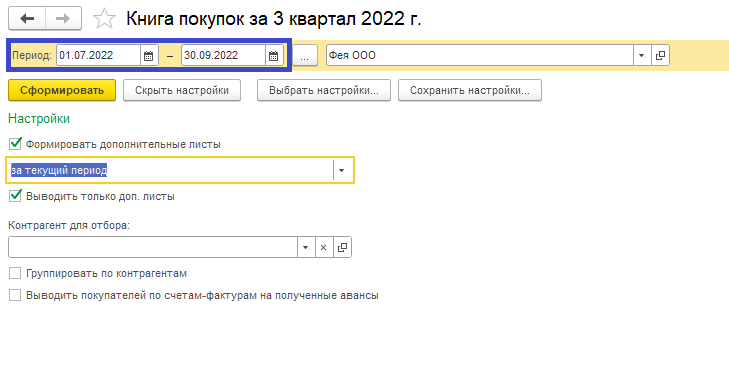

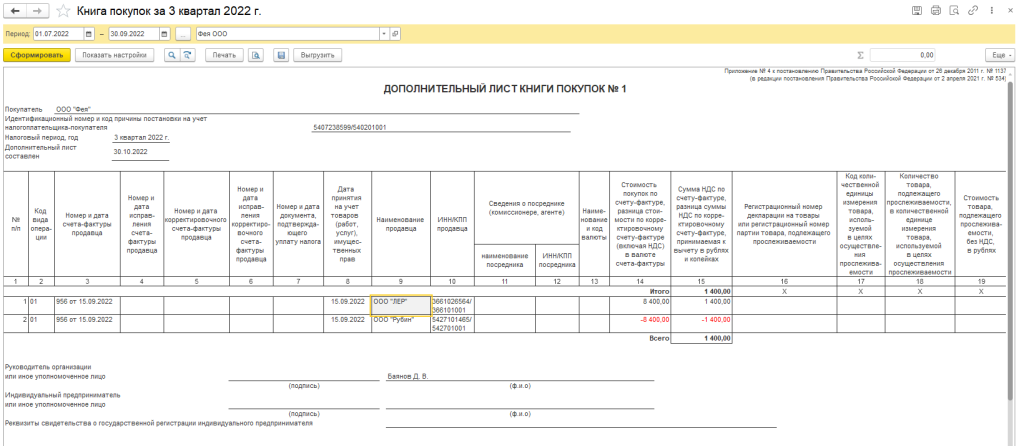

Также проверить запись дополнительных листов можно в книге продаж, указав настройки как на рисунке 7.

Отчеты – Книга покупок – Показать настройки (рис. 7) – Сформировать

Рис. 7

Рис. 8

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

Следующим шагом необходимо сделать запись в доп. лист с верным поставщиком.

Операции – Отражение НДС к вычету – Создать

Дата: дата исправления (30.10.2022)

Контрагент: ЛЕР ООО (верный поставщик)

Договор: С поставщиком (договор поставки с верным поставщиком)

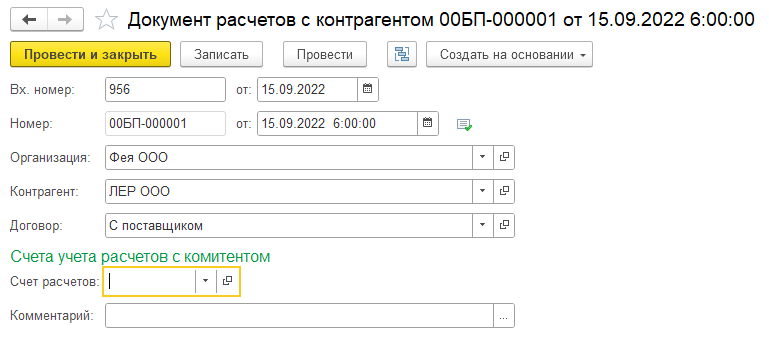

Документ расчетов: Документ расчётов с контрагентом (создать документ, рис. 9, 10)

Рис. 9

Рис. 10

На вкладке «Товары и услуги» заполните табличную часть как в документе поступления, проведите документ. В доп. листе книги покупок добавится запись с верным поставщиком (рис. 11).

Рис. 11

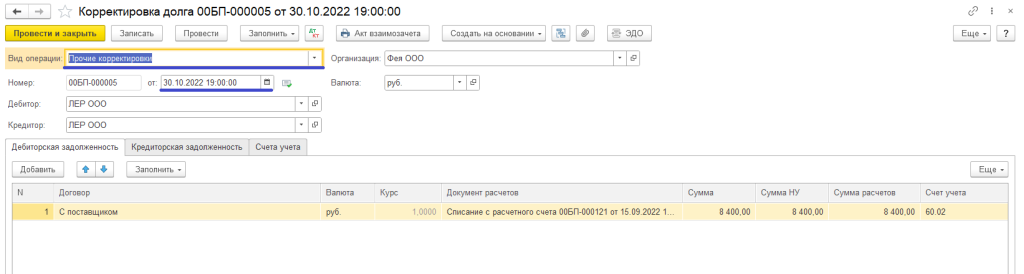

3. Корректировка долга

Так как оплата была верному поставщику необходимо закрыть с ним взаиморасчеты.

Покупки – Корректировка долга – Создать

Вид операции: Прочие корректировки

Дата: дата исправления (30.10.2022)

Дебитор: ЛЕР ООО

Кредитор: ЛЕР ООО

Кнопка «Заполнить» в верхней части документа.

Кнопка «Провести и закрыть».

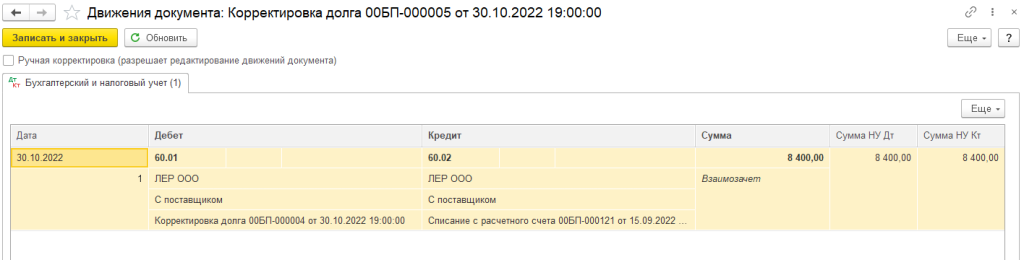

Рис. 12

По кнопке можно посмотреть движения по счетам бухгалтерского учёта (рис. 13).

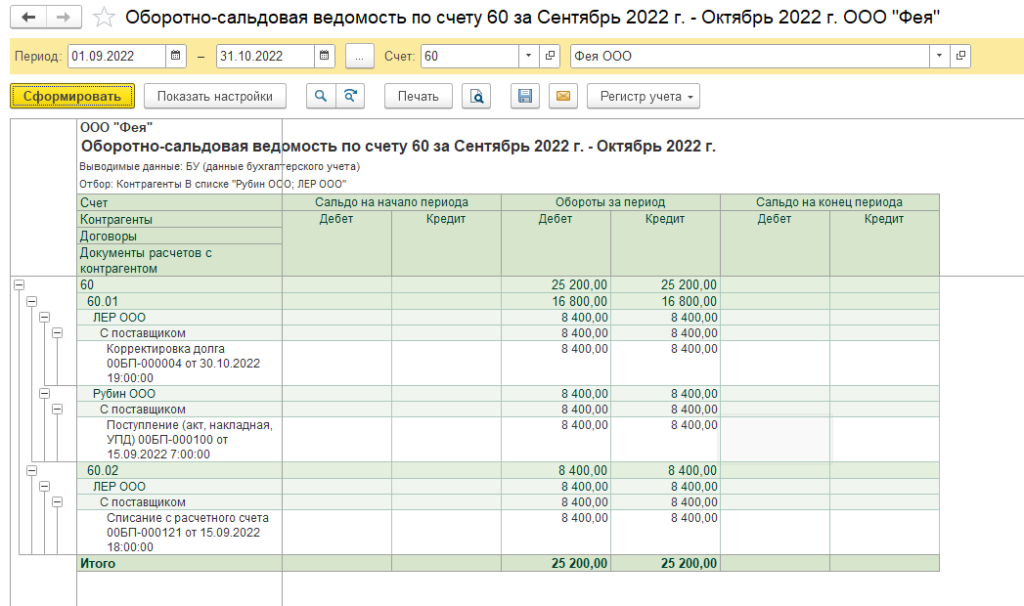

Рис. 13

Проверить, что все взаиморасчёты закрыты можно при помощи оборотно-сальдовой ведомости по сч. 60 (рис. 14). Для удобства просмотра при помощи кнопки «Показать настройки» на вкладке «Отбор» поставьте флаг на значении «Контрагент», укажите значение «в списке» и выберете неверного и верного поставщика.

Рис. 14