Исправление электронного счета-фактуры

Исправленный счет-фактура. Общие сведения

В каких случаях выписывается исправленный

счет-фактура?

Ситуации, при которых налогоплательщиком производится

выписка исправленного счета-фактуры, определены

в статье 419 Налогового кодекса РК.

Исправленный счет-фактура выписывается в случае необходимости

внесения изменений, дополнений и исправления ошибок в

ранее выписанном счете-фактуре. При этом внесение изменений не

допускает замену поставщика или получателя товаров работ,

услуг.

Чаще всего выписка исправленного счета-фактуры связана с

выявленными ошибками в ранее выписанном счете-фактуре.

Следует отличать случаи исправления ошибки от ситуаций

корректировки оборота. Корректировка оборота по реализации не

связана с ошибками — она производится в случаях, указанных в

статье 383 НК

РК (возвраты, скидки, изменение цены и

пр.). При корректировке размера облагаемого

оборота выписывается дополнительный ЭСФ.

В случае исправления ошибки — исправленный

ЭСФ.

При выписке исправленного счета-фактуры, аннулируемый документ

становится недействительным. Исправленный СФ замещает

такой документ с учетом новых сведений.

В случае, если к аннулируемому документы ранее были выписаны

дополнительные счета-фактуры (один или несколько), то их

необходимо заново выписать для исправленного счета-фактуры.

Таким образом восстановить «цепочку» документов.

Документ показан не полностью. Для дальнейшего просмотра необходимо иметь активную подписку на сайте. Авторизуйтесь или оформите подписку.

- (439887)

База знаний

Комментировать материалы сайта могут зарегистрированные пользователи.

Вход с помощью STSL

С необходимостью формирования исправлений в счете-фактуре чаще всего сталкиваются организации, работающие с НДС. Проблема заключается в том, что Налоговый Кодекс РФ не содержит определения данного понятия. Соответственно, бухгалтеры часто допускают ошибки, приводящие к штрафам или другим неприятным последствиям. Чтобы этого избежать, важно понимать правовую природу данного процесса, отличие исправлений от коррекции и правила оформления правок в электронном документе. Разберем эти вопросы в деталях.

Что такое исправленный ЭСФ и чем он отличается от корректировочного?

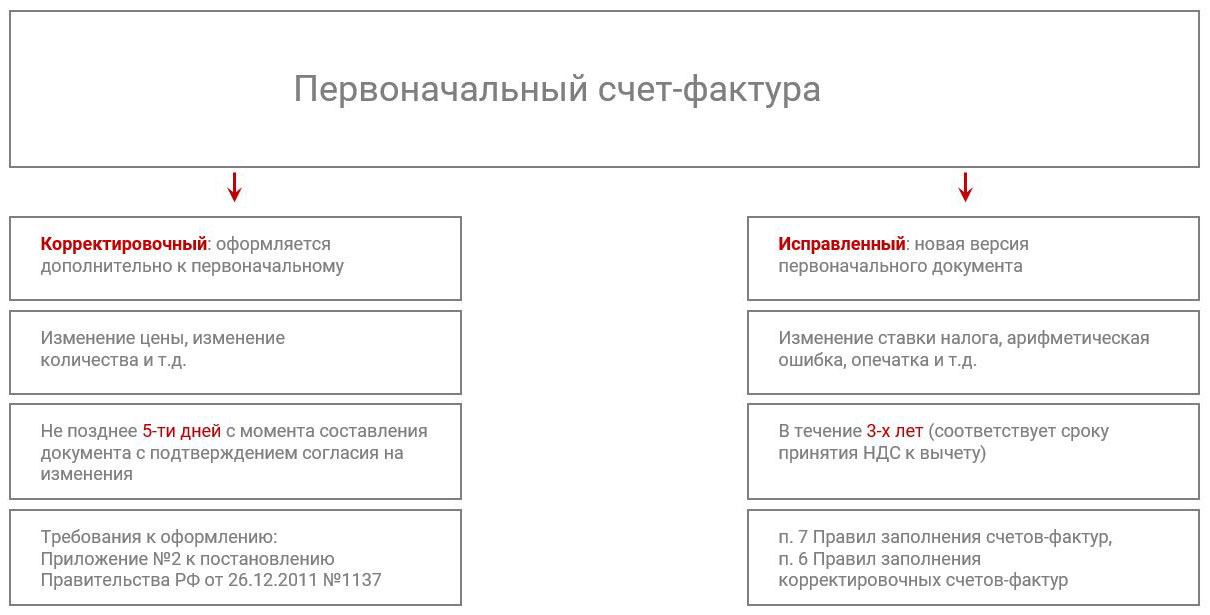

Начнем с того, что постановлением Правительства РФ от 26.12.2011 № 1137 предусмотрено две формы счета-фактуры: основная и корректировочная. Обе содержат графу для внесения поправок.

Из этого следует, что исправленный ЭСФ – это оригинальный документ, который в силу объективных причин необходимо было изменить. К правомерным критериям для внесения правок относятся:

- Технические ошибки;

- Неверно указанные суммы;

- Опечатки.

Важно отметить, что исправлению подлежат только те моменты, которые реально искажают смысл документа и приводят к изменению налогового вычета. Это закреплено в п. 2 ст. 169 НК РФ

Алгоритм работы с исправленными и корректирующими счетами-фактурами не различается для документов на бумажном носителе и для электронных версий. То есть, если первоначальный документ создавался в электронном виде, то все исправленные и корректировочные СФ должны быть также в электронном виде.

Корректировочный ЭФС прямо предусмотрен законодательством и необходим в ситуациях, когда изменились объективные условия сделки. Например, продавец и покупатель подписали дополнительное соглашение об изменении цены. Такое решение предполагает, что стоимость НДС также подлежит пересчету. Соответственно, требуется составить корректировочный счет-фактуру.

Важно отметить, что формирование корректировочного ЭСФ и внесение в него или оригинальный документ исправлений – не считается нарушением и не влечет ответственности. Естественно, если правки были сделаны до подачи первички в органы ФНС.

Для наглядности посмотрите инфографику:

В каких случаях выписывается исправленный ЭСФ?

Поскольку вопрос не имеет четкого законодательного урегулирования, имеет смысл обратиться к юридической практике. Наиболее часто потребность во внесении изменений возникает в следующих случаях:

- Опечатка в дате составления влияет на период работы с НДС и может привести к невозможности его получения;

- Неполные или недостоверные реквизиты сторон, например, ошибочный ИНН, наименование контрагента, отсутствующие фамилии – фактически такая ошибка не дает возможности установить стороны, соответственно, с точки зрения закона, сделка не считается действительной, НДС не возвращается;

- Отсутствует наименование отправителя и получателя груза в случаях, когда ими выступают логистические компании;

- Нет платежных реквизитов – такая ошибка приводит к невозможности отследить платеж и проверить его подлинность;

- Не указано или неправильно указано наименование валюты и ее код;

- Неправильно прописан или отсутствует объект оплаты: товары/услуги;

- Ошибка в цене услуги или количестве товара;

- Неправильно указана ставка, что влечет недействительность последующих операций по исчислению налогов и суммы НДС;

- Для импортных товаров отсутствуют или указаны с ошибками: страна происхождения, номер таможенной декларации.

В других ситуациях выписка исправленного ЭСФ не требуется, поскольку остальная информация не влияет на возможность правильно интерпретировать информацию из документа и исчислить налоговые обязательства по нему.

С детальными разъяснениями по этим ошибкам можете ознакомиться в письмах Минфина от 02.08.2019 № 03-07-11/58375, от 19.04.2017 № 03-07-09/23491, от 18.09.2014 № 03-07-09/46708, от 25.04.2011 № 03-07-08/124, от 11.03.2012 № 03-07-08/68, а также в постановлении Президиума ВАС от 25.02.2009 № 13893/08.

Как выписать исправленный ЭСФ?

Законодательством не установлено ограничений или конкретных требований касательного того, как происходит выписка исправленного электронного счета-фактуры. Это значит, что вносить правки можно неограниченное количество раз.

Например, в качестве контрагенты вместо фирмы «Слава» указана компания «Клава». После выявления этой ошибки самостоятельно или контрагентом создается новая форма исходного документа и выставляется второй стороне. Проще говоря, если ошибка обнаружена не налоговой, просто переделывается документ.

Необходимые документы

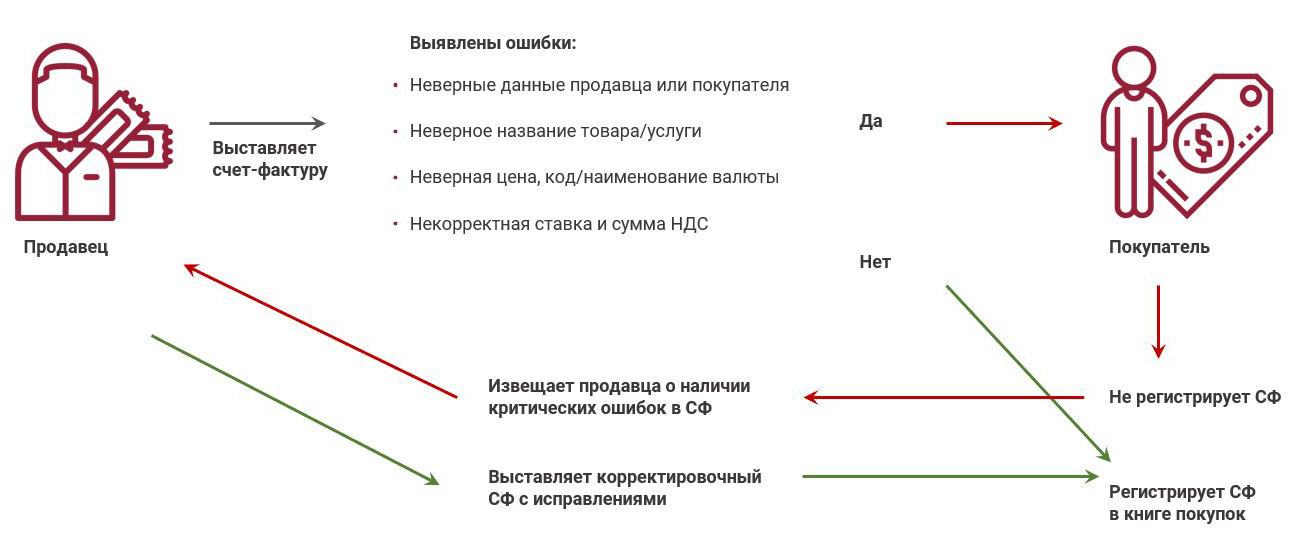

Если ошибки выявлены уже после регистрации счета-фактуры, для внесения изменений покупатель в письменном виде обязан обратиться к продавцу с заявлением о необходимости исправления документа.

Продавец исправляет счет-фактуру в соответствии с порядком, предусмотренным подп. «б» п. 1, п. 7 Правил заполнения счета-фактуры. Алгоритм следующий:

- Создаете новый документ ЭСФ;

- Указываете в строке 1 дату и номер ЭСФ, выставленного с ошибкой;

- В строке 1а – регистрационные данные нового документа;

- Внесите необходимые правки.

Применение правил заполнения счета-фактуры уместно, только если документ уже официально зарегистрирован, во всех остальных случаях выставьте новый счет-фактуру без отсылок к варианту с опечатками.

Особенности заполнения и регистрации исправленного ЭСФ

Оформить отзыв ошибочного счета-фактуры невозможно, если документ числится в регистрационных журналах. Поэтому придется не только вносить новые документы, но и добавлять аннулирование неправильного ЭСФ. Бухгалтерии следует учитывать и то, что существуют четкие критерии по регистрации исправленного счета-фактуры. Это важно учитывать для возможности получения НДС.

Типичная ситуация, когда ЭСФ с правками поступает в том же квартале, что и оригинальный документ. В этом случае поставщик услуг или товара регистрирует исправленный и ошибочный счет-фактуру. Первичный документ вносится со знаком «минус».

Например, 02.02.2020 предприятие «К» продало партию товара. Через неделю обнаружилось, что в счет-фактуре указан неверный ИНН получателя. Соответственно, предприятие «К» выписало исправленный ЭСФ и зарегистрировало его 19.02.2020. Этой же датой регистрируется и первичный документ, но в отрицательном значении. Соответственно, баланс в книге продаж по ошибочному документу сводится к нулю, и остается только новый, исправленный ЭСФ. Для покупателя или получателя услуг процедура аналогична, но, если ошибка выявлена до регистрации неправильного счет-фактуры, в книгу покупок вносится информация только о правильном ЭСФ.

Рассмотрим другой пример. Покупатель получил счет-фактуру в первом квартале 2020, а ошибку выявил только во втором. В этом случае информация о документах регистрируется в дополнительном листе книги покупок.

Как и в предыдущем случае, регистрируется исправленный и оригинальный документ со знаком «минус». Аннулировать баланс крайне важно, поскольку в дальнейшем это будет иметь прямое значение для исчисления НДС.

Хотя по закону допускается, что можно отправить контрагенту счет-фактуру с опечатками, на практике лучше заранее перепроверить документ. Последствия носят сугубо технический характер и добавляют ненужной работы. Кроме того, если ошибка будет выявлена поздно, могут возникнуть проблемы с налоговыми органами. Например, если стоимость товара была занижена по отношению к рыночной, данный факт может быть рассмотрен, как попытка незаконно уменьшить сумму налогообложения. Это предполагает административную, а в некоторых случаях – и уголовную ответственность.

Подключение 1С-ЭДО от официального партнера 1С. Комплект документов от 250 руб./мес.

Как принимать исправленный ЭСФ?

Внесение изменений в счет-фактуру – это не проблема, но каждая дополнительная ЭСФ предполагает трату времени и лишние записи. Практика показывает, что бухгалтерские книги, полные исправлений, вызывают особый интерес у проверяющих инстанций. Также, это хоть и небольшие, но все же лишние расходы. Поэтому, принимая счет-фактуру, особенно после исправлений, рекомендуется внимательно проверить все реквизиты документов. Причем информация не просто должна быть на своем месте, но и соответствовать действительности.

В то же время, работать без единой ошибки не может никто. При цифровом документообороте намного проще вносить правки в документы. К тому же в разы увеличивается скорость обмена данными. Это позволяет быстро выявлять ошибки и править их сразу. Наша компания специализируется на разработке и внедрении безбумажных технологий и внедрении ЭДО для обмена документами с контрагентами. Если вас заинтересовали их возможности, свяжитесь с нами, оставив заявку на сайте или по телефону. Мы с радостью проконсультируем вас и предложим оптимальный вариант сотрудничества.

Подводим итог

Далеко не всегда счет-фактуру можно составить правильно с первого раза. Это связано как с особенностями конкретной сферы хозяйственной деятельности, в которой работает компания, так и с человеческим фактором. Более того, нередки случаи, когда продавец или поставщик делает ошибки по вине контрагента. Например, покупатель допустил ошибку при указании банковских реквизитов или пропустил цифру в идентификаторе налогоплательщика.

Поэтому законодатель лояльно относится и дает возможность субъектам хозяйственной деятельности самостоятельно вносить правки. Для этого используется либо корректировочный счет-фактура, либо исправленный. Не стоит путать эти два типа документов, поскольку их предназначение кардинально отличается. Нельзя отразить изменение цены товара в виде исправления, если оно произошло в связи с подписанием договора между продавцом и покупателем. Для этого следует использовать корректировочный счет-фактуру, иное противоречит действующему законодательству. Но если речь идет о реальных исправлениях ошибок, то необходимо составлять исправленный счет-фактуру.

Помимо описанных в статье инструкций и рекомендаций, запомните еще одно правило: каждый ЭСФ подписывается квалифицированной цифровой подписью. Сколько бы изменений вы ни вносили в один и тот же документ, каждый раз его нужно визировать с помощью КЭП.

Вопрос:

ТОО выписан ЭСФ с ошибочно указанной датой совершения оборота по реализации. При выписке исправленного ЭСФ выходит ошибка «Реквизит «Дата совершения оборота» задан неверно».

Как исправить дату совершения оборота по реализации в ЭСФ?

Ответ:

Комитет государственных доходов Министерства финансов Республики Казахстан (далее – КГД МФ РК) рассмотрев Ваш вопрос, поступивший на блог Председателя КГД МФ РК сообщает следующее.

Согласно форматно-логического контроля в информационной системе «Электронные счета-фактуры», предусмотрено, что при выписке исправленного счета-фактуры дата совершения оборота не должна быть меньше даты совершения оборота основного и не больше 15-ти дней с даты совершения оборота, указанной в основном электронном счете-фактуре.

При несоответствии данного требования выходит сообщение: «Реквизит «Дата совершения оборота» задан неверно».

Таким образом, из приведенного примера, изменить дату совершения оборота возможно, путем отзыва, ранее выписанного счета-фактуры и выписки нового счета-фактуры с указанием верной даты совершения оборота.

Дополнительно обращаем внимание, что согласно пункту 3 статьи 412 Кодекса Республики Казахстан от 25 декабря 2017 года № 120-VI «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) счет-фактура в электронной форме выписывается в информационной системе электронных счетов-фактур в порядке и по форме, которые определены уполномоченным органом.

Председатель Комитета

государственных доходов

Министерства финансов РК Султангазиев М.Е.

Источник: https://dialog.egov.kz/blogs/all-questions/590068

#Новости

#НДС, СНТ, ЭСФ

Опубликовано: 18.07.2022

7208

При выставлении ЭСФ не исключены ошибки, виной которым зачастую человеческий фактор. При выписке ЭСФ может быть ошибочно указана дата оборота, цена товара или услуги и сумма оборота. Можно ли скорректировать выписанный ЭСФ и как исправить ошибку?

Обратимся к нормативной базе: НК РК и Правилам выписки счетов-фактур в электронной форме в ИС ЭСФ, утвержденным Приказом Минфина №370 от 22.04.2019 г.

Согласно п.1 ст.419 НК РК, исправленный счет-фактура выписывается в том случае, если нужно внести изменения или дополнения в ранее выписанный документ, или для исправления ошибок, не ведущих к замене поставщика или получателя товаров, работ или услуг.

При выписке исправленного ЭСФ ранее выписанный документ и дополнительные ЭСФ (при их наличии) аннулируются.

Согласно п.22 Правил дата совершения оборота по реализации в исправленном ЭСФ определяется по дате совершения оборота, указанной в счете-фактуре, который аннулируется, но с возможностью корректировки в прошлых периодах в пределах срока исковой давности.

Согласно п.37. Правил исправленный или дополнительный ЭСФ выписывается в пределах срока исковой давности, с даты выписки ЭСФ, к которому выписывается дополнительный или исправленный ЭСФ.

Таким образом, если требуется исправить цену, сумму или дату оборота, без замены наименования получателя или поставщика, то разрешается выписать исправленный ЭСФ. Ранее выписанный ЭСФ будет аннулирован.

Выписывать ЭСФ легко и быстро с выгрузкой напрямую на портал ИС ЭСФ вы можете с помощью сервиса онлайн-бухгалтерии от «Mybuh.kz». Оставьте заявку и мы проконсультируем вас подробнее о возможностях сервиса и наших тарифах.

Автор: Марина Климова – профессиональный бухгалтер и независимый налоговый консультант, автор более 70 книг и многочисленных статей по проблемам бухгалтерского учёта и налогообложения, к. э. н.

Первичные документы

Традиционные методы внесения исправлений в документы, оформленные на бумажном носителе, не подходят для электронного документооборота.

В нормативной базе только-только начали появляться правила внесения исправлений в электронную первичку. Причем в Законе о бухучете этому вопросу внимание вообще не уделяется (есть только общие слова в п. 7 ст. 9, которые никак не применить к цифровым документам). Так что до момента вступления в силу ФСБУ 27/2021 «Документы и документооборот в бухучете» хозяйствующие субъекты в этом смысле были предоставлены сами себе и им оставалось только действовать по аналогии с порядком исправления ошибок в счетах-фактурах.

А вот какое решение предлагает ФСБУ 27/2021 (п. 18, 20):

- допустимые способы исправления документов бухгалтерского учета устанавливаются экономическим субъектом. Это означает, что приемлемый для компании подход нужно закрепить в учетной политике;

- первичный документ, составленный в электронном виде, можно исправить путем составления нового (исправленного) электронного документа;

- новый (исправленный) документ должен содержать указание на то, что он составлен взамен первоначального электронного документа, дату исправления, а также электронные подписи лиц, составивших первичный учетный документ, с указанием их должностей, фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц. Обратите внимание: вносит исправления и заверяет их своей электронной подписью составитель документа, а не иное лицо, поскольку за достоверность данных отвечает именно подписант и вносить корректировки без его ведома недопустимо. Если исполнитель к моменту внесения правок сменился, это целесообразно оговорить в примечаниях к исправленному документу, чтобы констатировать, что нормативные требования не нарушались;

- средства воспроизведения нового (исправленного) электронного документа должны обеспечить невозможность использования его отдельно от первоначального электронного документа.

По существу, предложен вариант, аналогичный составлению исправленных счетов-фактур: нужно сохранить дату и номер (при наличии) подлинника, указать номер и дату исправления, тем самым связав первоначальный и скорректированный документы, а остальные реквизиты привести уже без ошибок. Тогда по совокупности в первоначальном документе и документе с исправлениями будет в наличии информация о неправильном и верном тексте, дате исправления и подтверждении исправления подписями ответственных лиц.

В тех случаях, когда формат первичного электронного документа разработан ФНС России, именно такой порядок внесения исправлений и реализуется, например, применительно:

- к формату акта о приемке выполненных работ (Приказ ФНС России от 28.07.2022 № ЕД-7-26/691@),

- к формату документа о приемке материальных ценностей и (или) расхождениях, выявленных при их приемке (Приказ ФНС России от 27.08.2019 № ММВ-7-15/423@),

- к формату документа о передаче товаров при торговых операциях (Приказ ФНС России от 30.11.2015 № ММВ-7-10/551@).

При самостоятельной разработке форматов электронных первичных документов логично пойти этим же путем.

Счета-фактуры

Порядок выставления счетов-фактур, в том числе исправленных, определен ст. 168, 169 НК РФ, Постановлением Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее – Постановление № 1137); особенности порядка выставления и получения счетов-фактур в электронной форме установлены Приказом Минфина России 05.02.2021 № 14н (далее – Порядок № 14н).

Исправление осуществляется путем создания нового файла документа.

В исправленном счете-фактуре обязательно проставляется порядковый номер исправления и дата его внесения, но – также обязательно – сохраняются первоначальные номер и дата самого документа. Остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются в общем порядке (п. 7 Правил заполнения счета-фактуры, утв. Постановлением № 1137 (далее – Правила)).

«Такском-Файлер» – универсальный сервис электронного документооборота

- Прост, как электронная почта

- Надёжен, как автомат Калашникова

- Web-версия + мобильное приложение

- Идеальный вариант для розницы, работающей с маркированным товаром

Обратите внимание: если исправленный счет-фактура составляется после того, как первоначальному был составлен один или несколько корректировочных счетов-фактур, то в графах 3 (количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав); 4 (цена (тариф) за единицу измерения (без НДС)); 5 (стоимость всего количества (объема) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав (без НДС); 6 (сумма акциза); 8 (сумма НДС); 9 (стоимость (с учетом НДС) исправленного счета-фактуры данные приводятся без учета изменений по строке Б (после изменения), а в графах 5, 6, 8 и 9 – без учета изменений по строкам В (увеличение), Г (уменьшение) (абз. 1 п. 7 Правил).

Всегда ли при выявлении ошибки нужно составлять исправленный счет-фактуру? Нет, можно ограничиться случаями, когда ошибка препятствует налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименования товаров (работ, услуг), имущественных прав, их стоимость, налоговую ставку и сумму налога, предъявленную покупателю, и когда ошибка вкралась в реквизиты прослеживаемости. В остальных случаях в силу прямого указания в п. 7 Правил новые экземпляры счетов-фактур не составляются. Это объясняется тем, что несущественные ошибки не мешают покупателю воспользоваться вычетом налога (см. п. 2 ст. 169 НК РФ), а значит, лишний документооборот ни к чему.

Исправленный электронный счет-фактура подписывается УКЭП руководителя организации либо иных лиц, уполномоченных на это приказом (иным распорядительным документом) по организации или доверенностью от имени организации, ИП. Интересно, что в случае со счетами-фактурами законодательство не требует, чтобы исправленный документ был заверен тем же подписантом, что и первоначальный.

Если ошибку в электронном счете-фактуре заметил покупатель, он направляет продавцу через оператора электронного документооборота уведомление об уточнении электронного документа. При получении уведомления продавец устраняет указанные в нем ошибки в счете-фактуре и направляет покупателю исправленный счет-фактуру в электронной форме (п. 17, 18 Порядка № 14н).

К слову, формат уведомления об уточнении электронного документа утвержден приказом ФНС России от 30.01.2012 № ММВ-7-6/36@ и обновлен Приказом ФНС России от 21.02.2023 № ЕД-7-26/133@. С учетом новой редакции документа формат уведомления можно использовать не только для обращения к продавцу с целью исправления счетов-фактур, но и для обращения участника ЭДО к своему контрагенту с просьбой о внесении исправлений в первичные документы: формат сделали универсальным.

После обнаружения существенной ошибки – самостоятельно или с подачи покупателя – продавец обязан сформировать и направить контрагенту исправленный счет-фактуру, но, к сожалению, заставить несознательного продавца сделать это невозможно: ни налоговое, ни гражданское законодательство не содержат положений, позволяющих понудить его к этому. Если ошибка, которую отказался исправлять продавец, препятствует вычету НДС у покупателя, тот может обратиться в суд с иском о возмещении причинных ему бездействием продавца убытков.

УПД

Статус УПД до сих пор остается спорным: что это – счет-фактура «с довеском» или первичный документ, совмещенный со счетом-фактурой? То есть, какова природа этого документа, какая его часть – локомотив? Если начать разбираться, становится понятно, что никакого электронного документа, который официально назывался бы «УПД», вообще не существует.

Бумажному УПД со статусом «1» (счет-фактура и передаточный документ (акт)) соответствует т. н. «счет-фактура с дополнительной информацией» – счет-фактура, применяемый при расчетах по НДС и первичный учетный документ о передаче товаров (работ, услуг, имущественных прав), в результате которой изменяется финансовое состояние передающей и принимающей стороны (функция «СЧФДОП») (п. 2 Формата, утв. Приказом ФНС России от 19.12.2018 № ММВ-7-15/820@, Приложение 3 к Письму ФНС России от 28.05.2021 № ЕА-4-15/7407).

В целях формирования такого документа показатели счета-фактуры, установленные п. 5 ст. 169 НК РФ, дополнены на основании п. 9 Правил заполнения счета-фактуры, утв. Постановлением № 1137, информацией, позволяющей применять электронный документ в качестве первичного документа.

Получается, что «биполярность» этого электронного документа заставляет нас при внесении в него исправлений учитывать как правила, предусмотренные налоговым законодательством для исправления счетов-фактур (в той части его реквизитов, которые соответствуют счету-фактуре), так и бухгалтерскими НПА для исправления первичных учетных документов (в той его части, где он выступает в роли документа об отгрузке).

Внимание

Важно не запутаться, когда следует вносить исправления в счет-фактуру или УПД, а когда составлять корректировочный документ.

Продавец выставляет корректировочный счет-фактуру (УКД), если с согласия (с ведома) покупателя происходит изменение стоимости отгруженных товаров, работ, услуг, имущественных прав (п. 3 ст. 168, п. 13 ст. 171, п. 10 ст. 172 НК РФ). То есть, изменились условия сделки. Основанием для корректировки будет договор, соглашение или иной первичный документ, подтверждающий согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе из-за изменения цены (тарифа) и (или) изменения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Исправления же вносятся в документы с ошибками!

Радикальное решение

Когда весь документ – одна большая ошибка, его можно аннулировать.

Нигде в законодательстве нет понятия или описания порядка аннулирования первичных документов, счетов-фактур или УПД.

Под аннулированием же вообще принято понимать признание чего-либо недействительным, не состоявшимся, не имеющим правовых последствий.

Например, если документы составили по ошибке в отношении не имевшего места факта хозяйственной жизни, то оснований для их исправления или корректировки не имеется – их логично аннулировать.

ФНС России в Письмах от 31.10.2022 № СД-4-3/14664, от 15.02.2023 № ЕА-3-26/2155@ не отвергает возможности аннулирования документов по договоренности контрагентов о признании отсутствия гражданско-правовых последствий ошибочно сформированного документа. Способ такого признания может быть установлен соглашением сторон.

Не имеющий правовых последствий и составленный по ошибке первичный документ следует изъять из учета (как бухгалтерского, так и налогового), а ошибочно внесенные при тех же обстоятельствах в книгу покупок или книгу продаж на основании недействительных счетов-фактур (УПД) записи аннулировать, зарегистрировав такие документы снова, но со знаком «минус».

Если ошибка выявлена до окончания налогового периода, запись делается в регистре за этот же квартал; если по окончании, то в дополнительном листе книги покупок или книги продаж за квартал, в котором такой документ был изначально зарегистрирован (по аналогии с нормами п. 11 Правил ведения книги продаж, п. 4, 9 Правил ведения книги покупок, утв. Постановлением № 1137).

Если аннулирование записей в доплистах книги покупок (продаж) привело к увеличению суммы налога к уплате, налогоплательщик обязан представить в налоговый орган уточненную налоговую декларацию по НДС (п. 1 ст. 81 НК РФ). Аналогично следует действовать, если из-за ошибочно составленного и принятого к учету документа (который в дальнейшем аннулировали) оказались занижены начисления по налогу на прибыль за прошедший отчетный (налоговый) период.