Узнайте о секретах заполнения типового документа Корректировка поступления вида операции Исправление в первичных документах.

Данная статья поможет понять, каким образом осуществить исправление документов и ошибок в 1С 8.3, в т. ч. как исправить:

- ошибки прошлых лет в 1С;

- поступления прошлого и текущего периода в бухгалтерском учете;

- ошибки по налогу на прибыль;

- ошибки по НДС, в т.ч. регистрировать исправительные счета-фактуры;

- проводки, когда типовой документ делает неверные записи.

Создание и заполнение документа

Содержание

- Документ Корректировка поступления

- Алгоритм исправления ошибок в БУ

- Ошибки текущего года, выявленные до окончания отчетного года

- Ошибки прошлых лет, выявленные до подписания отчетности

- Несущественные ошибки прошлого года, выявленные после подписания отчетности

- Существенные ошибки прошлого года, выявленные до даты представления отчетности или даты утверждения отчетности

- Существенные ошибки прошлых лет, выявленные после утверждения отчетности

- Алгоритм исправления ошибок в НУ

- Ошибка текущего года не приводит к занижению налога

- Ошибка текущего года приводит к занижению налога

- Ошибка прошлого года не приводит к занижению налога

- Ошибка прошлого года приводит к занижению налога

- Алгоритм исправления ошибок по НДС

- Суммовая ошибка в книге покупок обнаружена в текущем периоде

- Суммовая ошибка в книге покупок обнаружена в следующем периоде

Документ Корректировка поступления

Документ Корректировка поступления используется для:

- исправления:

- технических ошибок, допущенных при вводе первички в базу;

- ошибок, допущенных поставщиком в первичных документах;

- корректировки суммы или количества приобретенных товаров, работ, услуг по согласованию сторон, в т. ч. оформления возврата товаров поставщику.

Основные способы создания документа Корректировка поступления:

- на основании документов по кнопке Создать на основании:

- Поступление (акт, накладная),

- Корректировка поступления,

- Поступление доп.расходов,

- Возврат товаров поставщику.

- из журнала документов:

- Покупки – Корректировка поступления.

Виды операций документа Корректировка поступления в 1С 8.3:

- Корректировка по согласованию сторон:

- регистрируется корректировочный счет-фактура.

- Исправление в первичных документах:

- регистрируется исправительный счет-фактура.

- Исправление собственной ошибки:

- первичные документы оформлены правильно, ошибку совершил бухгалтер при вводе информации в базу.

Особенности заполнения:

- вкладка Главное – основные настройки;

- вкладка Товары – корректировка, исправление стоимости или количества приобретенных материальных ценностей;

- вкладка Услуги – корректировка, исправление стоимости или количества приобретенных нематериальных ценностей;

- Исправление № от — данные входящего исправленного документа;

- Получен – дата отражения исправлений в учете;

- Основание – исправляемый документ;

- Отражать корректировку – где вносятся изменения:

- Во всех разделах учета – формируются проводки по БУ, НУ и движения по регистрам НДС;

- Только в учете НДС – формируются только движения по регистрам НДС;

- Только в печатной форме – проводки и движения не формируются.

Рассмотрим, как в 1С 8.3 исправить ошибки в бухгалтерском учете (исправление документов и проводок), налоговом учете (налог на прибыль), по НДС: исправление счета-фактуры.

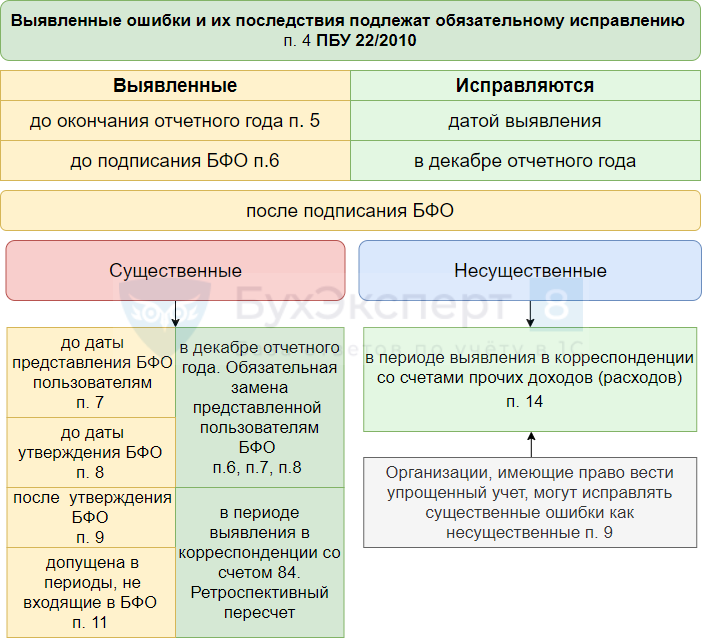

Алгоритм исправления ошибок в БУ

Подробнее об исправлении ошибок в бухгалтерском учете

Ошибки текущего года, выявленные до окончания отчетного года

По алгоритму 1С исправления вносятся в бухгалтерском учете (БУ) в периоде обнаружения ошибки (п. 5 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладке Товары – как и в первичном документе;

- в корреспонденции со счетами и субконто, что указаны на вкладке Услуги, либо в Дт 90.02 – переключатель в разделе Отражение доходов и расходов.

- в бухгалтерской отчетности ошибка будет отражена по строкам текущих расходов.

Практикум по исправлению в БУ ошибки текущего года

Ошибки прошлых лет, выявленные до подписания отчетности

Как исправить ошибки прошлых лет в 1С 8.3? По алгоритму 1С, если дата выявления ошибки прошлый год, то корректировка прошлых периодов в 1С 8.3 осуществляется всегда по дате обнаружения ошибки и через 91 счет.

В этой ситуации в соответствии с п. 6 ПБУ 22/2010 исправления должны быть внесены в декабре прошлого года, поэтому придется откорректировать дату и счета учета в проводках:

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить дату проводок в БУ на 31 декабря.

Для Услуг:

- изменить корреспонденцию со счетом 91 на текущие счета учета доходов/расходов в БУ 90.02, 90.07, 90.08;

- добавить проводку по исправлению фин.результата:

- Дт 90.09 Кт 99.01.1

либо - Дт 99.01.1 Кт 90.09

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка поступления.

При этом если появился остаток в БУ на субсчетах 90 (91), то его нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытия месяца за декабрь прошлого года.

Бухгалтерскую отчетность необходимо переформировать. Ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Несущественные ошибки прошлого года, выявленные после подписания отчетности

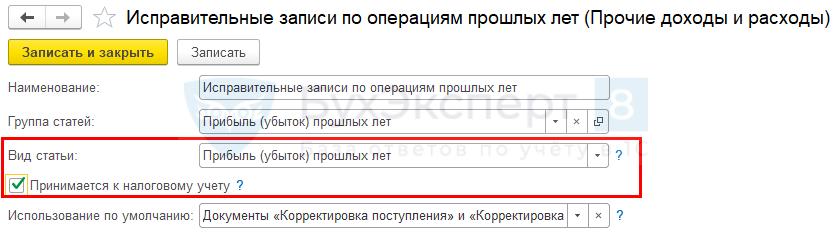

По алгоритму 1С, если дата выявления ошибки прошлый год, то исправление ошибок прошлых лет в 1С осуществляется всегда по дате обнаружения ошибки и через 91 счет — как для несущественных ошибок (п. 14 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- всегда в корреспонденции со счетом 91;

- субконто к счету 91 – Статья прочих доходов и расходов, подставляется по умолчанию;

- в бухгалтерской отчетности за текущий год ошибка будет отражена по строкам Прочих доходов/расходов.

Подробнее Практикум по исправлению в БУ несущественной ошибки прошлого года, выявленной после подписания отчетности

Существенные ошибки прошлого года, выявленные до даты представления отчетности или даты утверждения отчетности

Алгоритма для исправления существенных ошибок в 1С не заложено, но принцип корректировки прошлого года 1С 8.3 такой же как для Ошибок прошлого года, выявленных до подписания отчетности:

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить дату проводок в БУ на 31 декабря.

для Услуг:

- изменить корреспонденцию со счетом 91 на текущие счета учета доходов/расходов в БУ 90.02, 90.07, 90.08;

- добавить проводку по исправлению финансового результата 90.09 / 99.01.1.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка поступления

При этом если появился остаток в БУ на субсчетах 90 (91), то его нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Сформируйте исправленный экземпляр бухгалтерской отчетности и представьте его всем пользователям. Ошибка будет отражена по тем же строкам, что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ существенной ошибки прошлого года, выявленной до даты представления отчетности или даты утверждения отчетности

Существенные ошибки прошлых лет, выявленные после утверждения отчетности

Алгоритма для такой корректировки поступления прошлого периода в 1С не заложено, но можно воспользоваться механизмом для исправления Несущественных ошибок прошлого года, выявленных после подписания отчетности.

По алгоритму 1С исправление ошибок прошлых лет в 1С осуществляется только через 91 счет, а в этой ситуации исправление существенной ошибки должно быть сделано через 84 счет (п. 9 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить корреспонденцию со счетом 91 на счет 84 только в бухгалтерском учете на дату выявления ошибки;

- в текущей бухгалтерской отчетности ретроспективно поправить вручную входящие остатки по изменившимся счетам на 31 декабря.

Либо для исправления существенной ошибки через 84 счет можно воспользоваться документом Операция, введенная вручную.

Но! решение лучше принимать в зависимости от необходимых правок в НУ и НДС.

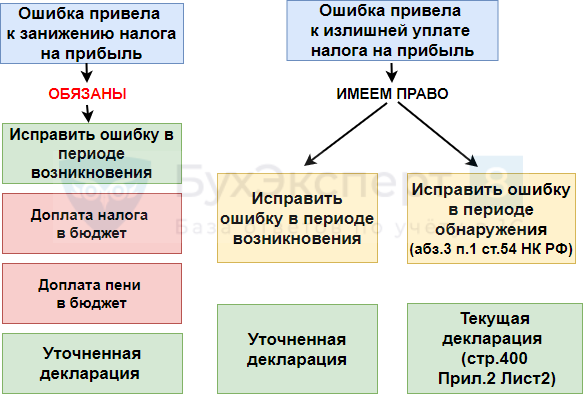

Алгоритм исправления ошибок в НУ

Подробнее об исправлении ошибок в налоговом учете для налога на прибыль

Ошибка текущего года не приводит к занижению налога

По алгоритму 1С исправления вносятся в налоговом учете (НУ) в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т. к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладке Товары – как и в первичном документе;

- в корреспонденции со счетами и субконто, что указаны на вкладке Услуги, либо в Дт 90.02 – переключатель в разделе Отражение доходов и расходов;

- в текущей декларации ошибка будет отражена по тем же строкам, что и доходы/расходы в декларации за период ошибки.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая не приводит к занижению налога на прибыль

Ошибка текущего года приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде. Но это не верно!

При занижении налога мы должны представить уточненную декларацию за период возникновения ошибки — за прошлый отчетный период. Поэтому тут два варианта исправления ошибки.

Вариант 1. Ручная корректировка даты проводки в НУ документа

- в проводках документа Корректировка поступления установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ:

- повторите процедуру Закрытия месяца для ранее закрытого периода;

- налог на прибыль будет начислен автоматически.

Плюсы варианта:

- все расходы в НУ в периоде ошибки будут разнесены верно;

- налог на прибыль будет пересчитан автоматически;

- уточненная декларация по налогу на прибыль за период ошибки будет автоматически заполнена программой.

Минусы варианта:

- придется перезакрывать ранее закрытый период.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая приводит к занижению налога на прибыль, при ручном варианте корректировки проводок документа Корректировка поступления

Вариант 2. Ручное заполнение уточненной декларации

При проведении документа Корректировка поступления ничего корректировать не нужно:

- проводку по исправлению доходов/расходов в НУ оставляем датой обнаружения ошибки и «влезать» в НУ прошлого периода не нужно.

Плюсы варианта

- не нужно перепроводить ранее закрытый период – все останется как было;

- налог на прибыль будет автоматически рассчитан в периоде исправления.

Минусы варианта

- сумма расходов в НУ за предыдущий отчетный период будет отражена не корректно. Она станет правильной только в периоде исправления ошибки нарастающим итогом;

- уточненную декларацию по налогу на прибыль за период ошибки придется формировать вручную;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть:

- повторите процедуру Закрытия месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая приводит к занижению налога на прибыль, при ручном варианте заполнения уточненной декларации

Ошибка прошлого года не приводит к занижению налога

По алгоритму 1С исправления ошибок прошлых лет в 1С вносятся в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ.

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетом 91;

- статья Прочих доходов и расходов на вкладке Главное должна быть вида Прибыль (убыток) прошлых лет:

- в декларации по налогу на прибыль ошибки будут автоматически попадать в стр. 300 (301). Необходимо сумму ошибки вручную перенести в стр. 400 (401).

По итогам текущего года убедитесь, что декларация с прибылью (Письмо Минфина РФ от 13.04.2016 N 03-03-06/2/21034), иначе нельзя воспользоваться правилами п. 1 ст. 54 НК РФ и учесть ошибку прошлых лет в текущем периоде. Если декларация оказалась убыточной, то исправить ошибку можно только подав уточненку за предыдущий период.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая не приводит к занижению налога на прибыль

Ошибка прошлого года приводит к занижению налога

По алгоритму 1С исправления ошибок прошлых лет в 1С вносятся в НУ в прошлый период:

- необходимо открыть «закрытый» период, т.к. проводки в НУ будут формироваться датой ошибки;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- Кт 90.01.1 – увеличение налоговой базы в составе доходов от реализации – не верно! Необходимо откорректировать проводку в корреспонденции со счетами 90.02, 90.07, 90.08 (91.02) – должен быть счет учета текущих расходов, а не выручки.

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводка в НУ будет сделана в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в НУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года;

- доначислить налог на прибыль за прошлый год с помощью документа Операция, введенная вручную датой обнаружения ошибки – по правилам БУ.

- уточненная декларация по налогу на прибыль сформируется автоматически.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая приводит к занижению налога на прибыль

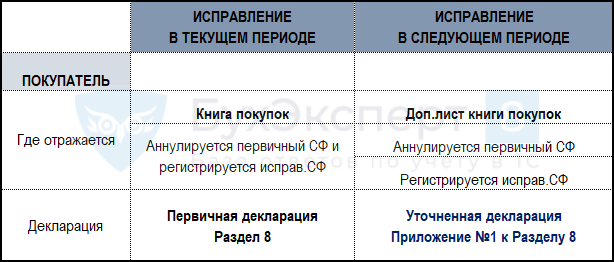

Алгоритм исправления ошибок по НДС

Рассмотрим алгоритм исправления ошибок НДС в 1С 8.3 в учете покупателя.

Суммовая ошибка в книге покупок обнаружена в текущем периоде

По алгоритму 1С исправления осуществляются в текущей Книге покупок:

- зарегистрируйте Исправительный счет-фактуру (ИСФ);

- автоматически в Книге покупок текущего периода:

- аннулируется первичный (дефектный) СФ;

- принятие НДС к вычету по ИСФ с помощью документа Формирование записей книги покупок:

- регистрируется исправительный СФ.

- текущая декларация по НДС будет сформирована автоматически:

- Раздел 8;

- Раздел 3 данные указаны верно, с учетом исправленной ошибки.

Суммовая ошибка в книге покупок обнаружена в следующем периоде

По алгоритму 1С исправления вносятся с помощью Дополнительного листа книги покупок:

- зарегистрируйте Исправительный счет-фактуру (ИСФ);

- автоматически в Доп.листе книги покупок прошлого периода:

- аннулируется первичный СФ;

- принятие НДС к вычету по ИСФ с помощью Формирование записей книги покупок:

- регистрируется исправительный СФ.

- уточненная декларация по НДС в 1С будет сформирована автоматически:

- Раздел 8 в поле Ранее представленные сведения переключатель Актуальны;

- Приложение 1 к Разделу 8 переключатель Неактуальны;

- Раздел 3 данные указаны верно в уточненке по НДС в 1С, с учетом исправленной ошибки.

Подробнее Практикум по исправлению НДС суммовой ошибки, обнаруженной в следующем периоде, в книге покупок

См. также:

- Исправление ошибок в учете

- Исправление ошибок в БУ

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Документ «Корректировка поступления» вид операции «Исправление собственной ошибки»

- Документ «Корректировка реализации» вид операции «Исправление в первичных документах»

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Продолжаем публиковать серию статей об исправлении ошибок в учете. Первые две смотрите тут и тут. Сегодня остановимся на том, как правильно исправлять ошибки в налоговом учете и отчетности.

Порядок исправления ошибки в налогообложении

Порядок исправления ошибок в бухучете регулирует ПБУ № 22/2010. Но если ошибка в бухгалтерском учете привела к ошибке в исчислении налоговой базы, то здесь следует руководствоваться нормами НК РФ. В статье пойдет речь о том, как исправить ошибку, допущенную при исчислении налога и относящуюся к прошлым налоговым (отчетным) периодам, ведь если период не истек, значит, декларация не сдана – номинально ошибки в налогообложении нет.

Определение ошибки в НК РФ отсутствует, попытаемся сформулировать его самостоятельно. Если обратиться к нормам бухгалтерского учета, то под ошибкой понимают неправильное отражение или неотражение фактов хозяйственной деятельности в бухгалтерском учете организации (п. 2 ПБУ № 22/2010). Данные бухгалтерского учета служат основанием для исчисления налоговой базы по итогам каждого налогового периода (п. 1 ст. 54 НК РФ). Поэтому в целях налогообложения наше определение следует дополнить условием, при котором неправильное отражение или неотражение фактов хозяйственной деятельности привело к ошибкам (искажениям) в исчислении налоговой базы, относящимся к прошлым налоговым (отчетным) периодам.

Механизм исправления ошибки по исчислению налогов установлен п. 1 ст. 54 НК РФ, согласно которому:

а) если ошибки (искажения) в исчислении налоговой базы, относящиеся к прошлым налоговым (отчетным) периодам, обнаружены в текущем налоговом (отчетном) периоде, то перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения);

б) если период совершения ошибки определить невозможно, то перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения).

Исправление ошибки в периоде ее совершения

Итак, налогоплательщик обнаружил ошибку в расчете налога, при этом он достоверно знает, когда она допущена, что представляется логичным, ведь данные для расчета налога берутся из бухгалтерских и налоговых регистров, записи в которых осуществляются на основании первичных документов.

Одним из обязательных реквизитов первичных документов является дата их составления. Дата составления первички — это момент совершения операции, а если это невозможно, то момент ее окончания. Таким образом, чтобы доказать невозможность определения периода совершения ошибки, надо чрезвычайно постараться.

При обнаружении в поданной декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, нужно внести необходимые изменения в налоговую декларацию и представить уточненку по ст. 81 НК РФ.

Пример

В январе 2017 года организация обнаружила, что не отразила в бухгалтерском учете выручку за отгруженные в сентябре 2016 года товары в сумме 1 180 000 руб. (в т. ч. НДС 180 000 руб.). Так как ошибка выявлена после окончания года, но до даты подписания бухгалтерской отчетности за этот год, то она исправляется записями по соответствующим счетам бухгалтерского учета за декабрь 2016 года (п. 6 ПБУ № 22/2010).

В бухгалтерском учете декабрем 2016 года будут сделаны следующие записи:

ДЕБЕТ 62 КРЕДИТ 90/1 – 1 180 000 руб. – отражена выручка за реализованные товары в сентябре 2016 года;

ДЕБЕТ 90/3 КРЕДИТ 68/НДС – 180 000 руб. – начислен НДС, причитающийся в бюджет;

ДЕБЕТ 99 КРЕДИТ 68/Налог на прибыль – 200 000 руб. ((1 180 000 руб. – 180 000 руб.) х 0,20) –начислен условный расход;

Срок предоставления декларации по НДС за 3 квартал — 25.10.2016 г., который истек на момент обнаружения ошибки, поэтому возникает необходимость сдачи уточненной декларации по НДС за 3 квартал 2016 года. Налоговый период по НДС – квартал (ст. 163 НК РФ), значит – ошибка, допущенная в 3 квартале, не повлияет на правильность расчета НДС в 4 квартале и уточненный расчет за этот период сдавать не нужно.

Налоговым периодом по налогу на прибыль признается календарный год (п. 1 ст. 285 НК РФ), который состоит из отчетных периодов: первый квартал, полугодие и девять месяцев календарного года (п. 2 ст. 285 НК РФ). Ошибка, допущенная в сентябре 2016 года, обязывает сдать уточненку по налогу на прибыль за 9 месяцев и за год, так как налоговая база исчисляется нарастающим итогом.

В приведенном примере, допущенная ошибка исправляется таким образом, что прибыль в бухгалтерском учете и налоговая база корректируется в одном отчетном периоде, что не приводит к образованию разниц между бухгалтерской и налогооблагаемой прибылью. Правила ПБУ 18/02 в данном случае не применяются.

Важно, что уточненка представляется по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения (п. 5 ст. 81 НК РФ).

При этом, если уточненная налоговая декларация представляется до истечения срока подачи налоговой декларации, она считается поданной в день подачи уточненной налоговой декларации (п. 2 ст. 81 НК РФ). Случаи, когда уточненка подается после истечения срока подачи налоговой декларации, также не будут являться нарушением срока (п. 1 ст. 81 НК РФ).

Если срок подачи декларации и уплаты налога истек, то до представления уточненной налоговой декларации надо уплатить недоимку и пени.

Подытожим, что если обнаружена ошибка в расчете налога и известен период, когда она была допущена, действуем по следующей схеме:

1) производим пересчет налоговой базы и налога в периоде совершения ошибки;

2) платим недоимки;

3) платим пени;

4) сдаем уточненную налоговую декларацию.

Обратите внимание: уплата недостающей суммы налога и соответствующей пени поможет избежать штрафа, который предусмотрен ст. 122 НК РФ (п. 4 ст. 81 НК РФ).

Исправление ошибки в периоде обнаружения, если период ее совершения неизвестен

В периоде обнаружения ошибки исправляются, если невозможно определить, когда они были допущены. На практике очень трудно представить случай, когда период совершения ошибки определить невозможно, а еще труднее доказать сей факт, в силу обстоятельств, приведенных статье ранее.

Судебная практика под эту норму подводит случаи, в которых определить период совершения ошибки проблемно, так как ведение учета расходов невозможно или сопряжено со значительными затратами. Например, при покупке материалов или товаров неверно отражена его стоимость в регистре налогового учета, но искажение налоговой базы по налогу на прибыль произойдет не в момент оприходования товара или материала, а в момент, когда он будет реализован. При этом, если допустить, что оборот товаров или материалов на складе огромный и учет ведется по средней себестоимости, то невозможно отследить, когда именно была осуществлена реализация спорной единицы.

В тех случаях, когда ошибка привела к излишней уплате налога, исправить ее можно в периоде ее обнаружения. Здесь существует оговорка: компания может включить в налоговую базу текущего периода сумму ошибки, которая привела к переплате налога в предыдущем налоговом периоде, только в том случае, если в текущем отчетном периоде получена прибыль. Если убыток, необходимо произвести перерасчет налоговой базы за период в котором произошла ошибка (письмо Минфина РФ № 03-02-07/1/42067 от 22 июля 2015 г.).

При подготовке отчетности может понадобиться скорректировать оценочные значения, например суммы резерва. Также вы можете обнаружить ошибки за текущий или прошлый год. Расскажем, как действовать в этих ситуациях на основе правил федерального стандарта бухучета в учреждении.

Корректировка оценочных значений

Показатель имеет оценочное значение, если нет точного способа определить его итоговый размер. Он может зависеть от того, какой способ оценки вы выберете или как будут складываться обстоятельства. К оценочным значениям относятся, например, резерв на оплату отпусков, доходы будущих периодов по претензии к контрагенту, сумма амортизации и справедливая стоимость актива.

Оценочные значения можно корректировать по разным причинам. Способы учета от этого также различаются:

- изменили способ определения оценочного значения — отражайте корректировку, как при изменении учетной политики;

- неправильно применили выбранный способ оценки показателя — исправляйте, как ошибку;

- пересчитали значение из-за новых обстоятельств — отражайте, как обычную операцию по увеличению или уменьшению оценочного значения согласно учетной политике. Опишите ее в пояснительной записке.

Исправление ошибок текущего года

Как исправить ошибку, зависит от даты ее обнаружения.

Ошибку текущего года обнаружили до 1 июля. Исправляйте ошибку в обычных регистрах на дату обнаружения.

Обратите внимание: если ошибка касается прошлого отчетного периода текущего года (например, I квартала) и она существенна, в пояснительной записке к полугодовой отчетности нужно ее описать.

Ошибку отчетного периода текущего года обнаружили после 1 июля и до даты утверждения полугодовой отчетности. Такая ошибка будет являться событием после отчетной даты. Исправляйте ее в формах за полугодие, только если принимающий отчетность орган или само учреждение признали данную ошибку существенной.

В учете исправление отражайте на последний день отчетного периода.

Если существенную ошибку вы обнаружили в период от даты подписания до предельной даты представления отчетности — сформируйте уточненную отчетность.

Если существенную ошибку вы обнаружили в период начиная с предельной даты представления до даты утверждения отчетности — доведите информацию об ошибке до принимающего отчетность органа, сформируйте уточненную отчетность по согласованию с ним.

Если ошибку обнаружили проверяющие органы, уточненную отчетность формируйте после того, как получите соответствующее уведомление от принимающего отчетность органа.

Что и почему исправили, опишите в пояснительной записке или сопроводительном письме к уточненной отчетности.

Ошибку обнаружили после утверждения полугодовой отчетности. После утверждения отчетность не исправляйте. Показатели пересчитайте в отчетности за следующий период.

В учете отражайте исправление в обычных регистрах на дату обнаружения ошибки. В этом же порядке вносите исправления по несущественным ошибкам, которые не включили в полугодовую отчетность.

Исправление ошибок прошлых лет после утверждения отчетности

Ошибки прошлых лет могут повлиять на сравнительные показатели отчетности за полугодие, например, если в результате ошибки в 2017 году изменится показатель дебиторской задолженности на 1 июля 2018 года.

После утверждения годовой отчетности ошибку за этот год исправляйте на дату обнаружения, но в отдельном журнале по прочим операциям и на специальных счетах.

Примеры исправления ошибок прошлых лет смотрите в обзоре.

Ошибка прошлых лет одновременно может быть событием после отчетной даты. Тогда датой отражения будет последний день отчетного периода. Например, существенные ошибки 2017 года, которые обнаружили после 1 июля и до утверждения отчетности за полугодие, отражайте на 30 июня.

Исправления отражайте в отчетности за полугодие путем ретроспективного пересчета.

При подготовке полугодовой отчетности можно обнаружить существенную ошибку за полугодие прошлого года. Такие ошибки исправляют по решению принимающего отчетность органа уточненкой до утверждения отчетности за 2018 год. Однако исправление потребуется и в текущей отчетности, поэтому сравнительные показатели в ней также придется пересчитать ретроспективно.

Ретроспективный пересчет отчетности

Ретроспективный пересчет — это корректировка в текущей отчетности сравнительных показателей за прошлые годы.

В результате пересчета показатели должны принять такой вид, как если бы ошибку не допускали. Для этого используйте следующие правила:

- начинайте пересчет сравнительных показателей с того года, в котором допустили ошибку;

- если начиная с года ошибки пересчитать показатели нельзя (например, нет информации за этот период), пересчитайте с того года, за который это возможно сделать;

- если ошибка возникла раньше периодов, за которые раскрываются сравнительные показатели, начинайте пересчет с наиболее раннего показателя текущей отчетности;

- если год ошибки не можете определить, начинайте пересчитывать с самого раннего года, в котором она уже точно была (не позднее года, предшествующего отчетному).

Ретроспективно пересчитанные данные отражайте с пометкой «Пересчитано». Как это сделать в формах отчетности, сейчас не указано. В дальнейшем планируется ввести отдельную графу. До этого момента отражайте исправленные данные в текстовой части пояснительной записки вместе с описанием ошибки. Дополнительно представьте сведения по форме 0503173 (0503773).

Пересчитать, скорее всего, придется вручную, поскольку данные бухучета, без собственной аналитики и программных настроек, не позволят сформировать скорректированные показатели за нужный период автоматически.

Утвержденную отчетность за прошлые годы не исправляйте.

Исправление ошибок в учёте — взгляд аудитора

- Опубликовано 07.10.2021 08:36

- Автор: Administrator

- Просмотров: 15030

Под ошибкой в бухгалтерском учете понимают неотражение или неправильное отражение фактов хозяйственной деятельности, в связи с неправильным применением нормативно-правовых актов о бухгалтерском учете, учетной политики организации, неточностями в вычислениях и иными факторами. В этой публикации рассмотрим какие основные рекомендации по исправлению ошибок приводят аудиторы, на каких моментах стоить заострить свое внимание. А также напоминаем, что у нас есть целый мастер-класс по устранению ошибок прошлых лет, благодаря которому вы четко будете знать алгоритм действий в самых разных ситуациях!

Ошибки, произведенные в бухгалтерском учете, нередко искажают данные о реальном финансовом положении организации, дезинформируя заинтересованных пользователей бухгалтерской отчетности.

Важно не только выявлять ошибки своевременно, но и верно их классифицировать, понимать различие ошибки от недобросовестных действий, определять существенность ошибки.

Понятие ошибок и правила их исправления установлены ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», утв. Приказом Минфина России от 28.06.2010 № 63н.

Виды ошибок

Ошибки бывают:

1) текущего года, если они обнаружены в том же периоде, в котором совершены;

2) прошлых лет, когда они раскрыты после окончания того года, в котором совершены.

По степени влияния на отчетность ошибки делятся на:

• существенные;

• несущественные.

Существенной является ошибка, если она может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период.

Существенность ошибки определяют самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности.

Обычно уровень существенности определяют в процентах к показателю статьи (группы статей).

Обнаруженные ошибки и их последствия подлежат обязательному исправлению.

Для исправления ошибок текущего года неважно, существенные они или нет, т.к. исправляются одинаково в месяце их обнаружения (сторнировочными или дополнительными записями) по соответствующим счетам (п. 5 ПБУ 22/2010).

Порядок же исправления ошибок прошлых лет зависит от их существенности.

Несущественные ошибки, выявленные до подписания отчетности, корректируются в том же порядке, что и ошибки текущего года записями на 31 декабря.

После подписания отчетности, обнаруженные ошибки исправляются текущим периодом (п. 6 ПБУ 22/2010).

Существенные ошибки, выявленные до утверждения отчетности, исправляются записями на 31 декабря. Необходимо заново сформировать и подписать отчетность.

После следует сдать в налоговую инспекцию уточненную отчетность, если отправили подписанную, но еще не утвержденную отчетность с существенными ошибками (п. 8 ПБУ 22/2010). Утвержденную отчетность прошлых лет менять нельзя.

Существенные ошибки, найденные после утверждения отчетности, правятся текущим годом. Как правило, корректировочными записями в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)».

В отчетности текущего года сделайте ретроспективный пересчет, то есть отразите данные за прошлые годы так, как будто ошибок не было. В пояснениях к отчетности за текущий год нужно написать, почему изменились данные отчетности за прошлые годы.

Три основных метода исправления ошибок

1. Корректурный способ применим для ошибок в бумажных документах. Ошибочная запись зачеркивается одной чертой так, чтобы можно было ее прочитать, правильная сумма надписывается сверху. Затем делают надпись: «Исправлено» и ставят дату, фамилию и подпись лица, осуществившего исправление. Необходимо дать также краткую, но понятную всем ссылку на документ или другое основание для исправления.

2. Метод дополнительной записи применяется тогда, когда корреспонденция счетов указана правильно, но запись сделана на меньшую сумму, чем следовало. Для исправления ошибки делается дополнительная запись той же корреспонденцией счетов. Если проводку надо подтвердить расчетом, составляют справку-расчет (бухгалтерская справка) — первичный документ, который бухгалтер составляет, если операцию нельзя оформить другим документом. В бухгалтерской справке должны быть все обязательные реквизиты, форма может быть любой.

В программном продукте 1С: Бухгалтерия предприятия 8, редакция 3.0 бухгалтерскую справку можно сформировать следующим образом:

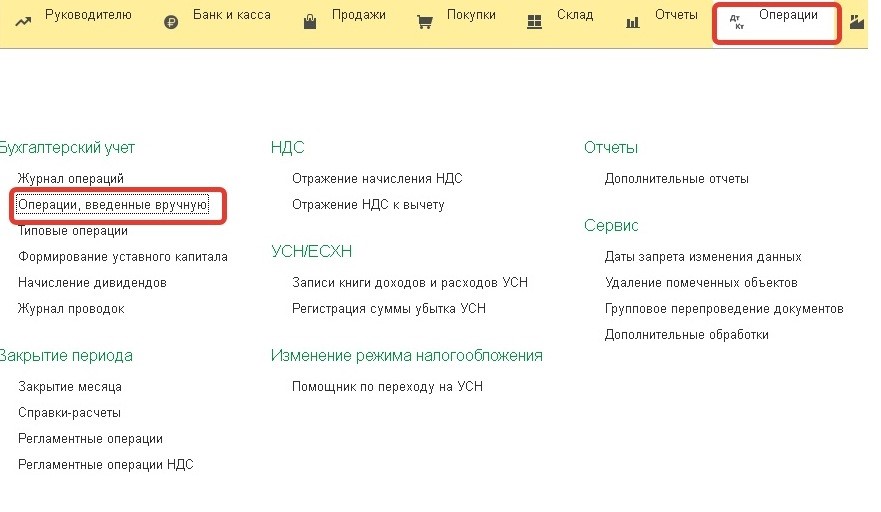

Перейдем в раздел «Операции» и выберем пункт «Операции, введенные вручную».

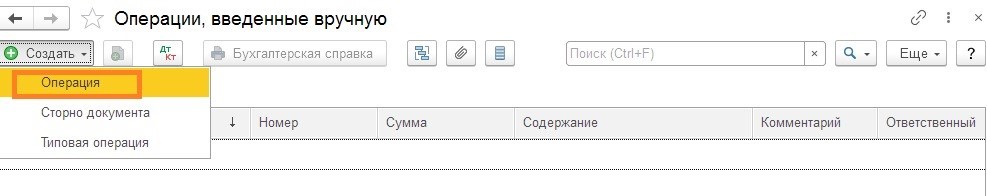

Нажимаем кнопку «Создать»

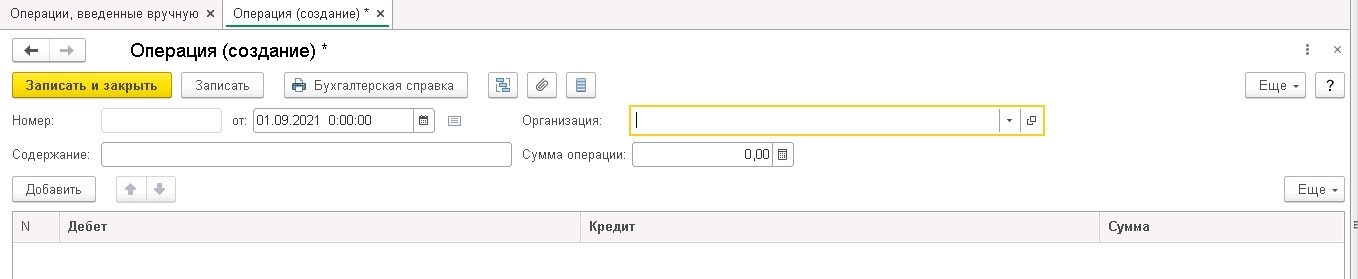

Откроется окно создания документа.

Из практического опыта рекомендуем прикладывать к бухгалтерской справке копии первичных документов, по которым были допущены и исправлены ошибки, а также расчеты, чтобы в дальнейшем не тратить время на доказательство обоснованности исправлений.

3. Способ «красное сторно» применим для исправления ошибок, допущенных в корреспонденции счетов и в тех случаях, когда корреспонденция счетов указана правильно, но сумма завышена.

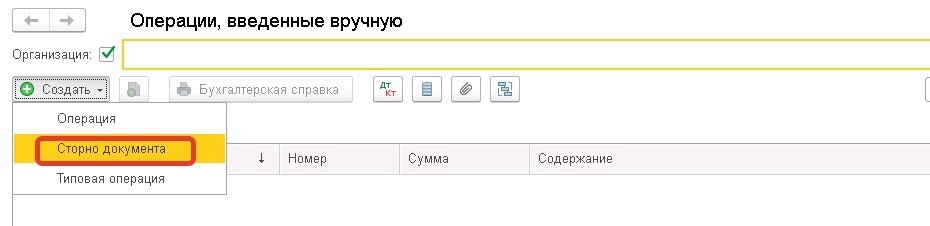

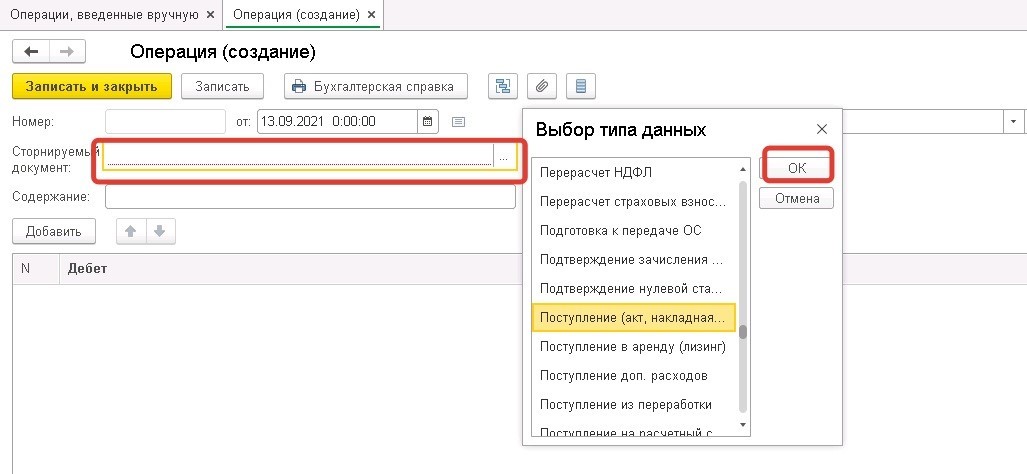

В 1С: Бухгалтерии предприятия сторно документа можно сделать также через раздел «Операции» – «Операции, введенные вручную». Выбираем создать новый документ, в открывшемся окне нажимаем на «Сторно»:

Далее указываем дату составления операции и выбираем документ, который необходимо отсторнировать или произвести в нем исправительные записи.

Как исправлять первичные учетные документы и регистры бухучета?

Допустимо исправлять все первичные документы.

Исключением являются случаи, когда по законодательству РФ или установленным в соответствии с ним правилам вносить исправления запрещено. Это касается, например, кассовых документов (ч. 7 ст. 9 Закона о бухгалтерском учете, пп. 4.7 п. 4 Указания №3210-У).

Если вы допустили ошибку при составлении кассового документа, его надо оформить заново.

Порядок внесения исправлений в регистры бухгалтерского учета такой же, как для первичных учетных документов. Кроме того, для исправления можно производить сторнировочные или дополнительные записи по счетам бухгалтерского учета.

С 1 января 2022 года вступает в силу ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете», утв. Приказом Минфина России от 16.04.2021 № 62н в котором установлены требования к исправлению документов бухгалтерского учета.

Как исправить ошибки в налоговом учете?

В налоговом учете порядок исправления ошибок отличается от бухгалтерского.

После выявления ошибки в исчислении налоговой базы прошлых отчетных (налоговых) периодов, пересчет нужно производить в периоде совершения ошибки.

Чтобы правильно пересчитать налоговую базу в корректируемом отчетном (налоговом) периоде, необходимо внести исправления в соответствующие налоговые регистры.

Если ошибка затрагивает несколько отчетных периодов, необходимо сдать уточненные декларации за каждый из них. Рекомендуем приложить к ним записку с пояснениями причин внесения исправлений.

Выявленные ошибки могут приводить как к недоплате, так и к переплате налога. Если налогоплательщик недоплатил налог, он обязан внести необходимые дополнения и изменения в налоговую декларацию, а также уплатить недостающую сумму налога и пени.

Какая ответственность предусмотрена за ошибки в учете?

Налоговая ответственность предусмотрена за отсутствие первичных документов, регистров бухучета, систематическое несвоевременное или неправильное отражение фактов хозяйственной жизни в бухучете. Это грубое нарушение правил учета доходов, расходов и объектов налогообложения.

За это предусмотрен штраф (ст. 120 НК РФ):

• 10 000 руб. — если нарушение совершено в одном налоговом периоде и не привело к занижению налоговой базы (базы для начисления страховых взносов);

• 30 000 руб. — если нарушение совершено в двух и более налоговых периодах и не привело к занижению налоговой базы (базы для начисления страховых взносов);

• 20% от суммы неуплаченного налога (страховых взносов), но не менее 40 000 руб. — если нарушение повлекло занижение налоговой базы (базы для начисления страховых взносов).

Административная ответственность предусмотрена за грубое нарушение требований к бухучету, в том числе к бухгалтерской отчетности. За это предусмотрены (ст. 15.11 КоАП РФ):

• штраф от 5 000 до 10 000 руб.;

• штраф от 10 000 до 20 000 руб. или дисквалификация на срок от одного года до двух лет — если правонарушение совершено повторно.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Что такое существенная ошибка в бухгалтерском учете?

Основной нормативный акт, регулирующий порядок исправления ошибок в учете — ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утверждено приказом Минфина от 28.10.2010 № 63н). Согласно ПБУ ошибкой не может быть неточность в учете или отчетности, возникшая из-за появления сведений уже после внесения в учет факта хозяйственной деятельности.

ПБУ 22/2010 делит ошибки в учете на существенные и несущественные. Существенная ошибка — та, которая сама по себе или в совокупности с другими ошибками за отчетный период способна повлиять на экономические решения пользователей, принимаемых на основе бухотчетности за этот отчетный период.

Законодательство не устанавливает фиксированный размер существенной ошибки — налогоплательщик должен выявить его самостоятельно в абсолютном или процентном выражении. Уровень существенности, свыше которого ошибка считается существенной, должен быть указан в учетной политике.

Чиновники в некоторых нормативных актах рекомендовали установить уровень существенности равным 5% от показателя статьи отчетности или суммарного размера актива или обязательства (п. 1 приказа Минфина от 11.05.2010 № 41н, п. 88 приказа Минфина от 28.12.2001 № 119н, в настоящее время эти приказы утратили силу). Мы предлагаем установить одновременно и абсолютный, и относительный показатель определения существенной ошибки. Абсолютный показатель фирма может установить в произвольном размере.

Пример формулировки для учетной политики:

Ошибка признается существенной, если сумма искажений превышает … тыс. руб. или величина ошибки составляет 5% от общего размера актива (обязательства), значения показателя бухгалтерской отчетности.

О том, чем нужно руководствоваться при составлении бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Если отдельная ошибка не является существенной, согласно установленному критерию, но в отчетном периоде аналогичных ошибок много — например, бухгалтер неправильно принимает к учету средства индивидуальной защиты, — то рассматривать эти ошибки нужно в совокупности, поскольку суммарно они могут быть признаны существенными.

Для существенных ошибок в бухгалтерском учете установлены отдельные правила исправления.

Исправление ошибок в бухгалтерской документации

Алгоритм исправления неточностей в бухучете зависит от того, где была совершена ошибка — в первичке и регистрах или в самой отчетности, сроков выявления ошибки и от того, является ли она существенной.

Существуют следующие способы исправления в первичке и регистрах:

- Корректурный — используется в бумажных документах; неправильные сведения зачеркивают так, чтобы можно было прочесть первоначальную информацию, и рядом делают верную запись. Исправление должно быть заверено Ф. И. О. и подписью ответственного лица, датой и печатью компании (п. 7 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

ВНИМАНИЕ! Есть ряд документов, исправления в которых недопустимы. К ним относятся кассовые и банковские документы.

- «Красное сторно» — применяется в случае неправильной проводки счетов. При рукописном вводе ошибочная проводка повторяется красными чернилами, при этом выделенные красным суммы при подсчете итогов нужно вычитать. В итоге неверная запись аннулируется, а вместо нее нужно сделать новую проводку с верными счетами и суммой. Если учет ведется в типовой компьютерной программе, то обычно достаточно сделать проводку с той же корреспонденцией, но сумму указать со знаком минус. Запись в регистрах будет вычитаться и нивелировать неверную проводку. Далее следует сделать верную.

- Дополнительная проводка — используется если первоначальная корреспонденция счетов была правильной, но с неверной суммой, либо если операция не была зафиксирована вовремя. Компания на недостающую сумму составляет дополнительную проводку, а если первоначальная сумма была завышена, то делает проводку на необходимую разницу с применением красного сторно. Также бухгалтер обязан составить справку-пояснение о причине исправления.

О том, как составить такую справку, читайте в статье «Бухгалтерская справка об исправлении ошибки – образец».

Способы исправления ошибок в бухгалтерском учете за 2022 год

Порядок исправлений зависит от существенности ошибки и периода выявления:

- Ошибки 2022 года, выявленные до конца 2022 года, исправляем в том месяце, в котором они были выявлены.

- Несущественную ошибку, допущенную в 2021 году, но выявленную в 2022-м, уже после утверждения отчетности за 2021 год, исправляем записями по соответствующим счетам бухучета в том месяце 2022 года, в котором ошибку выявили; прибыль или убыток, полученные в результате исправления ошибки, относим на счет 91.

- Ошибка 2022 года, которую обнаружили в 2023 году, но до даты подписания бухотчетности за 2022 год, исправляем путем внесения записи в операции бухучета за декабрь 2022 года. Аналогично исправляются и существенные ошибки в учете, которые были обнаружены после подписания отчетности за 2022 год, но до даты ее предоставления госоргану или собственникам (акционерам).

- Если ошибка 2022 года существенная, а отчетность за 2022 год уже подписана и предоставлена собственникам (акционерам) и госорганам, но не утверждена, исправляем ее учетными записями, которые будут датированы декабрем 2022 года. При этом в новом варианте бухотчетности нужно указать, что эта отчетность заменяет первоначально предоставленную и указать основания для замены.

ВНИМАНИЕ! Новую отчетность нужно обязательно представить всем адресатам, кому представлялась предыдущая неисправленная отчетность.

- Существенная ошибка за 2022 год выявлена после утверждения бухотчетности за 2022 год — исправляем записями по счетам бухучета уже в 2023 году. В проводках будет задействован счет 84.

Пример:

Бухгалтер ООО «Перспектива» в мае 2023 года обнаружил, что не отразил в операциях за 2022 год арендную плату в размере 100 000 руб. Это существенная ошибка согласно учетной политике ООО «Перспектива», к тому же она выявлена после утверждения отчетности за 2022 год. Бухгалтер сделает проводку:

Дт 84 Кт 76 на сумму 100 000 руб. — выявлен ошибочно не отраженный расход за 2022 год.

Кроме того, ООО «Перспектива» должно сдать уточненку по налогу на прибыль за 2022 год.

Также при исправлении существенной ошибки, обнаруженной после утверждения годовой отчетности, нужно произвести ретроспективный перерасчет показателей бухгалтерской отчетности — это процедура приведения показателей отчетности в соответствующий вид так, как будто ошибка не была допущена. Например, если после ретроспективного пересчета данных показатель прибыли за 2022 год уменьшился с 200 000 руб. до 100 000 руб., то в отчетах 2023 года в графах сравнительных данных за 2022 год следует указывать уже не 200 000 руб. (по утвержденному отчету), а 100 000 руб. (по исправлению). Эту процедуру разрешено не делать компаниям, применяющим упрощенные способы ведения бухучета.

О том, какую отчетность сдают компании, ведущие учет упрощенным способом, читайте в материале «Упрощенная бухгалтерская финансовая отчетность — КНД 0710096».

Информацию о выявленных существенных ошибках прошлых лет, которые были исправлены в отчетном периоде, нужно обязательно указывать в пояснительной записке к годовой бухотчетности. Юрлицо должно указать характер ошибки, сумму корректировки по каждой статье отчетности и корректировку вступительного сальдо. Если организация указывает информацию о прибыли, приходящейся на 1 акцию, то в пояснительной записке также указывается сумма корректировки по данным о базовой и разводненной прибыли на 1 акцию.

Какие еще сведения нужно указывать в пояснительной записке, рассказывается в статье «Составляем пояснительную записку к бухгалтерскому балансу (образец)».

В соответствии с письмом Минфина от 22.01.2016 № 07-01-09/2235 организация имеет право самостоятельно разработать алгоритм исправления ошибок в учете и отчетности на основании действующего законодательства. Выбранный порядок рекомендуем закрепить в учетной политике.

Исправление ошибок в налоговом учете

Если положения ПБУ 22/2010 являются актуальными для юрлиц, поскольку самозанятое население не обязано вести бухучет, то порядок исправления ошибок в налоговом учете касается и предпринимателей, и организации.

Согласно ст. 314 НК РФ исправлять ошибки в налоговых регистрах нужно корректурным способом: должна быть подпись лица, исправившего регистр, дата и обоснование исправления.

Порядок исправления ошибок в налоговом учете подробно расписан в ст. 54 НК РФ.

Если ошибка в расчете налоговой базы за прошлые годы была обнаружена в текущем отчетном периоде, то нужно провести перерасчет налоговой базы и суммы налога за период совершения ошибки.

Если определить период совершения ошибки нельзя, то перерасчет производится в том отчетном периоде, в котором найдена ошибка.

Ошибки в налоговом учете, в результате чего налоговая база была занижена, а значит, и недоплачен налог в бюджет, нужно не только исправить, но и предоставить в ИФНС уточненку за период совершения ошибки (ст. 81 НК РФ). Однако если ошибка обнаружена в ходе налоговой проверки, то подавать уточненку не нужно. При этом сумма недоимки или переплаты будет зафиксирована в материалах проверки, и налоговики внесут эти данные в карточку лицевого счета компании. Если же фирма передаст в налоговый орган уточненку, то данные в карточке задвоятся.

Если на конец года имеет место спор с ИФНС и велика вероятность доначислений налогов (штрафных санкций), то в бухотчетности надо признать оценочное обязательство. Подробнее об этом – в материале «Налоговый спор = оценочное обязательство».

В том случае, когда компания переплатила налог из-за собственной ошибки, она может подать уточненку или же не исправлять ошибку (например, сумма переплаты незначительная). Еще один вариант, которым может воспользоваться фирма, — уменьшить налоговую базу в периоде обнаружения ошибки на величину завышения налоговой базы в предыдущем периоде. Так можно сделать при расчете транспортного налога, НДПИ, УСН и налога на прибыль.

ВНИМАНИЕ! Таким способом нельзя воспользоваться при выявлении ошибок по расчету НДС, поскольку исправлять завышенный НДС можно только путем сдачи уточненки за период совершения ошибки.

Если фирма работала в убыток и выявила ошибку в прошлом периоде, которая увеличит убыток, то эти расходы включать в расчет налога за нынешний период нельзя. Компании следует подать уточненку с новыми суммами расходов и убытка (письмо Минфина от 23.04.2010 № 03-02-07/1-188).

Что делать, если выявлены ошибки в первичных документах, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель по налогам.

Штрафы за ошибки в учете

Ошибки в бухгалтерском учете и при составлении отчетности чреваты для компании штрафом. Причем с 10.04.2016 размеры штрафов за неправильное ведение учета выросли — со вступлением в силу закона от 30.03.2016 № 77-ФЗ.

Ст. 15.11 КоАП в новой редакции содержит следующий перечень нарушений и наказаний за них:

|

Новая редакция ст. 15.11 КоАП |

Старая редакция (действует по нарушениям, совершенным до 10.04.2016) |

|

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

|

Искажения любой статьи бухотчетности на 10% и больше |

Искажения любой статьи бухотчетности на 10% и больше |

|

Фиксация мнимого, притворного объекта бухучета или не совершившегося события |

— |

|

Ведение счетов бухучета вне регистров |

— |

|

Составление бухотчетности не на основе сведений из регистров бухучета |

— |

|

Отсутствие первички, регистров учета или аудиторского заключения |

— |

|

Штраф за нарушение, выявленное впервые: от 5 000 до 10 000 руб. |

Штраф за нарушение, выявленное впервые: от 2 000 до 3 000 руб. |

|

Штраф за повторное нарушение: от 10 000 до 20 000 руб. или дисквалификация ответственного должностного лица на срок до 2 лет |

— |

|

Оштрафовать могут в течение 2 лет с момента нарушения |

Оштрафовать могут в течение 1 года с момента нарушения |

Таким образом, чиновники расширили перечень нарушений в бухучете и отчетности, за которые будут отныне штрафовать, и увеличили санкции, а также срок, в течение которого компанию могут наказать.

Итоги

Ошибки в бухгалтерском и налоговом учете — головная боль бухгалтера, поскольку это означает перерасчет статей бухотчетности и сумм уплаченных налогов. А если ошибку выявили налоговики на проверке, то компания еще и заплатит штраф, а должностное лицо будет дисквалифицировано (в случае если нарушения выявлялись неоднократно).