Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 14 мая 2018 г.

Содержание журнала № 10 за 2018 г.

ОТЧЕТ ПО НДФЛ

ОСН

УСН

ЕСХН

ПСН

ЕНВД

За недостоверные сведения в справках 2-НДФЛ налоговики штрафуют налоговых агентов. Но избежать штрафа можно, если представить в ИФНС уточненную справку 2-НДФЛ с правильными данными до того, как неточности обнаружат инспекторы.

За какие дефекты в справке штрафуют

За недостоверные сведения в одной справке 2-НДФЛ штраф составляет 500 руб. Причем независимо от количества ошибок, допущенных в справке по одному физлицу. Хоть одна ошибка в справке, хоть десять, сумма штрафа не изменится — 500 руб.п. 1 ст. 126.1 НК РФ

А вот если вы допустили ошибки в десяти справках 2-НДФЛ (по разным физлицам), тогда штраф будет уже 5000 руб.

Понятие «недостоверные сведения» в НК не определено. А ФНС считает, что это любые не соответствующие действительности данные в справке 2-НДФЛ, в частностиПисьма ФНС от 06.09.2017 № БС-4-11/17753@, от 09.12.2016 № СА-4-9/23659@, от 16.11.2016 № БС-4-11/21695@, от 01.11.2016 № БС-4-11/20817, от 09.08.2016 № ГД-4-11/14515 (п. 3), от 16.02.2016 № БС-3-11/590@:

•неточности в персональных данных физлиц — в фамилии, имени, отчестве, ИНН, дате рождения, серии и номере паспорта, адресе проживания (в справках, сданных по форме, действовавшей до 10.02.2018приложение № 1 к Приказу ФНС от 30.10.2015 № ММВ-7-11/485@).

В то же время ФНС решила, что если в справке 2-НДФЛ указаны неправильные адрес или серия и номер паспорта, но при этом верно указаны ф. и. о. и ИНН физлица, то штрафовать организацию нельзя. Ведь по последним двум реквизитам можно однозначно идентифицировать физлицоРешение ФНС от 22.12.2016 № СА-4-9/24731@;

•неверные коды доходов и вычетов;

•неправильные суммы доходов, вычетов, налогов;

•иные ошибки, повлекшие неполное исчисление НДФЛ либо нарушение прав физлиц (например, непредоставление налоговых вычетов).

Все эти данные должны быть действительны на дату подачи справок 2-НДФЛ за конкретный год.

Какой справкой исправить ошибку

Для исправления ошибок нужно представить в ИФНС уточненную справку 2-НДФЛ. А вот какая это будет справка — аннулирующая или корректирующая — зависит от вида допущенной ошибки. Да и порядок заполнения этих справок различаетсяразделы I, II Порядка заполнения формы 2-НДФЛ, утв. Приказом ФНС от 30.10.2015 № ММВ-7-11/485@.

| Корректирующая справка | Аннулирующая справка |

| Для чего нужна | |

| Заменить и/или дополнить сведения, которые были указаны в первоначальной (предыдущей) справке | Отменить ранее поданные сведения (без замены их на какие-либо другие) |

| В каких случаях подается | |

| Подается для исправления ошибок в следующих данных: •персональные данные физлица — ИНН, ф. и. о., серия и номер паспорта, дата рождения. Кстати, если на момент подачи корректирующей справки 2-НДФЛ работник сменил паспорт, фамилию или место жительства, то в этой справке нужно указать уже новые персональные данныеПисьмо ФНС от 27.03.2018 № ГД-4-11/5667@; •статус плательщика. Например, вместо статуса «1» (резидент РФ, доходы которого облагаются по ставке 13%) указали статус «2» (нерезидент, доходы которого облагаются по ставке 30%); •суммы доходов, вычетов. Например, ошибочно доход не включили в справку, не предоставили физлицу вычеты либо предоставили, хотя не нужно было этого делать, и т. п.; •суммы НДФЛ исчисленного, удержанного, перечисленного, неудержанного. Например, при пересчете НДФЛ как в сторону увеличения, так и в сторону уменьшения из-за каких-либо ошибок в суммах доходов или вычетов; •коды доходов и коды вычетов. Например, в справках 2-НДФЛ за 2017 г. компенсацию за неиспользованный отпуск надо было показать по коду 2013, а выходное пособие при увольнении по соглашению сторон сверх 3-кратного среднего месячного заработка (6-кратного — для работников-северян) — по коду 2014, а не по коду 4800, как ранееПриказ ФНС от 24.10.2017 № ММВ-7-11/820@ |

Подается: •если первоначальную справку 2-НДФЛ на физлицо вообще не нужно было подавать. То есть сдали ее по ошибке; •если справки 2-НДФЛ сданы не в ту инспекцию. Как правило, это ошибки в коде ОКТМО или КПП. Например, нужно было подать справку на работника ОП по его месту нахождения, а подали справку по месту нахождения ГП (или наоборот). В этом случае одной аннулирующей справкой в ИФНС по месту нахождения ГП не обойтись. Необходимо еще подать первоначальную справку 2-НДФЛ в нужную ИФНС. Причем в исходной справке номер корректировки должен быть «00»Письмо ФНС от 07.07.2017 № БС-4-11/13281@. А поскольку вы будете подавать ее позже срока, то налоговики вас оштрафуют на 200 руб. за каждую справкуп. 1 ст. 126 НК РФ |

| Код в поле «Номер корректировки» | |

| •или 01, если корректируете справку первый раз; •или 02, если корректируете справку второй раз. Всего может быть до 98 корректировок |

Только 99 |

| Номер | |

| Нужно указать такой же номер, как и в первоначальной справке (в том числе и в случае представления справки правопреемником) | |

| Дата | |

| Надо вписать новую дату составления справки (в том числе и в случае представления правопреемником) | |

| Как заполнить | |

| •заново заполнить все разделы, а не только тот, где были неверные сведения; •в тех данных, где вы ошиблись, указать правильные суммы (дохода, вычетов, исчисленного, удержанного и перечисленного налога) и правильные коды доходов и вычетов; •данные, в которых нет ошибок, перенести из ранее сданной справки без изменений |

•заполнить только разделы 1 и 2. В них перенести все данные из первоначальной справки без изменений; •не нужно заполнять разделы 3—5 |

| По какой форме подавать справку | |

| Корректирующую и аннулирующую справки 2-НДФЛ нужно представить по форме, которая действовала за тот календарный год, за который эти справки подаютсяп. 5 Порядка, утв. Приказом ФНС от 16.09.2011 № ММВ-7-3/576@ (далее — Порядок). Поэтому если вы за 2017 г. подавали справки по старой форме, то и уточненную справку лучше тоже сдать по старой форме |

Тех агентов, кому разрешено сдавать 2-НДФЛ на бумаге, инспекторы просят представлять справки еще и на флешке — так проще и быстрее занести сведения в налоговую программу. Однако это — право агента, а не обязанность

Также необходимо представить корректирующие справки 2-НДФЛ, если на момент сдачи первичных справок не вся зарплата за прошлый год была выплачена и позже вы погашаете задолженность. Ведь на момент подачи справок 2-НДФЛ в них была отражена зарплата, начисленная за весь год, и весь исчисленный с нее НДФЛп. 2 ст. 223, п. 3 ст. 226 НК РФ. А вот удержанный налог был отражен только в тех суммах, которые были удержаны из зарплаты, выплаченной на момент подачи справок 2-НДФЛп. 4 ст. 226 НК РФ. А налог с невыплаченной зарплаты не был указан ни как удержанный, ни как неудержанный. Поэтому по мере погашения задолженности по зарплате (например, в 2018 г. по зарплате 2017 г.) вам нужно каждый раз подавать корректирующие справки 2-НДФЛ. И в них увеличивать суммы налога, удержанного и перечисленного в бюджетПисьмо ФНС от 02.03.2015 № БС-4-11/3283.

Заметим, что если вы излишне удержали НДФЛ из доходов работника и обнаружили это уже после сдачи справок 2-НДФЛ за 2017 г., то нужно сначала вернуть этот налог работникуп. 1 ст. 231 НК РФ; Определение КС от 17.02.2015 № 262-О. И только потом подавать в ИФНС корректирующую справку 2-НДФЛ с верными суммамиПисьма ФНС от 14.11.2016 № БС-4-11/21536@, от 26.10.2016 № БС-4-11/20366@. Тогда в ней строку «Сумма налога, излишне удержанная налоговым агентом» заполнять не нужно, поскольку на дату представления уточненки вы уже все вернули работнику.

Представлять налоговикам нужно только те справки 2-НДФЛ, в которых вы исправляете ошибки. Отправлять им заново все ранее сданные справки, в том числе и верно заполненные, не надоп. 5 Порядка, утв. Приказом ФНС от 16.09.2011 № ММВ-7-3/576@ (далее — Порядок).

Если вы сдаете уточненные справки 2-НДФЛ на бумаге, вам необходимо составить реестр в двух экземплярах. На втором экземпляре реестра инспектор должен расписаться в принятиипп. 15—19 Порядка.

А вот если уточненные справки 2-НДФЛ вы направляете в ИФНС в электронном виде по ТКС, то реестр составлять не нужнопп. 28, 29 Порядка.

Внимание

Если вы уточняете суммовые показатели в справке 2-НДФЛ (доходы, вычеты, налог) или месяц получения дохода либо вычета, то одновременно вам необходимо подать и уточненный расчет 6-НДФЛ. Иначе автоматически будет штраф за недостоверные сведения в 6-НДФЛп. 1 ст. 126.1 НК РФ.

Узнают ли налоговики об ошибке, если ничего не исправлять

Если говорить об ошибках в персональных данных физлица, то налоговики их точно обнаружат. Это лишь вопрос времени. Ведь указанные в справках персональные данные физлиц инспекторы сверяют с данными, имеющимися в базе ФНС. Сведения об изменении фамилии, имени, отчества они получают из органов ЗАГС, а об изменении паспортных данных — из органов внутренних делпп. 1, 3 ст. 84, пп. 3, 8 ст. 85 НК РФ; Письмо ФНС от 10.11.2016 № ГД-4-14/21236.

В связи с этим обратим внимание вот на что. Дело в том, что в отношении справок 2-НДФЛ инспекторы не проводят камеральные проверки. Ведь нормы ст. 88 НК распространяются только на проверки налоговых деклараций и расчетов (например, 6-НДФЛ, по страховым взносам). А справки 2-НДФЛ ни тем, ни другим не являютсяПисьмо ФНС от 09.08.2016 № ГД-4-11/14515 (п. 3); Постановление Президиума ВАС от 26.06.2007 № 1580/07.

Как указала сама ФНС, Налоговым кодексом не установлен предельный срок для выявления налоговой инспекцией недостоверных сведений, отраженных в справках 2-НДФЛПисьмо ФНС от 09.08.2016 № ГД-4-11/14515 (п. 3). Так что обнаружить ошибку могут когда угодно, но оштрафовать за нее могут в пределах 3 лет с даты совершения нарушенияп. 1 ст. 113 НК РФ. То есть с даты сдачи справки 2-НДФЛ с недостоверными сведениями. Поясним почему.

Найти недостоверные сведения в справках 2-НДФЛ налоговики могут:

•или при выездной проверке, которая, как известно, проводится за период, не превышающий 3 календарных лет, предшествующих году, в котором вынесено решение о проведении проверки. То есть в 2018 г. инспекторы могут проверить правильность исчисления и уплаты НДФЛ в 2015 г., 2016 г. и 2017 г.п. 4 ст. 89 НК РФ Кстати, именно при выездных проверках находят ошибки в суммовых показателях, в кодах доходов и вычетов. Но выездные проверки проводятся не так часто;

•или вне рамок проверки. Это встречается гораздо чаще. И как правило, при таких проверках обнаруживаются недостоверные персональные данные. Причем происходит это:

—либо на этапе представления справок в ИФНС в электронном виде. Обычно справки с ошибками не проходят форматно-логический контроль и налоговики их просто не принимаютПисьмо ФНС от 06.09.2017 № БС-4-11/17753@;

—либо на этапе занесения их инспекторами в учетную программу ФНС, если справки сданы на бумаге.

Тогда инспекторы составляют акт по итогам проверки в порядке п. 1 ст. 101.4 НК РФПисьмо ФНС от 09.08.2016 № ГД-4-11/14515 (п. 3). Но привлечь к ответственности налоговики могут, только если со дня совершения налогового правонарушения до момента вынесения решения ИФНС о наложении штрафа не истекли 3 годап. 1 ст. 113 НК РФ; Письмо ФНС от 09.08.2016 № ГД-4-11/14515 (п. 3).

Когда штрафа точно не будет

Избежать штрафа вы можете, если представите в инспекцию уточненную справку 2-НДФЛ до того, как ошибку обнаружили налоговикип. 2 ст. 126.1 НК РФ.

А вот если инспекторы уже истребовали у вас пояснения по факту обнаружения ошибок в представленных справках либо составили акт по итогам выездной проверки или вне рамок проверки, тогда, увы, от штрафа не отвертетьсяПисьмо ФНС от 19.07.2016 № БС-4-11/13012.

* * *

Если налоговики нашли ошибки в справках 2-НДФЛ раньше вас, то имейте в виду вот что. Если неточные сведения не привели к неисчислению или неполному исчислению НДФЛ, к неблагоприятным последствиям для бюджета, а также к нарушению прав физлиц (например, вы указали не тот код дохода в справке), то вы можете указать инспекторам на это как на смягчающее обстоятельство. И в таком случае штраф могут снизить как минимум в два разап. 1 ст. 112, п. 3 ст. 114 НК РФ; Письмо ФНС от 09.08.2016 № ГД-4-11/14515 (п. 3); Постановление Пленума ВАС от 30.07.2013 № 57.

Кстати, некоторым организациям пришли протоколы о том, что справки приняты, но в отдельных имеются ошибки в виде двойного пробела между именем и фамилией работников. Так вот компании беспокоятся, не оштрафуют ли их налоговики за такие ошибки. Разумеется, нет. Ведь назвать это ошибкой можно с большой натяжкой. Но если даже и допустить, что это ошибка, она никоим образом не мешает налоговикам идентифицировать физлиц. А как утверждает сама ФНС, в таком случае штрафа быть не должноПисьмо ФНС от 09.12.2016 № СА-4-9/23659@.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

НДФЛ у налоговых агентов

2023 г.

2022 г.

2021 г.

Суть вопроса

В представленном в налоговую в установленный срок расчете по форме 6-НДФЛ за 2021 год ошибочно не отражены доходы двух сотрудников, что имело следствием и непредставление по ним справок о доходах. Организация планирует сдать уточненный расчет 6-НДФЛ с недостающими справками.

Какая ответственность предусмотрена в данном случае, учитывая, что НДФЛ был своевременно удержан и перечислен в бюджет?

Мнение эксперта

На вопрос ответил Дмитрий Игнатьев, кандидат экономических наук, эксперт службы правового консалтинга ГАРАНТ.

Организация в рассматриваемой ситуации может быть привлечена к ответственности на основании п.1 ст.126, п.1 ст.126.1 НК.

Представление уточненного расчета по форме 6-НДФЛ до выявления допущенного нарушения налоговиками поможет избежать штрафа, предусмотренного п. 1 ст. 126.1 НК. Сами по себе факты правильного исчисления, удержания и перечисления НДФЛ в бюджет не освобождают налоговых агентов от ответственности, но могут способствовать снижению штрафа.

Еще больше о последних изменениях в сдаче отчетности — и о том, как бухгалтеру правильно работать в связи с последними изменениями в законах — мы рассказываем на курсе повышения квалификации Центра обучения «Клерка». 120 часов, топовые спикеры, официальное удостоверение о повышении квалификации. Подробнее можно узнать тут.

Обоснование

Согласно п. 2 ст. 230 НК налоговые агенты представляют в налоговую по месту учета по формам, форматам и в порядке, которые утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/753@:

- расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), за первый квартал, полугодие, девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 марта года, следующего за истекшим налоговым периодом;

- документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему за этот налоговый период по каждому физическому лицу (за исключением случаев, при которых могут быть переданы сведения, составляющие государственную тайну), — не позднее 1 марта года, следующего за истекшим налоговым периодом.

При этом установлено, что документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему за 2021 год и последующие налоговые периоды, представляется в составе Расчета (Приложение № 1 к Расчету «Справка о доходах и суммах налога физического лица», далее — Справка).

Пункт 1 ст. 126.1 НК устанавливает ответственность за представление налоговым агентом налоговому органу документов, предусмотренных НК, содержащих недостоверные сведения, если такое деяние не содержит признаков налогового правонарушения, предусмотренного ст. 126.2 НК, в виде штрафа в размере 500 рублей за каждый представленный документ, содержащий недостоверные сведения.

В письме ФНС от 09.08.2016 № ГД-4-11/14515 разъясняется, что любые заполненные реквизиты Расчета, не соответствующие действительности, можно отнести к недостоверным. Это могут быть любые ошибки, допущенные налоговым агентом при заполнении соответствующих реквизитов (например, в персональных данных налогоплательщика, кодах доходов и вычетов, суммовых показателях и т. д.).

Соответственно, действия налогового агента по представлению в налоговый орган Расчета, в котором ошибочно не отражена информация о доходах двух сотрудников, образуют состав налогового правонарушения, ответственность за которое предусмотрена п. 1 ст. 126.1 НК.

В письме ФНС от 09.08.2016 № ГД-4-11/14515 также отмечается следующее:

«в случае предоставления недостоверной информации, которая не привела к неисчислению и (или) неполному исчислению налога, к неблагоприятным последствиям для бюджета, нарушению прав физических лиц, налоговым органом при рассмотрении дела о взыскании санкции за налоговое правонарушение необходимо учитывать положения п. 1 ст. 112 НК в части применения смягчающих обстоятельств (смотрите также письмо ФНС от 14.07.2021 № БС-4-11/9883@)».

То есть сами по себе факты правильного исчисления, удержания и перечисления НДФЛ в бюджет не освобождают налоговых агентов от ответственности, предусмотренной п. 1 ст. 126.1 НК, но могут способствовать снижению штрафа, установленного данным пунктом (п. 3 ст. 114 НК).

Наряду с этим нужно учитывать, что в соответствии с п. 2 ст. 126.1 НК налоговый агент освобождается от ответственности, предусмотренной данной статьей, в случае, если им самостоятельно выявлены ошибки и представлены налоговому органу уточненные документы до момента, когда налоговый агент узнал об обнаружении налоговым органом недостоверности содержащихся в представленных им документах сведений.

Это означает, что в случае, если организация в рассматриваемой ситуации представит в налоговый орган уточненный Расчет до момента, когда она узнает об обнаружении налоговым органом недостоверности содержащихся в представленном Расчете сведений, она не будет оштрафована на основании п. 1 ст. 126.1 НК.

Что касается ответственности за непредставление в установленный срок в составе Расчета Справок по двум сотрудникам, то ранее, когда Справки не входили в состав Расчета, за такие нарушения налоговые агенты привлекались к ответственности на основании п. 1 ст. 126 НК, в соответствии с которым непредставление в установленный срок налоговым агентом в налоговые органы документов и (или) иных сведений, предусмотренных НК и иными актами законодательства о налогах и сборах, если такое деяние не содержит признаков налоговых правонарушений, предусмотренных ст. 119, 129.4, 129.6, 129.9-129.11 НК, а также пп. 1.1, 1.2 ст. 126 НК, влечет взыскание штрафа в размере 200 рублей за каждый непредставленный документ.

Принимая во внимание, что обязанность по представлению налоговыми агентами в установленный срок Справок выделена в п. 2 ст. 230 НК отдельно от обязанности по представлению Расчетов, полагаем, что и в настоящее время факты непредставления Справок в составе Расчета могут послужить причиной привлечения налогового агента к ответственности на основании п. 1 ст. 126 НК, что грозит организации в данном случае штрафом в размере 400 рублей (200 рублей за каждую справку, представленную с нарушением установленного срока).

Официальных разъяснений и материалов судебной практики по данному вопросу нами не обнаружено.

Самостоятельное представление в составе уточненного Расчета Справок до обнаружения налоговым органом факта соответствующего нарушения не избавит организацию от ответственности, предусмотренной п. 1 ст. 126 НК.

Однако не исключено, что правильное исполнение организацией обязательств по исчислению, удержанию и уплате НДФЛ в бюджет будет способствовать снижению штрафа как смягчающее ответственность обстоятельство.

К сведению

В соответствии с ч. 1 ст. 15.6 КоАП непредставление в установленный законодательством о налогах и сборах срок либо отказ от представления в налоговые органы, таможенные органы оформленных в установленном порядке документов и (или) иных сведений, необходимых для осуществления налогового контроля, а равно представление таких сведений в неполном объеме или в искаженном виде, за исключением случаев, предусмотренных ч. 2 ст. 15.6 КоАП, влечет наложение административного штрафа:

- на граждан в размере от ста до трехсот рублей;

- на должностных лиц — от трехсот до пятисот рублей.

Дата публикации: 24.04.2023 03:26

В 2023 году всем налогоплательщикам, налоговым агентам, плательщикам страховых взносов открыт Единый налоговый счет (ЕНС), который пополняется с помощью Единого налогового платеж (ЕНП) до срока уплаты налогов, страховых взносов. Поступившая сумма денежных средств распределяется между обязательствами налогоплательщика на основании поданных ими уведомлений об исчисленных суммах налогов, авансовых платежей, сборов, страховых взносов.

Уведомления необходимо подавать в случаях, когда срок представления декларации (расчета) позже срока уплаты налога, страховых взносов.

В случае если работодатель (плательщик страховых взносов и налога на доходы физических лиц) ошибся в реквизитах при представлении уведомления, следует направить в налоговый орган новое уведомление с верными реквизитами только в отношении той обязанности (страховых взносов или налога на доходы физических лиц), по которой допущена ошибка:

- Если ошибка допущена в поле «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов», следует представить уведомление с теми же реквизитами КПП, КБК, ОКТМО, отчетного (налогового) периода, месяца (квартала), отчетного года, но с указанием верной суммы исчисленных страховых взносов (налога на доходы физических лиц);

- Если ошибка допущена в иных реквизитах (не суммовая ошибка), необходимо представить уведомление с указанием двух обязанностей:

- повторить ошибочные реквизиты, в поле «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов» проставить значение — «0»,

- указать новую обязанность с верными реквизитами и суммой исчисленных страховых взносов (налога на доходы физических лиц).

Например, если плательщик ошибся в полях «КПП» и «ОКТМО», то представляет уведомление, в котором указывает две обязанности:

- с неверными КПП и ОКТМО указывает в поле «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов» — «0»;

- в обязанности с верными КПП и ОКТМО указывает сумму страховых взносов (налога на доходы физических лиц), подлежащую уплате.

Если налоговый агент неверно указал номер месяца квартала, за который исчислен НДФЛ, также необходимо представить уведомление с отражением:

- неверного месяца и обнуленной суммой по НДФЛ;

- откорректированного (верного) месяца и суммой НДФЛ, подлежащей распределению с ЕНС на налог.

Как исправить ошибки в 6-НДФЛ, чтобы избежать штрафов и проверок налоговых органов? Этот вопрос интересует бухгалтеров в связи с подготовкой расчета по форме 6-НДФЛ. Ошибки могут быть обнаружены в отчете за любой квартал, поскольку разъяснения налоговиков по заполнению расчета поступают довольно часто.

Штрафы за некорректные данные в расчете: как избежать

Начнем с того, что если налоговый агент предоставил расчет с некорректными данными, то, согласно ст. 126.1 НК РФ, на него налагается штраф 500 руб. за 1 документ. Однако если агент успел подать исправленный документ раньше, чем ошибка была обнаружена налоговиками, наказание применено не будет. В связи с этим целесообразно подать уточненный расчет, чтобы избежать не только штрафа, но и вопросов проверяющих.

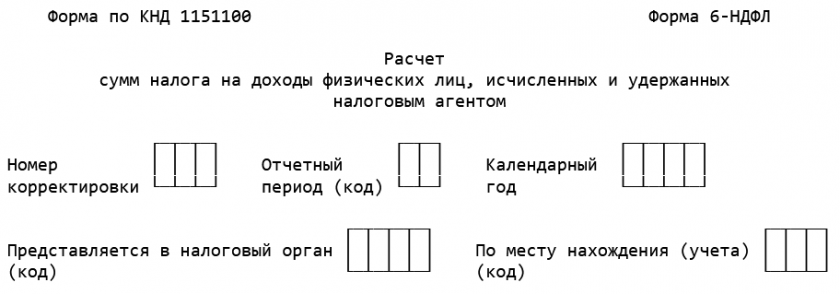

Напомним, что при подаче уточненного расчета в графе «Номер корректировки» указывается 001, если это первый уточняющий расчет, 002 — если второй и т. д. Форма должна быть заполнена полностью, ошибочная информация заменяется на правильную. Разберем основные проблемы заполнения расчета, которые могут повлечь корректировки и подачу уточненки.

Форма 6-НДФЛ была в очередной раз обновлена с отчетности за 1 квартал 2023 года благодаря вступлению в силу Приказа ФНС России от 29.09.2022 № ЕД-7-11/881@. Вы можете скачать бесплатно бланк и образец актуальной формы 6-НДФЛ, кликнув по картинке ниже:

6-НДФЛ с 2023 года

Скачать

Как корректно внести данные в новый бланк? Оформите пробный бесплатный доступ к КонсультантПлюс и получите пошаговый алгоритм внесения данных в формуляр. А если вам нужен образец 6-НДФЛ за 2 квартал (полугодие) 2023 год, переходите по этой ссылке.

Как проверить 6-НДФЛ на наличие ошибок, мы рассказали в этом материале.

Какие могут быть ошибки в 6-НДФЛ?

Ошибка в реквизитах

Во-первых, ошибка может быть в заполнении реквизитов на титульном листе. Например, некорректный ИНН или название организации. В этом случае меняем реквизиты, остальные данные заполняем так же, как в первый раз.

Не выделены строки 110–190 для каждой ставки налога

При заполнении раздела 2 может быть не учтено, что для каждой ставки налога строки 110–190 заполняются отдельно. В уточненном расчете добавляем строки 110–190 для каждой ставки.

Ошибки в отражении зарплаты, выплачиваемой в следующем отчетном периоде

Данные по строкам 140 и 160 не должны быть равны. Особенно актуально это было в прошлые периоды, когда организация выплачивала зарплату в следующем месяце, и НДФЛ удерживала тоже в следующем, но начисляла в текущем. В настоящий момент равенство этих строк также не введено в контрольные соотношения. Налоговые органы давали разъяснения по заполнению строк раздела 2 — их нужно заполнять с начала отчетного периода и до самого его конца, т.е. для отчетности за 1 квартал — с 1 января по 31 марта. А вот в разделе 1 указывают НДФЛ, удержанный в период с 1 января по 22 марта. Налог, который удержали с 23 по 31 марта в расчета за 1 квартал не попадет.

Ошибка в количестве физлиц

Исправлению также подлежит некорректное количество физлиц по строке 120. Один и тот же сотрудник не может учитываться дважды, даже если он был уволен и опять принят в штат.

Ошибка в заполнении строк 021–024

НДФЛ должен быть перечислен не позднее 28-го числа в зависимости от периода осуществления выплаты и ссоответственно периода удержания. Так, например, если выплата производится с 1 января по 22 января, то срок перечисления налога — 28 января — в декларации за 1 квартал это первый срок перечисления, сумма должна попасть в строку 021. Если выплату произвели в период с 23 января по 22 февраля, то сумма должна попасть в строку 022, поскольку срок уплаты налога придется на 28 февраля, что соответствует второму сроку перечисления налога для расчета за 1 квартал 2023 года. Таким образом налоговый агент должен четко отслеживать, когда происходят выплаты и когда налог с них перечисляется в бюджет, чтобы верно заполнить указанные строки расчета.

Как заполнить уточненку, узнайте из этой статьи.

Кроме того, всю актуальную информацию и новости по заполнению расчета ищите в разделе нашего сайта «Расчет 6-НДФЛ».

Итоги

Чтобы избежать ответственности за нарушения, сделанные при составлении отчета, необходимо подать уточненную форму до того, как налоговый орган проверит изначальный документ. Необходимо учитывать все поступающие разъяснения налоговиков, отследить которые можно в новостях нашего сайта.

Главный специалист по налогообложению • Стаж 20 лет

В статье расскажем, как исправить ошибку в декларации 3-НДФЛ в 2023 году для получения налогового вычета или декларирования доходов, если налоговая обнаружила неточность. Нужно ли подавать уточненную декларацию, и существует ли срок исправления ошибки.

Как исправить налоговую декларацию

Если была выявлена ошибка в декларации 3-НДФЛ за 2022 год или более ранние годы, то ее нужно исправить, выполнить новый расчет и направить в инспекцию. В противном случае вам откажут в налоговом вычете, а если вы декларируете доход, выпишут штраф.

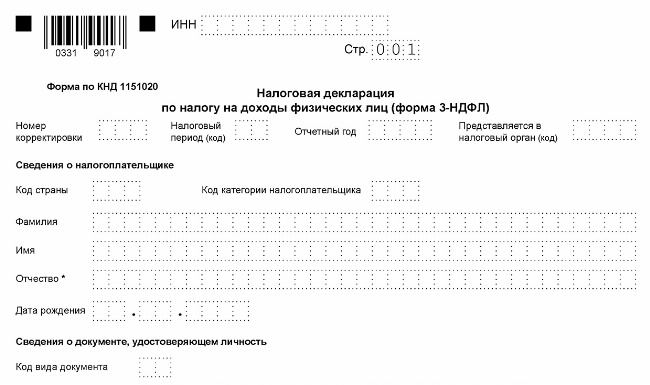

Уточненная или корректирующая декларация — это исправленный документ вместо первичного или того, в котором были выявлены недочеты. Внести изменения в декларацию 3-НДФЛ нельзя, можно лишь составить новый документ (ст. 81 НК РФ).

Если уточненных расчетов несколько, каждому присваивается порядковый номер — чтобы инспектору было понятно, сколько всего документов было представлено.

Первичная может быть только одна. На титульном листе «первички» ставится цифра «0». Если в этом документе обнаруживаются ошибки, сдается корректирующая и проставляется цифра «1».

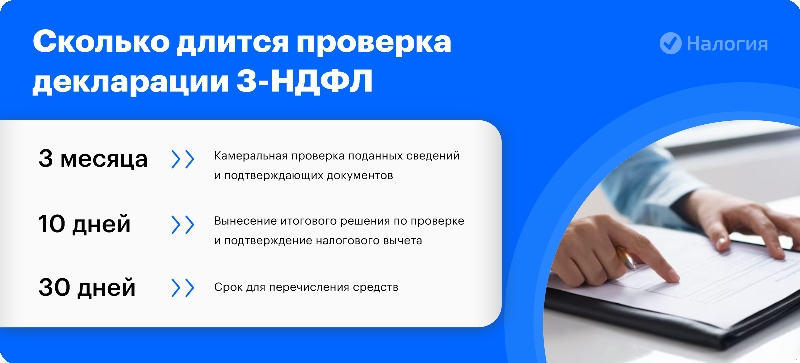

Фото: Сколько длится проверка декларации 3-НДФЛ

Уточненный расчет также бывает ошибочным. Если гражданин неправильно заполнил уточняющую декларацию, предоставляется очередной корректирующий документ — уже с цифрой «2». Любая другая ошибка в налоговой декларации в 2023 году исправляется по аналогии — с изменением порядкового номера корректировки.

Каждая последующая корректирующая форма обнуляет сведения из предыдущей.

Главный специалист по налогообложению

Чтобы не исправлять неточности и не затягивать с получением вычета, обращайтесь к нашим экспертам. Мы проверим документы и в 2-дневный срок заполним 3-НДФЛ с соблюдением всех правил законодательства — корректно и без ошибок.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в

интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ

для налогового вычета и самостоятельно отправит ее в ИФНС

Как передать в ИФНС корректирующие документы

Уточненная налоговая декларация 3-НДФЛ подается в инспекцию также, как и первичка:

|

№ пп |

Способ отправки в ФНС: |

|

1. |

лично посетить ИФНС |

|

2. |

отправить в электронном виде через личный кабинет налогоплательщика на сайте ФНС |

|

3. |

заполнить, распечатать и отправить по почте с описью вложения |

|

4. |

заполнить и отправить с помощью онлайн-сервиса «Налогия» |

Если в декларации 3-НДФЛ допущена ошибка, к исправленной форме можете приложить документы, которые подтверждают или дополняют указанные данные. Если такие бумаги вы уже отправляли в налоговую инспекцию, то повторно их можно не передавать.

Важно! Как только вы отправляете первичную отчетность в ИФНС, начинается 3-месячная камеральная проверка (ст. 88 НК РФ). При выявлении ошибок и подаче корректирующей формы проверка первоначальной прекращается, и начинается новый 3-месячный отсчет — по уточненке.

Когда сдавать уточненку

Как мы уже сказали выше, чтобы исправить декларацию 3-НДФЛ, то есть внести уточнения и убрать ошибочные данные, необходимо создать корректировку.

Пример

Попов заполнил декларацию на вычет и передал ее в ИФНС. Через две недели он вспомнил, что не включил в документ часть расходов. Попов заполнил новую декларацию, присвоил ей номер «1» и отправил ее в ФНС.

От вида ошибок зависит, делать ли исправления и отправлять ли новый документ:

- выявлены нарушения, так как занижена сумма налога к уплате — точно подаете уточненный расчет;

- когда НЕ занизили налог — самостоятельно решаете, подавать вам уточненку или нет.

При исправлении ошибок сделать корректировку следует по той же форме, что действовала в период, за который вы сдаете.

Статус камеральной проверки отражается в личном кабинете на сайте ФНС России.

Если декларация заполнена неверно, и во время проверки инспектор обнаружит ошибки или неточности, то направит вам требование, в котором будет написано, что нужно дальше делать:

- представить пояснения или дополнительные документы;

- внести исправления и сдать уточненку.

Если вы такое требование не получали — значит, ваш отчет заполнен правильно.

Срок исправления отчетности

После получения требования о предоставлении пояснений у вас есть 5 рабочих дней, чтобы направить свои пояснения в налоговую инспекцию.

Если вы получили требование о внесении исправлений, то в ответ необходимо отправить корректирующую 3-НДФЛ и указать на титульном листе номер корректировки (об этом мы говорили выше).

В отдельных случаях вы имеете право не исправлять отчетность, а значит по окончании проверки вам направят специальный акт с вынесенным решением.

Образец заявления

Налоговая декларация по налогу на доходы физических лиц за 2022 год (форма 3-НДФЛ)

Частые вопросы

Отклонили декларацию 3-НДФЛ. Сколько уточняющих можно подать?

+

Столько, сколько потребуется. Но помните, что вернуть налог можно только за последние три года. И если вы подадите первоначальную отчетность вовремя, а уточняющую — по истечение законных сроков, то получить возврат налога не удастся.

Чем грозит ошибка в 3-НДФЛ на вычет, если ошибочно подала декларацию?

+

Все зависит от вида погрешности. Вас могут попросить внести исправления или предоставить дополнительные сведения.

Заявление на соц вычет за 2019 г. подал в начале 2023 г. Получу вычет?

+

В этом случае вам откажут в возврате налога. По закону вы имеете право на социальный вычет по НДФЛ в течение трех лет до момента подачи заявления.

Заключение эксперта

Если налоговая инспекция нашла ошибки, редактировать декларацию 3-НДФЛ в 2023 году не разрешено, следует предоставить исправленный документ. Но самый правильный путь — изначально доверить работу профессионалам и не допускать ошибок. Так вы без задержек получите максимальный налоговый вычет, а при декларировании дохода получите дельный совет для законной оптимизации налогов. Надеемся, что наша статья была для вас полезна.