С помощью ошибки слежения инвестор может оценить, насколько близок биржевой фонд к индексу, за которым он следует. От чего зависит ошибка слежения и зачем ее стоит знать — в обзоре «РБК Инвестиций»

Что такое ошибка слежения

Ошибка слежения (следования, отслеживания, англ. tracking error) — это отклонение дневных доходностей фонда от эталонного индекса-бенчмарка или портфеля

ценных бумаг

, на который ориентирован фонд. Ошибка слежения рассчитывается по дневным доходностям и приводится в качестве показателя как среднегодовое значение.

Среднестатистический инвестор сталкивается с понятием «ошибка слежения» при принятии решения о покупке паев биржевого фонда (ETF) — по сути, она отражает, насколько точно фонд отслеживает индекс. Чем меньше ошибка слежения, тем лучше — инвестор может рассчитывать, что доходность фонда наиболее приближена к отслеживаемому индексу, а значит, в момент покупки и продажи пая

ETF

он получит ту же доходность, что и эталонный индекс за минусом комиссий.

Цель оценки, то есть расчета ошибки слежения, — это анализ качества следования индексу, рассказали эксперты «ВТБ Мои

Инвестиции

». Допустимым считается показатель отклонения фонда от динамики индекса на уровне 0,5% и ниже.

Директор департамента управления активами УК «Ингосстрах-Инвестиции» Артем Майоров назвал три ключевых фактора, оказывающих влияние на ошибку слежения:

- комиссия управляющей компании;

- комиссия инфраструктуры;

- качество исполнения заявок в фонде (execution).

По его словам, все три фактора по российским фондам значительно уступают иностранной инфраструктуре. «Первые два фактора — это производная от размера фонда. По сути, управляющему не важно — управлять портфелем на ₽100 млн или на ₽100 млрд, он совершает практически одинаковый набор действий, ориентируясь лишь на ликвидность. И здесь включается в том числе третий фактор. Качество исполнения сделок напрямую зависит от ликвидности рынка. Например, на американском рынке акций «проскальзываний» практически нет.

Ликвидность

огромная и позволяет оперировать многомиллиардными активами без существенного давления на цену. На российском же рынке облигаций порой даже сложно совершить операцию в ОФЗ на ₽100 млн, не подвинув своими действиями рыночную котировку», — объяснил Артем Майоров.

Низкая ликвидность бумаги часто сопровождается большой разницей между ее ценами покупки и продажи, то есть спредом. Соответственно, когда фонд пересматривает состав своего портфеля, он вынужден покупать или продавать активы по ценам, значительно отличающимся от рыночных.

Как работает ошибка слежения для российского инвестора

В России наиболее близким аналогом ETF считается биржевой паевой инвестиционный фонд (БПИФ), однако ни законодательно, ни регуляторно управляющие компании не обязаны ни следовать за заявленным индексом, ни публиковать ошибку слежения. В то время как у иностранных ETF есть требование по максимально точному отслеживанию индекса-ориентира — как правило, не более 0,1% в день, большее отклонение повлечет расследование регулятора той страны, в чьей юрисдикции работает провайдер фонда.

«В явном виде управляющие из России не заинтересованы показывать ошибку следования, так как она может превышать 1% и, например, для фондов облигаций (где традиционно невысокая доходность. — Прим. «РБК Инвестиций»), это уже не очень интересно клиенту», — говорит директор департамента управления активами УК «Ингосстрах-Инвестиции» Артем Майоров.

Но способы узнать ошибку слежения у российских инвесторов есть — это можно сделать через разного рода агрегаторы, например rusetfs.com, которые позволяют сравнивать полную доходность фонда и отслеживаемого индекса, и с помощью этих данных посчитать ошибку.

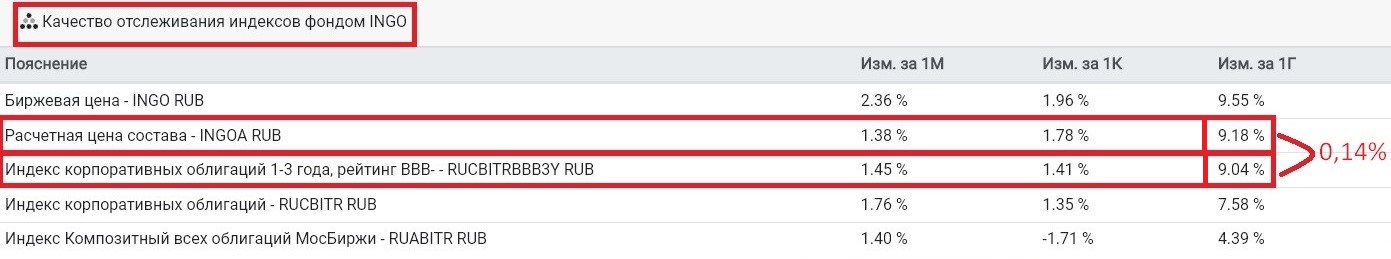

Пример самостоятельной оценки ошибки слежения для фонда «Ингосстрах — корпоративные облигации» (INGO) с помощью данных с сайта rusetf.com

(Фото: скриншот с сайта rusetf.com)

Для самостоятельного расчета ошибки следования необходимо соотнести доходность, которую дал за выбранный период БПИФ, с доходностью индекса за тот же период. Разница в данных доходностях и есть ошибка следования, рассказали эксперты «ВТБ Мои Инвестиции».

Российский инвестор может использовать готовые данные по ошибке слежения, которые публикуют фонды ETF. Например, по большинству фондов FinEx по-прежнему рассчитываются ошибки слежения, так как расчет стоимости их чистых активов продолжается, несмотря на то что по ним нет торгов на Московской бирже.

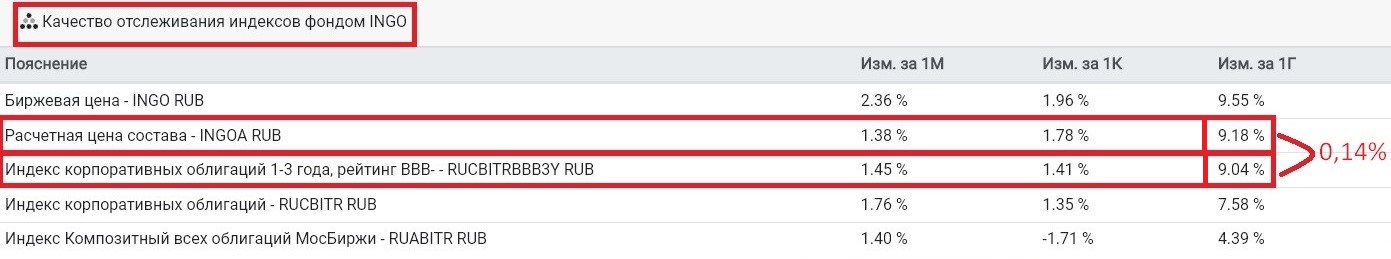

Фонды Finex на рынок США (FXUS), IT-рынок США (FXIT) и на золото (FXGD) демонстрируют ошибки слежения на уровне 0,06–0,08%, согласно данным по итогам трех кварталов 2022 года, которые проанализировал «ИТФ Консалтинг».

Сравнительный анализ ошибок слежения российских БПИФ и FinEx ETF

(Фото: «ИТФ Консалтинг»)

«Cредние ошибки слежения в российских БПИФ на те же активы колеблются от 4,8% до 17,58% годовых», — рассказал директор по аналитике и исследованиям «ИТФ Консалтинг» Данил Логинов. Он добавил, что для сравнительного анализа были рассчитаны ошибки слежения для БПИФ, которые торгуются на Московской бирже более одного года.

Ошибка слежения

1 / 2

Что такое ошибка слежения?

Болезненная фиксация инвестора на состоянии своего счета

Неверно. Ошибка слежения — это отставание доходности биржевого фонда от доходности индекса

Отставание доходности биржевого фонда от доходности индекса

Верно!

Покупка в портфель биржевого фонда активов, которые не соответствуют индексу

Неверно. Ошибка слежения — это отставание доходности биржевого фонда от доходности индекса

2 / 2

Если ошибка слежения низкая, то это значит:

Управляющая компания качественно проводит ребалансировку активов фонда в соответствии с бенчмарком

Верно, но ответ неполный. Правильный ответ — все пять перечисленных вариантов снижают ошибку слежения

У фонда невысокая комиссия

Верно, но ответ неполный. Правильный ответ — все пять перечисленных вариантов снижают ошибку слежения

Управляющий платит невысокие инфраструктурные комиссии

Верно, но ответ неполный. Правильный ответ — все пять перечисленных вариантов снижают ошибку слежения

Активы, входящие в фонд, достаточно ликвидны

Верно, но ответ неполный. Правильный ответ — все пять перечисленных вариантов снижают ошибку слежения

Ребалансировка проводится на неволатильном рынке

Верно, но ответ неполный. Правильный ответ — все пять перечисленных вариантов снижают ошибку слежения

Все варианты верны

Верно! Все пять перечисленных вариантов снижают ошибку слежения

Попробуйте еще раз

Попробуйте еще раз

Вы на полпути!

Ваших знаний пока не хватает, чтобы пройти тест успешно.

Вы восхитительны!

Поздравляем! Вы ответили правильно на вопросы.

Другие разборы банковских тестов для неквалифицированных инвесторов:

- Маржинальная торговля

- Опционы и фьючерсы

- Договоры РЕПО

- Структурные продукты

- Кредитный рейтинг, ликвидность и налоги

- Кредитный рейтинг облигаций

- Иностранные акции

- ПИФы и ETF

- Ликвидность акций

- Индексный биржевой фонд

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Любой индексный фонд должен четко следовать за своим индексом. Чем выше точность слежения, тем лучше фонд справляется со своей главной задачей. Владелец качественных индексных инструментов может быть уверен, что на любом горизонте инвестирования в своем портфеле он получит точное отражение рыночных (индексных) бенчмарков. Оценить качество работы фонда как раз и позволяет «ошибка слежения», или Tracking Error. Рассказываем, что обозначает этот показатель и как он рассчитывается.

Зачем нужно смотреть на ошибку слежения

Ошибка слежения (tracking error)— это приведенное к годовым значение отклонений дневных доходностей ETF от индекса-бенчмарка. По сути, ошибка слежения отражает, насколько точно фонд ежедневно отслеживает индекс и как быстро и эффективно происходит перебалансировка портфеля ETF при изменении состава индекса. Другими словами, ошибка слежения — это мера того, насколько надпись на упаковке (название ETF) соответствует ее содержанию (наполнению).

Чем меньше ошибка слежения, тем более полно ETF отображает динамику индекса, а значит, и доходность фонда будет максимально приближена к индексу. Важно помнить, что ETF — это инструмент доступа к рынку акций, облигаций или товаров, и он не должен обыгрывать индекс или демонстрировать лучшие, чем у индекса, характеристики «риск — доходность». Но он должен обеспечивать доход, близкий к бенчмарку.

Высокая ошибка слежения фактически указывает на риск недополучения инвестором дохода из-за низкого качества управления фондом.

Как рассчитывается ошибка слежения

На странице каждого фонда FinEx ETF публикуется информация по ошибке слежения. Давайте посмотрим, как же рассчитывается этот показатель, если вы хотите повторить вычисления самостоятельно или просто желаете увидеть все изнутри.

1. Выгружаем дневную, то есть за каждый торговый день, динамику стоимости чистых активов фонда на 1 акцию (СЧА) и цены отслеживаемого индекса за рассматриваемый период (всё в одной валюте — в базовой валюте фонда).

Для самостоятельного расчета ошибки слежения необходимо иметь данные по динамике стоимости чистых активов на одну акцию фонда и динамике индекса за максимально возможный период (с момента создания фонда). СЧА на одну акцию каждого FinEx ETF обновляется ежедневно на продуктовых страницах, ее можно выгрузить в формате Excel за любой период.

С выгрузкой «индексных» данных, к сожалению, всё сложнее. Дело в том, что многие индекс-провайдеры публикуют динамику своих индексов только в Bloomberg или Reuters, доступа к которым у большинства розничных инвесторов нет. У FinEx ETF такой доступ есть, но размещать эти данные мы, к сожалению, не можем — это нарушение авторских прав.

2. Считаем дневные доходности за каждый торговый день по СЧА фонда и по отслеживаемому индексу.

Следующий шаг — расчет дневных доходностей фонда и индекса по выгруженным данным. Для этого используется стандартная формула прироста:

доходность за день = (значение СЧА на сегодняшний день) / (значение СЧА на вчерашний день) — 1

3. Считаем разницу дневной доходности фонда и индекса.

Разницу дневной доходности СЧА фонда и цен индекса (или Daily Return Difference) посчитать просто: нужно из дневной доходности фонда вычесть дневную доходность индекса. У нас должен получиться ряд данных на каждый торговый день.

4. Проверяем получившиеся разницы на наличие «выбросов».

В процессе анализа могут возникнуть отклонения, которые не связаны с качеством отслеживания. К примеру, если СЧА фонда не обновлялся несколько дней (такое может происходить, если торги по фонду не велись из-за локальных праздников), а значения по индексу рассчитывались. Чтобы эти «выбросы» не привели к искусственному завышению ошибки слежения, необходимо удалить лишние строки.

5. Считаем ошибку слежения с помощью формулы

Чтобы рассчитать финальный показатель, нам достаточно простой статистической функции Excel. Используем функцию поиска стандартного отклонения выборки СТАНДОТКЛОН.В (в нашем случае «выборка» — это ряд данных с разницей дневных доходностей) и приведем получившееся значение к годовым терминам. Для этого его нужно умножить на корень из количества торговых дней — 252. Так мы получим заветный показатель.

Можно ли рассчитать показатель быстрее

В примере выше мы использовали самый точный метод расчета ошибки слежения — на основе дневных данных. Именно таким способом рассчитываются ошибки слежения всех FinEx ETF. Эти данные можно найти на странице каждого ETF.

Однако на практике инвестор может использовать и более грубый способ расчета с помощью годовых данных.

Предположим, что существует ETF, который отслеживает определенный индекс. Результаты работы фонда и индекса за последние 5 лет можно определить всего лишь по десяти точечным данным СЧА и индекса. При этом методика расчета остается абсолютно идентичной, за исключением последнего шага — полученный показатель не нужно приводить к годовым значениям, так как за основу уже взяты годовые данные.

Примечание: данные приведены в качестве примера и не относятся к конкретному фонду

Посмотреть файл Excel со всеми расчетами и формулами из статьи можно по ссылке.

Понравился текст? Вот короткая инструкция, как получать еще больше полезных материалов:

- Чтобы не пропустить новые статьи, подписывайтесь на нашу рассылку.

- Если вы только решили стать инвестором, то читайте наш гайд «С чего начать», где вы найдете ответы на все вопросы, и подписывайтесь на лайфхаки для новичков на канале в телеграме.

- Смотрите обучающие ролики на нашем YouTube-канале.

- А чтобы еще лучше разбираться в инвестициях, подписывайтесь на наш аналитический канал.

Содержание статьи

Показать

Скрыть

Разбираемся, что значит данный показатель, как он рассчитывается и почему его важно знать.

Что такое биржевые и ETF-фонды

ETF (exchange-traded fund) дословно переводится как торгуемый на бирже фонд. Это фонд, паи (акции) которого обращаются на бирже. ETF может повторять структуру какого-либо индекса, например индекса S&P 500, а может быть собран из акций или облигаций компаний из конкретного сектора экономики, например, технологического или энергетического.

Суть инструмента в том, чтобы сделать доступными инвестиции розничным инвесторам, которым не по карману покупать много различных акций или облигаций по отдельности. Покупая пай ETF-фонда, который состоит из десятков ценных бумаг, инвестор тоже приобретает их, но опосредованно.

Подобрать ПИФы

Аналогом ETF-фондов в России выступают биржевые паевые инвестиционные фонды (БПИФы). ETF и БПИФы могут включать самые разные активы, имеют высокую диверсификацию, низкую цену входа и существенно меньшую комиссию, чем другие виды паевых фондов. Чтобы их купить или продать, не нужно обращаться в управляющую компанию, сделку можно совершить самостоятельно, этим ETF и БПИФы схожи с акциями. Принципиальная разница между ETF и БПИФами лежит в юридической плоскости: ETF регистрируются за рубежом (США, Европа, Ирландия), БПИФы — в России.

Что такое ошибка слежения и зачем на нее смотреть

Суть ETF и БПИФов предполагает, что они должны максимально точно повторять динамику выбранного индекса или динамику собранной корзины ценных бумаг (базового актива).

Возьмем БПИФ «Тинькофф — Вечный портфель RUB». Фонд инвестирует в акции, долгосрочные и краткосрочные облигации, а также физическое золото в равных долях по 25%. Изменение стоимости пая всего фонда будет в большей или меньшей степени следовать за теми инструментами, доля которых наиболее велика в его структуре.

Однако именно из-за того, как сформирован фонд и доля каких инструментов в нем выше, а также какие комиссии предусмотрены, может возникнуть ошибка слежения (tracking error).

Ошибка слежения или ошибка отслеживания — это показатель отклонения дневных доходностей фонда от индекса или корзины ценных бумаг в пересчете на год. Простыми словами это разница между доходностью фонда и базового актива с учетом статистической погрешности. Она исчисляется в процентах. Ошибка слежения в инвестициях демонстрирует, насколько точно фонд повторяет динамику выбранного инструмента.

Низкая ошибка слежения показывает, что ETF или БПИФ максимально точно повторяет динамику индекса или корзину ценных бумаг, а значит, и доходность будет схожей. Высокая ошибка слежения, напротив, говорит о том, что фонд не в полной мере следует за изменением стоимости базового актива и, скорее всего, управляется малоэффективно.

Факторы, которые могут повлиять на ошибку отслеживания

В первую очередь на ошибку слежения влияет комиссия управляющей компании (УК) фонда за свои услуги. Чем выше комиссия УК, тем сильнее негативное влияние на результаты фонда, а следовательно, на размер ошибки слежения.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Также ее формируют расходы на ребалансировку фонда (покупку и продажу ценных бумаг), скорость ребалансировки, состав фонда и доля входящих в него инструментов. Таким образом складывается отставание стоимости фонда от индекса или корзины ценных бумаг.

Тем не менее грамотное управление фондом может преодолеть негативное влияние данных факторов.

Как рассчитывается ошибка слежения: пример

Некоторые управляющие фондов указывают размер ошибки слежения. Они сначала рассчитывают стоимость чистых активов (СЧА) на одну акцию фонда, считают дневную доходность фонда по СЧА, затем сравнивают с дневной доходностью индекса (базового актива) и пересчитывают в годовом выражении.

Для розничного инвестора есть более простой, хотя и грубый, способ расчета ошибки слежения. Тем не менее чаще всего он будет совпадать с более точными вычислениями.

Для расчета нужно будет воспользоваться программой excel.

Представим, что есть некоторый БПИФ, который следует за индексом биржи, в который входит топ-15 самых ликвидных акций на рынке — «голубых фишек». В идеале фонд будет суммарно повторять динамику этих акций по отдельности, но могут быть некоторые отклонения.

Возьмем доходности фонда и индекса.

Сравним годовую доходность фонда и индекса (вычитаем из доходности индекса доходность фонда).

Затем в excel для полученной разницы применяем формулу СТАНДОТКЛОН (показывает стандартное отклонение выборки, то есть в нашем случае ошибку слежения).

|

Период |

Годовая доходность фонда |

Годовая доходность индекса |

Разница |

Ошибка слежения |

|

2018 г. |

40,32 |

40,57 |

0,25 |

0,362433902 |

|

2019 г. |

13,88 |

14,09 |

0,21 |

|

|

2020 г. |

13,6 |

13,72 |

0,12 |

|

|

2021 г. |

25,92 |

26,83 |

0,91 |

Ошибка слежения по данному фонду в среднем составила 0,36%. Чем больше будет представлено данных, тем точнее будет показатель ошибки слежения.

Важно! Имейте в виду, что некоторые фонды показывают доходность с учетом комиссии, другие — без учета комиссии. Этот показатель также будет влиять в дальнейшем на разницу доходностей и, следовательно, ошибку слежения.

С помощью сервиса Банки.ру вы можете глубже изучить тему инвестиций, почитать актуальную аналитику, выбрать подходящего брокера, а также купить интересующие вас акции, облигации, ПИФы или подобрать криптовалюту.

Вас также может заинтересовать:

Что такое биржевой стакан и как его анализировать

Как узнать, хорошо ли выполняет свою работу выбранные вами ETF фонд?

Некоторые могут обратиться к показателям прошлого года, но производительность – это не ответ: рынки растут и падают независимо от того, насколько хорошо ETF выполняет свою работу.

Самый простой ответ – «ошибка слежения».

Подавляющее большинство ETF нацелены на отслеживание индекса – это означает, что ETF пытаются обеспечить такую же доходность, как и конкретный индекс. А разница в отслеживании – это несоответствие между эффективностью ETF и индексом, за которым он следует.

Это показатель для инвесторов, позволяющий оценить, получают ли они то, за что платят. Это одна из самых важных статистических данных по ETF, которую следует учитывать.

Разница в отслеживании редко бывает нулевой: ETF обычно довольно точно следует за своим индексом.

Это потому, что ряд факторов мешает ETF идеально имитировать свой индекс. Однако доходность ETF не всегда соответствует их индексу. Ошибка слежения может быть маленькой или большой, положительной или отрицательной.

Ошибка отслеживания – это связанный, но отдельный показатель. Ошибка отслеживания связана с изменчивостью, а не с производительностью. Ошибка отслеживания – это среднегодовое стандартное отклонение разницы дневной доходности между общей доходностью фонда и общей доходностью его базового индекса.

С точки зрения непрофессионала, ошибка отслеживания в основном связана с отличием разницы в доходности фонда и самого индекса.

Итак, какие факторы влияют на то, насколько хорошо фонд отслеживает свой индекс?

Общий коэффициент расходов или комиссия фонда.

Коэффициент общих расходов (комиссия фонда) ETF – единственный лучший индикатор будущей разницы в отслеживании. Если ETF взимает 1 процент за отслеживание индекса, то при прочих равных, доходность ETF должна отставать от доходности индекса ровно на 1 процент. Вот почему комиссия так важна, и эмитенты ETF постоянно соревнуются, чтобы предложить самую низкую комиссию.

Хотя комиссия является лучшим индикатором будущей разницы в отслеживании, все остальное не равно – в игру вступают другие факторы.

Затраты на транзакцию и перебалансировку.

Когда индекс изменяет баланс своих составляющих, добавляет новую компанию или удаляет, ETF отслеживающие индекс, должны скорректировать свои активы, чтобы отразить текущее состояние индекса.

ETF должен покупать и продавать свои базовые ценные бумаги и нести связанные с этим торговые издержки. Эти расходы должны быть оплачены за счет активов фонда, что, следовательно, увеличивает разницу в отслеживании.

ETF, которые отслеживают индексы со многими ценными бумагами, неликвидными ценными бумагами или которые часто ребалансируются по дизайну (например, равновзвешенный индекс), будут нести большие транзакционные издержки и затраты на ребалансировку, что увеличит разницу в отслеживании.

Регулярный отбор.

Иногда держать каждую компанию в индексе непрактично или невозможно. Некоторые индексы (особенно индексы облигаций) содержат тысячи ценных бумаг, некоторые из которых может быть трудно приобрести по справедливой цене. Вместо того, чтобы нести транзакционные издержки и затраты на перебалансировку, связанные с покупкой и продажей каждой ценной бумаги в своем индексе, некоторые ETF предпочитают проводить репрезентативную выборку.

В индексах с тысячами ценных бумаг самые маленькие ценные бумаги имеют крошечный вес и незначительно влияют на результаты. Чтобы сэкономить на расходах, менеджеры ETF могут отказаться от некоторых из этих небольших ценных бумаг.

Денежное перераспределение.

Некоторые ETF получают дивиденды от своих базовых ценных бумаг и распределяют их среди держателей ETF. Однако ETF не распределяют эти дивиденды в режиме реального времени (как предполагают бумажные портфели, поддерживаемые поставщиками индексов), они делают это периодически.

У ETF будет «денежное перераспределение» в период между получением ETF дивидендов и их распределением между акционерами. Инвестиционные менеджеры могут выбрать временное реинвестирование этих дивидендов, но такое реинвестирование также связано с расходами. Удерживая часть своего портфеля наличными или участвуя в сделках по реинвестированию, ETF будет иметь несколько иную доходность, чем полностью инвестированный индекс, что вызывает разницу в отслеживании.

Сроки.

Когда индекс восстанавливает баланс или восстанавливает свои компоненты, изменения происходят мгновенно. Напротив, ETF, отслеживающий индекс, должен выйти и совершить транзакцию, чтобы перестроиться с индексом. В течение времени, необходимого для покупки и продажи необходимых ценных бумаг, цены движутся и создают разницу между индексом и ETF.

Кредитование ценными бумагами.

Некоторые ETF ссужают ценные бумаги в своем портфеле платежеспособным заемщикам (часто производящие шорт). Это создает дополнительный доход для ETF сверх того, что покрывается индексом. Короче говоря, доход от кредитования ценными бумагами может помочь снизить затраты на ETF и улучшить разницу в отслеживании.

Сумма дохода от кредитования ценными бумагами зависит от преобладающих ставок по кредитам на рынке капитала по этим конкретным ценным бумагам. Ценные бумаги, по которым большие шорт позиции, обычно требуют более высоких премий и могут приносить значительный доход от займов ценных бумаг, тогда как другие могут быть относительно незначительными.

Итог.

В конце концов, многие закулисные факторы влияют на то, насколько хорошо ETF отражает доходность своего базового индекса. Ошибка слежения является наиболее лучшим инструментом для оценки того, как все эти факторы взаимодействуют и, в конечном счете, насколько хорошо ETF выполняет свои обещания.

Ищите низкие или даже положительные различия в отслеживании, которые относительно стабильны с течением времени.

Содержание статьи

Показать

Скрыть

Разбираемся, что значит данный показатель, как он рассчитывается и почему его важно знать.

Что такое биржевые и ETF-фонды

ETF (exchange-traded fund) дословно переводится как торгуемый на бирже фонд. Это фонд, паи (акции) которого обращаются на бирже. ETF может повторять структуру какого-либо индекса, например индекса S&P 500, а может быть собран из акций или облигаций компаний из конкретного сектора экономики, например, технологического или энергетического.

Суть инструмента в том, чтобы сделать доступными инвестиции розничным инвесторам, которым не по карману покупать много различных акций или облигаций по отдельности. Покупая пай ETF-фонда, который состоит из десятков ценных бумаг, инвестор тоже приобретает их, но опосредованно.

Подобрать ПИФы

Аналогом ETF-фондов в России выступают биржевые паевые инвестиционные фонды (БПИФы). ETF и БПИФы могут включать самые разные активы, имеют высокую диверсификацию, низкую цену входа и существенно меньшую комиссию, чем другие виды паевых фондов. Чтобы их купить или продать, не нужно обращаться в управляющую компанию, сделку можно совершить самостоятельно, этим ETF и БПИФы схожи с акциями. Принципиальная разница между ETF и БПИФами лежит в юридической плоскости: ETF регистрируются за рубежом (США, Европа, Ирландия), БПИФы — в России.

Что такое ошибка слежения и зачем на нее смотреть

Суть ETF и БПИФов предполагает, что они должны максимально точно повторять динамику выбранного индекса или динамику собранной корзины ценных бумаг (базового актива).

Возьмем БПИФ «Тинькофф — Вечный портфель RUB». Фонд инвестирует в акции, долгосрочные и краткосрочные облигации, а также физическое золото в равных долях по 25%. Изменение стоимости пая всего фонда будет в большей или меньшей степени следовать за теми инструментами, доля которых наиболее велика в его структуре.

Однако именно из-за того, как сформирован фонд и доля каких инструментов в нем выше, а также какие комиссии предусмотрены, может возникнуть ошибка слежения (tracking error).

Ошибка слежения или ошибка отслеживания — это показатель отклонения дневных доходностей фонда от индекса или корзины ценных бумаг в пересчете на год. Простыми словами это разница между доходностью фонда и базового актива с учетом статистической погрешности. Она исчисляется в процентах. Ошибка слежения в инвестициях демонстрирует, насколько точно фонд повторяет динамику выбранного инструмента.

Низкая ошибка слежения показывает, что ETF или БПИФ максимально точно повторяет динамику индекса или корзину ценных бумаг, а значит, и доходность будет схожей. Высокая ошибка слежения, напротив, говорит о том, что фонд не в полной мере следует за изменением стоимости базового актива и, скорее всего, управляется малоэффективно.

Факторы, которые могут повлиять на ошибку отслеживания

В первую очередь на ошибку слежения влияет комиссия управляющей компании (УК) фонда за свои услуги. Чем выше комиссия УК, тем сильнее негативное влияние на результаты фонда, а следовательно, на размер ошибки слежения.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Также ее формируют расходы на ребалансировку фонда (покупку и продажу ценных бумаг), скорость ребалансировки, состав фонда и доля входящих в него инструментов. Таким образом складывается отставание стоимости фонда от индекса или корзины ценных бумаг.

Тем не менее грамотное управление фондом может преодолеть негативное влияние данных факторов.

Как рассчитывается ошибка слежения: пример

Некоторые управляющие фондов указывают размер ошибки слежения. Они сначала рассчитывают стоимость чистых активов (СЧА) на одну акцию фонда, считают дневную доходность фонда по СЧА, затем сравнивают с дневной доходностью индекса (базового актива) и пересчитывают в годовом выражении.

Для розничного инвестора есть более простой, хотя и грубый, способ расчета ошибки слежения. Тем не менее чаще всего он будет совпадать с более точными вычислениями.

Для расчета нужно будет воспользоваться программой excel.

Представим, что есть некоторый БПИФ, который следует за индексом биржи, в который входит топ-15 самых ликвидных акций на рынке — «голубых фишек». В идеале фонд будет суммарно повторять динамику этих акций по отдельности, но могут быть некоторые отклонения.

Возьмем доходности фонда и индекса.

Сравним годовую доходность фонда и индекса (вычитаем из доходности индекса доходность фонда).

Затем в excel для полученной разницы применяем формулу СТАНДОТКЛОН (показывает стандартное отклонение выборки, то есть в нашем случае ошибку слежения).

|

Период |

Годовая доходность фонда |

Годовая доходность индекса |

Разница |

Ошибка слежения |

|

2018 г. |

40,32 |

40,57 |

0,25 |

0,362433902 |

|

2019 г. |

13,88 |

14,09 |

0,21 |

|

|

2020 г. |

13,6 |

13,72 |

0,12 |

|

|

2021 г. |

25,92 |

26,83 |

0,91 |

Ошибка слежения по данному фонду в среднем составила 0,36%. Чем больше будет представлено данных, тем точнее будет показатель ошибки слежения.

Важно! Имейте в виду, что некоторые фонды показывают доходность с учетом комиссии, другие — без учета комиссии. Этот показатель также будет влиять в дальнейшем на разницу доходностей и, следовательно, ошибку слежения.

С помощью сервиса Банки.ру вы можете глубже изучить тему инвестиций, почитать актуальную аналитику, выбрать подходящего брокера, а также купить интересующие вас акции, облигации, ПИФы или подобрать криптовалюту.

Вас также может заинтересовать:

Что такое биржевой стакан и как его анализировать

Как узнать, хорошо ли выполняет свою работу выбранные вами ETF фонд?

Некоторые могут обратиться к показателям прошлого года, но производительность – это не ответ: рынки растут и падают независимо от того, насколько хорошо ETF выполняет свою работу.

Самый простой ответ – «ошибка слежения».

Подавляющее большинство ETF нацелены на отслеживание индекса – это означает, что ETF пытаются обеспечить такую же доходность, как и конкретный индекс. А разница в отслеживании – это несоответствие между эффективностью ETF и индексом, за которым он следует.

Это показатель для инвесторов, позволяющий оценить, получают ли они то, за что платят. Это одна из самых важных статистических данных по ETF, которую следует учитывать.

Разница в отслеживании редко бывает нулевой: ETF обычно довольно точно следует за своим индексом.

Это потому, что ряд факторов мешает ETF идеально имитировать свой индекс. Однако доходность ETF не всегда соответствует их индексу. Ошибка слежения может быть маленькой или большой, положительной или отрицательной.

Ошибка отслеживания – это связанный, но отдельный показатель. Ошибка отслеживания связана с изменчивостью, а не с производительностью. Ошибка отслеживания – это среднегодовое стандартное отклонение разницы дневной доходности между общей доходностью фонда и общей доходностью его базового индекса.

С точки зрения непрофессионала, ошибка отслеживания в основном связана с отличием разницы в доходности фонда и самого индекса.

Итак, какие факторы влияют на то, насколько хорошо фонд отслеживает свой индекс?

Общий коэффициент расходов или комиссия фонда.

Коэффициент общих расходов (комиссия фонда) ETF – единственный лучший индикатор будущей разницы в отслеживании. Если ETF взимает 1 процент за отслеживание индекса, то при прочих равных, доходность ETF должна отставать от доходности индекса ровно на 1 процент. Вот почему комиссия так важна, и эмитенты ETF постоянно соревнуются, чтобы предложить самую низкую комиссию.

Хотя комиссия является лучшим индикатором будущей разницы в отслеживании, все остальное не равно – в игру вступают другие факторы.

Затраты на транзакцию и перебалансировку.

Когда индекс изменяет баланс своих составляющих, добавляет новую компанию или удаляет, ETF отслеживающие индекс, должны скорректировать свои активы, чтобы отразить текущее состояние индекса.

ETF должен покупать и продавать свои базовые ценные бумаги и нести связанные с этим торговые издержки. Эти расходы должны быть оплачены за счет активов фонда, что, следовательно, увеличивает разницу в отслеживании.

ETF, которые отслеживают индексы со многими ценными бумагами, неликвидными ценными бумагами или которые часто ребалансируются по дизайну (например, равновзвешенный индекс), будут нести большие транзакционные издержки и затраты на ребалансировку, что увеличит разницу в отслеживании.

Регулярный отбор.

Иногда держать каждую компанию в индексе непрактично или невозможно. Некоторые индексы (особенно индексы облигаций) содержат тысячи ценных бумаг, некоторые из которых может быть трудно приобрести по справедливой цене. Вместо того, чтобы нести транзакционные издержки и затраты на перебалансировку, связанные с покупкой и продажей каждой ценной бумаги в своем индексе, некоторые ETF предпочитают проводить репрезентативную выборку.

В индексах с тысячами ценных бумаг самые маленькие ценные бумаги имеют крошечный вес и незначительно влияют на результаты. Чтобы сэкономить на расходах, менеджеры ETF могут отказаться от некоторых из этих небольших ценных бумаг.

Денежное перераспределение.

Некоторые ETF получают дивиденды от своих базовых ценных бумаг и распределяют их среди держателей ETF. Однако ETF не распределяют эти дивиденды в режиме реального времени (как предполагают бумажные портфели, поддерживаемые поставщиками индексов), они делают это периодически.

У ETF будет «денежное перераспределение» в период между получением ETF дивидендов и их распределением между акционерами. Инвестиционные менеджеры могут выбрать временное реинвестирование этих дивидендов, но такое реинвестирование также связано с расходами. Удерживая часть своего портфеля наличными или участвуя в сделках по реинвестированию, ETF будет иметь несколько иную доходность, чем полностью инвестированный индекс, что вызывает разницу в отслеживании.

Сроки.

Когда индекс восстанавливает баланс или восстанавливает свои компоненты, изменения происходят мгновенно. Напротив, ETF, отслеживающий индекс, должен выйти и совершить транзакцию, чтобы перестроиться с индексом. В течение времени, необходимого для покупки и продажи необходимых ценных бумаг, цены движутся и создают разницу между индексом и ETF.

Кредитование ценными бумагами.

Некоторые ETF ссужают ценные бумаги в своем портфеле платежеспособным заемщикам (часто производящие шорт). Это создает дополнительный доход для ETF сверх того, что покрывается индексом. Короче говоря, доход от кредитования ценными бумагами может помочь снизить затраты на ETF и улучшить разницу в отслеживании.

Сумма дохода от кредитования ценными бумагами зависит от преобладающих ставок по кредитам на рынке капитала по этим конкретным ценным бумагам. Ценные бумаги, по которым большие шорт позиции, обычно требуют более высоких премий и могут приносить значительный доход от займов ценных бумаг, тогда как другие могут быть относительно незначительными.

Итог.

В конце концов, многие закулисные факторы влияют на то, насколько хорошо ETF отражает доходность своего базового индекса. Ошибка слежения является наиболее лучшим инструментом для оценки того, как все эти факторы взаимодействуют и, в конечном счете, насколько хорошо ETF выполняет свои обещания.

Ищите низкие или даже положительные различия в отслеживании, которые относительно стабильны с течением времени.

С помощью ошибки слежения инвестор может оценить, насколько близок биржевой фонд к индексу, за которым он следует. От чего зависит ошибка слежения и зачем ее стоит знать — в обзоре «РБК Инвестиций»

Что такое ошибка слежения

Ошибка слежения (следования, отслеживания, англ. tracking error) — это отклонение дневных доходностей фонда от эталонного индекса-бенчмарка или портфеля

ценных бумаг

, на который ориентирован фонд. Ошибка слежения рассчитывается по дневным доходностям и приводится в качестве показателя как среднегодовое значение.

Среднестатистический инвестор сталкивается с понятием «ошибка слежения» при принятии решения о покупке паев биржевого фонда (ETF) — по сути, она отражает, насколько точно фонд отслеживает индекс. Чем меньше ошибка слежения, тем лучше — инвестор может рассчитывать, что доходность фонда наиболее приближена к отслеживаемому индексу, а значит, в момент покупки и продажи пая

ETF

он получит ту же доходность, что и эталонный индекс за минусом комиссий.

Цель оценки, то есть расчета ошибки слежения, — это анализ качества следования индексу, рассказали эксперты «ВТБ Мои

Инвестиции

». Допустимым считается показатель отклонения фонда от динамики индекса на уровне 0,5% и ниже.

Директор департамента управления активами УК «Ингосстрах-Инвестиции» Артем Майоров назвал три ключевых фактора, оказывающих влияние на ошибку слежения:

- комиссия управляющей компании;

- комиссия инфраструктуры;

- качество исполнения заявок в фонде (execution).

По его словам, все три фактора по российским фондам значительно уступают иностранной инфраструктуре. «Первые два фактора — это производная от размера фонда. По сути, управляющему не важно — управлять портфелем на ₽100 млн или на ₽100 млрд, он совершает практически одинаковый набор действий, ориентируясь лишь на ликвидность. И здесь включается в том числе третий фактор. Качество исполнения сделок напрямую зависит от ликвидности рынка. Например, на американском рынке акций «проскальзываний» практически нет.

Ликвидность

огромная и позволяет оперировать многомиллиардными активами без существенного давления на цену. На российском же рынке облигаций порой даже сложно совершить операцию в ОФЗ на ₽100 млн, не подвинув своими действиями рыночную котировку», — объяснил Артем Майоров.

Низкая ликвидность бумаги часто сопровождается большой разницей между ее ценами покупки и продажи, то есть спредом. Соответственно, когда фонд пересматривает состав своего портфеля, он вынужден покупать или продавать активы по ценам, значительно отличающимся от рыночных.

Как работает ошибка слежения для российского инвестора

В России наиболее близким аналогом ETF считается биржевой паевой инвестиционный фонд (БПИФ), однако ни законодательно, ни регуляторно управляющие компании не обязаны ни следовать за заявленным индексом, ни публиковать ошибку слежения. В то время как у иностранных ETF есть требование по максимально точному отслеживанию индекса-ориентира — как правило, не более 0,1% в день, большее отклонение повлечет расследование регулятора той страны, в чьей юрисдикции работает провайдер фонда.

«В явном виде управляющие из России не заинтересованы показывать ошибку следования, так как она может превышать 1% и, например, для фондов облигаций (где традиционно невысокая доходность. — Прим. «РБК Инвестиций»), это уже не очень интересно клиенту», — говорит директор департамента управления активами УК «Ингосстрах-Инвестиции» Артем Майоров.

Но способы узнать ошибку слежения у российских инвесторов есть — это можно сделать через разного рода агрегаторы, например rusetfs.com, которые позволяют сравнивать полную доходность фонда и отслеживаемого индекса, и с помощью этих данных посчитать ошибку.

Пример самостоятельной оценки ошибки слежения для фонда «Ингосстрах — корпоративные облигации» (INGO) с помощью данных с сайта rusetf.com

(Фото: скриншот с сайта rusetf.com)

Для самостоятельного расчета ошибки следования необходимо соотнести доходность, которую дал за выбранный период БПИФ, с доходностью индекса за тот же период. Разница в данных доходностях и есть ошибка следования, рассказали эксперты «ВТБ Мои Инвестиции».

Российский инвестор может использовать готовые данные по ошибке слежения, которые публикуют фонды ETF. Например, по большинству фондов FinEx по-прежнему рассчитываются ошибки слежения, так как расчет стоимости их чистых активов продолжается, несмотря на то что по ним нет торгов на Московской бирже.

Фонды Finex на рынок США (FXUS), IT-рынок США (FXIT) и на золото (FXGD) демонстрируют ошибки слежения на уровне 0,06–0,08%, согласно данным по итогам трех кварталов 2022 года, которые проанализировал «ИТФ Консалтинг».

Сравнительный анализ ошибок слежения российских БПИФ и FinEx ETF

(Фото: «ИТФ Консалтинг»)

«Cредние ошибки слежения в российских БПИФ на те же активы колеблются от 4,8% до 17,58% годовых», — рассказал директор по аналитике и исследованиям «ИТФ Консалтинг» Данил Логинов. Он добавил, что для сравнительного анализа были рассчитаны ошибки слежения для БПИФ, которые торгуются на Московской бирже более одного года.

Ошибка слежения

1 / 2

Что такое ошибка слежения?

Болезненная фиксация инвестора на состоянии своего счета

Неверно. Ошибка слежения — это отставание доходности биржевого фонда от доходности индекса

Отставание доходности биржевого фонда от доходности индекса

Верно!

Покупка в портфель биржевого фонда активов, которые не соответствуют индексу

Неверно. Ошибка слежения — это отставание доходности биржевого фонда от доходности индекса

2 / 2

Если ошибка слежения низкая, то это значит:

Управляющая компания качественно проводит ребалансировку активов фонда в соответствии с бенчмарком

Верно, но ответ неполный. Правильный ответ — все пять перечисленных вариантов снижают ошибку слежения

У фонда невысокая комиссия

Верно, но ответ неполный. Правильный ответ — все пять перечисленных вариантов снижают ошибку слежения

Управляющий платит невысокие инфраструктурные комиссии

Верно, но ответ неполный. Правильный ответ — все пять перечисленных вариантов снижают ошибку слежения

Активы, входящие в фонд, достаточно ликвидны

Верно, но ответ неполный. Правильный ответ — все пять перечисленных вариантов снижают ошибку слежения

Ребалансировка проводится на неволатильном рынке

Верно, но ответ неполный. Правильный ответ — все пять перечисленных вариантов снижают ошибку слежения

Все варианты верны

Верно! Все пять перечисленных вариантов снижают ошибку слежения

Попробуйте еще раз

Попробуйте еще раз

Вы на полпути!

Ваших знаний пока не хватает, чтобы пройти тест успешно.

Вы восхитительны!

Поздравляем! Вы ответили правильно на вопросы.

Другие разборы банковских тестов для неквалифицированных инвесторов:

- Маржинальная торговля

- Опционы и фьючерсы

- Договоры РЕПО

- Структурные продукты

- Кредитный рейтинг, ликвидность и налоги

- Кредитный рейтинг облигаций

- Иностранные акции

- ПИФы и ETF

- Ликвидность акций

- Индексный биржевой фонд

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Любой индексный фонд должен четко следовать за своим индексом. Чем выше точность слежения, тем лучше фонд справляется со своей главной задачей. Владелец качественных индексных инструментов может быть уверен, что на любом горизонте инвестирования в своем портфеле он получит точное отражение рыночных (индексных) бенчмарков. Оценить качество работы фонда как раз и позволяет «ошибка слежения», или Tracking Error. Рассказываем, что обозначает этот показатель и как он рассчитывается.

Зачем нужно смотреть на ошибку слежения

Ошибка слежения (tracking error)— это приведенное к годовым значение отклонений дневных доходностей ETF от индекса-бенчмарка. По сути, ошибка слежения отражает, насколько точно фонд ежедневно отслеживает индекс и как быстро и эффективно происходит перебалансировка портфеля ETF при изменении состава индекса. Другими словами, ошибка слежения — это мера того, насколько надпись на упаковке (название ETF) соответствует ее содержанию (наполнению).

Чем меньше ошибка слежения, тем более полно ETF отображает динамику индекса, а значит, и доходность фонда будет максимально приближена к индексу. Важно помнить, что ETF — это инструмент доступа к рынку акций, облигаций или товаров, и он не должен обыгрывать индекс или демонстрировать лучшие, чем у индекса, характеристики «риск — доходность». Но он должен обеспечивать доход, близкий к бенчмарку.

Высокая ошибка слежения фактически указывает на риск недополучения инвестором дохода из-за низкого качества управления фондом.

Как рассчитывается ошибка слежения

На странице каждого фонда FinEx ETF публикуется информация по ошибке слежения. Давайте посмотрим, как же рассчитывается этот показатель, если вы хотите повторить вычисления самостоятельно или просто желаете увидеть все изнутри.

1. Выгружаем дневную, то есть за каждый торговый день, динамику стоимости чистых активов фонда на 1 акцию (СЧА) и цены отслеживаемого индекса за рассматриваемый период (всё в одной валюте — в базовой валюте фонда).

Для самостоятельного расчета ошибки слежения необходимо иметь данные по динамике стоимости чистых активов на одну акцию фонда и динамике индекса за максимально возможный период (с момента создания фонда). СЧА на одну акцию каждого FinEx ETF обновляется ежедневно на продуктовых страницах, ее можно выгрузить в формате Excel за любой период.

С выгрузкой «индексных» данных, к сожалению, всё сложнее. Дело в том, что многие индекс-провайдеры публикуют динамику своих индексов только в Bloomberg или Reuters, доступа к которым у большинства розничных инвесторов нет. У FinEx ETF такой доступ есть, но размещать эти данные мы, к сожалению, не можем — это нарушение авторских прав.

2. Считаем дневные доходности за каждый торговый день по СЧА фонда и по отслеживаемому индексу.

Следующий шаг — расчет дневных доходностей фонда и индекса по выгруженным данным. Для этого используется стандартная формула прироста:

доходность за день = (значение СЧА на сегодняшний день) / (значение СЧА на вчерашний день) — 1

3. Считаем разницу дневной доходности фонда и индекса.

Разницу дневной доходности СЧА фонда и цен индекса (или Daily Return Difference) посчитать просто: нужно из дневной доходности фонда вычесть дневную доходность индекса. У нас должен получиться ряд данных на каждый торговый день.

4. Проверяем получившиеся разницы на наличие «выбросов».

В процессе анализа могут возникнуть отклонения, которые не связаны с качеством отслеживания. К примеру, если СЧА фонда не обновлялся несколько дней (такое может происходить, если торги по фонду не велись из-за локальных праздников), а значения по индексу рассчитывались. Чтобы эти «выбросы» не привели к искусственному завышению ошибки слежения, необходимо удалить лишние строки.

5. Считаем ошибку слежения с помощью формулы

Чтобы рассчитать финальный показатель, нам достаточно простой статистической функции Excel. Используем функцию поиска стандартного отклонения выборки СТАНДОТКЛОН.В (в нашем случае «выборка» — это ряд данных с разницей дневных доходностей) и приведем получившееся значение к годовым терминам. Для этого его нужно умножить на корень из количества торговых дней — 252. Так мы получим заветный показатель.

Можно ли рассчитать показатель быстрее

В примере выше мы использовали самый точный метод расчета ошибки слежения — на основе дневных данных. Именно таким способом рассчитываются ошибки слежения всех FinEx ETF. Эти данные можно найти на странице каждого ETF.

Однако на практике инвестор может использовать и более грубый способ расчета с помощью годовых данных.

Предположим, что существует ETF, который отслеживает определенный индекс. Результаты работы фонда и индекса за последние 5 лет можно определить всего лишь по десяти точечным данным СЧА и индекса. При этом методика расчета остается абсолютно идентичной, за исключением последнего шага — полученный показатель не нужно приводить к годовым значениям, так как за основу уже взяты годовые данные.

Примечание: данные приведены в качестве примера и не относятся к конкретному фонду

Посмотреть файл Excel со всеми расчетами и формулами из статьи можно по ссылке.

Понравился текст? Вот короткая инструкция, как получать еще больше полезных материалов:

- Чтобы не пропустить новые статьи, подписывайтесь на нашу рассылку.

- Если вы только решили стать инвестором, то читайте наш гайд «С чего начать», где вы найдете ответы на все вопросы, и подписывайтесь на лайфхаки для новичков на канале в телеграме.

- Смотрите обучающие ролики на нашем YouTube-канале.

- А чтобы еще лучше разбираться в инвестициях, подписывайтесь на наш аналитический канал.

Приветствую, дорогие читатели. Выбор брокера для инвестирования — непростая задача: компания должна предоставлять выход на нужные биржи, брать не слишком высокую комиссию, да в принципе не оказаться мошенником. Составить реальную картину по брокерским услугам можно только на основании обзоров в интернете.

Сегодня предлагаю вам почитать статью про брокерский счет Тинькофф, в которой опишу все преимущества и недостатки этого брокера и расскажу, каким именно инвесторам лучше всего пользоваться услугами Тинькофф. Со своей стороны гарантирую максимальную объективность и актуальность обзора. Итак, поехали.

О брокере

| Название | Акционерное общество «Тинькофф Банк» |

| Год основания | 2006 год |

| Регулятор и лицензия | Лицензия профессионального участника рынка ценных бумаг на осуществление дилерской деятельности № 077-13893-010000 от 10.09.2014 Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-14050-100000 от 06.03.2018 Лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности № 045-14051-000100 от 06.03.2018 |

| реквизиты | Корр. Счет: 30101810145250000974 Р/С: 30232810100000000004 БИК: 044525974 ИНН/КПП: 7710140679/773401001 Читайте также: Адаптивная скользящая средняя Кауфмана – описание индикатора и торговых систем с ним Основной регистрационный номер1027739642281 Дата присвоения ОГРН28.11.2002 г. |

| Рейтинг надежности | ·АКРА: «ruА» Expert RA: «ruA» Moody’s: «В1» FITCH: «ВВ-». |

| Торговые площадки | Фондовая и валютная секции Московской Биржи. Иностранные рынки акций и ETF. |

| Торговая платформа | Собственная платформа: «Терминал Тинькофф Инвестиций» Мобильное приложение: Тинькофф инвестиции» |

| Минимальный депозит | Без ограничений |

| Уставной капитал | 6 816 млн. руб. |

| Адрес главного офиса | Москва, 123060, 1-й Волоколамский проезд, д. 10, стр. 1 |

| Официальный сайт | https://www.tinkoff.ru/invest/ |

| Телефон горячей линии | 8 |

| Бесплатный демо-счет | нет |

| Минимальная комиссия | 0,025% — от торгового оборота, при подключении тарифа Премиум |

| Рейтинг | 3 из 5 |

Тинькофф NASDAQ (TECH)

Данный фонд отслеживает индекс NASDAQ 100 Technology Sector. Это тоже индексный фонд, куда входят 42 акции крупнейших технологических компаний. В первую очередь, это компании США, но здесь где-то также затерялись несколько китайских и израильских компаний.

Плюс этого фонда заключается в том, что в отличие, допустим, от фонда на индекс Московской Биржи, здесь все компании примерно выравнены. Каждая из 42 компаний, которые входят в Тинькофф NASDAQ, занимает примерно 2-3% в общем котле вот этого фонда. Это, действительно, здорово! В тинькоффском фонде доля Apple составляет чуть больше 3%, в самом индексе NASDAQ — это около 15%, в индексе S&P 500 — чуть меньше 10%. Вот в этом смысле фонд TECH немножко нам позволяет сгладить риски и не делать ставку только на американских IT-гигантах, которые сейчас являются перекупленными. То, что вес не определяется рыночной капитализацией компании, можно рассматривать как преимущество.

Комиссия фонда TECH составляет 0,79%. Это весьма приемлемая комиссия.

Минимальная стоимость (минимальный лот) составляет 8 центов. Здесь не будет скрытых расходов. Тут акции покупаются просто напрямую. И это является сильной стороной.

Главный конкурент Тинькофф NASDAQ — это, опять же, фонд от FinEx FXIT. У него комиссия повыше — 0,9%. Но здесь у Тинькофф 42 эмитента, а в FXIT эмитентов побольше (там 89 эмитентов). С точки зрения диверсификации FXIT выглядит получше, но он подороже. FXIT — хороший инструмент. Там небольшая ошибка слежения. Но инструмент от Тинькофф тоже вполне себе конкурентоспособен.

Мне не очень понравился золотой фонд, потому что он дороговат по сравнению с аналогами. Что касается фондов на российские акции и на технокомпании, их вполне можно назвать кандидатами в портфель.

Краткая история брокера и награды

Тинькофф — это всесторонний онлайн-банк, который, помимо открытия брокерских счетов, также занимается предоставлением кредитования, ипотеки, страховых продуктов, услуг для бизнеса и т. д.

История этой компании началась в 2005 году, когда Олег Тиньков выкупил финансовую структуру под названием «Хилмашбанк». На базе лицензий этой , которые впоследствии были переделаны под более лаконичный бренд «Tinkoff Bank».

Отличительной чертой этого кредитного учреждения является полное отсутствие банковских отделений. Весь бизнес ведется через интернет.

Брокерские счета компания стала открывать относительно недавно. Сначала данная услуга предоставлялась в виде посреднической деятельности с брокерским домом БКС. Но в 2021 году Тинькофф Банк получил необходимые лицензии на осуществления брокерской, депозитарной и дилерской деятельности и перешел к предоставлению собственных услуг биржевого брокериджа.

Ввод средств на Tinkoff

Пополнить выбранный счет можно с любого банкомата или банковского отделения самого Тинькофф или его партнеров МКБ, МТС, БКС Премьер, Элекснет, Билайн.

Транзакции происходят мгновенно. Лимитов на пополнение нет. Пошлины не удерживаются. Пополнять счет можно круглосуточно семь дней в неделю (рублями и другой валютой).

Помимо раздельных счетов, банк предлагает еще и мультивалютный. Он позволяет торговать с одного и того же счета и рублями, и долларами.

Условия обслуживания и тарифы

В соответствии с условиями обслуживания брокер Тинькофф предлагает три основных тарифных плана, которые можно выбрать, открывая брокерский счет:

- Инвестор. Тариф, ориентированный на разовые сделки и предполагающий небольшие обязательные издержки за содержание брокерского счета. Однако имеет более высокие комиссионные затраты с каждой торговой транзакции.

- Трейдер. Высокая плата за обслуживание брокерского счета, но более низкие комиссии по торговым операциям.

- Премиум. Более выгодный тариф для брокерских счетов с большим капиталом. Для квалифицированных инвесторов предлагает больший набор инструментов и услуги персонального менеджера.

| Типы счетов | 1. Инвестор. 2. Трейдер. 3. Премиум. |

| Комиссия брокера | 1. Торговые сделки 0,3% от оборота. Обслуживание счета — 99 руб. в месяц 2. Торговые сделки 0,05%. Обслуживание счета — 290 руб. в месяц. 3. Торговые сделки 0,025% от оборота. Обслуживание счета — 3000 руб. в месяц. |

| Биржевые сборы | От 0,00154% до 0,00660% |

| Плата за депозитарий | Комиссия не взимается |

| Комиссия по сделкам внебиржевого рынка | Не предоставляется |

| Плата за пользование терминалом | Бесплатно |

| Плата за вывод денежных средств | На карту Тинькофф Банка без комиссий |

| Способы пополнения и вывода | Интернет-банкинг |

Тинькофф Мосбиржа (TMOS)

Текущая стоимость данного фонда — 5 рублей. С момента запуска она немножко сократилась как раз-таки из-за геополитического давления на российский рынок.

Итак, биржевой ПИФ TMOS — это индексный фонд. У него есть бенчмарк — индекс, за которым он следует. Таким индексом является индекс Московской Биржи полной доходности, то есть индекс Московской Биржи с учётом дивидендов, которые платят компании, входящие в этот индекс.

Структура индекса пересматривается 1 раз в квартал. Соответственно, будет меняться и структура тинькоффского фонда, который опирается на этот индекс.

Если посмотреть на вес компаний в индексе Московской Биржи и в фонде от Тинькофф, то можно увидеть некоторое расхождение. Это не очень симпатичный момент, на мой взгляд. Получается, что здесь в любом случае будет ошибка слежения. Не будет 100-процентного повторения динамики индекса, потому что у создателей фонда Тинькофф здесь какой-то чуть-чуть более творческий подход. И на это нужно обратить внимание.

Покупая фонд TMOS, вы покупаете в одном котле акции 39 российских крупнейших компаний. В их число входят:

- Газпром

- Сбербанк

- Лукойл

- Норильский никель

Это голубые фишки российского рынка, это максимально надёжные истории именно на рынке российских акций.

Что касается комиссии фонда, здесь она составляет 0,79% в год. В целом, эту комиссию можно назвать конкурентоспособной. По аналогичным фондам от других провайдеров можно увидеть колебания в диапазоне от 0,65% вплоть до 1%. Так вот, Тинькофф здесь располагается где-то посерединке.

Дивиденды реинвестируются практически для всех акционеров, как и по другим фондам на российском рынке.

Здесь ещё есть такой момент, который хочется похвалить непосредственно в тинькоффском фонде. Вот с чем он связан. У нас самый популярный ETF на российский рынок, на индекс Московской Биржи, — это инструмент от компании FinEx, который называется FXRL. Но FXRL — это не российский инструмент, потому что компания FinEx зарегистрирована в Ирландии. По акциям выплачиваются дивиденды. И эти дивиденды реинвестируются обратно в фонд и увеличивают стоимость ваших инвестиций. Но FinEx как нероссийская компания платит налог с дивидендов по ставке 10%. А вот что касается российских провайдеров, то есть компаний, которые зарегистрированы в России и выпускают аналогичные инструменты, то здесь налога с дивидендов не будет. Они от него освобождены. В этом заключается некое преимущество как тинькоффского фонда на индекс Московской Биржи, так и других популярных инструментов, например, от Сбербанка (SBMX) и от ВТБ (VTBX). Вот на это нужно обратить внимание. Это может показаться мелочью, но, на самом деле, это достаточно существенная статья расходов.

Тинькоффский фонд на индекс Московской Биржи вполне конкурентоспособен:

- комиссия адекватная

- расположение компаний в России является преимуществом с точки зрения налога на дивиденды

Однако немножко смущает ошибка слежения. В целом, я бы рассматривал такой инструмент для включения в свой портфель. Почему бы и нет?

Минусы фонда Тинькофф

Российский рынок по-прежнему ориентирован на сырьевой сектор. За небольшими исключениями, в первую очередь, здесь вы найдёте компании именно такого направления. Причём здесь доля в фонде конкретной акции зависит от рыночной капитализации компании, как и в самом индексе Московской Биржи. Получается, что лидерами здесь будут следующие компании:

- Сбербанк — 13%

- Газпром — 12,3%

- Лукойл — 10,8%

- Яндекс — 8,08%

Предполагаемая доходность составит 18,4%. Но будьте, пожалуйста, очень осторожными, потому что времена впереди непростые! Мы абсолютно не можем быть уверенными в том, что российский рынок, как и любой другой, будет расти. Это инструмент, который базируется на акциях, а акции — это достаточно рискованный инструмент.

Продукты брокера

В рамках брокерского обслуживания Тинькофф предлагает как самостоятельную торговлю через собственный интерактивный терминал, так и выстраивание инвестиционных стратегий с помощью аналитического сопровождения. Брокер даже говорит о Роботе-советнике, который подберет идеальный портфель по рисковому типу инвестора.

Также приложение Тинькофф инвестиции предлагает удобную ленту новостей, рекомендаций и дивидендный календарь.

Помимо этого, брокер дает возможность инвестиций в структурные продукты, участия в первичных размещениях на рынке ценных бумаг. Однако этот функционал доступен не всем инвесторам.

Структурные продукты

Для клиентов, выбравших тарифные планы по брокерским счетам «Инвестор» или «Трейдер», доступен ограниченный выбор инвестиций в etf. Для крупных клиентов с тарифом «Премиум» предлагается расширенный список торговых инструментов, куда входят большое количество ПИФов и etf.

Ipo

Брокерское направление Тинькофф позволяет участвовать в ipo эмитентов только квалифицированным участникам, которые подключили тарифный план по счету «Премиум».

Еще

Тинькофф регулярно публикует сборник идей от аналитиков с крупнейших брокерских домов и финансовых агентств. Помимо этого, в мобильном приложении присутствует оперативно обновляемый дивидендный календарь и лента актуальных рыночных новостей.

Инвесткопилка

Стоит ли пользоваться данным сервисом? В основе сервиса лежит очень хорошая идея, которая призвана заставить копить деньги даже тех, кто совершенно не умеет этого делать и привык тратить все деньги под ноль.

Установив Инвесткопилку, вы создаёте для себя такой крючок, который заставляет вас инвестировать, хотите вы этого или нет. По большому счёту, у многих крупных банков уже давно есть такой сервис, который позволяет настроить автоплатёж. Какой-то процент от каждого вашего поступления переводится на накопления. Эти деньги просто складываются на депозит или на накопительный счёт и там себе спокойненько лежат. В этом инновации нет.

Тинькофф предлагает нам, помимо автоматического регулярного пополнения Инвесткопилки, ещё 3 способа, откуда взять деньги:

- Округление. Вы можете настроить, какое округление подходит конкретно вам. Допустим, вы потратили 289 рублей. У вас покупка округляется до 290 рублей, а 1 рубль идёт в Инвесткопилку. Или вы можете настроить округление до 300 рублей, и 11 рублей пойдёт в Инвесткопилку

- Перевод кешбэка, который вы получаете по тинькоффской карте на Инвесткопилку

- Перевод процента на остаток по карте. Сейчас процент, по-моему, составляет 3,5%. Не так много, но, как говорится, что есть

Таким образом, вы можете потихонечку отовсюду набрать вроде как маленькие денежки, но если это будет происходить регулярно, то со временем вы получите приятную сумму накоплений.

Следует сказать о том, что это именно инвестиционная копилка, а не депозит-копилка. Компания инвестирует накопленные вами деньги в финансовые рыночные инструменты. Это хорошо, потому что вы можете получить более высокую доходность. Но, с другой стороны, эти инструменты могут упасть в цене. В тот момент, когда вы захотите забрать деньги с Инвесткопилки, у вас будет просадка по инвестициям. Соответственно, вы заберёте не так много, как могли бы. Это тоже обязательно нужно учитывать. Сейчас у нас, конечно, рынок растущий, всё выглядит оптимистично, но акции иногда падают.

Куда направляются накопленные деньги?

Тинькофф предлагает выбрать из 3 фондов. Есть фонды, запущенные некоторое время назад. Это семейство фондов, которое называется Вечный портфель. Есть Вечный портфель:

- в рублях

- в долларах

- в евро

Вы можете выбрать валюту, в которой вы ведёте Инвесткопилку. В зависимости от этого у вас, соответственно, деньги будут направляться в один из этих 3 фондов.

Это семейство фондов построено по принципу всепогодного, или всесезонного, портфеля Рэя Далио, который был придуман достаточно давно. Преимущество этого портфеля в том, что он достаточно сбалансированный. Здесь у вас не будет космической доходности, но при этом и просадки будут всё-таки достаточно небольшими. Почему? Потому что по тинькоффскому Вечному портфелю у нас есть изначально заданная структура, согласно которой вот этот фонд покупает:

- 25% акций (это рискованный инструмент)

- 25% краткосрочных облигаций

- 25% долгосрочных облигаций

- 25% золота

75% ваших денег будут направлены в надёжные активы, а 25% — в рискованные активы. У вас есть возможность получить какой-то больший доход, если акции будут расти. Но одновременно с этим всё-таки вот эти вот надёжные инструменты немножечко балансируют состав вечного портфеля.

У портфеля довольно консервативная структура, он довольно хорошо диверсифицирован. В целом идея Вечного портфеля очень хорошая. То, что именно вот из этих 3 портфелей предлагают выбрать, когда вы открываете Инвесткопилку, это хорошо. В те же самые фонды технологических компаний или российских компаний инвестировать деньги намного более рискованно. А Инвесткопилка — это сервис, в первую очередь, для начинающих. Поэтому здесь излишний риск абсолютно никому не нужен, я думаю.

Минус Вечного портфеля

Минус Вечного портфеля — это относительно высокая комиссия. Она составляет 0,99%. Когда фонды только запускались, комиссия была ещё выше, но Тинькофф отменил комиссию на покупку и продажу. Также сократились комиссии за обслуживание фонда.

Тинькофф немножечко, насколько я понимаю, поменял структуру. Сейчас облигации покупаются непосредственно как облигации. Управляющие фонда выбирают конкретные бумаги и их покупают. Раньше покупались фонды облигаций. Но до сих пор покупаются фонды акций и фонды золота. По золоту тут идёт тот же самый iShares Gold Trust с комиссией 0,25%. Акции в долларовом портфеле покупаются через фонд от американской компании Vanguard. Она хорошая, надёжная, но там тоже есть ещё своя дополнительная комиссия. Это надо учитывать. Это скрытые расходы, которые вы сразу не распознаете. Это нужно иметь в виду. Получается, что комиссия за обслуживание вот этого Вечного портфеля всё равно достаточно чувствительная, особенно с учётом того, что внутри есть дополнительная комиссия фондов. Имейте это в виду.

Какую валюту выбирать?

Здесь на вкус и цвет — все фломастеры разные. Кто-то по-прежнему верит в российский рубль. Это гражданское право каждого человека. Но я выбрал для себя доллары. История нас учит тому, что инвестиции в валюте на длинном горизонте как-то лучше себя показывают.

Я ни в коем случае не думаю, что в Инвесткопилке нужно держать всю подушку своей безопасности:

- Вечный портфель может просесть

- Вывод тут будет не мгновенный. Там есть какое-то прописанное время, когда можно выводить. На выходных вы деньги не выведете, а в жизни случается всякое

Подушка безопасности нам нужна именно на чёрный день.

Работа с брокером

Взаимодействие с брокером Тинькофф, как и с любой из услуг финансового учреждения, будь то ипотечный кредит или оформление страховки, происходит в режиме онлайн.

Интерфейс на сайте явно заточен под розничного инвестора. Все красиво оформлено и интуитивно понятно. Для открытия брокерского аккаунта обязательным условием является оформление дебетовой карты для совершения денежных транзакций между счетами.

Далее расскажу подробнее о том, как происходит процесс открытия брокерского счета.

Регистрация на официальном сайте

При попадании на официальную страницу Тинькофф Банка следует выбрать вкладку инвестиции и нажать на кнопку «Стать инвестором». Во время регистрации личного кабинета необходимо ввести стандартные идентификационные и контактные данные, с помощью которых впоследствии будет осуществляться вход на сайт.

Инструкция по открытию счета

Заявка на открытие брокерского счета заполняется довольно быстро. Для этого нужно предоставить свои паспортные данные.

Если у клиента до этого не был оформлен расчетный счет в банке Тинькофф, то ему привезут на дом дебетовую карту. В это же время он сможет подписать договор на брокерское облуживание. Если у инвестора уже есть банковская карта, то он сможет оформить все документы, в электронном виде используя уже имеющиеся реквизиты расчетного счета.

Если все процедуры сделаны верно, брокерский аккаунт будет активирован в течение следующих двух суток.

Впоследствии также стоит предоставить брокеру данные об ИНН клиента.

Демо-счет

У брокера Тинькофф отсутствует возможность открытия демонстрационной версии счета.

Пополнение счета и вывод средств

Все операции с пополнением и снятием денег с брокерского счета проводятся с помощью дебетовой карты Тинькофф.

Техническая поддержка

Обратиться за помощью к специалистам финансового учреждения можно с помощью единого номера технической поддержки Тинькофф банка 8.

Помимо этого, поддержка клиентов брокерского обслуживания осуществляется через быстрый онлайн-чат, доступный в приложении компании. Такой вид информационного сопровождения является особенно удобным.

Стоимость пая

Одна из главных особенностей биржевых ПИФов Тинькофф Капитала (она же – главное преимущество) – ничтожно малый размер пая. Судите сами: начальная стоимость пая рублевого фонда – всего 5 рублей, а долларового и евро – 6 центов (евроцентов). Сейчас, конечно, когда ведутся торги, цена пая увеличивается – но всё равно порог входа ничтожно мало. Такого российский рынок, действительно, еще не видел. Инвестиции доступны буквально от 5 рублей.

Нужно, кстати, учитывать, как складывается стоимость пая “вечного портфеля”. Она определяется как результат деления стоимости чистых активов фонда (т.е. всего капитала ПИФа) на число паев. Число паев неизменно, а вот СЧА – растет по мере того, как притекают новые инвесторы, а также удорожания «компонентов» портфеля фонда.

По этой цене (естественно, со спрэдом) реализует паи маркет-мейкер. А частные инвесторы могут выставлять заявки на продажу / покупку по своей цене – за счет этого и формируется стакан цен.

Плюсы и минусы компании

Главными преимуществами брокерского направления Тинькофф банка являются:

- Возможность торговли многими инвестиционными инструментами.

- Мобильный трейдинг.

- Аналитическое и информационное сопровождение.

- Разные каналы связи с технической поддержкой клиентов.

- Интерактивное приложение с удобным интерфейсом.

Основными недостатками можно назвать:

- Высокие комиссии, учитывая обязательную плату за обслуживание.

- Отсутствие стандартного терминала Quik.

- Отсутствие возможности открыть демо-счет.

Комиссия за управление

Это традиционная история для любого ПИФа, в данной ситуации развитие событий неприемлемое, поскольку в приложении об этом нет ни слова. И люди которые ранее не работали с такими инструментами, просто не найдут информации. Получается, что с ваших средств брокерская компания будет жить за счет комиссии на прибыль, если рынок вырастет вы заплатите с прибыли 10%, и никто не отменял 13% НДФЛ. В сумме получается инструмент не дешевым. Дивиденды реинвестируются, они не выплачиваются в данном случае.

Очевидным преимуществом в данном случае выступает низкий номинал, что инструмент можно использовать как банку для мелочи. На небольшие суммы можно присмотреть долларов/евро инструмент, но они все равно дорогие.

Реальные отзывы

Ситуация с отзывами пользователей услуг брокериджа достаточно благоприятная. Количество позитивных или нейтральных комментариев превосходит число негативных отзывов. Однако с отзывами работников организации дела обстоят немного хуже.

Далее я расскажу об общих тенденциях в работе брокера, по которым люди с разных сторон отношений наиболее часто выражают свое мнение.

Трейдеров

Инвесторам по большей части нравятся предоставляемые торговые терминалы, интерфейс и аналитическое сопровождение брокерского агента. Однако трейдеры также указывают на высокий уровень совокупных издержек торговли и технические сбои в работе брокерского терминала или интерактивного приложения.

Клиентов

Брокерское направление Тинькофф Банка не предполагает доверительного управления активами, поэтому клиентами являются самостоятельные трейдеры. Ситуацию по их отзывам описал выше.

Сотрудников

Работники финансовой структуры часто недовольны условиями труда и размером заработной платы. Многие указывают на юридические лазейки в договорах, по которым компания увольняет своих сотрудников без должного основания.

Инфраструктура фондов

Теперь об инфраструктуре фондов. Это тоже важно. Управляющей компанией новых БПИФов является ООО «Тинькофф Капитал».

Депозитарий (хранитель активов и паев) – АО «Инфинитум».

Он же – Инфинитум – является регистратором, т.е. ведет реестр (учет) держателей паев.

Аудитор (проверяющая организация) – аудиторская служба «РБЦ-Деловая перспектива».

Маркет-мейкер (обеспечивает ликвидность паев, т.е. их спрос, предложение и актуальные цены) – Атон.

Паи БПИФов Тинькофф обращаются на Московской бирже. Купить их можно через любого брокера, в том числе через самого Тинькофф брокера (сервис Тинькофф Инвестиции).

Ипотека

Отдельная услуга – ипотека. В Тинькофф она имеет особенности. Выдает кредит под залог приобретаемого жилья не сам банк, а партнеры, с которыми заключен договор о сотрудничестве.

Преимущества такого механизма:

- Вам не нужно готовить документы для каждого банка в отдельности. Один комплект сразу для всех банков.

- Одобрение заявки на ипотеку может прийти от нескольких финансовых организаций. Вы выбираете лучшие условия.

- Все операции выполняются онлайн. В офис достаточно приехать один раз для подписания документов.

- Как утверждает Тинькофф, партнеры дают меньшую процентную ставку, чем если бы вы обратились к ним напрямую.

Банки-партнеры на скрине ниже.

Процесс подачи заявки и получения ипотечного займа:

- На онлайн-калькуляторе примерно определяете параметры своего будущего кредита.

- Заполняете на сайте анкету с информацией о себе, своих финансовых возможностях и желаемой сумме займа.

- Заявка отправляется в несколько банков одновременно.

- После получения положительного решения вам необходимо выбрать лучшие условия и подготовить комплект документов по требованиям банка-кредитора.

- Далее, к работе подключается персональный менеджер от Тинькофф и ведет вас до заключения сделки.

- Подписываете документы в офисе кредитора.

Вклады

Тинькофф Банк предлагает открыть мультивалютный вклад. Вы можете хранить деньги только в рублях или подключить еще 3 валюты: доллары США, евро и фунты стерлингов. Вклад можно пополнять и частично снимать с него деньги без потери процентов.

Действует ежемесячная капитализация, т. е. доход начисляется не только на сумму депозита, но и на начисленные ранее проценты. Минимальная сумма вклада – 50 000 руб. Снимать деньги можно только через 2 месяца после открытия и минимум 15 000 руб.

Максимальная процентная ставка – 7,78 %. Но получите вы ее, если:

- положите деньги на срок от 6 месяцев;

- не будете забирать проценты, а оставите их на счете;

- только в течение 30 дней после открытия вы пополните вклад.

Если эти требования не выполнить, то ставка уменьшается до 6,5 %.

Портал Банки.ру разбирался, что значит данный показатель, как он рассчитывается и почему его важно знать.

Что такое ошибка слежения и зачем на нее смотреть

Суть ETF и БПИФов предполагает, что они должны максимально точно повторять динамику выбранного индекса или динамику собранной корзины ценных бумаг (базового актива). Изменение стоимости пая всего фонда будет в большей или меньшей степени следовать за теми инструментами, доля которых наиболее велика в его структуре.

Однако именно из-за того, как сформирован фонд и доля каких инструментов в нем выше, а также какие комиссии предусмотрены, может возникнуть ошибка слежения (Tracking Error).

Ошибка слежения или ошибка отслеживания — это показатель отклонения дневных доходностей фонда от индекса или корзины ценных бумаг в пересчете на год. Простыми словами это разница между доходностью фонда и базового актива с учетом статистической погрешности. Она исчисляется в процентах. Ошибка слежения в инвестициях демонстрирует, насколько точно фонд повторяет динамику выбранного инструмента.

Низкая ошибка слежения показывает, что ETF или БПИФ максимально точно повторяет динамику индекса или корзину ценных бумаг, а значит, и доходность будет схожей. Высокая ошибка слежения, напротив, говорит о том, что фонд не в полной мере следует за изменением стоимости базового актива и, скорее всего, управляется малоэффективно.

Факторы, которые могут повлиять на ошибку отслеживания

В первую очередь на ошибку слежения влияет комиссия управляющей компании (УК) фонда за свои услуги. Чем выше комиссия УК, тем сильнее негативное влияние на результаты фонда, а следовательно, на размер ошибки слежения.

Также ее формируют расходы на ребалансировку фонда (покупку и продажу ценных бумаг), скорость ребалансировки, состав фонда и доля входящих в него инструментов. Таким образом складывается отставание стоимости фонда от индекса или корзины ценных бумаг.

Тем не менее грамотное управление фондом может преодолеть негативное влияние данных факторов.

Как рассчитывается ошибка слежения: пример

Некоторые управляющие фондов указывают размер ошибки слежения. Они сначала рассчитывают стоимость чистых активов (СЧА) на одну акцию фонда, считают дневную доходность фонда по СЧА, затем сравнивают с дневной доходностью индекса (базового актива) и пересчитывают в годовом выражении.

Для розничного инвестора есть более простой, хотя и грубый, способ расчета ошибки слежения. Тем не менее чаще всего он будет совпадать с более точными вычислениями.