Сроки подачи корректировки по 6-НДФЛ могут сыграть положительную или отрицательную роль для налогового агента в зависимости от соотношения ряда факторов. Рассмотрим эту зависимость и расскажем обо всех негативных последствиях несвоевременного уточнения отчета.

Когда возникает обязанность отправки уточненного отчета и каковы сроки его подачи

В отношении отчетности по форме 6-НДФЛ действуют нормы, которые:

- обязывают сдать корректировку к уже поданному отчету, если выявлен факт неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению (п. 6 ст. 81 НК РФ);

- связывают возникновение ответственности со сроками исправления ошибок и подачи уточненки (пп. 3, 4 ст. 81 НК РФ).

При этом могут иметь место ситуации, когда ошибки выявляет:

- сам налогоплательщик (налоговый агент);

- налоговый орган.

В части сроков подачи уточненки возможной оказывается их приуроченность к следующим временным интервалам:

- между сроком сдачи исходного отчета и наступлением крайнего срока подачи отчетности;

- между крайним сроком подачи отчета и крайним сроком уплаты;

- после истечения обоих крайних сроков (подачи отчетности и уплаты налога).

От этих двух моментов (кто выявил ошибку и в каком промежутке времени подается корректировка) зависят последствия, к которым приводит подача уточненки.

С отчетности за 1 квартал 2023 года форма 6-НДФЛ обновлена Приказом ФНС России от 29.09.2022 № ЕД-7-11/881@. Подробности см. здесь.

Актуальный бланк 6-НДФЛ и образец его заполнения вы можете скачать бесплатно, кликнув по картинке ниже:

6-НДФЛ с 2023 года

Скачать

Проверьте, правильно ли вы заполняете новую форму 6-НДФЛ за 1 квартал 2023 года с помощью разъяснений от экспертов КонсультантПлюс. Если у вас нет доступа к справочно-правовой системе, получите пробный онлайн-доступ бесплатно.

Перечень наиболее часто выявляемых в расчете ошибок мы привели здесь.

Последствия сдачи уточненного 6-НДФЛ и их зависимость от сроков направления отчета

ВАЖНО! Предупреждает КонсультантПлюс

За ошибки, недостоверные сведения в расчете по форме 6-НДФЛ с вас могут взыскать штраф в размере 500 руб. (п. 1 ст. 126.1 НК РФ).

По мнению ФНС России, недостоверными сведениями могут быть любые заполненные реквизиты, не соответствующие действительности, некорректные данные. Таким образом, оштрафовать могут за ошибки (Письма от 20.04.2021 N БС-4-11/5345@, от 09.08.2016 N ГД-4-11/14515 (п. 3)):

в персональных данных налогоплательщика;

кодах доходов и вычетов;

суммовых показателях.

В то же время налоговые органы могут снизить штраф, если ошибки не привели к уменьшению суммы НДФЛ, которую нужно уплатить в бюджет, или…

Далее читайте готовое решение. Пробный доступ бесплатный.

По срокам сдачи наиболее предпочтительной в отношении последствий является представление уточненной формы 6-НДФЛ в промежутке между датой сдачи исходного отчета и наступлением крайнего срока, отведенного для представления отчетности, поскольку подача откорректированной формы будет осуществлена не позднее даты, установленной для сдачи исходной отчетности, и это позволит отнестись к уточненке как к исходному отчету (п. 2 ст. 81 НК РФ). Плюсом здесь будет и то, что налоговики не успеют еще произвести проверку отчетности, выявить в ней ошибки и известить об этом налогоплательщика (налогового агента). То есть не сложится ситуация, в результате которой может последовать штраф.

Представление уточненного расчета между крайним сроком подачи отчета и крайним сроком уплаты увеличивает шанс обнаружения ошибок в нем налоговиками, которые, выявив противоречия, запросят предоставления пояснений или внесения корректировок в отчетность. Пояснения или уточненку в ответ на требование ИФНС необходимо подать в 5-дневный срок (п. 3 ст. 88 НК РФ). Подача уточненки, как и признание неудовлетворительными поданных в отношении исходного отчета пояснений, будут свидетельствовать о наличии ошибки в отчетности, выявленной налоговиками, за которой последует составление акта (письмо ФНС России от 10.03.2016 № БС-4-11/3852@) и штраф. Если же налогоплательщик (налоговый агент) успел сдать уточненный расчет до получения требования о пояснениях от ИФНС или извещения о том, что в отношении него назначена выездная налоговая проверка, то к ответственности его привлечь будет нельзя (п. 2 ст. 126.1 НК РФ).

Освобождение от ответственности при подаче уточненки после истечения сроков подачи отчетности и уплаты налога происходит в двух ситуациях (п. 4 ст. 81 НК РФ), когда уточненка подана:

- до получения извещения о том, что ошибка, связанная с занижением налога, выявлена ИФНС, или поступления информации о назначении выездной налоговой проверки, и налогоплательщиком до подачи уточненки осуществлена доплата налога и уплачены пени по нему (подп. 1);

- после проведения выездной налоговой проверки, не выявившей налоговых нарушений в отношении данных исходной отчетности (подп. 2).

Таким образом, уточнение данных отчета формы 6-НДФЛ, так же как и любой другой налоговой отчетности, нужно делать сразу по выявлении ошибки.

Корректировать 6-НДФЛ в случае ошибки в КПП или ОКТМО нужно с учетом ряда нюансов. Чтобы все сделать правильно, получите пробный доступ к системе КонсультантПлюс и переходите в Готовое решение. Это бесплатно.

О том, как оформить уточненный расчет 6-НДФЛ, читайте в материале «Как правильно заполнить уточненку по форме 6-НДФЛ?».

Итоги

Сроки подачи уточненки по форме 6-НДФЛ законодательно не установлены, но в зависимости от того, в какой из промежутков времени от сдачи исходного отчета она направляется в ИФНС, и от того, кем выявлена ошибка, последствия могут быть разными.

Ошибки, обнаруживаемые в уже сданном отчете, являются либо обязательными к исправлению (при занижении суммы налога в исходном варианте отчетности), либо отдаваемыми на усмотрение налогоплательщика (налогового агента). В последнем случае наказания за ошибки не последует. Но и в ситуациях занижения налога при соблюдении определенных условий можно избежать штрафов. Немаловажную роль здесь играет и как можно более ранняя подача уточненки.

Дата публикации: 19.09.2018 13:37

Согласно пункту 6 статьи 81 Налогового кодекса РФ при обнаружении налоговым агентом в поданном им в налоговый орган расчете сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, по форме 6-НДФЛ факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению, налоговый агент обязан внести необходимые изменения и представить в налоговый орган уточненный расчет в порядке, установленном вышеназванной статьей.

В соответствии с пунктом 2.2 раздела II Порядка заполнения и представления расчета 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 №ММВ-7-11/450@, по строке «Номер корректировки» при представлении налоговым агентом в налоговый орган первичного расчета проставляется «000», при представлении уточненного расчета указывается номер корректировки («001», «002» и так далее); в строках указываются верные значения вместо ошибочных, в остальных строках указываются те же данные, что и в первичном расчете.

По строке «КПП» для организаций указывается КПП по месту нахождения организации, а в случае заполнения формы расчета 6-НДФЛ организацией, имеющей обособленные подразделения, по строке «КПП» указывается КПП по месту учета организации по месту нахождения ее обособленного подразделения.

Согласно пункту 1.10 раздела I Порядка, расчет заполняется по каждому ОКТМО отдельно. Если при заполнении расчета налоговым агентом допущена ошибка в части указания КПП или ОКТМО, то при обнаружении данного факта налоговый агент представляет в налоговый орган по месту учета два расчета, а именно:

— уточненный расчет к ранее представленному с указанием соответствующих КПП или ОКТМО и нулевыми показателями всех разделов расчета;

— первичный расчет с указанием правильного КПП или ОКТМО.

При этом, если расчет с указанием правильного КПП или ОКТМО налоговым агентом представлен после срока, установленного абзацем 3 пункта 2 статьи 230 Налогового кодекса РФ, то, учитывая положения статей 81, 111 Налогового кодекса РФ, мера ответственности за совершение налогового правонарушения, предусмотренная пунктом 1.2 статьи 126, не применяется. Сроков для представления корректирующего расчета Кодексом не предусмотрено.

В 2023 году бухгалтер может столкнуться с необходимостью подачи корректирующего (уточненного) 6-НДФЛ. Исправить ошибки в 6-НДФЛ или уточнить данные нужно по инструкции от ФНС. Тогда проблем с этим не возникнет. Мы обобщили основные данные про подачу корректирующей формы 6-НДФЛ и рассказываем на что именно обратить особое внимание в 2023 году.

Для исправления любых ошибок в 6-НДФЛ сдайте в ИФНС уточненный расчет по той же форме, что и первоначальный, указав порядковый номер корректировки. В расчет включите все показатели – и исправленные, и те, что были верны.

Уточненный расчет за год сдавайте без справок о доходах, если в них не было ошибок. Если ошибки допущены в справках о доходах, сдайте уточненный 6-НДФЛ только с теми справками, в которые внесены изменения. В поле “Номер справки” укажите номер первичной справки.

Как составить уточненный 6-НДФЛ

На титульном листе уточненного расчета 6-НДФЛ в поле «Номер корректировки» укажите «1—», если исправляете расчет впервые, «2—», если во второй раз, и т. д. (п. 2.2 Порядка, утв. приказом ФНС от 15.10.2020 № ЕД-7-11/[email protected]). В полях, где допустили ошибки, укажите верные значения. В остальных полях укажите те же данные, что и в первичном расчете.

Срок подачи «уточненки» 6-НДФЛ

Уточненный 6-НДФЛ сдайте в ИФНС, в которую подали первичный расчет. Способ сдачи — в электронном виде или на бумаге в зависимости от численности физлиц, которым налоговый агент выплатил доход. Конкретных сроков для сдачи корректирующего расчета 6-НДФЛ нет. Его желательно подать до того, как ошибку найдут проверяющие налоговой. Так вы сможете избежать штрафа за предоставление недостоверных сведений (п. 2 ст. 126.1 НК).

Примеры исправлений (корректировок) 6-НДФЛ

Например, после сдачи первичного расчета выявили ошибки в доходах, вычетах, налоге, КПП, ОКТМО, персональных данных, пересчитали НДФЛ за истекший год. В уточненный расчет включите все показатели — и исправленные, и те, что были верны. Как именно исправить ошибку и заполнить уточненный 6-НДФЛ, зависит от вида самой ошибки. Приведем несколько примеров с комментариями.

Представьте уточненный расчет, если ошиблись в КПП или ОКТМО.

Расчет с ошибочным КПП или ОКТМО придется аннулировать. Для этого подайте уточненку с этим же КПП или ОКТМО, а во всех цифровых показателях проставьте нули. Это необходимо для того, чтобы убрать из лицевого счета ошибочные начисления.

Одновременно с нулевой уточненкой представьте первичный расчет с правильными КПП и ОКТМО. В нем заполните все показатели расчета. То есть перенесите их из расчета с ошибочным КПП или ОКТМО в новый с правильными кодами.

Ошибка в стандартном вычете

Ошибка в стандартном вычете исказит сумму НДФЛ. Например, при предоставлении лишнего вычета налоговый агент недоудержит налог с сотрудника. Как исправить такую ошибку и заполнить 6-НДФЛ, зависит от того, когда обнаружили ошибку и доудержали налог.

Налог доудержали до подачи расчета за период, в котором допустили ошибку

Если бухгалтер обнаружил ошибку до того, как представил расчет, отразите в разделах 1 и 2 правильные суммы удержанного НДФЛ с учетом перерасчета.

Ошибку исправили в следующих отчетных периодах

Если ошибку обнаружили после сдачи расчета, придется подать уточненный. В уточненном расчете скорректируйте разделы 1 и 2. В разделе 1 и полях 110–115, 130, 140 и 160 укажите правильные суммы с учетом пересчета, как будто ошибки не было.

В поле 160 отражают удержанный налог в периоде, когда организация фактически удерживает налог с выплаты. В нашем случае отдельной выплаты или доплаты не было. Организация лишь исключила лишний вычет и пересчитала налог с зарплаты, которую ранее выплатили. Поэтому отдельно доудержание налога в 6-НДФЛ не показывают, а корректируют периоды, в которых допустили ошибки.

НДФЛ может быть удержан в излишней сумме, например, из-за ошибки в начисленных доходах. Уменьшение дохода и исчисленного НДФЛ в расчете 6-НДФЛ отдельно отражать не нужно. Покажите сразу правильные суммы либо в первичном отчете, либо в уточненном — зависит от того, когда обнаружили ошибку.

Ошибку обнаружили до подачи расчета

Если ошибку обнаружили до подачи расчета, уточнять ничего не придется. В расчете 6-НДФЛ за отчетный период укажите:

- в полях 020–024 — удержанные суммы НДФЛ без уменьшения на возвращенный налог;

- полях 030–032 — возвращенный налог;

- полях 110, 112 и 115 — «правильную» сумму начисленного дохода с учетом пересчета;

- полях 140, 142 — «правильную» сумму исчисленного НДФЛ с учетом пересчета;

- поле 160 — удержанный НДФЛ без уменьшения на излишне удержанные и возвращенные суммы;

- поле 180 — сумму излишне удержанного НДФЛ, если излишне удержанный налог не вернули;

- поле 190 — сумму НДФЛ, которую вернули с начала года.

Ошибку обнаружили после подачи расчета

Если ошибку обнаружили после того, как отчитались за квартал, скорректируйте расчеты за все периоды начиная с того, к которому относится ошибка. Например, ошибку допустили в январе, а нашли ее после того, как сдали 6-НДФЛ за девять месяцев. Тогда подайте уточненные расчеты за I квартал, полугодие и девять месяцев.

В уточненных расчетах покажите:

- в полях 020–024 — удержанные суммы НДФЛ без уменьшения на возвращенный налог;

- полях 110, 112 и 115 — «правильную» сумму начисленного дохода с учетом пересчета;

- полях 140, 142 — «правильную» сумму исчисленного НДФЛ с учетом пересчета;

- поле 160 — удержанный НДФЛ без уменьшения на излишне удержанные и возвращенные суммы;

- поле 180 — сумму излишне удержанного НДФЛ, которая числится на последний день отчетного периода.

Возвращенный налог включите в поля 030–032 раздела 1 и поле 190 раздела 2 расчета за период, в котором его вернули. Поле 180 раздела 2 скорректируйте на сумму возвращенного налога.

Ошибка в неудержании налога

Если вы ошибочно не удержали НДФЛ при выплате дохода, налог нужно удержать при следующей выплате. Доход покажите в полях 110–115 за период, к которому он относится. Сумму НДФЛ включите в раздел 1 и поле 160 раздела 2 в периоде, когда ее должны были удержать.

Пересчет материальной помощи

В некоторых случаях организация обязана пересчитать матпомощь, которую выплатила сотруднику. Например, организация выплатила матпомощь за полностью отработанный календарный год досрочно, а сотрудник уволился до конца рабочего года. Матпомощь за неотработанное время пересчитывают. Излишне выплаченную материальную помощь удерживают из последней зарплаты с учетом 20-процентного ограничения.

Расчеты 6-НДФЛ, в которые вошла первоначальная сумма матпомощи, уточните. В расчете за текущий период отразите последнюю зарплату без уменьшения на удержанную сумму. Излишне удержанный налог отразите в поле 180 раздела 2. Необлагаемую часть матпомощи отразите в поле 130.

Кому уточнить 6‑НДФЛ за 2022 год и за I квартал 2023 года

Компания выдала зарплату за декабрь 2022 года в январе 2023-го. Зарплату за декабрь и исчисленный с нее НДФЛ бухгалтер отразил в 6-НДФЛ за 2022 год. Тогда стоит уточнить годовой 6-НДФЛ и отчет за 1-й квартал 2023 года. Из 6-НДФЛ за 2022 год надо убрать выплату и налог, которые относятся к январю, а в отчет за 1-й квартал, наоборот, включить.

Заметим, что в декабре—январе ФНС давала противоречивые разъяснения насчет декабрьской зарплаты. В письме от 11.01.2023 № ЗГ-3-11/125 чиновники объяснили, что зарплата, выданная в январе, и НДФЛ с нее относятся к 1-му кварталу. Значит, должны попасть в квартальный 6-НДФЛ.

Однако “на местах” налоговики отмечали, что тем, кто все включил в отчет за 2022 год, беспокоиться не о чем. Такой вариант отражения декабрьской зарплаты, выданной в январе, и налога с нее чиновники называли допустимым. Но теперь они поменяли свою позицию, хотя и официальных разъяснений по этому вопросу пока не давали.

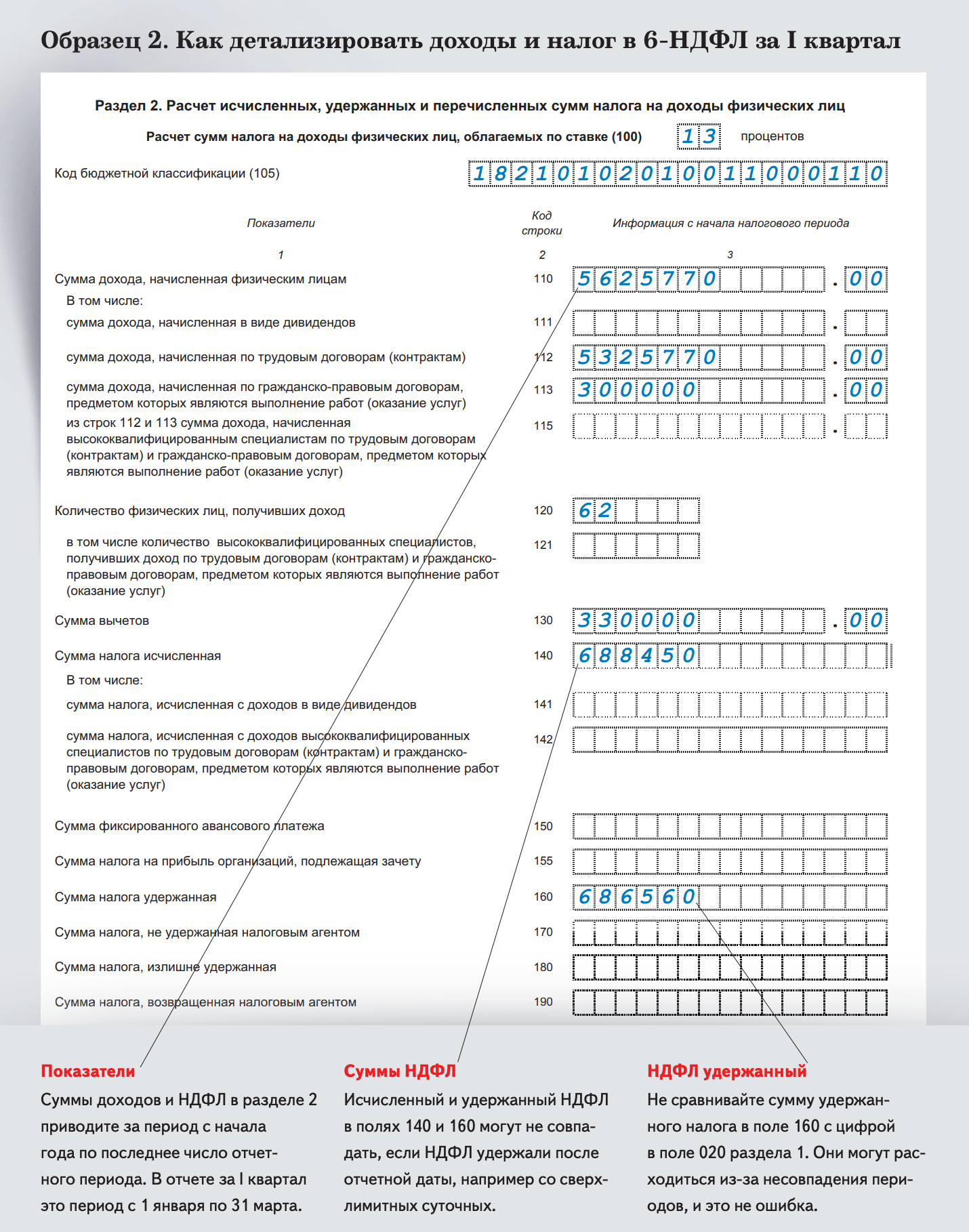

Как показать удержанный налог в разделе 1 формы 6-НДФЛ за I квартал

Как детализировать доходы и налог в 6-НДФЛ за I квартал